Объяснительная в налоговую по прибыли. Объясняем налоговой инспекции причины несовпадения сумм доходов в декларациях по налогу на прибыль и ндс

Ни одна компания не способна постоянно избегать убытков по . Они неизбежно появляются хоть раз в жизни у каждой фирмы или компании. И в этом случае компания обязана предоставить пояснения к об убытках.

Налоговый убыток является худшим результатом. Для него в декларации выделена 100 строка на втором листе декларации. Такое случается, когда потраченные на доход средства не оправдываются, вследствие чего полученный низкий доход не покрывает даже вложенные в дело средства.

На предъявленный убыток в декларации по налогу на прибыль налоговые органы чаще всего смотрят с недоверием. Причин для этого много. Не все компании отличаются добросовестностью. Есть и такие, что, стараясь избежать уплаты налога, фиктивно завышают расходы или скрывают некоторую часть дохода. Подобные ухищрения спровоцировали налоговые службы в ситуациях с выявленными убытками все решать кардинальным образом.

Поэтому в случае занесения в декларацию информацию о выявленном убытке стоит быть готовым к особой проверке убыточной декларации, которая будет проводиться специальной комиссией. А это означает, что в любой момент налогоплательщика могут пригласить посетить ИФНС.

Налоговики против убытков

Налоговики осуществляют проверку при получении убыточной декларации, так как они контролируют весь процесс сбора налогов. Специально разработанные ими мероприятия направлены на своевременный их сбор и отправку в бюджет.

Во время общения с компаниями, предоставившими декларацию с убытками, налоговики чаще всего в качестве аргумента приводят 1 параграф 2 статьи ГК, в которой говорится о постоянном риске данного вида деятельности, направленного на регулярное получение выручки. Это означает, что если в дальнейшем компания будет постоянно предоставлять убыточную декларацию, налоговики заподозрят ее в недобросовестной работе.

Когда невозможно избежать убытка

К примеру, компания только была зарегистрирована, но уже успела провести процедуру заключения договоров и даже приступила к их осуществлению. Но выручка от продукции или иного вида деятельности была получена лишь спустя время после завершения отчетного периода. То есть компания по документам за отчетный период не получила прибыли, а значит, оказалась в убытках.

Для того чтобы налоговики не стали подозревать компанию в недобросовестном отношении к обязательствам, следует позаботиться о наличии доказательств честности организации. Причины, способные привести компанию к убытку, подразделяются на 6 видов:

- Смена деятельности. В пояснении налоговикам следует предоставить бизнес–план, доказывающий естественность убытков, без которых невозможно начать новую деятельность. В предоставленном для ознакомления бизнес–плане должна присутствовать четкая информация о длительности убыточного периода и предполагаемой дате начала окупаемости вложений.

- Убыточная реализация продукции. Периодически каждая компания сталкивается с тем, что приходится осуществлять продажу товара по заниженной стоимости. В качестве доказательств помимо акта от инвентаризационной комиссии налоговой службе также следует предоставить и приказ руководителя, где имеется информация о снижении цен на ряд продукции. В предоставляемом акте должна быть информация о виде, качестве проданной по сниженной цене продукции, а также причина снижения цены. Все предоставленные доказательства должны убедить налоговую, что иного выхода, кроме продажи товара по сниженной цене, не было.

- Демпинговая политика. Если причиной снижения цены на товар компанией является борьба за рынок сбыта, то в этой ситуации следует доказать, что за счет такой продажи компания расширяет сбыт рынка, тем самым увеличивая последующие объемы реализуемого товара. Доказать свою честность в этой ситуации компании можно через маркетинговую политику. Также в качестве аргументов можно для ознакомления предоставить бизнес–план рынка сбыта. Обязательно следует предоставить в цифрах будущий эффект от проведенного мероприятия.

- Поставщиками была изменена стоимость. К примеру, заказчик подписал долгосрочный договор с поставщиком с точной стоимостью на товар в рублевом эквиваленте. И хотя в договоре нет и слова о возможном изменении стоимости продукции, она может существенно измениться из-за того, что является импортной, то есть приобретается поставщиком в иной валюте. Колебания курса валют могут сыграть злую шутку. Конечно, в налоговой будет вопрос от том, почему компания продолжает сотрудничество с поставщиком. Нужно доказать налоговым службам, что причина сохранения договора является лучшим выходом для компании. Что если она расторгнет договор, то потерпит еще большие убытки.

- Разрыв договора. Если заказчик решил расторгнуть договор, приведший к убыткам компанию, то налоговому органу следует предоставить документ, подтверждающий расторжение договора.

- Форс–мажор. Пожар, неожиданное землетрясение и другие неподвластные человеку ситуации, способные создать компании убыток.

Везде нужны доказательства, особенно если в компании были выявлены убытки в конце года. Но если они появились в промежуточном периоде, то в этом деле главное — убедить налоговые службы, что подобная проблема — временная и полностью исчезнет к концу года.

Иногда при сдаче декларации возникают ситуации, при которых у налоговых органов имеются вопросы. Часто их интересует возникновение низкой налоговой нагрузки по налогу на прибыль. Необходимо разобраться в причинах ее возникновения, в пояснениях, которые необходимо давать налоговой службе.

В каких случаях необходимо пояснение в налоговую о низкой налоговой нагрузке по прибыли

Законом четко прописано, что сотрудник налоговой службы имеет право потребовать пояснительную записку к сданной декларации. Возникает такая необходимость в случае подозрений, что сумма налога значительно занижена. Это может означать, что налогоплательщик скрывает свои доходы от государства.

Еще одной из причин считается неправильное заполнение декларации, допущение ошибок. Также сильно влияет снижение оборотов в бизнесе, объемов реализации, повышение зарплаты.

Потребовать пояснительную записку налоговая может только в случаях, которые предусмотрены законом. Это выездные или камеральные проверки. В ином случае такое требование считается нарушением законодательства. Но надо помнить, что о снижении налоговой нагрузки никаких конкретных требований и пояснений нет в законе, но фирме лучше предоставить объяснение. В таком случае можно будет избежать проверок.

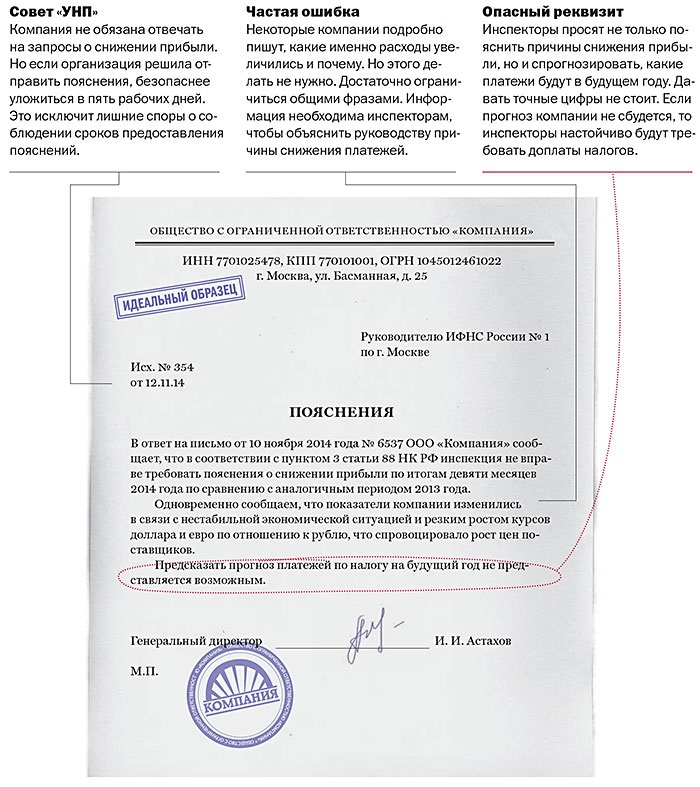

Для того, чтобы знать, как давать пояснения к декларации, надо понимать, что представляет собою налоговая нагрузка. Это отношение суммы налогов, которые выплачивает организация, к прибыли, которая указывается в документах, выраженное в процентах:

Низкой признается та нагрузка, которая ниже средних показателей в данной отрасли.

Получите 267 видеоуроков по 1С бесплатно:

Существует второй вариант формулы расчета нагрузки:

В данном случае низкой она признается при значениях: 1% для организаций торговли, 3% для всех остальных.

Важно понимать, что низкая нагрузка не может считаться полным доказательством скрытия налогов от государства. Поэтому пока не представлено полное расследование и доказательная база, налоговая не имеет право штрафовать компанию.

Причины низкой налоговой нагрузки — образец ответа

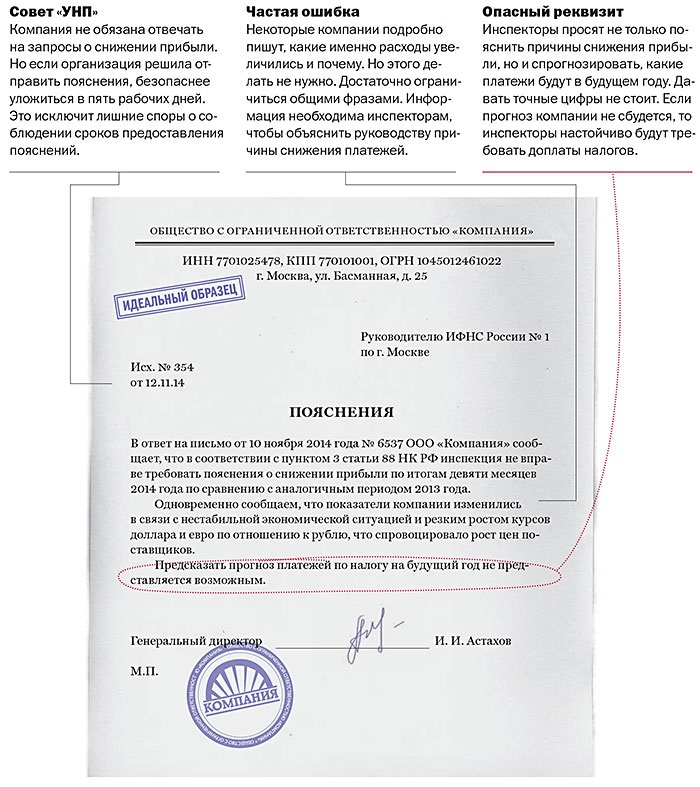

Заполняя декларацию, надо быть готовым к тому, что налоговики потребуют пояснительную записку о заниженной налоговой нагрузке. Делать такой документ необходимо в письменном виде: либо самостоятельно сдать в налоговую, либо направить почтой.

Объяснение необходимо составлять в произвольной форме. Сотрудники налоговой службы требуют доказательств того, что занижение налоговой нагрузки не произошло специально, а имело какие-либо причины:

- Для торговли, особенно оптом, причиной может послужить огромная конкуренция.

- Также сильно влияет повышение наценок, это сразу отсеивает большое количество клиентов.

- Строительные компании могут объяснить сильное занижение неожиданными расходами. Например, при строительстве объектов могут внезапно обрушиться конструкции.

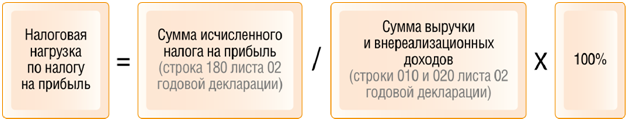

Низкая налоговая нагрузка по налогу на прибыль, образец объяснения:

При требовании налоговой предоставить объяснение, лучше сделать это в течение пяти рабочих дней. Иначе налоговая приедет с проверкой.

Пояснения к уточненной декларации по налогу на прибыль

Необходимо подавать уточненные сведения, когда допущены ошибки. В таком документе чаще всего допускаются такие ошибки:

- Код 1 может говорить о том, что в декларацию вообще не сделали запись об операции или фирма указала нулевые показатели, или из-за ошибки невозможно сравнить данные.

- Второй код говорит о том, что данные из разделов 8 и 9 могут не совпадать.

- Когда в декларации указывают данные посреднических операций фирмы, тогда будет показан код 3. Он означает, что данные между разделами 10 и 11 не совпадают.

- Четвертый код считается универсальным. Такой код говорит о том, что в декларации существует ошибка.

Заполняя декларацию надо брать во внимание требование налогового инспектора представить информацию от ИП. Тогда придется заполнять раздел 12.

При допущенной ошибке, которая не ведет за собой занижения нагрузки, в пояснении можно указать верный вариант и уточнить, что данная ошибка не сказалась на занижении налоговой нагрузки. Либо можно просто подать уточненку. Но когда в декларации указана ошибка, ведущая к понижению, необходимо незамедлительно подавать уточненную декларацию.

Надо знать, что такая бумага представляет собою таблицу, которая состоит из некоторых учетных данных и реквизитов. Именно здесь надо объяснить, почему у фирмы есть расхождения в показателях. Представляться должны исключительно достоверные данные. Указывать надо все виды деятельности, которыми занимается организация.

При заполнении нескольких листов, надо каждый заверять подписью руководителя фирмы или уполномоченного лица. Также обязательно на каждом листе проставляются реквизиты компании.

После того, как работа над ошибками проведена, пояснения направляются в налоговую службу. Причины, которые можно указать в пояснительной записке:

- Вся деятельность компании построена неверно, не соответствует действительности.

- Статус фирмы может быть низкой рентабельности, поэтому сильно занижается налоговая нагрузка.

- Также фирма может заниматься инвестированием.

Важно понимать, что при малейшем несовпадении в декларации, налогоплательщику необходимо незамедлительно подать исправленную декларацию с пояснениями. Тогда налогоплательщики не будут иметь никаких проблем с налоговой службой.

Некоторые организации после сдачи отчетности получают от налоговиков сообщение (уведомление Приложение N 1 к Приказу ФНС России от 31.05.2007 N ММ-3-06/338@) с требованием дать пояснения (Подпункт 4 п. 1 ст. 31, п. 1 ст. 82, п. 3 ст. 88 НК РФ) о причинах несовпадения суммы показателей "Доходы от реализации" и "Внереализационные доходы" в декларации по налогу на прибыль (Утверждена Приказом ФНС России от 15.12.2010 N ММВ-7-3/730@) с суммированной по кварталам налоговой базой в (Утверждена Приказом Минфина России от 15.10.2009 N 104н). Должны ли эти показатели совпадать и как подготовить ответ налоговикам?

Соответствие "прибыльных" и "НДСных" показателей

Теоретически когда-то и у кого-то может соблюдаться равенство:

Но это скорее исключение. В большинстве же случаев эти показатели не будут равны.

Во-первых, всегда найдутся операции, которые приводят к появлению дохода, включаемого в базу по налогу на прибыль, но не образуют объекта налогообложения по НДС

(Пункт 1 ст. 146 НК РФ). Например:

- получение имущества при ликвидации выводимых из эксплуатации ОС (Пункт 13 ст. 250 НК РФ);

- выявление излишков при инвентаризации (Пункт 20 ст. 250 НК РФ);

- получение дохода в виде положительных суммовых и курсовых разниц (Пункты 2, 11 ст. 250 НК РФ);

- восстановление резервов (Пункт 7 ст. 250 НК РФ);

- списание кредиторской задолженности по истечении срока исковой давности (Пункт 18 ст. 250 НК РФ);

- продажа работ, услуг, местом реализации которых не признается территория РФ (Статьи 147, 148, пп. 1 п. 1 ст. 248, п. 1 ст. 249 НК РФ; Письмо Минфина России от 29.01.2010 N 03-07-08/21). Кстати, эту реализацию можно увидеть в декларации по НДС в разд. 7 по строке 010 графы 2 с кодами 1010811 и (или) 1010812 (Пункт 44.3 Порядка заполнения декларации по налогу на добавленную стоимость, утв. Приказом Минфина России от 15.10.2009 N 104н (далее - Порядок); Приложение N 1 к Порядку);

- получение процентов по выданным займам или даже процентов, начисляемых на остаток денег на банковском счете (Пункт 6 ст. 250 НК РФ). Ведь последние ежемесячно начисляются практически всем организациям при наличии на счете определенной суммы денег. В декларацию по налогу на прибыль эта сумма попадает, а в декларацию по НДС - нет.

Во-вторых, может быть и наоборот - некоторые операции являются облагаемыми НДС, но не создают "прибыльных" доходов

. К примеру, безвозмездная передача товаров (работ, услуг) (Подпункт 1 п. 1 ст. 146, п. 2 ст. 154 НК РФ) или передача товаров (выполнение работ, оказание услуг) для собственных нужд (Подпункт 2 п. 1 ст. 146, п. 1 ст. 159 НК РФ). В указанных случаях не требуется отражать доход для целей налогообложения прибыли, ведь передача права собственности на товары (работ, услуги), в том числе и безвозмездная, признается реализацией только тогда, когда это прямо оговорено в Налоговом кодексе (Пункт 1 ст. 39, ст. 41 НК РФ). Поэтому такие операции не отражаются в декларации по налогу на прибыль, но показываются по строке 010 (или 030) графы 3 разд. 3 декларации по НДС (Пункт 38.1 Порядка).

А если вы экспортер товаров

, то вообще не могут совпасть. Ведь экспортная выручка отражается в "прибыльной" и "НДСной" декларациях в разные периоды:

- по налогу на прибыль - в периоде реализации товаров (работ, услуг) (Пункт 1 ст. 249, п. 3 ст. 271 НК РФ);

- по НДС - в периоде (Пункт 9 ст. 165, п. 9 ст. 167 НК РФ):

(или

) сбора документов, подтверждающих обоснованность применения нулевой ставки НДС;

(или

) когда истечет 180 дней с момента отгрузки.

Объясняем налоговикам причины расхождений

Итак Вы решили исследовать . На справочных сайтах шаблонов можно разыскать довольно много образцов. Как выбрать не устаревший и такой который пригодится к реальной ситуации. Аналитики подготовили обычные правила. Изучите составителя заявления. Квалификация журналиста, который изготовил образец сделает понятной полезность шаблона. Важным является дата когда он был изготовлен. Устаревшие бланки мало доставят удовольствия. Критичным есть вопрос в любом ли регионе можно было применять. Не все, что расположено в справочниках подходит везде. Для облегчения проверьте еще парочку похожих.

Пояснение причины низкой налоговой нагрузки - полезные сведения.

Описание:

Возможные причины низкой заработной платы. Под низкой налоговой нагрузкой по налогу на прибыль для организаций. Эти расходы и вызвали снижение рентабельности и как следствие налоговой нагрузки. Непредставление налогоплательщиком пояснений на уведомление. Снижение налоговой нагрузки в том или ином налоговом периоде. Существует значительный спектр возможных причин низкой заработной платы. Оценка налоговой нагрузки торговой организации ООО. Налоговые органы раскрыли показатели низкой налоговой нагрузки. Пути обхода налогового законодательства ищут не только отдельные. Данное определение применяется при оценке налоговой нагрузки на. Непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия. Инспекция потребовала объяснить низкую нагрузку за 2009 год.

Раздел: Налоговое право |

Сегодняшняя фискальная система РФ не унифицировала понятие «налоговая нагрузка», поэтому наряду с ним употребляются словосочетания «налоговое бремя», «налоговый пресс» и пр. Понятно, что они синонимичны, однако обладают несколько иными лексическими оттенками. Под налоговой нагрузкой обычно понимают влияние обязательных платежей в бюджет страны (налогов и сборов) на финансовое состояние субъектов экономики в обобщенных качественных и количественных показателях. Методика их исчисления в РФ тоже пока отсутствует.

Однако ФНС готовит материалы о средней налоговой нагрузке и рентабельности экономики по отраслям, что дает возможность предприятиям и организациям соотносить получаемую прибыль и отчисляемые в бюджет налоги с обобщенными показателями по РФ.

Законность требований налоговой службы

Получение запроса от инспектора территориального фискального органа о причинах отклонения предприятия от усредненной налоговой нагрузки и прибыльности – свидетельство того, что представленные организацией данные не удовлетворили контролирующий орган и вызвали сомнения в их правильности.

Налоговый кодекс РФ подтверждает право налоговиков на истребование базовых документов об исчислении и уплате налогов. В пп. 6 п. 1 ст. 23 Кодекс указывает, что налогоплательщик обязан предоставить в налоговые органы эти документы. Однако есть оговорка, говорящая о «случаях, предусмотренных Кодексом», а это камеральные или выездные проверки. Поэтому, требуя объяснений, ИФНС не требует приложить документы. Иначе это будет нарушением закона.

Получается, что истребование объяснения о причинах низкой налоговой нагрузки не регламентировано в НК РФ. Однако игнорировать запрос не стоит. Пояснения необходимо направить, поскольку, если все в порядке с бухгалтерией, то выездной налоговой проверки не будет. Именно объяснение во многом спасает компанию от ревизии.

В письмах, требующих объяснения причин снижения налоговой нагрузки, инспекторы ориентируют организации на:

Объяснительная записка пишется в произвольном виде. Инспекторам нужна доказательная демонстрация причин несоответствия со среднеотраслевыми цифрами. Например, в оптовой торговле можно сослаться на значительную конкуренцию. При возрастании наценок, существуют риск потери клиентуры и снижения прибыли. А данные по отрасли – показатель усредненный и не опирается на наличие рисков. Инспекторов убедит и краткий анализ конкурентной среды с конкретными цифрами.

В строительной области можно, если это соответствует действительности, сослаться на непредвиденные расходы, как причину снижения рентабельности, например, в связи с обрушением каких-либо базовых конструкций. Иногда в информацию для налоговых органов включают сведения о проведенной внутренней проверке, в ходе которой были выявлены и устранены недостатки в исчислении налогов.

Пример низкой налоговой нагрузки

Налоговая нагрузка представляет собой показатель, указывающий на наличие налогового бремени. Обычно эта величина выражается относительной единицей. Числитель данного показателя равен сумме всех налогов за определенный период, показатель содержит экономическую базу любого типа, к примеру, доступные активы.

Низкая налоговая нагрузка, как правило, является фактором для «подозрения» предприятия в его деятельности. По этой причине налогоплательщик должен приводить весомые аргументы и факты для того, чтобы доказать низкий уровень налогообложения. Объяснить это можно следующими причинами:

Деятельность, которой занимается организация, подобрана неправильным образом и не соответствует действительности. Для определения деятельности предприятия был разработан специальный разрез, но в нем содержатся лишь некоторые виды работы, поэтому часто ее можно отнести не к тому перечню.

Всем известно, что статус компании может быть как успешным, так и не успешным. Из этого можно определить, что низкая рентабельность бизнеса приводит к низкой налоговой нагрузке. При этом обоснованиями могут послужить: резкое падение реализации, поднятие стоимости на необходимое сырье, повышение заработной платы сотрудникам и др.

И последней причиной может стать осуществление инвестиций, выделяемых на развитие торговли, производства и другой деятельности. В таком случае потребуется подготовить расчет, доказывающий низкую налоговую нагрузку.

Пример объяснения низкой налоговой нагрузки: никто не заинтересован в проверке налоговой службой, однако если это произошло, или с вас без посещения требуют отчета из-за низкой налоговой нагрузки, то вы должны правильно ее объяснить и указать причины такого низкого уровня (причины были приведены выше). Приводить доказательства требуется с достоверной документацией, отражающей полную информацию о предприятии. К этой документации потребуется приложить справку по поводу состояния баланса, бухгалтерский учет за последний отчетный период, а также аудиторское заключение.