Отчет 6 ндфл в году пример

По строке 020 в расчете 6-НДФЛ отображаются все доходы физических лиц, которые облагаются налогом НДФЛ. В инструкции описан алгоритм внесения показателей, согласно Приказу ФНС от 14.10.2015 № ММВ-7-11/450. Более детально рассмотрим, что входит в строку 020.

Что входит в строку 020 формы 6-НДФЛ

Важно знать, что заполняется строчка 020 в 6-НДФЛ нарастающим итогом с начала текущего года, по каждой из применяемых ставок отдельно. В данной строке не нужно показывать доходы, полностью не облагаемые налогом с доходов физических лиц. Об этом сказано в письме ФНС РФ от 01.08.2016 № БС-4-11/13984.

В той ситуации, когда доход облагается частично, то в строчке 020 отражается полная сумма дохода, а в строчке 030 отражается необлагаемая часть, как вычет.

При проверке правильности заполнения, можно использовать контрольные соотношения ФНС, которые указаны в письме ФНС РФ от 10.03.2016 № БС-4-11/3852.

Требования к заполнению 020 строки

Отраженные в строке 020 данные должны отвечать следующим требованиям:

Получите 267 видеоуроков по 1С бесплатно:

- указанная сумма должна быть не менее, чем указанная сумма в строке 030. В строчке 030 отображаются сведения о налоговых вычетах;

- В строчке 040 должно выполняться такое равенство: строка 020 – строка 030 /100 х строчка 010, допустимая погрешность равна 1 руб. по каждому физическому лицу:

Если же в компании есть сотрудник — иностранец, который работает по патенту, то при заполнении строчки 020, нужно использовать алгоритм заполнения, утвержденный приказом ММВ-711\450. Важно помнить, что в этой строке отображаются только фактические выплаты, осуществленные за отчетный период. Работник – иностранец, работающий по патенту, уплачивает самостоятельно налоги за себя, и все платежи относят в зачет, который используется при расчете НДФЛ.

Пример заполнения строки 020

Рассмотрим более подробно, заполнение строки 020 в 6-НДФЛ.

Допустим, ООО «Весна» начислила зарплату за сентябрь 2016г. в сумме 100 000руб. Оплата по больничным листам составила 25 000руб. Оплата отпускных составила 15 500руб. Сотрудникам все начисленные суммы были выплачены 10.10.2016г.

Бухгалтеру ООО «Весна» в расчете за 9 месяцев в строке 020 нужно показать только начисленную заработную плату, так как день фактического получения для зарплаты признается последний день месяца, за который была начислена зарплата.

Суммы отпускных и суммы больничных не являются оплатой труда. Следовательно, датой фактического получения считается день, когда доходы были получены работниками, то есть 10.10.2016г. согласно подпункту 1 пункта 1 и пункту 2 статьи 223 НК РФ.

Соответственно, бухгалтер ООО «Весна» отразил в 6-НДФЛ за 9 месяцев:

При заполнении в форме 6-НДФЛ строки 020 важно помнить, что в этой строке показываются только фактические выплаты, выполненные за отчитываемый период.

Вопрос

Подскажите пожалуйста, при заполнении разд.1 отчета 6 НДФЛ строки 020 «Сумма начисленного дохода» за 9 мес. 2016 года учитывается только тот доход, дата получения которого наступила?

Прочитала вашу консультацию построчное заполнение по письмам контролирующих органов на 28.09.2016 и ничего не нашла в отношении обязанностей отражения в разделе 2 доходов за прошлые отчетные периоды, кроме, как декабрь 2015 года, возможно их и не нужно отражать в отчете 6НДФЛ?а просто после окончания налогового периода сдать уточненные справки за тот год и на тех сотрудников, которые получили доходы?

Ответ

По строке 020 отражают общую сумму доходов (включая НДФЛ), начисленных всем физлицам, по которым заполняется 6-НДФЛ. В этой строке указываются все доходы, дата фактического получения которых, определенная по ст. 223 НК РФ, приходится на период, за который составляется расчет. В частности, в строке 020 расчета 6-НДФЛ за 9 месяцев надо указать всю зарплату, начисленную за январь — сентябрь, в т.ч. и часть сентябрьской зарплаты, выплаченную в октябре. А, например, начисленные в сентябре пособия по больничным и матпомощь, выплаченные в октябре, в расчете не отражаются, они будут отражены в расчете за год (Письма ФНС от 01.08.2016 N БС-4-11/13984@ (Вопросы 10, 11, 12), от 18.03.2016 N БС-4-11/4538@). В этой строке не указываются доходы, которые в полной сумме не облагаются НДФЛ по ст. 217 НК РФ, например пособия по беременности и родам (п. 1 ст. 217 НК РФ, Письмо ФНС от 01.08.2016 N БС-4-11/13984@ (Вопрос 4)).

При заполнении 2-НДФЛ и 6-НДФЛ необходимо выяснить, относится ли выплата к периоду, за который составляется отчетность. ФНС рассмотрела несколько возможных ситуаций.

Допустим, заработную плату за декабрь работник получил уже в следующем году. В целях НДФЛ периодом, за который ему выплачен доход, является названный месяц. Если отпускные перечислены в июне, считается, что доход выплачен за этот месяц, хотя отпуск работника начался в июле.

Данное правило действует в отношении любого дохода. Если Вы выплачиваете доход прошлого периода в текущем отчетном периоде, то его необходимо отразить в расчете в разделе 2.

Смежные вопросы:

-

Отгрузили товары в Армению (по ставке 0%) как быть с НДС? надо ли подтверждать нулевую ставку? и что будет если этого не сделать?

✒ Да, нужно. Для подтверждения ставки…... -

Здравствуйте,у меня доп вопрос образовался. Сотрудник уволен 31 августа. Выплата компенсации за неиспользованный отпуск будет выплачена в октябре. У сотрудника 1 ребенок. Вопрос: можно ли НДФЛ с компенсации за неиспользованный…... -

Выплаты доходов за прошлый отчетный период отражаются ли в отчете 6НДФЛ? (в каких разделах?) Если да, то как быть с отчетом 2НДФЛ за прошлые периоды?

✒ Период, за…... -

как заполнить строку 050 в 6-НДФЛ? пример: иностранец на патенте платит авансовые платежи по НДФЛ. Зарплата за сентябрь войдет в строку 020. Выплачена зарплата и удержан НДФЛ в октябре.…...

В соответствии с пунктом 3.3 Порядка заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по , утвержденного приказом ФНС России от 14.10.2015 № ММВ-7-11/450@, по строке 020 раздела 1 отражают обобщенную по всем физическим лицам сумму начисленного дохода нарастающим итогом с начала налогового периода (календарного года).

В последнее время ФНС России считает, что по строке 020 доход отражается в том периоде, в котором он считается полученным (а не начисленным). В отношении дохода в виде пособия по временной нетрудоспособности эта точка зрения выражена в письме ФНС России от 22.09.2016 № БС-3-11/4348@ и в письме от 01.08.2016 № БС-4-11/13984@, направленном нижестоящим налоговым органам для использования в работе.

Датой фактического получения дохода в виде вознаграждения за выполнение работ (услуг) по договору гражданско-правового характера считается день выплаты дохода (подп. 1 п. 1 ст. 223 НК РФ). Значит, если акт сдачи-приемки работ подписан 23.03.2016, а вознаграждение за выполнение работ по данному договору выплачено двумя платежами 27.06.2016 и 15.08.2016, то:

- вознаграждение, перечисленное 27 июня 2016 года, отражается по строке 020 за полугодие 2016 года;

- вознаграждение, перечисленное 15 августа 2016 года, отражается по строке 020 за девять месяцев 2016 года.

Заметьте: по доходу в виде процентов, полученных физическим лицом от организации по предоставленному ей займу, позиция налоговой службы иная. В этом случае по строке 020 доход предписано отражать по факту начисления, а не получения (письмо ФНС России от 08.06.2016 № БС-4-11/10202@).

Учитывая неоднозначную позицию ФНС России, рекомендуем налоговым агентам для снижения финансовых рисков обращаться в налоговую инспекцию по месту своего учета для получения разъяснений по заполнению во всех неопределенных ситуациях. Об этом праве налоговых агентов ФНС России напоминала в письмах от 30.03.2016 № БС-3-11/1355@, от 12.02.2016 № БС-3-11/553@.

А вот относительно ситуаций, когда зарплата сотруднику выплачивается в последний рабочий день месяца и квартала, позиция ведомства вполне стабильна. В письме от 24.10.2016 № БС-4-11/20126@ ФНС России в очередной раз изложила ее, проиллюстрировав примером.

Скажем, зарплата выплачена 30 сентября. В таком случае срок удержания НДФЛ с зарплаты – тоже 30 сентября, а срок для уплаты налога в бюджет (не позднее дня, следующего за днем выплаты зарплаты) переносится по правилам Налогового кодекса РФ с 1 на 3 октября 2016 года, так как 1 октября – выходной день (п. 7 ст. 6.1 НК РФ). В за девять месяцев данная операция формирует только показатели раздела 1 – по строкам 020, 040 и 070 .

Что касается раздела 2, то в нем отражаются те операции, которые произведены за последние три месяца отчетного периода. Если налоговый агент производит операцию в одном периоде, а завершает ее в другом периоде, то она отражается в разделе 2 в том периоде, в котором завершена (письмо ФНС России от 21.10.2016 № БС-3-11/4922@). Поэтому отражать выплату зарплаты в комментируемой ситуации следует в разделе 2 за 2016 год.

Важно помнить

Напомним также, что за 2016 год нужно составить по состоянию на 31 декабря 2016 года и сдать в налоговую инспекцию не позднее 01.04.2017. А сдавать уточненную положено, если в ней:

- или не отражены или не полностью отражены какие-либо сведения;

- или есть ошибки, приводящие к занижению или завышению суммы НДФЛ к уплате. «Уточненка» должна быть заполнена только по тем физическим лицам, в отношении которых данные изменились (п. 6 ст. 81 НК РФ). На титульном листе нужно будет указать номер корректировки – например, «001» (п. 2.2 Порядка, утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@).

Независимо от деятельности компании, в которой работает и получает доход физическое лицо, из его дохода в обязательном порядке должен удерживаться определенный процент налога. Все данные касательно этой операции отражаются в 6-НДФЛ. Но как правильно их отразить, знают лишь единицы. Несмотря на то, что отчет используется уже почти год, многим непонятно, для чего создана строка 020 в 6-НДФЛ.

В ней отражаются показатели платежей, проведенных в пользу физ. лиц, работающих в компаниях, которые обязаны по ним предоставлять отчетности НДФЛ. Находится эта стока в 1 форме отчета, который был утвержден приказом ФНС еще в 2015 году. Он подразделяется на 1 и 2 раздел.

- В содержатся 010–050 строки. В них должна отражаться информация о каждой присутствующей в расчетах налоговой ставке. Таким образом, получается, что все строки, в том числе и 020, подлежат заполнению сведениями в отдельном положении по каждой ставке.

- Во имеются 060-090 строки. В них заносятся сведения сводного информативного характера, взятые из налоговых регистров. Формирование этих сведений осуществляется 1 раз. И не имеет значение, какое количество налоговых ставок было применено.

Форма 6-НДФЛ является цельным отчетным документов, отражающим самые важные данные не только о самой компании, но и о штате работников. НДФЛ имеет особенность, которая сильно отличает между собой 1 и 2 разделы.

Причиной различия является алгоритм составления. Каждый раздел формируется с применением определенного алгоритма. В 1 разделе заполнение сведений должно . Заполняться он должен с начала текущего года. В отличие от первого раздела, во втором указываемые сведения должны содержать информацию лишь за прошедший квартал. Происходит отражение дат, фактически подтверждающих удержание НДФЛ из доходов и передачу в бюджет.

Стоит заметить, что так как строка 020 находится в 1 разделе, то ее заполнение осуществляться должно нарастающим итогом.

Соотношение и связь 020 строки с другими строками

Внесенная в эту строку информация должна отвечать , которые относятся сразу к нескольким строкам. В первую очередь, заносимая в эту строку сумма обязана быть не меньше, чем сумма, прописанная в 030 строке, в которой отражается информация о налоговых вычетах. В идеале в строке 020 должна быть сумма больше, чем в 030, так как именно при вычете суммы 030 строки из 020 строки получается сумма, которая должна отображаться в 040 строке. Допустимая погрешность в исчислениях равна 1 рублю на физ. лицо, которое было внесено в отчет.

Особые ситуации

Что нужно делать, если, к примеру, начисленная сумма за аренду не была выплачена физ. лицу в отчетном периоде? Должен ли этот доход вноситься в 020 строку? Чтоб понять, нужно ли заносить этот вид дохода, следует вспомнить, где находится строка 020 6-НДФЛ и что туда входит. Ее местоположение – 1 раздел, а значит, отражается информация с нарастающим итогом. В нее заносятся суммы, которые были получены фактически. А это означает, что сумма, которая не была выплачена в период, за который осуществляется заполнение формы, не попала в налоговый регистр, а значит, заноситься в 020 строку не должна.

Нужно ли в 020 строке указывать выплаты не подлежащие НДФЛ?

На данный момент все суммы, которые не подлежат НДФЛ, не принимают участия в процессе исчисления налога. Поэтому они не должны заноситься в качестве дохода физ. лица в строки 040 и 020. Но стоит помнить о существующем нюансе.

В случае если получаемый физ. лицом доход не подлежит налогообложению лишь частично (к примеру, выделенная определенная сумма на презент, подаренный сотруднику от компании), то тогда оставшаяся сумма, которая не входит в льготную, должна быть обложена налогом. Это означает, что остаточная сумма, не входящая в льготную, вносится в сумму дохода, заносимую в 020 строку. В то же время следует не забывать и о необлагаемой части суммы, которая также заносится в 030 строку. Информация о занесении частично подлежащей НДФЛ суммы имеется в письме ФНС 2016 года.

Нюансы с иностранцами, работающими по патенту

Однажды в компании может появиться сотрудник, приехавший из другой страны и работающий по патенту. Что в этой ситуации следует заносить в 020 строку? В первую очередь, сотрудник, работающий по патенту, осуществляет выплату налогов за себя самостоятельно. Все проведенные им платежи вносятся в зачет, используемый при расчете для такого работника НДФЛ.

Подробное видео о заполнении 6-НДФЛ в целом:

Используемый в заполнении строки 020 алгоритм был определен специальным приказом № ММВ-7-11\450. Заполняя ее, следует помнить, что в ней отражаются лишь фактические выплаты, осуществленные за отчетный период.

С 1 января 2016 года для налоговых агентов введена новая ежеквартальная форма отчетности: Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). Рассмотрим порядок заполнения формы 6-НДФЛ в конкретных ситуациях.

К сожалению, порядок заполнения Расчета по форме 6-НДФЛ (приложение № 2 к приказу ФНС России от 14.10.2015 № ММВ-7-11/450@ (далее - Порядок)) не содержит ответов на все вопросы, которые могут возникнуть при ее составлении. И несмотря на то, что некоторые из них ФНС России уже разъяснила в своих письмах (письма ФНС России от 02.03.2016 № БС-4-11/3460@, от 25.02.2016 № БС-4-11/3058@ , от 12.02.2016 № БС-3-11/553@ , от 28.12.2015 № БС-4-11/23129@), "белые пятна" еще остаются.

Давайте посмотрим, какие особенности необходимо учесть при заполнении Расчета по форме 6-НДФЛ и на что следует обратить внимание при его составлении в различных ситуациях.

Основание для заполнения 6-НДФЛ

Расчет по форме 6-НДФЛ, как и 2-НДФЛ, заполняется на основании данных, содержащихся в регистрах налогового учета (п. 1 ст. 230 НК РФ; п. 1.1 Раздела I Порядка).

Можно разработать и специальный регистр (см. образец ниже), не забыв утвердить его форму в качестве приложения к учетной политике. При этом такой регистр должен содержать всю информацию, необходимую для заполнения 6-НДФЛ (о датах начисления, перечисления и удержания НДФЛ см. справочную таблицу).

Важно!

Отсутствие налогового регистра по НДФЛ является основанием для привлечения налогового агента к ответственности по статье 120 Налогового кодекса (п. 2 письма ФНС России от 29.12.2012 № АС-4-2/22690).

Когда надо удержать и перечислить НДФЛ с разных видов дохода

Заполнение Раздела 1 формы 6-НДФЛ

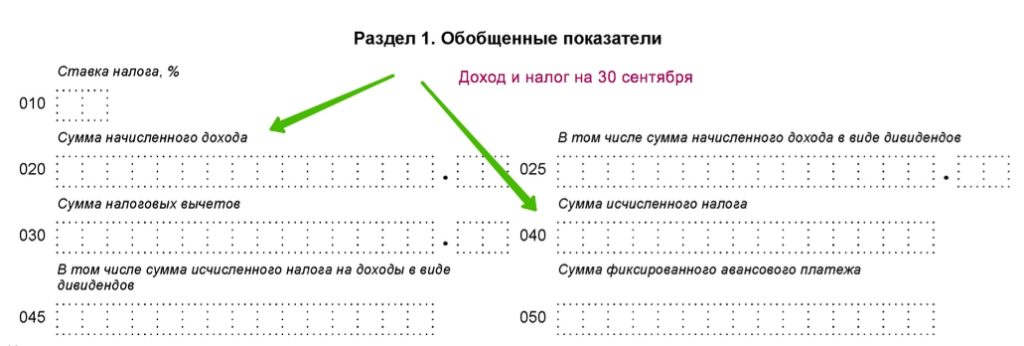

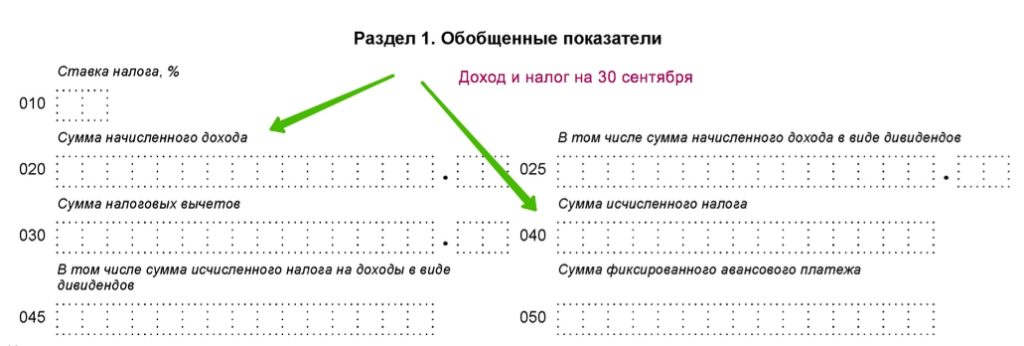

Раздел 1 формы 6-НДФЛ "Обобщенные показатели" условно можно разделить на два блока.

Первый из них включает строки с 010 по 050. Этот блок заполняется отдельно для каждой из ставок налога. То есть если в организации трудятся как сотрудники-резиденты, так и нерезиденты, строки с 010 по 050 необходимо заполнить два раза: и по ставке 13 процентов, и по ставке 30 процентов. Указывается соответствующая налоговая ставка (13, 15, 30 или 35%) в строке 010.

По строке 020 отражается общая сумма доходов, облагаемых по налоговой ставке, указанной в строке 010.

В строке 030 указывается общая сумма налоговых вычетов, не только стандартных, но и социальных, имущественных, профессиональных. В этой же строке учитываются суммы доходов, не облагаемые НДФЛ в силу статьи 217 Налогового кодекса.

По строке 040 отражается сумма исчисленного налога:

Сумма исчисленного НДФЛ = (сумма начисленного дохода (строка 020) - сумма налоговых вычетов (строка 030)) х ставку налога (строка 010)

По строке 050 указывается сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода.

В строках 040 и 045 указывается сумма дивидендов и НДФЛ, исчисленного с этой суммы.

Строки с 060 по 090 представляют второй блок Раздела 1 и независимо от применяемых налоговых ставок заполняются только один раз, на первой его странице (п. 3.2 Порядка).

По строке 060 указывается общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица количество физических лиц не корректируется (п. 3.3 Порядка). Если один человек получает доходы, облагаемые по разным налоговым ставкам, то в этом случае он учитывается как одно лицо.

ПРИМЕР

При заполнении Расчета по форме 6-НДФЛ за I квартал по строке 060 были заявлены 5 человек. В мае 2 человека уволились, в июне были трудоустроены 3 человека, при этом один из них - из числа ранее уволившихся. Количество физлиц, получивших доход, которое необходимо отразить в форме 6-НДФЛ за полугодие по строке 060, составит 6 человек (5 - (2 - 1) + (3 - 1)). Уволившийся и вернувшийся сотрудник в движении не учитывается.

По строке 070 нужно указать общую сумму удержанного налога.

Сумма НДФЛ, которая была исчислена, но не удержана по каким-то причинам, указывается по строке 080.

По строке 090 необходимо отразить сумму налога, которая была возвращена налогоплательщикам в соответствии со статьей 231 Налогового кодекса.

Заполнение Раздела 2 формы 6-НДФЛ

В отличие от Раздела 1, который заполняется нарастающим итогом с начала года, в Раздел 2 формы 6-НДФЛ "Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц" включаются только те показатели, которые произведены за последние три месяца отчетного периода (письмо

Чтобы его правильно заполнить, необходимо учитывать следующие особенности:

- строка 100 заполняется на основании статьи 223 Налогового кодекса (напомним, что с нового года и для зарплаты, и для командировочных это последний день месяца);

- строка 110 заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 Налогового кодекса (дата, указываемая в этой строке, зависит от вида выплачиваемого дохода и должна соответствовать дню, когда следует удержать исчисленный налог (письмо ФНС России от 25.02.2016 № БС-4-11/3058@));

- по строке 120 указывается дата в соответствии с положениями пункта 6 статьи 226 и пункта 9 статьи 226.1 Налогового кодекса, не позднее которой должна быть перечислена сумма НДФЛ (письмо ФНС России от 20.01.2016 № БС-4-11/546@). То есть либо день, следующий за днем выплаты налогоплательщику дохода, либо последнее число месяца, в котором производились выплаты больничных и отпускных, а при выплатах по операциям с ценными бумагами - наиболее ранняя из следующих дат:

- дата окончания соответствующего налогового периода;

- дата истечения срока действия последнего по дате начала действия договора, на основании которого налоговый агент осуществляет выплату налогоплательщику дохода, в отношении которого он признается налоговым агентом;

- дата выплаты денежных средств (передачи ценных бумаг).

Общая сумма доходов (без вычитания суммы удержанного НДФЛ) отражается по строке 130, а сумма удержанного с этого дохода налога - по строке 140.

Если в отношении разных видов доходов, имеющих одну дату фактического получения, будут различаться сроки перечисления налога, строки 100-140 должны заполняться по каждому сроку перечисления налога отдельно.

Заполнение Раздела 2 в случае, когда доход начислен в одном периоде, а выплачен в другом

По общему правилу налоговый агент обязан перечислить сумму налога не позднее дня, следующего за днем выплаты дохода. Исключение сделано только для пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных. НДФЛ, удержанный с этих выплат, должен быть перечислен не позднее последнего числа месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Следовательно, если, например, зарплата за март 2016 года будет выплачена в апреле, соответственно, и НДФЛ будет удержан и перечислен в апреле. В связи с этим в Разделе 1 сумма начисленного дохода отразится в форме 6-НДФЛ за I квартал, а в Разделе 2 эта операция будет отражена только при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 года (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Какие даты должны быть указаны в этом случае при заполнении 6-НДФЛ, рассмотрим на примере.

ПРИМЕР

1. Заработная плата за март выплачена работникам 5 апреля, а налог на доходы физических лиц перечислен 6 апреля. Операция отражается в разделе 1 Расчета по форме 6-НДФЛ за I квартал, при этом налоговый агент не отражает операцию в Разделе 2 за I квартал 2016 г. Эта операция будет отражена при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 г. следующим образом:

- по строке 100 указывается дата 31.03.2016;

- по строке 110 - 05.04.2016;

- по строке 120 - 06.04.2016;

2. Больничный за март был оплачен 5 апреля. Операция в разделе 2 Расчета по форме 6-НДФЛ за полугодие 2016 г. будет отражена следующим образом:

- по строке 100 указывается 05.04.2016;

- по строке 110 - 05.04.2016;

- по строке 120 - 30.04.2016;

- по строкам 130 и 140 - соответствующие суммовые показатели.

Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощи

Доходы, не превышающие 4000 рублей, полученные физическими лицами за налоговый период, например в виде подарков, материальной помощи (п. 28 ст. 217 НК РФ), НДФЛ не облагаются. У налогового агента в случае выплаты своим сотрудникам таких доходов в сумме, не превышающей установленный норматив, обязанности исчислить и удержать НДФЛ не возникает. Но данное обстоятельство не освобождает его от обязанности отразить указанные суммы не только в налоговом регистре, но и в 6-НДФЛ. Учитывая, что в течение года налоговый агент может неоднократно выплачивать своему работнику доходы, которые частично могут быть освобождены от налогообложения, такой учет позволит избежать ошибок при расчете суммы налога.

ПРИМЕР

В феврале 2016 г. работнику была оказана материальная помощь в сумме 2000 руб.

В мае 2016 г. этому же сотруднику вновь была оказана материальная помощь в сумме 10 000 руб.

При заполнении Расчета по форме 6-НДФЛ за I квартал выплаченная материальная помощь будет отражена:

- по строке 020 - 2000 руб.;

- по строке 030 - 2000 руб.

При заполнении Расчета по форме 6-НДФЛ за полугодие указанные выплаты будут отражены:

- по строке 020 - 12 000 руб. (2000 + 10 000);

- по строке 030 - 4000 руб.

При вручении подарков, стоимость которых превышает 4000 рублей, необходимо учитывать следующее.

При выплате налогоплательщику дохода в натуральной форме (а подарок относится к такого рода доходам) удержание налога производится за счет любых доходов, выплачиваемых налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме (п. 4 ст. 226 НК РФ).

Учитывая подобного рода ограничения, на практике нередко бывает, что у бухгалтера нет возможности сразу в полном объеме удержать НДФЛ со стоимости подарка.

Следовательно, это нужно сделать при ближайшей денежной выплате. Если сумма налога так и не будет удержана в течение налогового периода (например, в случае увольнения работника), то в этом случае налоговый агент в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета, указав в уведомлении сумму дохода, с которого не удержан налог, и сумму неудержанного налога.

После подачи таких сведений обязанности организации как налогового агента закончатся. Обязанность по уплате налога в этом случае будет переложена на физическое лицо (