6 ндфл не попадает декабрь

40 Калужская область

Дата публикации: 06.03.2016 12:30

Общий порядок заполнения строк раздела 2 формы 6-НДФЛ

Раздел 1 расчета заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В разделе 2 расчета за соответствующий отчетный период отражаются только те операции, которые произведены за последние три месяца этого периода. Если же операция начата в одном отчетном периоде, а завершена в другом отчетном периоде, то она отражается в периоде завершения.

Строка 100 заполняется с учетом положений статьи 223 НК РФ.

Строка 110 - с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 НК РФ.

Строка 120 - с учетом положений пункта 6 статьи 226 и пункта 9 статьи 226.1 НК РФ.

Строка 030 «Сумма налоговых вычетов» - согласно значениям кодов видов вычетов налогоплательщика.

Дата получения дохода в виде зарплаты, больничных, отпускных

Согласно пункту 2 статьи 223 НК РФ, датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом). Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ). При этом работодатель обязан перечислять налог не позднее дня, следующего за днем выплаты работнику дохода. При выплате работнику пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных налог на доходы физических лиц перечисляется не позднее последнего числа месяца, в котором производились такие выплаты.

Как отражать декабрьскую зарплату?

Если зарплата за декабрь 2015 года выплачена 12 января 2016 года, то заполнять 6-НДФЛ нужно следующим образом. В раздел 1 расчета за I квартал сумма удержанного и перечисленного НДФЛ не включается. А в разделе 2 данная операция отражается так:

- по строке 100 «Дата фактического получения дохода» указывается 31.12.2015;

- по строке 110 «Дата удержания налога» - 12.01.2016;

- по строке 120 «Срок перечисления налога» - 13.01.2016;

- по строкам 130 «Сумма фактически полученного дохода» и 140 «Сумма удержанного налога» - соответствующие суммовые показатели.

Пример отражения отпускных за март

Как заполнить раздел 2 формы, если отпускные за март 2016 года по каким-то причинам будут перечислены в следующем месяце, например, 5 апреля? В этом случае сумма удержанного и перечисленного налога на доходы физических лиц отражается в разделе 2 расчета за полугодие 2016 года:

- по строке 100 «Дата фактического получения дохода» указывается 05.04.2016;

- по строке 110 «Дата удержания налога» - 05.04.2016;

- по строке 120 «Срок перечисления налога» - 30.04.2016;

- по строкам 130 и 140 - соответствующие суммовые показатели.

Зарплата за декабрь в 6-НДФЛ за 2016 год отражается с учетом того, в каком году она выдана. Если деньги выплатили в январе, в разделе 1 годовой формы не должно быть удержанного налога

ФНС предложила новый способ отражать в 6-НДФЛ зарплату за декабрь, которую компания выдает в январе. В годовом отчете налоговикам больше не нужен удержанный налог.

Зарплата за декабрь в 6-НДФЛ за 2016 год: как отразить по-новому

Налоговики поменяли правила, по которым в 6-НДФЛ надо отражать переходящую декабрьскую зарплату (письмо ФНС России от 29 ноября 2016 г. № БС-4-11/22677).

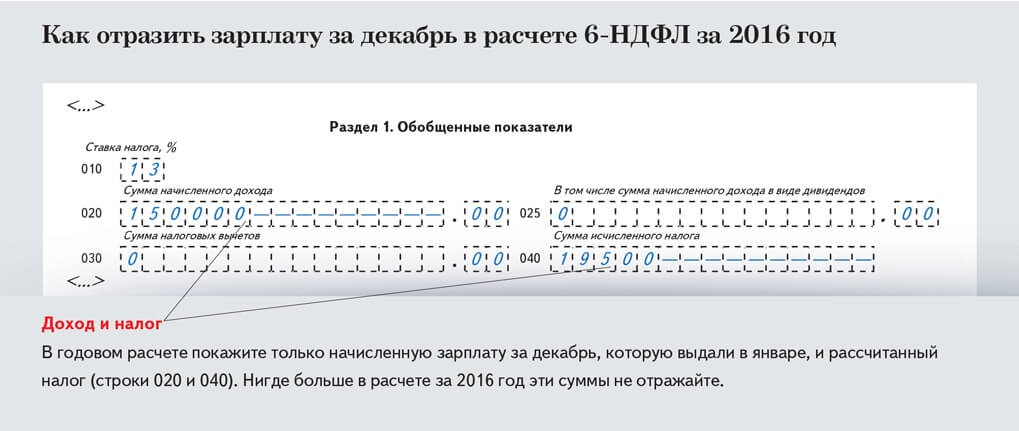

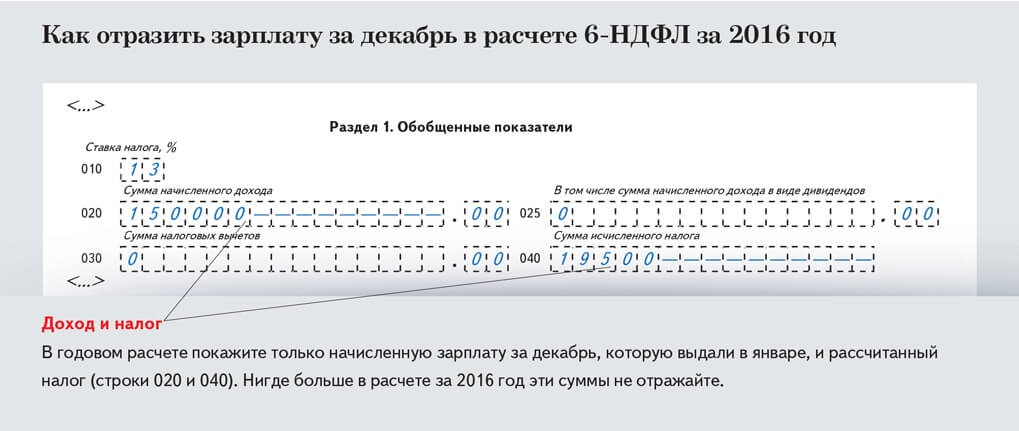

Допустим, декабрьскую зарплату выдали в январе. Тогда зарплата за декабрь в 6-НДФЛ за 2016 год отражается только в разделе 1. В строке 020 покажите начисленный доход, а в строке 040 - рассчитанный налог. В строке 070 ставить удержанный налог не надо. Раздел 2 тоже не заполняйте.

Раньше ФНС считала, что в расчете надо показывать и удержанный налог - по строке 070 раздела 1. Но если так сделать, то получится, что компания за год удержала больше налога, чем перечислила в бюджет. Налоговики могут потребовать пояснить это расхождение. Теперь этой проблемы не будет.

Пример

. Как отражается зарплата за декабрь в 6-НДФЛ за 2016 год

Срок для зарплаты в компании - 10-е число каждого месяца. За декабрь сотрудники получили деньги 10 января 2017 года. Общая сумма зарплаты - 150 000 руб., НДФЛ - 19 500 руб. Бухгалтер отразит в 6-НДФЛ за 2016 год только начисленный доход и рассчитанный налог по строкам 020 и 040, как на образце ниже.

Зарплата за декабрь в 6-НДФЛ за 2016 год (образец)

Как учесть зарплату за декабрь в 6-НДФЛ за I квартал 2017 года

Налог, который удержите в январе с декабрьской зарплаты , покажите в разделе 1 по строке 070. Также отразите декабрьскую зарплату и налог с нее в разделе 2. Дату дохода поставьте 31 декабря 2016 года. Дата удержания налога - это день выдачи зарплаты. А срок уплаты - день, следующий за днем зарплаты.

Как проверить и исправить переходящую зарплату в 6-НФДЛ 2016 года

Проверьте в сданных 6-НДФЛ выплаты, которые переходят с одного месяца на другой, - зарплату сотрудников и вознаграждения подрядчикам. Опрошенные налоговики сообщили нам, что именно с этими суммами бухгалтеры путаются чаще всего.

Штрафа в размере 500 руб. за ошибки быть не должно. Главное, чтобы налог вы заплатили вовремя (письмо ФНС России от 16 ноября 2016 г. № БС-4-11/21695). Хотя раньше налоговики считали, что оштрафовать компанию можно за любую ошибку в расчете (письмо ФНС от 9 августа 2016 г. № ГД-4-11/14515). А вот пояснения налоговики запросят. Поэтому лучше исправить ошибки и сдать уточненки, чем тратить время и силы на переписку с инспекцией.

Зарплата в 6-НДФЛ 2016 года

Сентябрьскую зарплату компания выдала 30 сентября, а в расчете 6-НДФЛ за 9 месяцев эту операцию показала и в разделе 1, и в разделе 2. Это ошибка.

Начисленную сумму надо было показать только в разделе 1. В разделе 2 такую выплату компания должна отразить в 6-НДФЛ за 2016 год (письмо ФНС России от 24 октября 2016 г. № БС-4-11/20126). Ведь срок перечисления налога с зарплаты, которую выдали 30 сентября , выпадает на 3 октября с учетом переноса из-за выходных (п. 6 ст. 226 НК РФ). Когда компания заплатила налог на самом деле - не важно. Эту же логику применяли к декабрьской зарплате.

Если в разделе 2 расчета за 9 месяцев вы отразили зарплату с переходящим НДФЛ, безопаснее сдать уточненный расчет. На титульном листе поставьте номер корректировки 001. Остальные данные заполните как в исходном отчете. Лишь в разделе 2 уберите блок строк 100-140 с сентябрьской зарплатой. А когда будете заполнять 6-НДФЛ за 2016 год, включите сентябрьскую зарплату в раздел 2.

Вознаграждения подрядчикам в 6-НДФЛ 2016 года

Акт по гражданско-правовому договору подписали во II квартале, а вознаграждение выплатили двумя частями - в III и IV кварталах. Бухгалтер показал сумму начисленного вознаграждения в разделе 1 расчета за полугодие. Это ошибка.

Одну выплату нужно показать отдельно в обоих разделах расчета за 9 месяцев, а вторую - в годовом отчете. Значение имеет только дата оплаты (письмо ФНС России от 17 октября 2016 г. № БС-3-11/4816). То же самое, если акт по ГПД подписан в декабре 2016 года, а выплата будет в январе 2017-го. Ее надо показать в разделах 1 и 2 расчета за I квартал.

Если перепутали месяцы, сдайте уточненные 6-НДФЛ. В отчете за период, в котором подписали акт, уберите начисленное вознаграждение из раздела 1.

За какие ошибки в 6-НДФЛ штрафы не грозят

Не за все недостоверные сведения в 6-НДФЛ компании грозит штраф в размере 500 руб. К такому выводу впервые пришли чиновники из ФНС (письмо от 16 ноября 2016 г. № БС-4-11/21695).

Для штрафа есть два условия. Во-первых, ошибка должна приводить к недоимке по НДФЛ в базе инспекции. Например, в разделе 2 расчета компания случайно завысила налог, но в бюджет перечислила верную сумму. Во-вторых, ошибка должна нарушать права работников - например, право на вычеты.

Из Налогового кодекса не ясно, какие ошибки в 2-НДФЛ и 6-НДФЛ можно считать недостоверными сведениями. Сказано лишь, что за них есть штраф - 500 руб. (ст. 126.1 НК РФ). Раньше налоговики разъясняли, что штраф возможен за любые ошибки (письмо ФНС России от 9 августа 2016 г. № ГД-4-11/14515). Новое мнение чиновников выгодно компаниям. Теперь за незначительные недочеты в 2-НДФЛ и 6-НДФЛ компанию не оштрафуют. К примеру, если в строках 110 и 120 расчета бухгалтер написал одинаковый срок удержания и уплаты НДФЛ и такая же дата стоит в платежке. Ошибки, за которые оштрафуют, - в таблице.

Ошибки в 6-НДФЛ, за которые штрафуют

| Ситуация | Почему это опасно | Как правильно |

| Компания записала в строку 020 необлагаемый доход . Например, декретное пособие | Налоговики решат, что компания рассчитала и удержала НДФЛ не со всех облагаемых доходов | Необлагаемые выплаты из статьи 217 Налогового кодекса РФ в расчет не включайте. Это правило касается обоих разделов расчета |

| Вместо 8000 руб. налога компания в строке 140 по ошибке написала 80 000 руб. Налог перечислила верно - 8000 руб. | Налоговики решат, что компания перечислила в бюджет не весь исчисленный налог | Сумма налога к уплате по строке 140 и сумма НДФЛ из платежки должны быть одинаковыми |

| Компания по строке 120 указала срок уплаты НДФЛ с отпускных - следующий день после их выдачи. А налог заплатила в последний день месяца | Налоговики решат, что компания заплатила налог с опозданием | Срок уплаты налога с отпускных - последний день месяца, в котором их выдали. Эту дату и надо приводить в строке 120 расчета 6-НДФЛ |

Не редкость, когда бухгалтер, выплачивая ту или иную сумму работнику, задается вопросом: а облагается ли эта выплата НДФЛ и страховыми взносами? А учитывается ли она для целей налогообложения?

Налоговики против изменения порядка уплаты НДФЛ работодателями

В последние годы неоднократно появлялась информация о разработке законопроектов, авторы которых хотели заставить работодателей платить НДФЛ с доходов своих работников не по месту постановки на учет работодателя-налогового агента, а по месту жительства каждого сотрудника. Недавно ФНС высказалась резко против подобных идей.

Один и тот же счет-фактура может быть одновременно и бумажным, и электронным

Один и тот же счет-фактура может быть одновременно и бумажным, и электронным

Налоговая служба разрешила продавцам, выставившим покупателю счет-фактуру на бумаге, не распечатывать второй экземпляр документа, оставляемый у себя, а хранить его в электронном виде. Но при этом он обязательно должен быть подписан усиленной квалифицированной ЭП руководителя/главного бухгалтера/уполномоченных лиц.

На основании какого документа выдавать деньги под отчет

На основании какого документа выдавать деньги под отчет

Выдача подотчетных сумм может производиться либо на основании письменного заявления подотчетного лица, либо по распорядительному документу самого юрлица.

Будет ли штраф за досрочную выплату зарплаты

Будет ли штраф за досрочную выплату зарплаты

Если зарплата выплачивается новым сотрудникам в срок, превышающий полмесяца со дня их приема на работу, это не будет нарушением. Но лишь при условии, что законодательные требования по срокам и периодичности выплат соблюдаются в отношении всех остальных сотрудников фирмы.

Главная → Бухгалтерские конференции → → Декабрьская заработная плата в 6-НДФЛ

ИНТЕРНЕТ-КОНФЕРЕНЦИЯ

06.02.2017 - 14.02.2017

Обсуждаем заполнение 6-НДФЛ и 2-НДФЛ

Декабрьская заработная плата в 6-НДФЛ

Зарубина Светлана:

— Доброго время суток! Много вопросов было задано на эту тему, но хочу уточнения: зарплата декабрьская начислена 31.12. выплачена 10.01. в 6НДФЛ попадает и в 1Раздел и во 2Раздел 4кв. (логично будет ведь тогда сойдутся суммы раздела 2 за четыре кв. и итоговые суммы 1раздела. Он же НДФЛ к выплате за 2016г. плюс платеж январский, ведь в нем мы указываем налоговый период МС.12.2016. К тому же сумма по стр 040 зеркальна сумме налога в 2НДФЛ за год, где все три колонки: сумма налога исчисленная, удержанная и перечисленная должны быть одинаковы?

«Главная книга»:

— У ФНС другая логика. Если зарплата за декабрь 2016 выплачена в январе 2017, то она в раздел 2 годового расчета 6-НДФЛ не попадает. Потому что операция по выплате зарплаты в отчетном периоде 2016 года еще не завершена, она завершается в другом периоде - I квартале 2017 года. Ведь в этом периоде НДФЛ удерживается из выплачиваемой выплаты зарплаты, а на следующий день перечисляется в бюджет (Письма ФНС от 02.11.2016 № БС-4-11/20829@, от 24.10.2016 № БС-4-11/20126@, от 16.05.2016 № БС-4-11/8568@).

Так что в вашем случае в разделе 2 расчета 6-НДФЛ за 2016 год декабрьскую зарплату и НДФЛ с нее отражать не нужно.

Но в разделе I расчета 6-НДФЛ за 2016 год ее нужно показать, поскольку дата получения дохода в виде зарплаты относится к 2016 году (последний день месяца, в котором она начислена (п. 2 ст. 223 НК РФ)). И сделать это надо так:

По строке 020 «Сумма начисленного дохода» - зарплата за декабрь 2016 г. показывается вместе с другими доходами;

По строке 040 «Сумма исчисленного налога» - в том числе НДФЛ с декабрьской зарплаты.

По строке 070 «Сумма удержанного налога» НДФЛ с декабрьской зарплаты отражать не нужно, поскольку на 31.12.2016 налог еще не удержан из доходов работников.

Выплаченную в январе 2017 г. зарплату за декабрь 2016 г. нужно показать в расчете 6-НДФЛ за I квартал 2017 года таким образом (Письма ФНС от 05.12.2016 № БС-4-11/23138@, от 09.08.2016 № ГД-4-11/14507 (п. 2)):

В разделе 1 только по строке 070, поскольку НДФЛ из декабрьской зарплаты был удержан в январе. Другие строки заполнять не нужно;

Строка 100 - 31.12.2016;

Строка 110 - 10.01.2017;

Строка 120 - 11.01.2017;

Строка 130 - сумма начисленной декабрьской зарплаты;

Строка 140 - сумма удержанного НДФЛ с декабрьской зарплаты.

Что касается сравнения строк расчета 6-НДФЛ и справки 2-НДФЛ, а также отражения декабрьской зарплаты в форме 2-НДФЛ, то об этом вы можете прочитать в ответах на вопросы: «2-НДФЛ: зарплата за декабрь выплачена в январе» и «Связь между 2-НДФЛ и 6-НДФЛ».

Не редкость, когда бухгалтер, выплачивая ту или иную сумму работнику, задается вопросом: а облагается ли эта выплата НДФЛ и страховыми взносами? А учитывается ли она для целей налогообложения?

Налоговики против изменения порядка уплаты НДФЛ работодателями

В последние годы неоднократно появлялась информация о разработке законопроектов, авторы которых хотели заставить работодателей платить НДФЛ с доходов своих работников не по месту постановки на учет работодателя-налогового агента, а по месту жительства каждого сотрудника. Недавно ФНС высказалась резко против подобных идей.

Один и тот же счет-фактура может быть одновременно и бумажным, и электронным

Один и тот же счет-фактура может быть одновременно и бумажным, и электронным

Налоговая служба разрешила продавцам, выставившим покупателю счет-фактуру на бумаге, не распечатывать второй экземпляр документа, оставляемый у себя, а хранить его в электронном виде. Но при этом он обязательно должен быть подписан усиленной квалифицированной ЭП руководителя/главного бухгалтера/уполномоченных лиц.

На основании какого документа выдавать деньги под отчет

На основании какого документа выдавать деньги под отчет

Выдача подотчетных сумм может производиться либо на основании письменного заявления подотчетного лица, либо по распорядительному документу самого юрлица.

Будет ли штраф за досрочную выплату зарплаты

Будет ли штраф за досрочную выплату зарплаты

Если зарплата выплачивается новым сотрудникам в срок, превышающий полмесяца со дня их приема на работу, это не будет нарушением. Но лишь при условии, что законодательные требования по срокам и периодичности выплат соблюдаются в отношении всех остальных сотрудников фирмы.

Главная → Бухгалтерские конференции → → Декабрьская зарплата: выплата в декабре и 6-НДФЛ

ИНТЕРНЕТ-КОНФЕРЕНЦИЯ

06.02.2017 - 14.02.2017

Обсуждаем заполнение 6-НДФЛ и 2-НДФЛ

Декабрьская зарплата: выплата в декабре и 6-НДФЛ

Валентина:

— Добрый день. Мой вопрос: за декабрь 2016г. начислена з/пл по 31декабря. з/пл за декабрь выплачена 27.12., налог удержан и перечислен 27.12.. Какими датами я должна заполнить строки за декабрь: - 100, 110, 120 ?

«Главная книга»:

— В качестве даты получения дохода в виде зарплаты по строке 100 всегда надо указывать последний день месяца, даже если он выпадает на выходной или праздник (Письмо ФНС от 16.05.2016 № БС-3-11/2169@). Поэтому по строке 100 вам нужно указать 31.12.2016.

А вот по поводу заполнения строк 110 и 120 при досрочно выплаченной зарплате есть два письма ФНС, в которых отражены два разных мнения.

Мнение 1. Оно отражено в апрельском Письме ФНС (Письмо ФНС от 29.04.2016 № БС-4-11/7893). Так как по НК до истечения месяца доход в виде зарплаты не может считаться полученным, то до окончания месяца НДФЛ не может быть исчислен и удержан. И если зарплата выдана досрочно, то исчислить с нее НДФЛ можно только в последний день месяца, а удержать этот налог нужно при выплате денег работникам либо в последний день месяца, либо в следующем месяце. Соответственно, перечислить в бюджет удержанный НДФЛ нужно не позднее дня, следующего за днем выплаты дохода работникам.

Если руководствоваться этим мнением, то при выплате зарплаты 27.12.2016 вам не следовало удерживать НДФЛ. А сделать это нужно только при перечислении зарплаты за первую половину января.

Но вы налог удержали в декабре и в январе сделать это уже не сможете. Поэтому вам надо руководствоваться другим, более ранним разъяснением ФНС.

Мнение 2. Оно отражено в мартовском Письме ФНС (Письмо ФНС от 24.03.2016 № БС-4-11/5106). Хотя месяц еще не окончен, датой получения оплаты труда все равно является последний день месяца, а не день выплаты зарплаты. Но при этом не страшно, что зарплата выплачена до окончания месяца и из нее удержан налог. В вашем случае раздел 2 расчета 6-НДФЛ надо заполнить так:

По строке 100 «Дата фактического получения дохода» - 31.12.2016;

По строке 110 «Дата удержания налога» - 27.12.2016;

По строке 120 «Срок перечисления налога» - 28.12.2016. По этой строке нужно указать крайний срок перечисления налога в бюджет по нормам НК, а не фактический день его перечисления (Письмо ФНС от 20.01.2016 № БС-4-11/546@).

При таком заполнении расчета 6-НДФЛ вас не могут оштрафовать на 500 руб. за недостоверные сведения, поскольку вы руководствовались разъяснением ФНС (п. 1 ст. 126.1, подп. 3 п. 1 ст. 111 НК РФ, Постановление Президиума ВАС от 30.11.2010 № ВАС-4350/10). К тому же когда есть противоположные разъяснения контролирующих органов, все неясности и сомнения должны трактоваться в пользу налогового агента (п. 7 ст. 3 НК РФ).

В то же время имейте в виду, что некоторые налоговики на местах при отражении в расчете 6-НДФЛ досрочно выплаченной зарплаты в соответствии с разъяснениями 2, пытаются взыскать недоимку по НДФЛ (20% от суммы неуплаченного налога). Они мотивируют это тем, что в конце декабря уплачен вовсе не налог, а иной платеж из своих средств. Ведь на тот момент доход еще не был получен. Однако суды считают, что штраф незаконен. Событие и состав налогового правонарушения, предусмотренного ст. 123 НК РФ, возникает при нарушении срока, установленного НК РФ, только если НДФЛ в бюджет не поступил в необходимой сумме, то есть реально возникла недоимка. А вот если налоговый агент перечислили НДФЛ ранее даты, установленной НК РФ для исполнения обязанности по удержанию и (или) перечислению сумм налога, тогда нет события и состава налогового правонарушения, предусмотренного ст. 123 НК РФ (Постановление АС МО от 28.07.2016 № Ф05-5279/2015). Причем так думает большинство судов. Подробнее об этом вы можете прочитать в ГК, 2017, № 2, с. 56.

Как известно, зарплата за декабрь часто выплачивается в конце декабря, что не запрещено законом. Как правильно отражать данную выплату в отчете по форме 6-НДФЛ? Включать ее в отчет за первый квартал 2017 года или в годовой за 2016 год? В каких разделах расчета нужно отразить декабрьские выплаты? Разберем эти моменты, чтобы у налоговиков к вам не возникло никаких вопросов.

С помощью возможностей сервиса облачной бухгалтерии Бухсофт вы можете оперативно и грамотно сформировать, а также быстро отправить электронно в Налоговую расчет по форме 6-НДФЛ.

Массовый подход: расчет за декабрь в конце года

Согласно положениям современного законодательства с 3 октября прошлого года в обязанности всех российских работодателей вменена выплата заработной платы каждые 15 дней, то есть раз в полмесяца. Так, аванс может быть начислен не позднее 30-ого числа месяца расчета, а зарплату при этом нужно выдать до 15-ого числа месяца, наступающего за расчетным. Такие требования прописаны в части 6 статьи 136 ТК РФ.

Если в вашей организации заведена и закреплена Уставом выплата аванса именно 30 числа, то вторую часть зарплаты за последний месяц года нужно выдать сотрудникам до 13 января 2017 года, так как, 15-ое число выпадает на воскресенье и переносится на ближайший будний день, предшествовавший праздничному или выходному.

Потому многие работодатели довольно часто практикуют выплату декабрьской зарплаты досрочно, в конце декабря, для чего, кстати, нужно издать локальный приказ.

Кроме того, некоторым организациям так и вовсе пришлось рассчитывать работников декабрем в обязательном порядке. Например, если выплата второй части зарплаты выпала на период с 1 по 9 числа, как известно, в январе - это общероссийские праздничные выходные дни, а значит, зарплата должна быть выдана до их наступления.

Что говорится в Законе?

Выплачивая заработную плату в конце декабря, к примеру, в период с 25 по 30 декабря прошлого года, признать данную выплату зарплатой в общем порядке, по сути, нельзя, ведь месяц, за который исчислена эта зарплата, еще не окончился. Получается, что это аванс?

Согласно положениям пункта 2 статьи 223 НК РФ с этой выплаты не может быть исчислен и удержан подоходный налог, поскольку доходом зарплата будет являться только в последний день месяца, за который была начислена, для декабря - это 31-ое число.

И даже тот факт, что в прошлом году этот день выпал на субботу, не отменяет того, что раньше этого срока налог на доходы физлиц нельзя ни удерживать, ни исчислять. Такие разъяснения изложены в письме налоговиков от 16.05.2016 № БС-3-11/2169.

Нюансы отражения зарплаты за декабрь в 6-НДФЛ

До 1 апреля все работодатели в статусе налоговых агентов, коими могут быть и компании, и предприниматели, должны представить в Налоговую инспекцию свои расчеты 6-НДФЛ за 2016 год. В 2017 году 1 апреля выпадает на субботу, потому, сведения нужно представить в ближайший рабочий день после этого срока - до 3 апреля 2017 года. Расчет следует представить по форме из Приказа Федеральной налоговой службы РФ от 14.10.2015 № ММВ-7-11/450.

Как известно, в нее входит:

- Титульный лист.

- Раздел 1, где отражаются показатели в обобщенном виде.

- Раздел 2, где следует указать все доходы физлиц в фактической сумме, а также удержанный с этих доходов НДФЛ и даты выплат доходов.

Для заполнения титула расчета не имеет значения, когда была выплачена вся зарплата за декабрь - в конце того же месяца или в начале января, как обычно. А вот при подготовке и первого, и второго разделов формы нужно учесть ряд нюансов. Разберем на примере.

Компания выплатила сотрудникам зарплату за последний месяц в конце того же года - 28 декабря 2016 года. Сумма всей выплаты составила 945 тысяч рублей. С этой выплаты бухгалтером был рассчитан и удержан подоходный налог, в размере 13% от общей суммы - 122 850 рублей, которые в бюджет были уплачены сразу после праздничных нерабочих дней - 9 января наступившего 2017 года.

В данном случае в Разделе 1 годовой формы следует отразить выплату следующим образом:

- По строке 020 отразить всю сумму выплаченных в декабре средств, в нашем случае 945 тыс. руб.;

- По строкам 040 и 070 указать НДФЛ, который был исчислен и удержан работодателем (122 850 руб.).

Как известно, за первый квартал сведения налоговикам следует подать до 30 апреля, и опять же в 2017 году - это выходной день, воскресенье, а значит, подача сведений переносится на первый рабочий день после первых майских праздников, по утвержденному производственному календарю этот первый будний день в 2017 году - 2 мая.

Чтобы разобраться в нюансе отражения сведений в Разделе 2 расчета за первый квартал, следует обратиться к разъяснениям налоговиков, данным в их Письме от 24.10.2016 №БС-4-11/20126. В разъяснениях говорится, что при формировании Раздела 2 нужно опираться на срок, в который нужно уплатить НДФЛ с выплаченного дохода.

Если зарплата была выплачена 28.12.2016 и в этот же день налог был удержан, срок перечисления налога - 29.12.2016. В этом случае, в соответствии с указанным выше письмом, декабрьская зарплата должна появиться в расчет по форме 6-НДФЛ за 2016-ый год.