Дивиденды по российским акциям за год

Еще недавно среднестатистический россиянин использовал свободные деньги традиционно: вкладывал в недвижимость или отправлял их на депозит в банк. Однако в последнее время все больше жителей нашей страны проявляет интерес к вопросу приобретения ценных бумаг. Как оказалось, такой способ вложения денег не только надежный, но и весьма прибыльный.

Конечно, в этом деле есть определенная доля риска – ведь далеко не каждый разбирается в хитросплетениях рынка акций, как заядлый брокер. Поэтому немаловажно для начала познакомиться с мнением опытных экспертов.

Общие правила покупки акций на бирже

Чтобы минимизировать риски и сделать выгоду от инвестирования максимальной, надо придерживаться нескольких правил, проверенных на практике:

- оперировать только собственными средствами: брать деньги для инвестирования в кредит считается плохой идеей. В случае неудачи вместо прибыли вы получите многократно выросший долг;

- не следует планировать трату возможных доходов, в особенности в самом начале пути. Если ваши прогнозы и чаяния оправдаются, можно полученную прибыль просто присоединить к основному капиталу;

- первым шагом будущего инвестора должна быть аналитическая работа: необходимо изучить все доступные варианты, составить списки всех «за» и «против», и только после этого принимать конкретное решение.

Если вы владеете достаточно крупным первоначальным капиталом, желательно «разложить» его в разные «корзины»: такой подход поможет избежать полного банкротства в случае неудачного выбора.

Компании, акции которых в 2017 году будут расти

Итак, какие акции купить под дивиденды в 2017 году? Согласно данным аналитиков самую высокую прибыль могут получить владельцы акций:

- Газпрома;

- Норильского никеля;

- АЛРОСА;

- ФСК ЕЭС.

Для тех, кто планирует поделить свой капитал между этими компаниями, рекомендации аналитиков БКС и Финама придерживаться следующего процентного соотношения:

- под акции Газпрома можно отвести треть общей суммы;

- в «Норильский никель» эксперты советуют вложить 25 процентов капитала;

- ожидаемо высокие дивиденды АЛРОСА позволяют без риска вложить в предприятие 20% .

- оставшиеся 25 процентов от общей суммы инвестирования можно поделить поровну между ММК и ФСК ЕЭС

Давайте разберемся, на каком основании аналитики сделали такие выводы и дадим рекомендации. Наш выбор акций для получения прибыли в 2017 году немного отличается от рекомендованного аналитиками. Для акций Алросы, Русагро, Норильского Никеля и Московской биржи - ниже будет доступна рубрика «Рекомендация эксперта».

Газпром

Компания ежегодно получает прибыль свыше 12 миллиардов долларов. Часть этих денег направляется на дивиденды, обычно в размере 25% от прибыли по РСБУ. Прогноз по дивидендам на 2017 год в районе 8-10 руб. что соответствует дивидендной доходности в размере 6-7% от текущих котировок. Газпром был внесен правительством в список госкомпаний, которые по итогам 2017 года должны выплатить 50% от прибыли на дивиденды (в этом случае дивидендная доходность вложений составила бы 15%). Связано это с обязанностью Газпрома, равно, как и прочих госкомпаний, отправлять на дивиденды половину чистой прибыли.

Мнение . Но как мы помним в 2016 году монополия не исполнила предписание правительства по норме выплаты прибыли на дивиденды и заплатила 25% вместо 50%. В этом году скорее всего будет также, так что не стоит рассчитывать на высокие дивиденды.

ММК и ФСК ЕЭС

Ежегодный процент от свободного денежного потока ММК, который направляется на выплаты акционерам, составляет 30%. На настоящий момент дивидендная доходность акций компании не так уж и заманчива – она составляет всего 5-6 процентов. Но этим летом ожидается повышение платежей, что, несомненно, должно порадовать долгосрочных инвесторов. Так в 2017 году компания может направить на дивиденды 60% от свободного денежного потока, выплаты на следующие 12 месяцев могут составить 3 руб. (8% прибыли к текущим котировкам).

Что касается ФСК ЕЭС, то прибыль этой компании в 2016 году удвоилась. Если она выполнит требование государства, и половину свое прибыли направит на дивиденды, доходность акций достигнет 10-процентного уровня. Тем не менее нужно быть осторожным т.к. Минэнерго лоббирует снижение выплат до уровня 25% от чистой прибыли - на этом фоне в конце февраля сильно падают акции ФСК ЭЕС и Россетей. Такое снижение можно использовать для накопления позиций, тем не менее необходимо дождаться окончания нисходящей тенденции.

Норильский никель

Одна из самых щедрых компаний страны. Руководство ГМК «Норильского никеля» планирует направлять на дивиденды 60% прибыли (операционной) при условии сохранения соотношения чистого долга к EBITDA на уровне 1,8 - очевидно, что данное соотношение будет сохранено как минимум в течении года - так что нас ожидают щедрые дивиденды. Выплаты компания производит несколько раз в год. Известно, что совет директоров по итогам 2016 года рекомендовал утвердить на одну акцию 444,25 рублей дивидендов - акционеры уже получили эти дивиденды. Таким образом, дивидендная доходность этой акции будет в районе 10% годовых, что выше ставки депозита.

Одна из самых щедрых компаний страны. Руководство ГМК «Норильского никеля» планирует направлять на дивиденды 60% прибыли (операционной) при условии сохранения соотношения чистого долга к EBITDA на уровне 1,8 - очевидно, что данное соотношение будет сохранено как минимум в течении года - так что нас ожидают щедрые дивиденды. Выплаты компания производит несколько раз в год. Известно, что совет директоров по итогам 2016 года рекомендовал утвердить на одну акцию 444,25 рублей дивидендов - акционеры уже получили эти дивиденды. Таким образом, дивидендная доходность этой акции будет в районе 10% годовых, что выше ставки депозита.

Мнение . Помимо дивидендов мы ожидаем курсового роста стоимости акций до 11000 руб. за 1 акцию, что дает еще дополнительно 16% прибыли - это является отличной инвестиционной идеей 2017 года.

Московская биржа

Мосбиржа обладает хорошим потенциалом для роста за счет роста объемов торгов, т.к. Московская биржа зарабатывает на комиссионных доходов с торговли не зависимо от того падает рынок или растет - главное, чтобы совершались сделки. Кроме того, ее дивидендная история не испорчена никакими неприятными инцидентами, наоборот дивидендная политика Мосбиржи прозрачна и компания следует ей. Мы считаем, что владельцам акций Московской биржи не стоит спешить с их продажей – эти ценные бумаги пригодны для долгосрочных вложений.

Мнение . Акции могут дорасти до 140-150 рублей уже по итогам 2017 года. Плюс ожидание дивидендов на уровне 7-8 руб. на акцию даст дополнительно 6,4% доходности уже к лету.

Обновление, последние новости по дивидендам : стало известно что 2 марта наблюдательный совет рекомендовал дивиденды в размере 7,68 руб. на одну акцию. Дата закрытия реестра для получения дивидендов 16 мая 2017 года, акции нужно держать за два рабочих дня до отсечки (из-за режима торгов Т+2 на Московской бирже). Это больше, чем в прошлом году, напомним, что по итогам 2015 года акционеры МосБиржи получили 7,11 руб. на акцию в качестве дивидендов.

Русагро

ГДР «Русагро» относится к крупнейшим российским агрохолдингам. Компании, входящие в эту группу, демонстрируют высокий рост и являются одними из самых прибыльных. Стоимость акций на настоящий момент составляет около 800 рублей. В перспективе она может достичь 1245 рублей за счет роста сахарного сегмента и мега-свиноводческого кластера на дальнем востоке ориентированного на Китай. Тем не менее это долгосрочная идея роста на фондовом рынке. Мы сделаем отдельный обзор по акциям данной компании, если будет интересно - пишите в комментариях. Доля в портфеле желательно не более 15-20%.

Акции алмазной компании Алроса

Здесь нужно сделать отдельный обзор компании - если интересно пишите. Пока рассмотрим только возможную дивидендную доходность опираясь на имеющиеся факты. Дивидендная политика Алросы предполагает выплату акционерам в размере 35% от чистой прибыли по Международной Системе Финансовой Отчетности (МСФО). Тем не менее в прошлом году Алроса направила на дивиденды 50% от чистой прибыли, выполнив предписания правительства для госкомпаний. В этом году ожидаем что Алроса так же выполнит предписание правительства., об это также заявляло руководство алмазной компании. Но нужно проявлять осторожность и следить за новостным фоном вокруг компании, т.к. в феврале стало известно что глава компании Андрей Жарков покидает свой пост, но мы считаем, что после назначения нового главы, операционные результаты компании продолжать оставаться сильными и по факту назначения акции продемонстрируют рост.

Здесь нужно сделать отдельный обзор компании - если интересно пишите. Пока рассмотрим только возможную дивидендную доходность опираясь на имеющиеся факты. Дивидендная политика Алросы предполагает выплату акционерам в размере 35% от чистой прибыли по Международной Системе Финансовой Отчетности (МСФО). Тем не менее в прошлом году Алроса направила на дивиденды 50% от чистой прибыли, выполнив предписания правительства для госкомпаний. В этом году ожидаем что Алроса так же выполнит предписание правительства., об это также заявляло руководство алмазной компании. Но нужно проявлять осторожность и следить за новостным фоном вокруг компании, т.к. в феврале стало известно что глава компании Андрей Жарков покидает свой пост, но мы считаем, что после назначения нового главы, операционные результаты компании продолжать оставаться сильными и по факту назначения акции продемонстрируют рост.

Мнение . Примерный размер дивидендов исходя из чистой прибыли компании в размере 148 млрд. руб. по РСБУ, с учетом прибыли в 18 млрд. за 2016 год дочерней компании «Алроса-Нюрба» могут составить от 8 руб. (при выплате 35% от прибыли по МФСО) до 11.5 руб. (при выплате 50% от прибыли на дивиденды).

Дивидендная доходность планируется на уровне 12% - это базовый вариант. При пессимистичном сценарии (выплата 35% прибыли акционерам) доходность составит 8,5% к текущим котировкам - просто отлично по сравнению с депозитами. При этом компания заявляет, что рынок алмазов только начинает оправляться от кризиса - так что долгосрочные перспективы компании весьма хороши!

Арбитражные сделки, оферта М.Видео

Купить, чтобы продать – одна из прибыльных стратегий фондового рынка. Вы просто поучаствуете в процессе обратного выкупа акций. Такая сделка считается низкорискованной, но лишь в случае, если эмитент уже выставил оферту а продажу – значит, она подкреплена гарантией банка. А если сие финансовое учреждение является крупным «игроком» на финансовом поле, то почти на 100 процентов можно быть уверенным – выкуп состоится.

Если же стороны сделки находятся на стадии переговоров (озвучено только намерение), существует риск, что действие по каким-либо причинам не состоится.

На каких акциях можно заработать на оферте к миноритариям в 2017 году? Обратите внимание на акции компании «М.Видео». На данный момент идет процесс приобретения 57,7% акций компанией Сафмар. Оценивается сделка в 1,26 миллиардов долларов (оплата идет в долларах США из расчета 7$ на одну акцию). В ближайшее время, если ФАС ее одобрит (а вероятность этого, по заявлению самой же ФАС, очень высокая), Сафмар должен выставить миноритариям оферту на покупку у них акций. Заработать на этом можно примерно 10-12%. Решение ФАС объявит до середины марта.

Правда, есть один нюанс: рассмотрение ходатайства Сафмара в конце декабря 2016 было продлено на два месяца. Безусловно, эта новость негативно отразилась на котировках – ведь рынок был уже настроен на положительно решение ФАС в январе. Тем не менее, актуальности эта идея не утратила, просто придется еще немного подождать. Плюс при росте доходность данной инвестиции вырастет. А по заявлениям наших чиновников рубль и так слишком укрепился. При текущем курсе доллара 58,5 руб. за 1$ США цена выкупа акций составит почти 410 руб. (текущая цена акций на бирже чуть более 370 руб.) - хорошая возможность заработать на арбитражной сделке.

Вывод . Это был краткий обзор возможностей заработка в текущем году на акциях. Далее мы планируем опубликовать подробные обзоры компаний, акции которых можно покупать для получения прибыли. Среди них: Алроса, Норильский Никель, Фосагро, Московская биржа, М.видео (идея с офертой), Русагро, НКНХ-преф., МТС и др. - пишите свои комментарии и всем профита!

Видео: Как жить на дивиденды - советы эксперта

Форма заполнения заявки на кредит

Всё. Поступили последние дивиденды Мечел ап, которые Мечел выплачивал несколькими траншами и теперь Большой дивидендный сезон 2017 года закончился.

СД ряда эмитентов обьявляют размеры и даты промежуточных дивидендов за 6 месяцев 2017 года, а я собираю эти рекомендации в табличку промежуточных дивидендов.

Последние строчки тоже скоро будут заполнены:

В рамках внеочередного собрания акционеров компании «Роснефть » будет рассмотрен вопрос размера дивидендов по результатам первого полугодия 2017 года, а также вопросы срока и формы выплат. Решение о включении данных вопросов в повестку дня собрания акционеров было принято советом директоров «Роснефти», следует из сообщения компании.

В решении отмечается, что внеочередное собрание акционеров пройдет 29 сентября 2017 года в Санкт-Петербурге.

24 июля источник РБК, близкий к «Роснефти», сообщил, что в повестке собрания будет выплата промежуточных дивидендов за первое полугодие в размере 50% от чистой прибыли.

Ну что же, подождём решений СД этих эмитентов по размеру дивидендов.

А поскольку БДС 2017 окончательно закончился, пора подводить итоги дивидендных прогнозов, которые делали профессиональные участники рфр и смартлабовцы перед началом дивидендного сезона.

.php

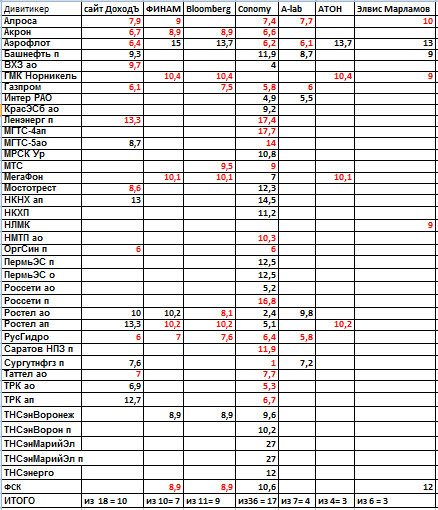

Таблица профучастников

Красным цветом выделены те прогнозы, которые сбылись. Однозначно, до десятой доли процента сбыча прогнозов не возможна, поэтому я принимала за сбывшийся те прогнозы, погрешность которых составляла не более 2% в обе стороны.

Ну например, ДД Аэрофлота составила фактически на дату отсечки 7,7%, то я отмечала что прогноз сбылся у тех участников, у кого прогнозы располагались в диапазоне 5,7-9,7%%

Последняя строчка ИТОГО сколько прогнозов сделал профучастник и сколько из них сбылись

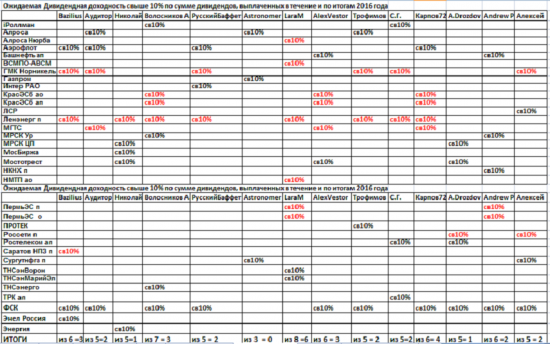

Подвести итоги прогнозов смартлабовцев гораздо проще. Я сразу спрашивала у участников-прогнозистов, какие акции покажут ДД свыше 10%. Также сбывшиеся прогнозы отмечены красным цветом.

Последняя строчка в таблице – ИТОГИ сбычи прогнозов. Ну например, у меня (см столбик LaraM) из 8 озвученных сбылись 6. Энергосбыты группы ТНС приняли решение вообще не выплачивать дивиденды. Это решение ухудшило сбываемость прогнозов и у некоторых профучастников: Conomy из 36 прогнозных цифр сбылись 17, в том числе из-за прогноза высоких ДД у пяти энергосбытов группы ТНС.

Отмена выплаты дивидендов в ГК ТНСэнерго, по моему мнению, произошла из-за того, что одна из компаний, входящая в Ростех, получила в доверительное управление 25%+1 акцию ТНСэнерго. Цитирую сайт Ростеха:

ООО «Инжиниринговая компания «Технопромэкспорт» (входит в Госкорпорацию Ростех) получает в доверительное управление 25% плюс одну акцию Группы компаний «ТНС энерго». Соглашение действует один год с возможностью дальнейшей покупки и передачи пакета в уставной капитал ООО «Инжиниринговая компания «Технопромэкспорт» в течение этого срока.

ООО «Инжиниринговая компания «Технопромэкспорт» – дочернее предприятие Госкорпоации Ростех (51%) в партнерстве с частным инвестором Евгением Гинером (49%) – вступает в права управления в отношении блокирующего пакета акций ПАО ГК «ТНС» (25% плюс 1 акция). Сумма сделки не раскрывается. Срок действия доверительного управления составляет один год.

«Сделка позволит выйти на новый уровень сотрудничества с компанией «ТНС энерго», крупнейшим оператором энергорынка, представленным в 11 ключевых для Ростеха регионах России. Основной целью сотрудничества является повышение надежности обеспечения электроэнергией предприятий Госкорпорации. Возможность широкомасштабного внедрения и развития современных наработок Ростеха на базе «ТНС энерго» позволит совершить серьезный прорыв в самой отрасли. Сделка является одним из примеров частно-государственного партнерства в области энергообеспечения и энергоэффективности, которое Ростех успешно реализовывает по разным направлениям деятельности», – сообщила генеральный директор ИК «Технопромэкспорт» Мадина Суюнова.»

Эта информация была выложена в открытый доступ 9 февраля 2017 года, как раз тогда, когда мы в первой декаде февраля 2017г формировали таблицу прогнозов дивидендов, а я не стала менять свой прогноз, так как дивиденды, приходящиеся на акции, находящиеся в доверительном управлении, могут быть перечислены доверительному управляющему, но в ТНСэнерго решили всё-таки повременить с дивидендами. Кроме того, мы же не знаем условий договора доверительного управления.

И так, итоги профучастников:

ДоходЪ сбылись 10 из 18 прогнозов

ФИНАМ сбылись 7 из 10

Bloomberg сбылись 9 из 11

Conomy сбылись 17 из 36

A-lab сбылись 4 из 7

АТОН сбылись 3 из 4

Элвис Марламов сбылись 3 из 6.

Среди смартлабовцев самая лучшая сбываемость дивидендных прогнозов у участника Карпов72. Сбылось 4 из 6 прогнозных значений. Замечательно!

29 августа 2017 г планирую провести в ШМБ бесплатный вебинар «Дивидендов хватит всем»

Многие , использующие долгосрочные инструменты торговли обращают внимание на фундаментальные факторы развития компании, и технические настроения рынка. При этом, многие забывают о прогнозе по дивидендам. Из-за чего, общая динамика изменения котировок кажется ложной. Так, Сургутнефтегаз может удерживать котировки искусственно, повышая процентные отчисления дивидендов.

Для того чтобы обрисовать ясную картину, помогающую инвесторам выбрать оптимальный источник капиталовложения, а трейдерам помочь в прогнозе движения акций – проведем анализ дивидендных выплат Сургутнефтегаза до конца 2017 года

Как рассчитывают дивиденды Сургутнефтегаза

В отличие от Газпрома и других крупных конгломератов, прогноз по сургутнефтегазу очень прост. Они не скрывают методов начисления, что позволяет самостоятельно на основе имеющихся данных заранее просчитать отчисления.

Для стандартных акций дивиденды рассчитываются по количеству общей прибыли . Далее из полученной суммы вычитаются все расходные и налоговые обязательства компании. После чего 10% от оставшегося делится на количество всех выпущенных компанией акций. Обычно платили 25% чистой прибыли по РСБУ, меньше прибыли по МСФО.

Для привилегированных акций дивиденды рассчитываются идентично, но с учетом поправки на меньшее количество выпущенных акций.

Кроме этого нельзя забывать о:

- Больших капиталовложениях Сургутнефтегаза, которые не учитываются при расчете дивидендных погашений.

- Прогнозы относительно окупаемости компании.

- Скупка собственных активов со свободного рынка.

И множество других мелких факторов, каждый из которых может повлиять на самостоятельный анализ по сургутнефтегазу и дивидендным расчетам.

Таблица динамики изменения выплат

| Котировки (средний показатель за год) | Дивидендные выплаты | Процентное соотношение дивидендных выплат к стоимости акций | Год |

| 30 | 6,92 | 23% | 2016 |

| 32 | 8,21 | 25,6% | 2015 |

| 36 | 2,36 | 6,5% | 2014 |

| 32 | 1,48 | 4,6% | 2013 |

| 29 | 2,15 | 7,4% | 2012 |

| 28 | 1,05 | 3,5% | 2011 |

Учитывая систему расчета погашений, мы можем определить наиболее прибыльные годы для компании, а также учесть то, что её основной бизнес ведется в долларах. Так, сразу после начала кризиса – процентные выплаты по дивидендам Сургутнефтегаза выросли почти в 4 раза . И этот показатель удерживается на протяжении последних двух лет. Всё это позволяет спрогнозировать сохранение тенденции увеличения дивидендов.

Совокупные отчисления за подотчетный период составили 143023,8 Млн. руб.

Прогноз выплат по дивидендам на 2017

По прогнозам экспертов, на конец 2017 года, суммарные дивидендные выплаты Сургутнефтегаза по отношению к предыдущему подотчетному периоду вырастут на 8-9% , что с учетом инфляции и ослабления российской национальной валюты при пересчете в доллар на 14-15% меньше.

Однако уже в 2018 году, когда новая купленная нефтедобывающая вышка выйдет на уровень самоокупаемости, можно говорить об относительно резком увеличении стоимости котировок и дивидендных выплат.

Какие риски ожидают инвесторов в 2017 году

При общем позитивном настроении, как экспертов, так и инвесторов по отношению к Сургутнефтегазу, существуют определенные риски – из-за которых прогноз по расчетам может оказаться гораздо пессимистичней представленного.

- Облигации. Во многом стремительный старт обеспечил Banks of NewYork, хранящий облигации компании, стоимость которых каждый день растет, а срок погашений назначен на 2018 год. В случае, если резервов компании будет недостаточно для полного погашения облигационной задолженности, инвесторов может ожидать жестокое разочарование.

- Усложнение нефтяной политики в восточных странах. Это может негативно сказаться на компании в целом, что повлечет за собой и уменьшение чистой прибыли по РСБО, относительно которого выплачиваются дивиденды.

- Окончание валютной войны Д.Трампа. Во многом, именно ему Сургутнефтегаз обязан высокими показателями прибыли. Успешно играя на ресурсном рынке, и заключая фьючерсные договора, компания смогла не пострадать во время обвала рубля. Но с окончанием валютной войны, можно будет делать прогноз на падение котировок на 2-3% относительно текущего уровня.

Выводы

Благодаря совокупности факторов, в том числе прозрачную систему начисления дивидендов, можно с большей долей уверенности делать прогноз роста погашений в дальнейшем.

Сургутнефтегаз – единственная добывающая компания, предложившая пропорциональный рост выплат дивидендов сразу после резкого обвала рубля в 2014 году. Это позволило сохранить все инвесторские средства, а самое главное увеличило чистую прибыль по отношению к стоимости каждой акции.

Нишевость компании, позволяет успешно делать прогноз относительно её дальнейшего процветания в ближайшие годы. Намечается как крупный прорыв со стороны котировок, так и увеличение дивидендных выплат.

Портфельный управляющий Александр Бранис о том, как заставить госкомпании платить акционеру.

Наступила весна, ежегодные споры о размере дивидендов госкомпаний в разгаре. В прошлом году по предложению Минфина было принято решение о выплате не менее половины прибыли по МСФО акционерам в качестве дивидендов. Не все компании выполнили это решение, однако по сравнению с 2015 г. выплаты возросли на 87%. Более того, впечатленные напором правительства менеджеры, раньше свободно рассуждавшие о том, что, дескать, акционеры и так получают достаточно, умерили прыть и, напротив, заговорили о планах довести выплаты до половины прибыли и более.

На фоне несколько выросших цен на нефть и возобновления роста экономики важно не допустить отката назад. Белый дом, уже много лет пытающийся добиться от госкомпаний роста эффективности, должен наконец понять, что лучший способ прийти к этой цели - начать вести себя как настоящий собственник, а значит, сфокусироваться на доходах, которые компании под его контролем приносят бюджету. Все остальное - разговоры в пользу бедных. Стоит только сесть за один стол с менеджментом любой госкомпании, чтобы обсудить надежность ее трубопроводов, планы «инновационного развития» или международной экспансии - и бой уже проигран. Выходя на поле, на котором представители компаний заведомо компетентнее, вооружены большим количеством цифр и располагают неограниченными ресурсами для доказательства своей правоты, любое ведомство обречено. Например, многолетние усилия правительства по контролю издержек в электросетевом комплексе привели лишь к тому, что измерителем успеха стал показатель, который улучшается... с ростом капитальных затрат компаний.

Именно поэтому стоит брать пример с частных акционеров крупных российских компаний. Все они хотят получать высокий доход на свои инвестиции - и большинство компаний платят серьезные дивиденды. Развитие бизнеса финансируется, как правило, путем привлечения долга и из оставшейся после выплаты дивидендов части прибыли.

Выплата значительных дивидендов автоматически добавит дисциплины при планировании инвестиций, заставит искать внутренние резервы производительности, оптимизировать структуру капитала, отказываться от неэффективных проектов. Усилит тех внутри компаний, кто выступает за снижение издержек. Пошлет ясный сигнал, что компании принадлежат акционерам, а не тем, кто нанят для управления ими.

Важно не погрязнуть в бесконечных рассуждениях о правильной форме такого сигнала. Именно к последним относятся попытки некоторых обосновать, что они вообще не госкомпании, так как государство держит весь или часть контрольного пакета через холдинг, такой как «Роснефтегаз», «Россети» или «Газпром». В частном бизнесе такая инсубординация совершенно невозможна. Дивидендная политика, отвечающая интересам собственника, должна быть реализована в сквозном виде через всю цепочку юридических лиц вплоть до операционных компаний, реально зарабатывающих прибыль.

Существует мнение, что нет смысла стричь всех под одну гребенку, устанавливая универсальный минимум выплаты в половину прибыли. Однако, изучая международный опыт, мы видим, что такие выплаты - это действительно нижняя планка для зрелых, состоявшихся бизнесов и отраслей, а именно к этой части экономики относятся российские госкомпании (см. таблицу). Причем это характерно не только для развитых стран, но и для Китая, Индии и других развивающихся стран.

Более того, даже если на минуту согласиться, что было бы лучше подходить к каждой компании индивидуально, то у правительства все равно нет ресурсов для такой работы. Даже внутри него различные ведомства видят ситуацию по-разному, давая корпоративным лоббистам массу возможностей для маневрирования и «разводок». Простое и четкое правило, обязательное для всех, мгновенно сведет дискуссии к минимуму. А точнее, переместит их в более позитивную область обсуждения - насколько больше половины прибыли компании можно распределить акционерам.

Что нужно сделать, чтобы правило соблюдалось? Все просто - заставить «Газпром» и «Роснефть» следовать ему. Остальные подстроятся. «Роснефть» обещала новым акционерам направлять 35% прибыли на дивиденды. Я сомневаюсь, что они откажутся от более существенных выплат, но, если это вдруг произойдет, пусть отправят деньги на благотворительность. Что касается «Газпрома», то резервы сокращения издержек и объема инвестиций там просто гигантские. Уже в прошлом году компания с учетом выкупа пакета собственных акций у ВЭБа направила 40% прибыли акционерам. Еще одно относительно небольшое усилие - и цель в половину прибыли будет достигнута.

Иногда приходится слышать, что приоритетом должны быть собственные инвестиции госкомпаний, так как именно они якобы разгоняют экономику и позволяют развивать инфраструктуру. Возможно, на бумаге при подсчете ВВП это действительно так. Однако во многих случаях качество, т. е. доходность, таких вложений настолько низкое, что от них выигрывают только люди, отвечающие за подбор подрядчиков. Зачастую инвестиции становятся самоцелью, и вот уже мощности по добыче и транспортировке газа одной известной компании загружены лишь на 60-70%. Напротив, получив дивиденды, государство направит их на нужды бюджета, снизив заимствования, а частные акционеры вложатся в российский фондовый рынок, подстегнув приток инвестиций в частный сектор экономики через новые размещения акций и долговых инструментов. Другими словами, стоимость и долгосрочность капитала, доступного для частных компаний, способных по-настоящему эффективно инвестировать их, улучшатся, что позитивно повлияет и на экономический рост.

Глобальные инвесторы, отвернувшиеся от России в последние годы, при оценке рынка всегда смотрят на крупнейшие компании или на индексы, в которых такие компании играют ведущую роль. В нашей стране эти компании в основном государственные. Например, в индексах Московской биржи и MSCI Russia госкомпании составляют больше половины. Частный сектор может быть трижды эффективен и привлекателен, а финансовая инфраструктура - самой современной, однако для подобных инвесторов страна априори покажется неинтересной, если крупнейшие компании не будут следовать общепринятым нормам. Выплата достойных дивидендов - основная из них.

Спору нет, не все руководители госкомпаний спят и видят, как бы оставить акционеров с носом. Однако при нерешительной позиции правительства даже для лучших из них соблазн будет слишком велик. Для активизации действий в этой сфере необходима политическая воля, на кону - эффективность госсектора и привлекательность российской экономики для инвесторов.

Чтобы перетянуть менеджеров на сторону собственника, не требуется изобретать велосипед. Нужно сузить возможности нетрудовых доходов, переподчинив, как того требует Кодекс корпоративного управления, службу внутреннего аудита от менеджмента советам директоров. Топ-менеджеры госкомпаний могут получить опционы на акции своих компаний, желательно с запретом на их продажу в течение нескольких лет после получения. Начавшись несколько лет назад, эта работа по непонятным причинам застопорилась. Наконец, государству давно пора перестроить линию коммуникаций с компаниями, сделав советы директоров реальными центрами принятия стратегических решений.

Чтобы госкомпании все больше отличались по эффективности от тех главков, на базе которых они когда-то были созданы, в ближайшие несколько недель на Краснопресненской набережной несколько рук должны подняться и одобрить обновленную редакцию постановления 774, делающую постоянным требование о выплате не менее половины прибыли госкомпаний по МСФО акционерам.