Штраф за непредоставление индивидуальных сведений в пфр. Штраф за нулевую отчетность

К сожалению, ритм жизни на предприятии может нарушить блокировка расчетного счета и штрафные санкции налоговой инспекции. Обидно, когда выясняется, что произошла неприятность из-за "пустых" деклараций.Согласно статистики налоговых органов, не предоставление налоговой отчетности в срок,приводит к аресту расчетного счета предприятия и является самой распространенной, а если быть точнее, то это 80 % .

КУДА СДАЮТ НУЛЕВУЮ ОТЧЕТНОСТЬ?

Налоговую инспекцию

Фонд социального страхования

СТОИМОСТЬ НУЛЕВОЙ ОТЧЕТНОСТИ

РАЗМЕР ШТРАФА ЗА НУЛЕВУЮ ОТЧЁТНОСТЬ?

Статьей 119 Налогового Кодекса установлено, что штраф составляет 5 % от суммы налога за каждый полный и неполный месяцШтраф не может быть меньше 1000-00 рублей

Штраф не может быть больше 30 % от суммы налога.

Поэтому не обращая внимание на нулевки, вы рискуете дорого за них заплатить.

Пример: Вы опоздали с отчетностью на 30 дней, а налог к уплате по декларации составляет 30 000

Рассчитаем штраф:

30 000 х 5 % х 1 месяц = 1500,00

В ситуации, когда штраф будет меньше 1000,00 рублей, все равно взыщут 1000,00

Сроки предоставления отчетности подразделяются на:

- – предоставляются по окончанию квартала.

- – предоставляются по окончанию года.

- В 2015 году бухгалтерская отчетность сдается раз в год.

КАК УМЕНЬШИТЬ ШТРАФ?

Согласно статье 114 Налогового Кодекса у организации есть возможность уменьшить штрафы на 50 %.Это наличие смягчающих обстоятельств, которые перечислены в 112 статье Налогового Кодекса.

- Значительные тяжелые личные или семейные обстоятельства

- Влияние угрозы или принуждения

- Материальная или служебная зависимость;

- другие обстоятельства, признанные смягчающими судом или налоговой инспекцией.

Когда налоговым ревизорам дали права решать, да еще и рекомендовать как обязательными к исполнению письма не известно. Известно только, что ни каких ограничений по минимальному налогу в кодексе не предусмотрено.

Однако, стоит заметить, что штраф за нулевую отчетность может увеличится в двое за повторное нарушение.

ШТРАФ ЗА НЕ ПРЕДОСТАВЛЕННУЮ ОТЧЕТНОСТЬ В ФСС И ПФР

За не сдачу или за опоздание с отчетностью организацию наказывает Пенсионный фонд и Фонд социального страхования. Санкции очень схожи с санкциями налоговых ревизоров, и также отсутствует послабление за нулевую отчетность.Минимальный штраф 1000,00

Максимальный штраф 5 % от суммы взноса

Однако, фонды дополнительно взыскивают санкции с должностных лиц (директора и главного бухгалтера) по 15.33 статье Административного Кодекса. Размер штрафа варьируется от 300 до 1000 рублей.

ШТРАФЫ В ПЕНСИОННЫЙ ФОНД

Отчетность в Пенсионный фонд состоит из двух отчетов:- РСВ-1 - сведения о взносах на страхование;

- РАЗДЕЛ 6 – сведения индивидуального персонифицированного учета.

В следствии чего за непредставление в Пенсионный фонд формы РСВ-1, могут взыскать два штрафа:

- За взносы на страхование по Федеральному закону от 24 июля 2009 г. № 212-ФЗ;

- За сведения персонифицированного учета по Федеральному закону от 1 апреля 1996 г. № 27-ФЗ.

ЗА НЕ ПРЕДОСТАВЛЕНИЕ ОТЧЕТОВ В ПФР ВТОРОЙ РАЗ ШТРАФ СОСТАВИТ 5000 РУБЛЕЙ.

Мы принципиально не согласны с двойными штрафами, такого же мнения придерживается и Минтруд России. Абсолютно не естественно выписывать штраф за одно и тоже нарушение, а где принцип однократности штрафов? Однако судебной практики на сегодня нет, а как поступят ревизоры на местах пока сложно.ШТРАФЫ В ФСС Предоставляется расчет форма 4-ФСС – данный отчет также делится на два раздела

Раздел 1- Отражает начисление взносов по социальному страхованию на случай нетрудоспособности (в связи с материнством)

Раздел 2 - Отражает начисление взносов по социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

Как трактуют ревизоры Фонда социального страхования ответственность наступают по каждому виду взносов, соответственно и штрафы по разным законам и различным подходом.

Так за 4-ФСС – штраф составит 5 % от суммы взносов

А вот за раздел II санкции начислят 5 %, если опоздание не превысило 180 календарных дней, ограничения такие же не больше 30 % и не меньше 100 рублей.

ШТРАФ ЗА ОТЧЕТНОСТЬ В ОТДЕЛ СТАТИСТИКИ

Многие пренебрегают статистической отчетностью, наивно предполагая, что все сойдет с рук. Но по статье 13.9 Кодекса административных нарушений сумма штрафа от 3000 до 5000 рублей взыскивается с должностных лиц (директора и главного бухгалтера).ШТРАФ ЗА БУХГАЛТЕРСКУЮ ОТЧЕТНОСТЬ

Бухгалтерская отчетность состоит:- Бухгалтерский баланс;

- Отчет о финансовых результатах;

- Отчет об изменениях капитала;

- Отчет о движении денежных средств;

- Отчет о целевом использовании денежных средств.

Штраф 200 рублей за каждый документ

Стоит отметить, что малые предприятия предоставляют только:- Бухгалтерский баланс

- Отчет о финансовых результатах.

С первого отчетного квартала 2015 года вступили в действие новые требования касательно сдачи отчетности в ПФР. Теперь действует форма Единого отчета в рамках данной инстанции. Она объединила данные как по обязательным отчислениям пенсионного страхования, так и обязательную медицинскую страховку, также сюда входят и индивидуальные отчеты по застрахованным физическим лицам. Данная форма отчетности получила индекс РСВ-1.

Форма эта была утверждена еще в январе минувшего года. Постановление диктует не только перечень входящей в форму отчетных данных, но и правила заполнения данного документа для верной отчетности. Законодательно предусмотрено, что предоставление данных в РСВ-1 будет требоваться уже со 2-го квартала 2016 года. Фактически нововведение уже вступило в силу, и на данный момент форма является правомерной.

Мера введения данного способа предоставления отчетной информации чиновники объясняют желанием упростить документооборот и бюрократическую нагрузку на государственные инстанции, а также сами юридические лица. По соображениям политиков, форма должна ускорить подачу и прием отчетной документации ПФР. РСВ-1 является обязательной для всех типов лиц-страхователей. В категорию исключения попадают лишь ИП, работающие сами на себя.

Помимо этого новая система предлагает по каждому отдельному юридическому лицу комплексную программную проверку. Также будет создаваться индивидуальный протокол и база данных. Она станет отвечать за сравнительный анализ отчетов и правильность их заполнения.

Крайние сроки перетерпели некоторые изменения, потому следует быть внимательнее. Несдачу отчетности либо просрочку законодательство расценивает как нарушение и начисляет штраф организации. Какой именно штраф и каковы крайние сроки, расскажем далее.

Характерные черты Единой формы

Поскольку форма документа по отчетам в ПФР перетерпела изменения, следует означить основные отличия. Были внесены новые пункты и вычеркнуты некоторые старые. РСВ-1 получила следующие характерные черты:

- С 2014 года выплата стразовых отчислений предъявляется в ПФР единым документом. Отдельные указания накопительной, а также страховой частей не потребуется.

- Объем выплаченных взносов для обязательного страхования в индивидуальной отчетности не потребуется.

- Накопительная и страховая доли будут высчитываться по персонифицированной для физического лица системе.

- Введен раздел для отчетности по задолженностям за 2010-2013 годы. Если имеется недоплата, ее придется компенсировать в новых отчислениях.

- Также добавлен подпункт, отвечающий за дополнительные отчисления относительно учитываемых условий, в которых физическое лицо ведет трудовую деятельность.

Сроки сдачи

Законодательство для предоставления данного типа отчетности в ПФР предусматривает два способа сдачи документов. Как и в налоговой отчетности, здесь тоже документы можно сдавать в бумажном либо электронном виде. При этом бумажный способ подачи отчетов доступен лишь предпринимателям со штатом до 25 сотрудников. Если число работников превышает данный лимит, подача отчетности в электронном виде обязательна.

Для данных способов сроки сдачи разнятся. Так последней датой подачи бумажной РСВ-1 будет каждое 15-ое число месяца, следующего за окончанием отчетного периода. Для электронной формы крайним сроком станет каждое 20-ое число месяца, идущего за окончанием отчетного периода. Когда крайняя дата отчетности выпадает на выходной, дата сдачи автоматически переносится на следующий за ним рабочий день.

Штраф за несдачу отчетности в ПФР в 2017 году

Согласно закону РФ, мало просто проводить отчисления в ПФР. Тут необходимо также своевременно представлять необходимые формы отчетности по данным отчислениям. Просрочка, как и непредоставление информации, влечет ответственность – штраф.

Так, штраф за просрочку РСВ-1 составит 5% от суммы отчислений за минувшие 3 месяца. Эта ставка будет начисляться за каждый просроченный предпринимателем месяц. Однако в целом сумма взыскания не может превысить барьер в 30%. Но есть и минимальный предел. Штраф не может быть меньше 1000 рублей.

При просрочке индивидуальной отчетности объем взысканий составит уже 10% за одно физическое лицо, за которое просрочен отчет. Штраф начисляется даже организациям, которые не ведут деятельность в отчетный период. Если юридическое лицо зарегистрировано и не закрыто, государство требует нулевой отчетности. Отсутствие доходов и активности не избавляет от необходимости предъявлять соответствующие данные. Если нулевые формы не сдаются, штраф для предпринимателей составит минимальную сумму – 1000 рублей.

Оформление отчетности о ведении бухгалтерских отчетных документов для налоговой должно происходить в соответствии с действующим законодательством. При любом нарушении установленных правил, для руководителей организаций предусматривается предупреждение или наложение штрафа. В зависимости от степени нарушения законодательства, штраф за несвоевременную сдачу отчетности может существенно различаться.

Наложение штрафа

Согласно статьи 34.2 НК РФ, Министерство финансов Российской Федерации дает письменные разъяснения налоговым органам, налогоплательщикам, ответственному участнику консолидированной группы налогоплательщиков, плательщикам сборов, плательщикам страховых взносов и налоговым агентам по вопросам применения законодательства Российской Федерации о налогах и сборах.

Форма для расчета и полный порядок заполнения документа обычно утверждаются органом осуществляемого контроля за уплатой всех страховых взносов, обязательно по согласованию с федеральным органом исполнительной власти, который осуществляет функции по нормативно-правовому регулированию в социальном страховании.

При представлении плательщиками недостоверных или неполных сведений индивидуального учета о всех застрахованных лицах в документе формы РСВ-1 ПФР статья 17 действующего Федерального закона N 27-ФЗ применяется в полном объеме. Взыскание полной суммы штрафа за непредоставление бухгалтерской отчетности в налоговую, вместе с определением неполноты и недостоверности сведений обязательно производится в условиях судебного порядка.

Кроме этого, действующий закон регулирует ответственность налоговых органов в соответствии со статьей 35 "Налоговые и таможенные органы несут ответственность за убытки, причиненные налогоплательщикам, плательщикам сборов, плательщикам страховых взносов и налоговым агентам вследствие своих неправомерных действий (решений) или бездействия, а равно неправомерных действий (решений) или бездействия должностных лиц и других работников указанных органов при исполнении ими служебных обязанностей (в ред. Федеральных законов от 27.07.2006 N 137-ФЗ, от 03.07.2016 N 243-ФЗ)".

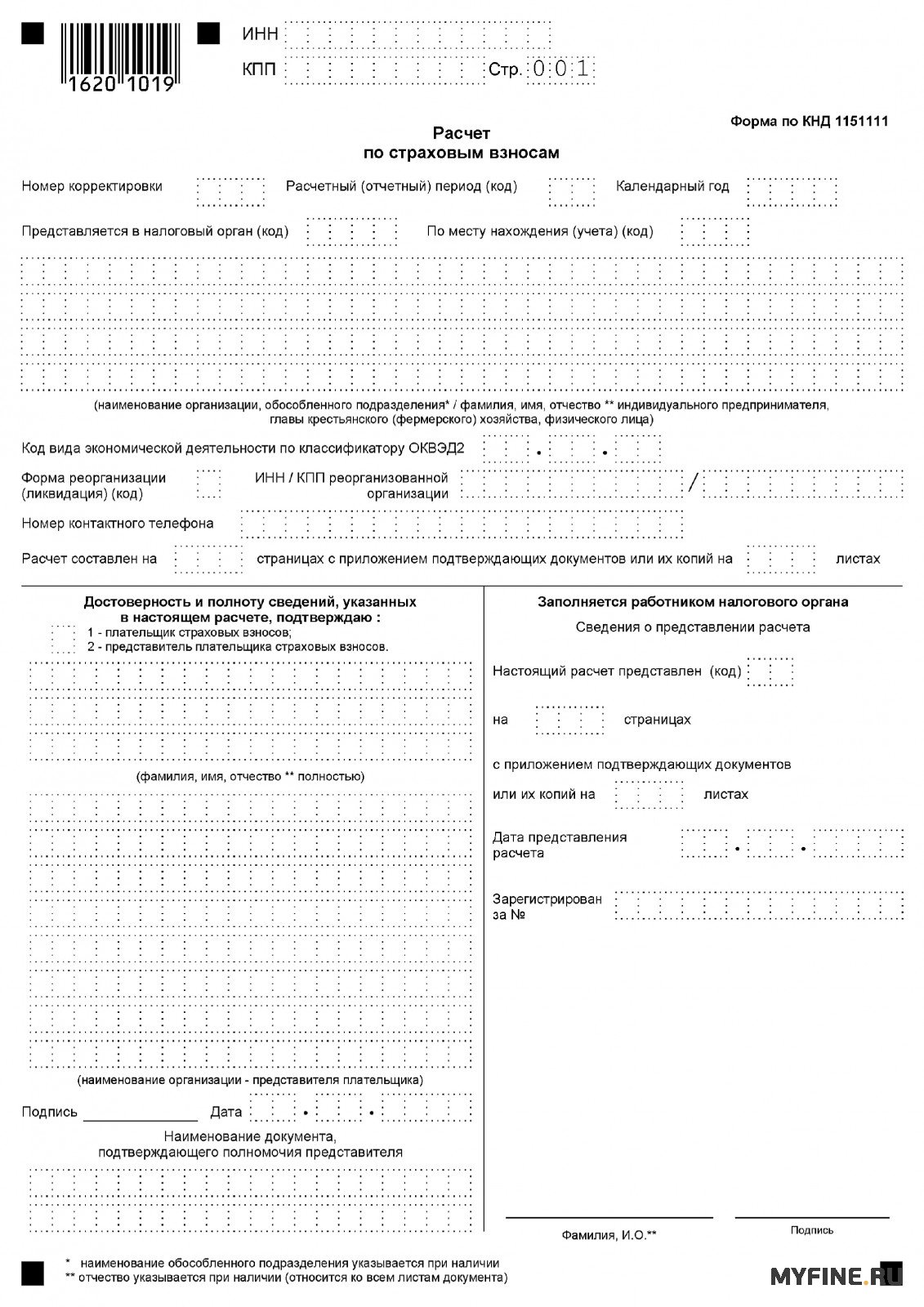

Новая форма сдачи отчета

В результате передачи администрирования страховых взносов с 01.01.2017 от ПФР к ФНС, установленная форма расчета по всем страховым взносам изменилась. За все отчетные периоды 2017 года каждый страхователь должен будет представлять сведения о страховых взносах вместо формы РСВ-1 ПФР, по форме КНД 1151111. Эта форма Расчета была утверждена официальным приказом ФНС России от 10.10.2016 № ММВ-7-11/551.

Расчет за 2016 год, а также другие периоды, которые были окончены до 01.01.2017 должны будут представляться по-старому в территориальный орган ПФР, а не в налоговую, и по прежним формам.

Сроки сдачи отчетности

Новый составленный расчет по страховым взносам каждый страхователь обязан сдавать в новые сроки: не позже 30-го числа месяца, который следует за расчетным периодом (согласно п. 7 ст. 431 НК РФ в редакции, действ. с 01.01.2017).

Сдавать Расчет для налоговой инспекции нужно по месту нахождения организации, а также по месту нахождения ее многочисленных обособленных подразделений, начисляющих выплаты физлицам. ИП, которые производили выплаты физлицам, должны сдавать Расчет по месту своего жительства.

Размер штрафа за несдачу отчетов

Несдача отчетов либо неправильное указание в нем всех данных предусматривает определенную ответственность для руководителей компании. Письмом ПФР от 25.06.2014 N НП-30-26/7951 было дано указание для рекомендации плательщикам установленных страховых взносов, при выявления ошибок, неполноты отражения некоторых сведений либо факта их не отражения, а также недостоверных сведений в представленных отчетах, лучше отражать все данные в строке 120 или разделе 4 Расчета (по форме РСВ-1 ПФР).

С 2017 года следить за сдачей отчетов РСВ-1 должны налоговые органы. Соответственно, проводить взыскание штрафов за несданные вовремя документы будут налоговики. Поэтому и ответственность за непредоставление отчетов в налоговые инспекции, прописана в НК РФ (ст. 119 НК РФ в ред., действ. с 01.01.2017). Узнать, какой штраф за несдачу отчетности РСВ-1 в налоговую в 2017 году теперь можно именно в налоговой. Штраф за невовремя предоставленную отчетность в ПФР определяется в размере 5% от суммы взносов к уплате, которая была начислена за 3 месяца отчетного периода (ст. 17 Закона от 01.04.1996 N 27-ФЗ).

Штраф за несдачу нулевой РСВ-1

Помимо штрафов за несданный отчет в ПФР по установленному «страховому» Закону, каждого руководителя организации-страхователя могут заставить уплатить определенный штраф за несданную отчетность в налоговую. Размер штрафа составляет 300 - 500 руб. (ч. 2 ст. 15.33 КоАП РФ). Важным моментом является то, что на предпринимателей взыскание такого штрафа за несдачу отчетов РСВ-1 не распространяются.

Именно поэтому, штрафов за несдачу отчетности в органы ПФР может быть всего два. Причем второй штраф за несдачу отчета в ПФР может взыскиваться только с руководителя, причем на основании КоАП РФ.

Штраф за несданную нулевую отчетность в ИФНС определяют непосредственно налоговые органы, которые и проводят контроль за сдачей отчетов. Убедиться в необходимости уплаты назначенного штрафа можно с помощью профессиональной консультации юриста, который может предоставить свою помощь каждому клиенту.