Выбираем объект налогообложения при усн. Выбираем объект налогообложения

Каковы правила выбора объекта налогообложения при применении упрощенной системы налогообложения? Можно ли его изменить, и если можно, то в каком порядке? Как при этом уплачивать НДС и вести бухгалтерский учет?

Упрощенная система налогообложения (УСН), предоставляя право самому налогоплательщику сделать выбор, предусматривает два объекта налогообложения:

- доходы;

- доходы минус расходы.

Из этого правила есть исключение: участники договора простого товарищества или договора доверительного управления имуществом права выбора не имеют и должны применять объект налогообложения «доходы минус расходы».

Выбор и смена объекта налогообложения

Особенно серьезно следует подойти к выбору объекта налогообложения налогоплательщикам, которые впервые собираются перейти на специальный режим. Это связано с нормой п. 2 ст. 346 14 Налогового кодекса РФ, в которой содержится запрет на изменение объекта налогообложения в течение первых трех лет с начала применения УСН. Нужно обратить внимание на следующее. По общему правилу применять УСН можно с начала налогового периода (календарного года). Но есть налогоплательщики, которые могут применять УСН после 1 января календарного года, например вновь созданные организации (п. 2 ст. 346 13 НК РФ). По мнению контролирующих органов, изменить объект налогообложения такой налогоплательщик вправе только с начала года, следующего за годом, в котором истекли полные три года с начала применения УСН (письма Минфина России от 22 июня 2007 г. № 03-11-05/138, от 1 августа 2006 г. № 03-11-02/169, УФНС России по г. Москве от 10 октября 2007 г. № 18-11/3/096552 @).

Допустим, организация зарегистрирована и перешла на УСН 15 января 2008 г. Поскольку на спецрежим можно перейти только с начала налогового периода, сменить объект налогообложения организация сможет лишь с 1 января 2012 г. Это связано с тем, что три года истекают 15 января 2011 г., а новый налоговый период уже начался и до его окончания придется использовать прежний объект налогообложения.

Мнение судов в такой ситуации неоднозначно. Так, ФАС Дальневосточного округа в Постановлении от 30 августа 2006 г. по делу № Ф03-А37/06-2/2796 поддерживает эту позицию. Но есть и противоположное решение (Постановление ФАС Северо-Кавказского округа от 25 сентября 2007 г. по делу № Ф08-6113/2006-2289А), в котором указано, что предприниматель, применяющий УСН с момента государственной регистрации - с августа 2004 г., может реализовать право на изменение объекта налогообложения по истечении трех налоговых периодов (2004, 2005 и 2006 гг.), т.е. с 1 января 2007 г.

Обратите внимание: в норме п. 2 ст. 346 14 НК РФ говорится о трех годах с начала применения УСН (нет указания на три календарных). Напомним, что согласно ст. 6 1 НК РФ срок, исчисляемый годами, истекает в соответствующие месяц и число последнего года срока. При этом годом (за исключением календарного) признается любой период, состоящий из 12 месяцев, следующих подряд. С учетом указанной нормы и судебного решения, принятого в пользу налогоплательщика, можно сделать вывод, что мнение официальных органов по данному вопросу не бесспорно.

По прошествии трех лет с момента начала применения УСН объект налогообложения можно при желании менять каждый год. Это право подтверждает и Минфин России, в частности в письме от 4 декабря 2007 г. № 03-11-04/2/292.

Выбранный объект налогообложения налогоплательщик, впервые принявший решение о применении УСН, указывает в заявлении о переходе на спецрежим, которое нужно подать в период с 1 октября по 30 ноября года, предшествующего году начала применения УСН (форма заявления утверждена приказом МНС России от 19 сентября 2002 г. № ВГ-3-22/495). Налогоплательщик вправе изменить выбранный объект налогообложения после подачи заявления, но до начала года, уведомив о своем решении налоговый орган до 20 декабря года, предшествующего году, в котором впервые будет применяться УСН (абз. 2 п. 1 ст. 346 13 НК РФ). Утвержденной формы такого уведомления нет, поэтому его можно составить в произвольной форме по правилам заполнения официальных документов (реквизиты, идентифицирующие заявителя-налогоплательщика, печать, подписи уполномоченных лиц).

Вновь созданные организации (зарегистрированные индивидуальные предприниматели) подают заявление в течение пяти дней с даты постановки на учет в налоговом органе.

Налоговый кодекс РФ не предусматривает обязанности налогоплательщиков извещать налоговые органы о смене объекта налогообложения в период применения УСН. Однако Минфин России настаивает на том, чтобы налогоплательщики уведомляли налоговые органы о переходе на другой объект налогообложения до начала налогового периода (письмо от 17 ноября 2006 г. № 03-11-04/2/245). Поскольку официальной формы уведомления нет (и не может быть ввиду отсутствия обязанности налогоплательщика), его можно подать в произвольной форме.

Как видно, выбор объекта налогообложения - ответственное решение, поскольку его можно отнести к элементам налогового планирования. От принятого решения будет зависеть сумма налоговых издержек.

На объект налогообложения влияют такие финансовые показатели, как доходы и расходы, соответственно при выборе объекта следует проанализировать финансово-хозяйственную деятельность налогоплательщика. Например, если предпринимательская деятельность налогоплательщика связана с производством, то огромную долю могут занимать материальные расходы и наиболее выгодным с точки зрения налоговой оптимизации может быть объект «доходы минус расходы». Если же налогоплательщик в основном занимается посреднической деятельностью, то ему целесообразно применять объект налогообложения «доходы». Или, допустим, организация предполагает в следующем году получить убыток (планирует в основном расходы в виде инвестиций, например в основные фонды). В этом случае выгоднее выбрать объект налогообложения «доходы минус расходы», поскольку придется уплатить минимальный налог в размере 1% полученных доходов. Для сравнения: при объекте налогообложения «доходы» сумма налога составит 6% полученных доходов. При выборе также следует проанализировать условия договоров с покупателями (заказчиками) и поставщиками: наличие в договоре с покупателями (заказчиками) условия предоплаты (аванса), а в договоре с поставщиками - условия последующей оплаты, отсрочки (рассрочки) платежей или наоборот.

В любом случае только в совокупности показатели могут отразить наибольший экономический эффект от выбранного объекта налогообложения. В связи с этим прежде всего нужно определить основные особенности каждого объекта налогообложения, составить бизнес-план и на базе показателей ожидаемых доходов и расходов бизнес-плана рассчитать налоговую нагрузку в двух вариантах (доходы и расходы для УСН учитываются кассовым методом).

Как видно из таблицы, применять объект налогообложения «доходы» лучше всего, когда расходы невелики. Если же ожидаются крупные расходы, которые можно учесть при исчислении налога при УСН, то выгоднее может оказаться объект налогообложения «доходы минус расходы».

Пример. Налогоплательщик работает по УСН с объектом «доходы». Ему надо определить, какой объект налогообложения применить выгоднее, чтобы принять решение, нужно ли менять его с начала нового года. Деятельность налогоплательщик предполагает вести с прежней интенсивностью.

Для анализа он решил взять показатели по итогам III квартала 2008 г.

Доходы составили 80 000 руб., а расходы - 55 000 руб., в том числе:

- на аренду автомобиля - 33 000 руб.;

- на ГСМ - 14 000 руб.;

- на ремонт - 3000 руб.;

- взносы на обязательное пенсионное страхование - 450 руб.;

- другие расходы, учитываемые согласно п. 1 ст. 346 16 НК РФ, - 4550 руб.

При применении объекта налогообложения «доходы» налог составит 4350 руб. (80 000

Организации и предприниматели, когда создают собственный бизнес или решают перейти на «упрощенку» в дальнейшем, сталкиваются с проблемой, как выбрать . Перед ними встает много вопросов, например, какой вариант определения налоговой базы выгоднее? В чем принципиальное отличие уплаты налога с доходов от варианта «доходы, уменьшенные на величину расходов»? На эти вопросы нет однозначного ответа, поэтому стоит подробно рассмотреть факторы, которые влияют на размер налога в обоих случаях.

Организации, которые рассчитывают налог, исходя из полученных доходов, согласно п. 1 ст. 346.20 НК РФ применяют налоговую ставку 6%. Для второго варианта определения налоговой базы – доходов, уменьшенных на величину расходов, – применяется максимальная ставка 15%, которая законами субъектов РФ может быть снижена до 5% (п. 2 ст. 346.20 НК РФ).

На первый взгляд, раз «доходная» ставка налога ниже, то ее выгоднее применять. Но надо учитывать, что налоговая база, рассчитанная без учета расходов, в этом случае выше, поэтому необходимо сравнить оба варианта, прежде чем принимать решение о порядке определения налоговой базы.

Сравнение вариантов УСН в зависимости от выбранного объекта налогообложения

Следует обратить внимание на тот факт, что существует только один вид расходов, который принимается к учету при объекте налогообложения «доходы» — это все виды страховых взносов и пособия по временной нетрудоспособности, выплаченные работникам. Данная норма указана в п. 3 ст. 346.21 НК РФ. Там же установлено ограничение: сумма налога, а также авансовых платежей по нему, не может быть уменьшена более чем на 50%.

Основной критерий, который влияет на выбор налогоплательщиком объекта налогообложения, — соотношение доходов и расходов. При переходе организации на УСН с общего режима налогообложения, необходимо рассчитать имеющиеся показатели и спрогнозировать их на перспективу. Фирмам и предпринимателям, которые изначально выбрали УСН, придется опираться только на прогнозы.

Важный момент, который необходимо учитывать при выборе «доходной» УСН, — опасность убытка даже при получении организацией фактической прибыли. Доказательство этого утверждения приведено в примере.

В 2011 году ООО «Полюс» применяет УСН, выбранный объект налогообложения – доходы. За 1-ый квартал 2011 года размер доходов составил 4 500 тыс.руб., а расходов – 4 400 тыс.руб. В величину расходов входят также и страховые взносы – 350 тыс.руб.

Видно, что размер фактической прибыли без учета налогов – 100 тыс.руб.

Авансовый платеж за 1-ый квартал (без учета страховых взносов) составит: 4 500 тыс.руб. х 6% = 270 тыс.руб.

У организации имеется возможность снизить сумму данного платежа на 50% за счет страховых взносов, следовательно, итоговая сумма составит 135 тыс.руб.

При сравнении размеров авансового платежа и фактической прибыли видно, что организации заплатить в бюджет придется больше, чем составила прибыль, следовательно, образовался убыток в размере 35 тыс.руб.

Из приведенного примера видно, что если есть риск получения убытка, или прибыль значительно ниже доходов, выбирать при определении налоговой базы вариант «доходы» не стоит.

Если бы в приведенном примере объектом налогообложения были доходы, уменьшенные на величину расходов, то тогда налоговая база составляла бы 100 тыс.руб. (при условии включения всех расходов в налоговую базу), а размер авансового платежа был равен 15 тыс. руб. (100 тыс.руб. х 15%). В таком случае у организации осталась бы прибыль 85 тыс.руб.

Так как же выбрать объект налогообложения при УСН ?

Для грамотного выбора объекта налогообложения при УСН необходимо составить план доходов и расходов организации за квартал. При этом надо учитывать, что перечень расходов, которые можно принять к учету, применяя объект налогообложения «доходы минус расходы», согласно п. 1 ст. 346.16 НК РФ, закрытый, поэтому в плане расходов стоит указывать, какие из них включается в налоговую базу, а какие нет.

Затем надо поделить доходы на расходы. Полученный коэффициент играет значительную роль при выборе объекта налогообложения.

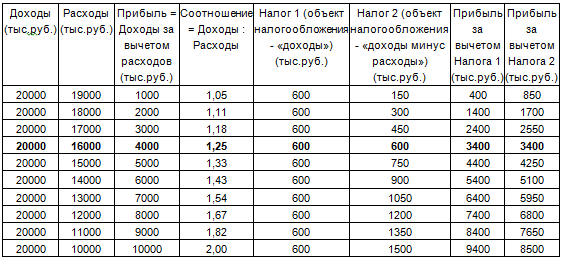

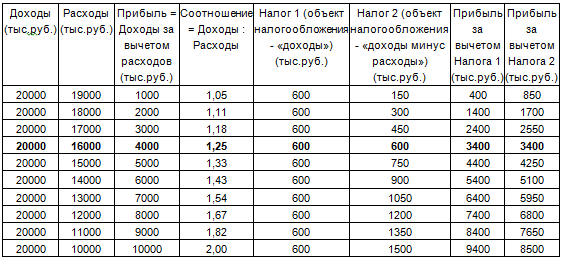

Чтобы понять, какое соотношение доходов и расходов выгоднее при выборе того или иного объекта налогообложения, следует для сравнения составить таблицу при следующих условиях:

Доходы составляют 20 млн.руб. во всех рассматриваемых случаях, величина расходов изменяется;

Все расходы подлежат налогообложению, если был выбран объект налогообложения «доходы, уменьшенные на величину расходов»;

Страховые взносы максимально занижают налогооблагаемую базу (на 50%) при выборе доходов объектом налогообложения.

Таблица. Влияние соотношения доходов и расходов на выбор объекта налогообложения при УСН

Строка, выделенная жирным шрифтом, показывает совпадение размера прибыли после налогообложения в обоих вариантах. Соотношение между полученными доходами и произведенными расходами в этой строке составляет 1,25. Если этот коэффициент ниже, то стоит сделать выбор в пользу объекта налогообложения «доходы, уменьшенные на величину расходов», если же выше – «доходы».

Следует иметь в виду, что таблица составлена при условиях, близких к идеальным: нет расходов, не включаемых в налоговую базу при выборе объекта налогообложения «доходы», а страховые взносы на 50% снижают налог при другом объекте налогообложения. Поэтому в практической деятельности организации соотношение доходов и расходов может отличаться от значения 1,25.

Важно также при выборе объекта налогообложения при УСН помнить о правиле: если доходы больше расходов на четвертую часть и менее, то невыгодно выбирать объект налогообложения «доходы», т.к. в этом случае налогоплательщик подвергается риску переплаты налога и получения убытка. Поэтому в такой ситуации рекомендован выбор в пользу доходов, уменьшенных на величину расходов, в качестве объекта налогообложения.

Действующее законодательство допускает возможность перехода на упрощенную систему налогообложения только с начала нового года. При этом все желающие перейти на «упрощенку» должны принять решение и подать заявление в налоговую инспекцию в период с 1 октября по 30 ноября. Но, прежде чем подать заявление, фирма или предприниматель должны самостоятельно выбрать объект налогообложения. Это довольно ответственный момент, так как выбранный вариант нельзя изменить в течение всего срока применения упрощенной системы.

Алексей ВОЛКОВ

Аудитор, к. э. н.

Объектом налогообложения признаются доходы или доходы, уменьшенные на величину расходов (ст. 346.14 НК РФ). Выбор объекта налогообложения влияет на величину ставки единого налога. Так, если объектом налогообложения являются доходы (вариант А) , налоговая ставка по единому налогу устанавливается в размере 6%. Если же объектом налогообложения являются доходы, уменьшенные на расходы (вариант Б) , то ставка единого налога составляет уже 15% (ст. 346.20 НК РФ).

До принятия Федерального закона от 07.07.03 № 117-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации» предполагалось, что вариант А налогоплательщики смогут применять только до 1 января 2005 года. Сейчас это установлено статьей 6 Федерального закона от 24.07.02 № 104-ФЗ. Но эта статья утратит силу с 1 января 2004 года. Об этом сказано в абзаце 13 статьи 9 и статье 10 Федерального закона № 117-ФЗ.

Какой же объект налогообложения выгоднее? Все, кто столкнулся с таким вопросом, для получения ответа могут воспользоваться методикой, описанной в этой статье.

Значимые показатели

Выгодность применения того или иного варианта в основном зависит от показателя уровня рентабельности. Чтобы рассчитать рентабельность, нужно сумму прибыли разделить на доходы. При этом прибыль определяется как разница между доходами и расходами, а сумма расходов определяется в соответствии со статьей 346.16 НК РФ.Но в ряде случаев на выбор объекта налогообложения влияют и суммы выплат в пользу работников (далее – фонд оплаты труда (ФОТ)). Так, при выборе варианта А (объект налогообложения – доходы) доля единого налога в доходах будет зависеть от суммы ФОТ. Объясняется это тем, что в соответствии с пунктом 3 статьи 346.21 НК РФ налогоплательщики могут уменьшать сумму исчисленного за налоговый (отчетный) период единого налога на следующие показатели:

- сумму страховых взносов на обязательное пенсионное страхование (не более, чем на 50%);

- сумму пособий по временной нетрудоспособности, выплаченные работникам.

Таким образом, проанализировав плановые показатели рентабельности, ФОТ и сумм пособий по временной нетрудоспособности, можно выбрать один из вариантов объекта налогообложения. Наиболее оптимальным вариантом будет считаться тот, при котором доля единого налога в доходах при заданных плановых показателях и прочих равных условиях будет наименьшим.

Когда налогоплательщик принимает решение, что объектом налогообложения будут доходы, то доля единого налога сразу известна – 6% от доходов. Примем этот показатель за точку отсчета. А какую же долю от доходов при разных уровнях рентабельности будет составлять единый налог, если выбрать объект налогообложения по варианту Б – доходы уменьшенные на величину расходов?

Чтобы ответить на этот вопрос, можно произвести расчет по следующей формуле:

Н = (Р х 15%) х 100% , где Н – доля единого налога от доходов предприятия; Р – планируемая рентабельность; 15% – ставка единого налога (по варианту Б).

Результаты расчетов при разных уровнях рентабельности приведены в табл. 1

Таблица 1

| Показатель рентабельности (в %) | Доля единого налога в доходе (в %) |

Как показывают расчеты, при отсутствии выплат по временной нетрудоспособности выгоднее применять:

- вариант А - при рентабельности выше 40%;

- вариант Б - при рентабельности ниже 20%.

Пример 1 ООО «Василиса» за январь-сентябрь 2003 года получило доходы в сумме 7 000 000 руб. (без НДС и НсП). Расходы общества, определенные в соответствии со статьёй 346.16 НК РФ, составили 3 850 000 руб. Уровень рентабельности за этот период составил 45% ((7 000 000 руб.– 3 850 000 руб.) : 7 000 000 руб.). Такой уровень рентабельности общество планирует поддерживать и при переходе на «упрощенку».Если же разница между доходами и расходами незначительна и уровень рентабельности составляет до 20%, то доля единого налога от доходов будет составлять менее 6% (значения ставки, установленной для варианта А). А это значит, что организации или предпринимателю экономически более выгодно выбрать объектом налогообложения разницу между доходами и расходами, которая будет облагаться единым налогом по ставке 15%.Если общество выберет объектом налогообложения доходы (вариант А), то сумма единого налога составит 420 000 руб. (7 000 000 руб. х 6%). Если будет принято решение платить единый налог с разницы между доходами и расходами (вариант Б), то сумма налога будет равна 472 500 руб. ((7 000 000 руб. – 3 850 000 руб.) х 15%). Эта сумма больше, чем сумма налога, исчисленного с доходов по ставке 6%. Поэтому обществу целесообразно выбрать объектом налогообложения доходы (вариант А).

Конец примера

Пример 2 Воспользуемся частично условиями примера 1. Предположим, что при той же сумме доходов расходы ООО «Василиса» составили 5 950 000 руб. Разница между доходами и расходами составила 1 050 000 руб. (7 000 000 – 5 950 000). Уровень рентабельности – 15% (1 050 000 руб. : 7 000 000 руб.).Что же касается уровня рентабельности в пределах от 20 до 40%, то в этом случае налогоплательщик должен дополнительно учитывать значения показателя ФОТ, поскольку при выборе варианта А сумма единого налога может быть уменьшена на величину «пенсионных» страховых взносов (при этом налоговая ставка не может быть менее 3%).При выборе варианта А (объект налогообложения - доходы) единый налог будет составлять 420 000 руб. (7 000 000 руб. х 6%), а при варианте Б (объект налогообложения – разница между доходами и расходами) – 157 500 руб. (1 050 000 руб. х 15%). Экономически более выгодным является вариант Б.

Конец примера

Если же налогоплательщик выплачивает работникам пособия по временной нетрудоспособности, то влияние этого показателя нужно учитывать при рентабельности в пределах от 0 до 40%. Рассмотрим влияние ФОТ и пособий по временной нетрудоспособности на выбор объекта налогообложения.

Влияние ФОТ

Величина «пенсионных» взносов рассчитывается как 14% от ФОТ. Рассчитаем, какой должна быть доля ФОТ в доходе, чтобы налогоплательщик мог применять налоговый вычет в виде «пенсионных» взносов по варианту А.Расчет произведем по следующей формуле:

Д ФОТ = (Д ПВ: 14%) х 100%, где Д ФОТ - доля ФОТ в доходе налогоплательщика;

14% – ставка «пенсионных» взносов; Д ПВ - доля «пенсионных» взносов в доходе (%).

При этом Д ПВ = 6% - Д ЕН, где 6% – ставка единого налога (по варианту А); Д ЕН - доля единого налога в доходе (%).

Результаты расчетов приведены в табл. 2

Таблица 2

| Доля единого налога в доходе (Д ЕН)

по варианту А (%) | Доля страховых взносов в доходе (Д ПВ) (налоговый вычет)(%) | Доля ФОТ в доходе (%) |

Из данных таблицы видно, что в случае выбора варианта А (объект налогообложения доходы) налогоплательщик сможет использовать налоговый вычет в виде сумм «пенсионных» взносов, если минимальная доля ФОТ в доходах будет составлять от 0 до 21,43%.

Пример 3 ЗАО «Рондо» за девять месяцев 2003 года получило доходы в сумме 5 000 000 руб. Сумма расходов, учитываемых для перехода на «упрощенку», составила 3 500 000 руб. Разница между доходами и расходами равна 1 500 000 руб. (5 000 000 – 3 500 000), а уровень рентабельности – 30% (1 500 000: 5 000 000). При этом размер выплат в пользу работников, с сумм которых начислены «пенсионные» взносы, составил 1 000 000 руб. или 20% (1 000 000 руб. : 5 000 000 руб.) от величины доходов. Сумма «пенсионных» взносов, рассчитанная по ставке 14% без учета регрессии, равна 140 000 руб., что составляет 2,8% (140 000 руб. : 5 000 000 руб.) от доходов.Если ЗАО «Рондо» выберет в качестве объекта налогообложения доходы (вариант А), то сумма исчисленного единого налога будет равна 300 000 руб. (5 000 000 руб. х 6%). А с учетом налогового вычета сумма единого налога, подлежащая уплате, составит 160 000 руб. (300 000 руб. – 140 000 руб.).

Если единый налог общество будет платить с разницы между доходами и расходами (вариант Б), то сумма налога к уплате будет равна 225 000 руб. (1 500 000 руб. х 15%). Эта сумма значительно выше, чем сумма налога, исчисленная с доходов по ставке 6% и уменьшенная на величину «пенсионных взносов», поэтому вариант А для общества является экономически более выгодным.

Конец примера

Влияние показателя ФОТ при уровне рентабельности от 20 до 40%

Чтобы определить влияние показателя ФОТ на выбор объекта налогообложения при уровне рентабельности от 20 до 40%, проанализируем множество вариантов соотношения этих показателей. Для этого выделим пограничные значения соотношения этих показателей, выгодные в равной степени как для применения варианта А, так и варианта Б. Для расчета показателей используем ранее приведенные формулы. Результаты расчетов приведены в табл. 3 и отражены в графике 1Таблица 3

| Уровень рентабельности (для варианта Б) (%) | Доля единого налога в доходе (равна по вариантам А и Б) (%) | Доля ФОТ в доходе (для варианта А) (%) |

Как видно из результатов расчетов в таблице 3 и из графика 1, при отсутствии выплат по больничным листам:

- для любых точек в зоне ниже линии пограничных значений оптимально применять вариант Б (чем выше уровень рентабельности и меньше доля ФОТ в доходах, тем меньшую сумму единого налога придется уплачивать в бюджет);

- для любых точек в зоне выше линии пограничных значений оптимально применять вариант А (чем ниже рентабельность и больше доля ФОТ в доходах, тем меньше будет доля единого налога).

Пример 4 ООО «Метелица» при переходе на «упрощенку» планирует получить доходы в сумме 6 000 000 руб., произведя при этом расходов на сумму 4 500 000 руб. Планируемый уровень рентабельности составит 25% ((6 000 000 руб. – 4 500 000 руб.) : 6 000 000 руб. х 100%). На выплаты работникам планируется истратить 10% от доходов или 600 000 руб. (6 000 000 руб. х 10%).При увеличении уровня рентабельности и доли выплат работникам ситуация меняется.Если общество выберет объектом налогообложения доходы (вариант А), то доля «пенсионных» взносов в доходах составит 1,4% ((600 000 руб. х 14%) : 6 000 000 руб. х 100%) или 84 000 руб. (6 000 000 руб. х 1,4%). На эту сумму можно произвести налоговый вычет. Сумма единого налога с учетом вычета будет равна 276 000 руб. (6 000 000 руб. х 6% - 84 000 руб.), что составит 4,6% от доходов.

При выборе варианта Б (объект налогообложения – разница между доходами и расходами) сумма единого налога составит 225 000 руб. ((6 000 000 руб. – 4 500 000 руб.) х 15%) или 3,75% ((225 000 руб. : 6 000 000 руб.) х 100%) от доходов.

Значит ООО «Метелица» выгоднее применять вариант Б (3,75%<4,6%).

Конец примера

Пример 5 Воспользуемся частично условиями примера 4 и предположим, что ООО «Метелица» планирует рентабельность на уровне 30%, а долю ФОТ в доходах – 20%.Пользуясь таблицей 1 определяем, что при варианте Б доля единого налога в доходе составит 4,5%. Пользуясь таблицей 2 определяем, что при варианте А доля «пенсионных» взносов в доходе составит примерно 2,8%. На сумму этих взносов можно произвести вычет из единого налога. Таким образом, при варианте А доля единого налога в доходе составит 3,2%. (6% - 2,8%). Следовательно, при планируемых уровнях заданных показателей обществу выгоднее применять вариант А (3,2%<4,5%).

Конец примера

Влияние выплат пособий по временной нетрудоспособности при уровне рентабельности от 0 до 40%

Случаи, когда организациям и предпринимателям необходимо платить своим работникам пособия по временной нетрудоспособности, обычно можно встретить не каждый месяц. Поэтому предыдущие расчеты касались ситуации, когда налогоплательщик не пользуется еще одним предоставленным законодателем правом на вычет из налоговой базы по единому налогу сумм оплаты по больничным листам.Напомним, что в соответствии с ныне действующим порядком оплата больничных листов производится за счет следующих источников:

- средств ФСС России – в части суммы пособия, не превышающей за полный календарный месяц 1 МРОТ (450 руб.);

- средств работодателей – в части суммы пособия, превышающей 1 МРОТ.

Те же суммы пособий могут относить на расходы «упрощенцы», применяющие вариант Б (объект налогообложения – разница между доходами и расходами).

Рассмотрим, как это влияет на выбор более выгодного варианта объекта налогообложения.

Произведем расчеты, исходя из различных комбинаций долей сумм «пенсионных» взносов и сумм оплаты по больничным листам за счет налогоплательщика, но в пределах максимально возможных значений (для рентабельности - до 40%; для ФОТ – до 21,43%; для пенсионных взносов – 3%; для оплаты больничных листов – 6%). Эти значения и результаты расчетов приведены в табл. 4 и показаны на графике 2.

Из графика 2 и приведенных в табл. 4 данных можно сделать следующие выводы. Если налогоплательщик планирует вносить «пенсионные» взносы и выплачивать пособия по временной нетрудоспособности за свой счет в сумме, превышающей 5% от доходов, то в любом случае ему выгоднее применять вариант А. Ведь для варианта Б законодательством установлен минимальный налог в размере 1% от дохода и его придется уплачивать во всех случаях, когда рентабельность будет ниже 6,7%.

Если уровень рентабельности будет превышать 6,7%, а общая доля «пенсионных» взносов и сумм пособий будет менее 5% от доходов, оптимально применять вариант Б. При том же уровне рентабельности, но увеличении доли «пенсионных» взносов и пособий более чем на 5%, выгодным становится вариант А.

Проиллюстрируем сказанное примером.

Пример 6 ООО «Витязь» планирует рентабельность на уровне 10% и общую долю «пенсионных взносов» и выплат по больничным листам за свой счет в доходах на уровне 4%. При этом максимально возможная доля «пенсионных» взносов составляет 3%, а доля выплат по больничным листам соответственно должна быть не менее 1% (4 – 1). Значит, при варианте А доля единого налога в доходе составит 2% (6 - 4). Пользуясь таблицей 1 определяем, что при варианте Б доля единого налога в доходе составит 1,5%. Следовательно, обществу выгоднее применять вариант Б (1,5%<2%).Если ООО «Витязь» запланирует рентабельность на уровне 15% и общую долю «пенсионных» взносов и пособий в доходах в размере 5% от доходов (максимально возможная доля «пенсионных» взносов 3%, а доля выплат по больничным листам - не менее 2%), то при варианте А доля единого налога в доходе составит 1% (6 - 5). Пользуясь таблицей 1 определяем, что при планируемом уровне рентабельности доля единого налога в доходе составит 2,25%. А это значит, что обществу выгоднее применять вариант А (1% < 2,25%).

Подводя итог сказанному, можно сделать следующие выводы.

Для выбора оптимального варианта объекта налогообложения при переходе на «упрощенку», прежде всего, необходимо знать планируемый уровень рентабельности (отношение прибыли к доходам (выручке, обороту)) вашей организации.

Если вы планируете рентабельность выше 40%, то оптимально платить единый налог с доходов (вариант А). При планируемом уровне рентабельности ниже 20%, выгоднее платить единый налог с разницы между доходами и расходами (вариант Б).

При рентабельности от 20 до 40% , необходимо знать планируемую долю ФОТ в доходе. Зная этот показатель, вы можете определить оптимальный для вас объект налогообложения с помощью данных, приведенных выше в таблице 3 или по графику 1.

Планируя производить оплату больничных листов, для выбора оптимального варианта объекта налогообложения вы можете воспользоваться данными таблицы 4 или графиком 2.

Действующее законодательство допускает возможность перехода на упрощенную систему налогообложения только с начала нового года. При этом вы должны принять решение и подать заявление в налоговую инспекцию в период с 1 октября по 30 ноября. Но, прежде чем подать заявление, вы должны самостоятельно выбрать объект налогообложения. Это довольно ответственный момент, так как выбранный вариант нельзя изменить в течение всего срока применения упрощенной системы.

О том, как выбрать объект налогообложения мы и поговорим.

Упрощенная система налогообложения (УСН), предоставляя право вам самому сделать выбор, предусматривает два объекта налогообложения:

- доходы;

- доходы минус расходы.

Из этого правила есть исключение: участники договора простого товарищества или договора доверительного управления имуществом права выбора не имеют и должны применять объект налогообложения «доходы минус расходы».

Так, если объектом налогообложения являются доходы , налоговая ставка по единому налогу устанавливается в размере 6%. Если же объектом налогообложения являются доходы, уменьшенные на расходы , то ставка единого налога составляет уже 15% (ст. 346.20 НК РФ).

Какой же объект налогообложения выгоднее?

Все зависит от множества факторов. Во-первых, от вида деятельности, которую вы ведете, от ее специфики. Если расходы сопоставимы с доходами, целесообразно остановиться на доходах за вычетом расходов, если же расходы невелики, выгоднее другой вариант. Во-вторых, от квалификации бухгалтера. Не секрет, что учитывать расходы сложнее, поэтому если руководитель хочет сэкономить на зарплате бухгалтера, то лучше выбрать объектом доходы. Кроме того, при объекте доходы вести налоговый учет можно даже вручную, а при объекте доходы минус расходы обычно требуется специальная компьютерная программа. В-третьих, нужно выяснить, какие именно расходы ожидаются и упомянуты ли они в перечне из пункта 1 статьи 346.16 НК РФ. Ведь может оказаться, что расходов много, а учесть их не получится. Тогда экономнее платить налог с доходов.

Но в любом случае, прежде чем что-то решить, желательно составить хотя бы приблизительный бизнес-план, оценив свои финансовые показатели.

Разберем на примерах.

ООО «Ромашка», основное производство которой тротуарная плитка , предполагает с 2008 года применять УСН. По общим прикидкам в 2008 году его доходы составят 15 800 000 руб., расходы — 13 600 000 руб., в том числе пенсионные взносы — 280 000 руб. Какой объект налогообложения будет для общества предпочтительнее?

Рассчитаем сумму единого налога, которую организация должна будет заплатить в бюджет в зависимости от выбранного объекта.

1. Объект налогообложения — доходы.

Единый налог будет равен 948 000 руб. (15 800 000 руб. х 6%).

«Упрощенцы» с объектом налогообложения доходы могут до 50% снизить общую сумму налога за счет перечисленных пенсионных взносов и выданных пособий по временной нетрудоспособности. Выплата пособий на 2008 год организацией не запланирована, а вот пенсионные взносы перечисляют все налогоплательщики, которые выдают своим работникам заработную плату. И ООО «Ромашка» сможет уменьшить сумму налога на 280 000 руб. при условии, что эта сумма будет перечислена в бюджет.

Таким образом, сумма налога к уплате — 668 000 руб. (948 000 руб. — 280 000 руб.).

2. Объект налогообложения — доходы минус расходы.

Предположим, что все расходы общества можно учесть при УСН. Тогда единый налог будет равен 330 000 руб. [(15 800 000 руб. - 13 600 000 руб.) х 15%].

Как видно, при объекте налогообложения доходы придется уплатить в бюджет вдвое больше. Поэтому если оценивать объекты налогообложения по величине уплачиваемого налога, то ООО «Ромашка» следует выбрать доходы минус расходы.

В примере мы с вами определяли наиболее выгодный объект налогообложения, напрямую подставляя ожидаемые доходы и расходы и подсчитав сумму налога. Однако есть и другой, более универсальный метод — выбор объекта в зависимости от доли единого налога в доходах (понятно, что чем она ниже, тем лучше).

Но выгодность применения того или иного варианта в основном зависит от показателя уровня рентабельности. Чтобы рассчитать рентабельность, нужно сумму прибыли разделить на доходы. При этом прибыль определяется как разница между доходами и расходами, а сумма расходов определяется в соответствии со статьей 346.16 НК РФ.

Но в ряде случаев на выбор объекта налогообложения влияют и суммы выплат в пользу работников. Так, при выборе варианта объект налогообложения — доходы доля единого налога в доходах будет зависеть от суммы ФОТ. Объясняется это тем, что в соответствии с пунктом 3 статьи 346.21 НК РФ вы как налогоплательщик можете уменьшать сумму исчисленного за налоговый (отчетный) период единого налога на следующие показатели:

- сумму страховых взносов на обязательное пенсионное страхование (не более, чем на 50%);

- сумму пособий по временной нетрудоспособности, выплаченные работникам.

Если сумма исчисленного в общем порядке единого налога меньше суммы исчисленного минимального налога, то вы как налогоплательщик, применяющий в качестве объекта налогообложения доходы, уменьшенные на величину расходов, уплачиваете минимальный налог в размере 1% от доходов (п. 6 ст. 346.18 НК РФ).

Как показывают практика, при отсутствии выплат по временной нетрудоспособности выгоднее применять:

- при рентабельности выше 40%;

- при рентабельности ниже 20%.

Если говорить простым языком, при уровне рентабельности выше 40% доля единого налога от доходов будет составлять менее 15%, то есть значения ставки, установленного для варианта 2. Поэтому вам логично выбрать в качестве объекта налогообложения доходы, которые будут облагаться по ставке 6%.

ООО «Ромашка» с 1 января 2008 года планирует перейти на упрощенную систему налогообложения. Ожидаемый уровень рентабельности — 32%, предполагаемая доля взносов на ОПС и пособий по больничным в доходах — 2%. Какой объект выбрать?

В данном случае при выборе объектом доходы за минусом расходов, доля единого налога в доходах составит 4,8% (32% х 15%). Если же ООО «Ромашка» предпочтет платить единый налог только с доходов, его доля будет равна 4% (6% — 2%). Таким образом, выгоднее остановиться на объекте налогообложения доходы (4% < 4,8%).А поскольку «пенсионные» взносы рассчитываются в процентах от сумм выплат в пользу работников, то выгодность применения того или иного варианта будет зависеть и от показателя ФОТ.

Таким образом, проанализировав плановые показатели рентабельности, ФОТ и сумм пособий по временной нетрудоспособности, можно выбрать один из вариантов объекта налогообложения. Наиболее оптимальным вариантом будет считаться тот, при котором доля единого налога в доходах при заданных плановых показателях и прочих равных условиях будет наименьшим.

Сравнение вариантов УСН в зависимости от выбранного объекта налогообложения.

| Объект «Доходы» Налоговая ставка — 6% |

Объект «Доходы минус расходы» Налоговая ставка — 15% |

|---|---|

| Налоговая база — доходы | Налоговая база — доходы минус расходы. Перечень расходов ограниченный, но значительный, и существует тенденция его расширения. Налогоплательщику следует проанализировать перечень своих расходов и сопоставить их с перечнем учитываемых расходов и порядком отражения определенных расходов, например капитальных затрат в основные средства. С 1 января 2009 г. отменяется условие признания материальных расходов по мере отпуска материальных ценностей в производство |

| Не предусмотрена необходимость уплачивать минимальный налог | Установлено требование уплаты минимального налога в размере 1% доходов, если сумма фактического налога окажется меньше суммы минимального налога, которая определяется только по итогам налогового периода. налога. Это не всегда негативный момент. Например, в случае получения убытка или очень низкой прибыли уплата минимального налога может оказаться выгоднее, чем уплата 6% с доходов. Положительным моментом и суммой фактически исчисленного налога можно учесть в расходах в последующих налоговых периодах |

| Не предусмотрен перенос убытков на будущее | Допускается перенос убытков на будущее. С 2009г. снимается ограничение на перенос убытка в размере 30% налоговой базы, т.е. налогоплательщик может и весь убыток отнести в уменьшение налоговой базы |

| Налог за налоговый период можно уменьшать на суммы страховых взносов на обязательное пенсионное страхование и суммы пособий по временной нетрудоспособности | Страховые взносы на обязательное пенсионное страхование и пособия по временной нетрудоспособности учитываются при определении налоговой базы в составе расходов |

| В книге учета доходов и расходов заполняются не все разделы. Можно не заполнять разделы, касающиеся расходов | В книге учета доходов и расходов заполняются все разделы |