Образец заполнения формы с 09.3.2 в году. Заполнение заявления по пунктам. Общий порядок и юридическая поддержка

Обособленное подразделение это проще говоря филиал компании.

Согласно Налоговому кодексу РФ (ст.11, п.2) , под обособленным подразделением подразумевается любое отделение фирмы, находящееся по адресу, отличному от юридического

, где оборудованы стационарные (созданные на срок более 1 месяца) рабочие места: к примеру, торговая точка, офис, пункт выдачи заказов интернет-магазина. Причем факт наличия рабочих мест не подразумевает обязательного регулярного присутствия работников на территории обособленного подразделения: например, обособленным подразделением может быть признано складское помещение. В НК РФ также указано, что обособленное подразделение считается таковым вне зависимости от наличия упоминаний о факте его создания в учетных и других документах предприятия, т.е. отсутствие регистрации не отнимает у обособленного подразделения его статуса, однако в этом случае юридическое лицо понесет ответственность по ст. 117 НК РФ (уклонение от постановки на учет в налоговом органе). Обособленное подразделение может иметь свою печать и собственный баланс: соответственно, бухгалтерия для него ведется отдельно.

Обособленное подразделение нужно открывать даже если это всего лишь другой район одного города. В этом случае открытие обособленного подразделения также придется ждать 5 дней.

Индивидуальным предпринимателям (ИП) открывать обособленные подразделения не требуется и не предусмотрено законом.

Мы зарегистрируем все за Вас!

Наша команда берет на себя все хлопоты по регистрации обособленного подразделения «под ключ». От Вас потребуется пакет необходимых документов и доверенность, остальное мы сделаем без Вашего участия .

Перечень документов, необходимых для регистрации обособленного подразделения без Вашего участия:

- Свидетельство ИНН (копия);

- Свидетельство ОГРН (копия);

- Приказ о создании обособленного подразделения (копия);

- Договор аренды обособленного подразделения (копия);

- Печать;

- Доверенность на право предоставления интересов в ИФНС (ст.185 ГК РФ);

- Заявление Форма № С-09-3-1 (О создании на территории РФ обособленного подразделения российской организации);

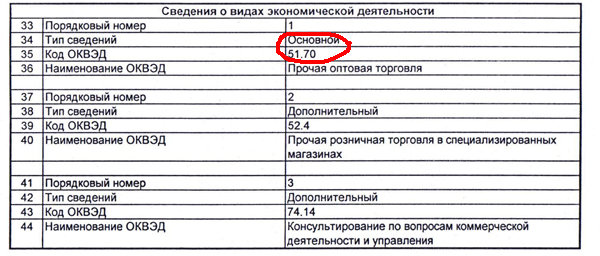

- Коды статистики ОКВЭД.

Сроки открытия: 5-8 рабочих дней.

Стоимость услуги: от 1000 руб.

Документы необходимые для самостоятельного открытия обособленного подразделения:

Для подачи через электронные системы отчетности:

Для самостоятельной подачи в налоговой инспекции:

Документы, которые могут потребоваться дополнительно в некоторых межрайонных налоговых инспекциях:

Документы обычно подаются в Отдел регистрации и учета налогоплательщиков,

в налоговую инспекцию по месту регистрации юридического лица (по юридическому адресу предприятия).

Заявление о регистрации необходимо подать не позднее, чем через 1 месяц после открытия обособленного подразделения.

Если вы пользуетесь электронными системами сдачи отчетности, то вам не обязательно посещать налоговую инспекцию, а можно загрузив форму на регистрацию и заполнив ее отправить в налоговую инспекцию в электронном виде (в формате Excel).

Открытие обособленного подразделения необходимо например для регистрации кассового аппарата не по юридическому адресу.

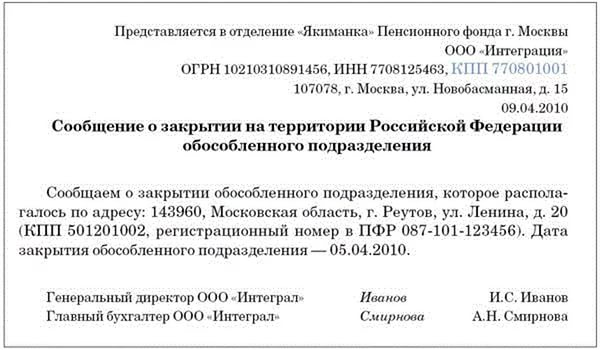

Подтверждение об открытии обособленного подразделения можно забрать в налоговой инспекции района, где было открыто обособленное подразделение. При открытии вашему филиалу также присвоят КПП. Пример уведомления о постановке на учет организации в налоговом органе (форма № 1-3-Учет Код КНД 1121029):

Сроки регистрации обособленного подразделения.

Обособленное подразделение должно быть зарегистрировано не позднее 1 месяца со дня его образования.

Обособленное предприятие регистрируется налоговой инспекцией в течение 5-7 рабочих дней. Очень часто сроки затягиваются, поэтому советуем звонить в налоговую инспекцию своего района (отдел оперативного контроля) и интересоваться передано ли ваше заявление об открытии филиала в работу.

Чтобы узнать открыто ли обособленное подразделение нужно позвонить в налоговую инспекцию того района, на территории которого у Вас открывается обособленное подразделение.

Обособленное подразделение — филиал — представительство, в чем разница?

Обособленное подразделение может быть наделено статусом представительства или филиала.

Представительство может представлять интересы юридического лица, однако оно не наделено его правами, т.е. не может вести коммерческую деятельность.

Филиалом считается обособленное подразделение юридического лица, которое выполняет функции или часть функций самого юридического лица, т.е. может вести коммерческую деятельность от лица юридического лица, а также представлять его интересы.

Ни филиал, ни представительство не являются самостоятельными юридическими лицами, и представлять интересы фирмы в суде могут только по доверенности. Также они не имеют статуса налогоплательщиков, поэтому налоговая отчетность по ним не предоставляется отдельно, а включается в отчетность юридического лица.

Предприятия, находящиеся на УСН, могут регистрировать обособленные подразделения, не являющиеся филиалами или представительствами. Индивидуальные предприниматели не могут регистрировать обособленные подразделения.

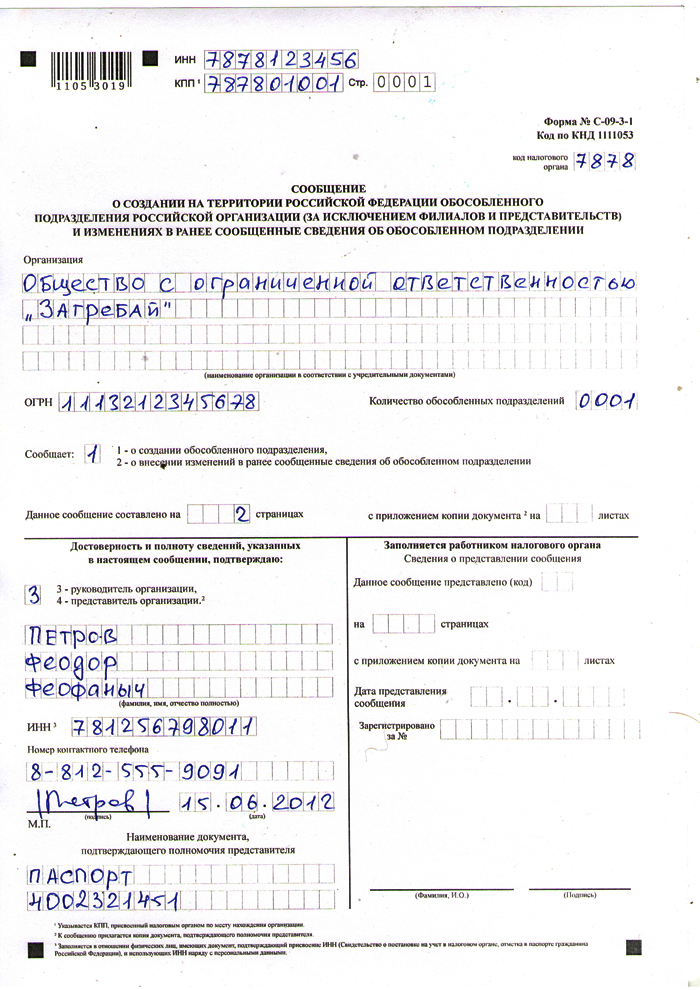

Форма С-09-3-1. Регистрация обособленного подразделения. Образец заполнения .

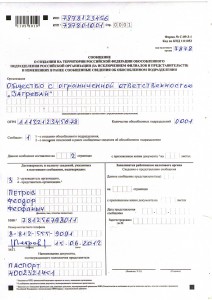

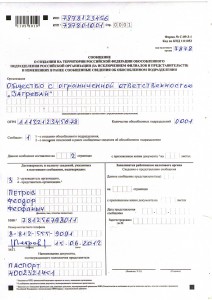

Форма С-09-3-1 (код по КНД 1111053) необходима для регистрации обособленного подразделения компании, а так же внесения изменений в уже открытое подразделение, таких как: изменение сведений о директоре, изменение места нахождения, изменение наименования обособленного подразделения. Пример заполненной формы ниже (кликните на рисунке для увеличения):

Заполнение заявления по пунктам:

По материалам источника

(RNDIS, по USB кабелю)

Находясь на рабочем столе нажмите правой кнопкой мыши на значек сети (выделенный красным квадратом)

ПОПУЛЯРНЫЕ НОВОСТИ

Когда нужны чеки «возврат прихода»

Когда нужны чеки «возврат прихода»

При выдаче денег покупателям, которые вернули товар (отказались от работы, услуги), нужно выбить чек с признаком расчета «возврат прихода». Но не всегда ясно, подпадает ли та или иная ситуация под это правило. Мы обсудили разные случаи со специалистом ФНС.

Как налоговики будут доказывать злоупотребления налогоплательщиков

Как налоговики будут доказывать злоупотребления налогоплательщиков

С 19.08.2017 действует новая статья НК, которой установлены признаки злоупотребления налогоплательщиками своими правами. При наличии этих признаков уменьшение налоговой базы и/или суммы налога к уплате могут быть признаны неправомерными. ФНС опубликовала рекомендации по практическому применению этой нормы.

Подрядчик уплатил НДС, а суд не признал работы выполненными: что делать?

Подрядчик уплатил НДС, а суд не признал работы выполненными: что делать?

НДС, начисленный и уплаченный подрядчиком в бюджет по работам, которые суд признал невыполненными, подрядчик может принять к вычету. Вопрос лишь в том, каким образом это лучше сделать: внести корректировки в книгу продаж за соответствующий период или принять налог к вычету на основании своего же счета-фактуры.

Раздельный учет НДС-2018: что нового

Раздельный учет НДС-2018: что нового

С 01.01.2018 года вступят в силу поправки в НК, согласно которым вести раздельный учет НДС по товарам (работам, услугам), используемым как в облагаемых НДС, так и в необлагаемых/освобожденных от обложения налогом операциях, нужно будет, даже если соблюдается правило пяти процентов.

Индексация алиментов: новые правила

Индексация алиментов: новые правила

С 25.11.2017 года вступает в силу закон, вносящий поправки в процедуру взыскания алиментов. Так, теперь алименты, выплачиваемые в твердой сумме, должны индексироваться работодателем независимо от того, от кого был получен соответствующий исполнительный документ.

Пониженные тарифы для упрощенцев: справедливость торжествует

Пониженные тарифы для упрощенцев: справедливость торжествует

С 01.01.2017 вместо ОКВЭД1 действует новый ОКВЭД2. Из-за этого многие упрощенцы в 2017 г. не могли применять пониженные тарифы. Устранить проблему должно Письмо Минфина от 13.10.2017 № 03-15-07/66964 , доведенное до инспекций. Мы попросили прокомментировать этот документ специалиста ФНС России.

Новый порядок работы налоговиков с невыясненными платежами вступил в силу

Новый порядок работы налоговиков с невыясненными платежами вступил в силу

С 1 декабря сотрудники ИФНС будут разбираться с невыясненными платежами по новым правилам, которые предусматривают уточнение платежек на перечисление как налогов, так и страховых взносов.

Форма С-09-3-1 (образец прилагается)

Каждое отечественное юридическое лицо обладает возможностью открыть обособленные подразделения, то есть филиалы, представительства и иные. Процедура их открытия и требования, предъявляемые к ним, детально прописаны в соответствующих нормотворческих актах. Открытие некоторых подразделений носит уведомительный характер. Для открытия подразделения, не являющегося филиалом и представительством, необходимо и достаточно направить в налоговый орган заявление по форме С-09-3-1 .

Общие положения об обособленных подразделениях

Гражданский кодекс Российской Федерации допускает создание и существование юридических лиц, которые наряду с другими субъектами хозяйственной деятельности принимают участие в предпринимательской деятельности или создаются для достижения конкретных целей (ст. 48 ГК РФ).

Указанные лица вправе открывать обособленные подразделения. Для уведомления налоговиков о таком открытии нужно использовать соответствующие формы, например, форму № С-09-3-1 .

Федеральная налоговая служба России утвердила соответствующий бланк заявления в вышепоименованном приказе и ввела в действие общий порядок заполнения формы заявления, а также указала основные и обязательные требования к такому заявлению, однако не разработала и не опубликовала образец заполнения формы С-09-3-1.

При заполнении бланка все поля, предназначенные для указания ИНН и КПП, должны быть заполнены на каждой странице заявления. Требования к каждой графе, подлежащей заполнению, изложены в приложении № 13 к Приказу ФНС России .

Также надо помнить, что, если происходит открытие нескольких обособленных подразделений (кроме филиалов и представительств), заполняется одно заявление с приложением вторых листов в количестве, равном количеству открываемых подразделений.

Нумерация заявления является сквозной, все листы нумеруются нарастающим итогом.

Гражданский кодекс утверждает, что юр. лица могут открывать подразделения, которые находятся на значительном расстоянии от головного офиса, т. е. в других регионах России или в том же населенном пункте. К подразделению относится также филиал и представительство, иное обособленное, но первое включает в себя более широкое понятие согласно Налоговому кодексу.

Так, обособленным считается подразделение, оборудованное стационарными рабочими местами, т. е. созданными для функционирования на период более 1 месяца. Признать его обособленным следует независимо от того, создание отображено в учредительных документах или нет, и какими полномочиями подразделение наделили.

В НК также говорится, что организация вправе осуществлять ХД через открытое обособленное удаленное подразделение. Если у подразделения будут налицо все признаки обособленности, то его следует по месту нахождения поставить на налоговый учет в ФНС и зарегистрировать в других Фондах.

Итак, к признакам следует относить его территориальную удаленность, наличие стационарных рабочих мест и возможность функционировать на протяжении более 1 месяца. Необходимость в функционировании обособленных подразделений нередко отпадает, поэтому компания может принять решение их закрыть или ликвидировать.

После того, как будет вынесено официальное решение, предприятию требуется в течение 3 дней отправить в НО по месту нахождения главного офиса сообщение о закрытии обособленного подразделения, для его оформления предусмотрена унифицированная форма С-09-3-2.

Инспекция, рассмотрев сообщение, обязана направить его копию в налоговую по месту, где расположено подразделение. Также необходимо учитывать, что подразделение придется снять с учета в налоговой и других фондах. У налоговой по месту расположения подразделения будет 10 дней, чтобы снять его с учета, после чего о снятии будет извещен головной офис предприятия.

Стандартные требования

К ликвидации подразделения предъявляются определенные требования, которые законодатель упоминает в нормативных актах, там же оговорен порядок прохождения процедуры, особенности ликвидации и действия, которые потребуется совершить налоговой в ответ на сообщение предприятия.

Упоминания в законе

Информация о территориально обособленном подразделении и сообщении, которое требуется направить в налоговую по поводу прекращения его деятельности, изложена законодателем в определенных нормативных актах:

| В Гражданском кодексе, в ст. 55 | Там говорится, что законодатель позволяет создавать структурные территориально удаленные подразделения. Их деятельность и круг функций должны регулироваться внутренними положениями основного предприятия. |

| В Налоговом кодексе | В статье:

|

| В Приказе № ММВ-7-6/362 от 09.06.11 (в нов. ред. от 11.08.15) | Утверждается форма С-09-3-2 и ее формат, порядок заполнения, а также возможность представления ее в налоговую по телекоммуникационному каналу связи. |

| В Практическом пособии по налогу на прибыль (Путеводитель по налогам) | Сообщается, в какие сроки необходимо направить сообщение в НО, и в течение какого периода подразделение закроется. Данным пособием рассматриваются положения ст. 23 и 84 НК. |

| В Путеводителе по бюджетному учету и налогам, Практическом пособии по страхованию | Сообщается, что при ликвидации (закрытии, реорганизации) обособленного подразделения предприятие обязано представить в бюджетные Фонды уведомления. |

Общий порядок и юридическая поддержка

Распоряжением совета директоров, учредителей или руководителя записи о создании рабочих мест и наделении подразделения определенными полномочиями могут присутствовать в учредительных документах или внутренних положениях.

Понятие о рабочем месте изложено в Трудовом кодексе. Там говорится, что под ним следует понимать место, куда должен выезжать нанятый сотрудник для выполнения должностных обязанностей.

В другом случае он должен там постоянно присутствовать, а поэтому проживать поблизости. Если рабочие места не были организованы предприятием, то нельзя говорить о наличии у него подразделения и, тем более, его закрытии.

Помимо прочего при открытии подразделения предприятие обязано внести о нем сведения в ЕГРЮЛ, а по месту расположения встать на учет в ФНС и другие Фонды, чтобы иметь возможность сдавать отчетность и оплачивать налоги. Когда удаленный офис требуется закрыть, соответственно информация об этом представляется в налоговую и Фонды, где он стоит на учете.

Законодатель не описывает в точности процедуру закрытия подразделения, но логически можно прийти к выводу, что головному офису требуется:

- оформить решение о прекращении деятельности подразделения аналогичное тому, которое было создано при его открытии;

- налоговая обязана зарегистрировать оба решения руководства предприятия и внести соответствующие сведения в базу данных о предприятии.

Необходимо также учитывать, что в первом случае при открытии подразделения НО уведомляется в течение месяца, во втором, при закрытии, – в течение 3 дней. При ликвидации потребуется соблюсти четкие требования процедуры, а она связана с увольнением или переводом работников, уведомлением не только налоговой, но и других Фондов, поэтому придется учитывать сроки представления им информации.

Решение об открытии и закрытии подразделения принимается на общем собрании участников большинством голосов. В другом случае его может принять коллегиальный или единоличный орган предприятия, в акционерном обществе – совет директоров. В любом случае решение об открытии и закрытии оформляется протоколом.

Особенности ликвидации

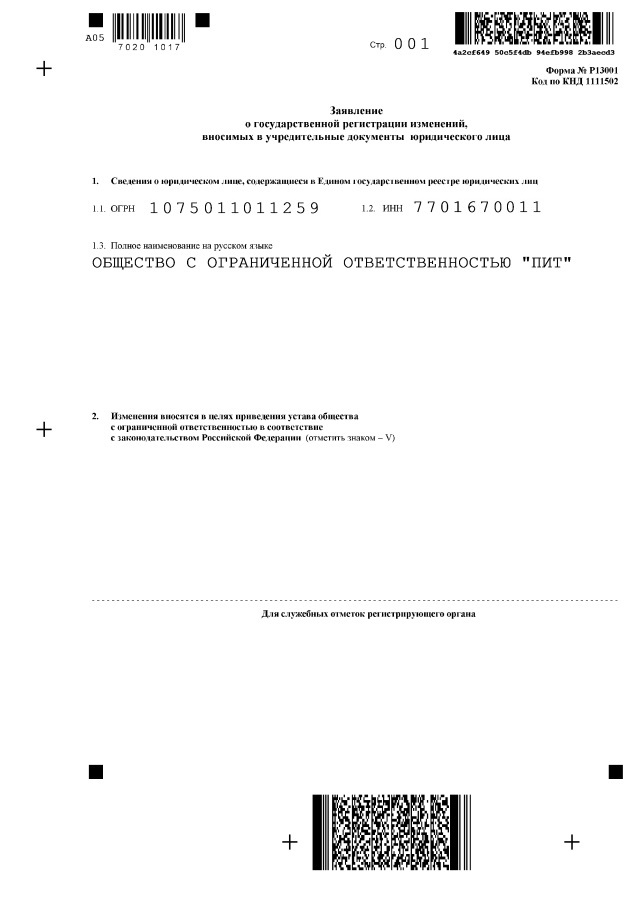

Если информация об открытии подразделения была внесена в учредительные документы, то потребуется внести в них изменения о закрытии.

В этом случае, помимо сообщения по унифицированной форме, в налоговую по месту расположения головного офиса представляется:

- протокол собрания участников или совета директоров (в нем излагается решение о прекращении деятельности с внесением изменений в устав);

- копия нового устава предприятия (2 шт.);

- заявление о необходимости внести изменения в устав по форме Р13001 (требуется заполнение только некоторых листов);

- сообщение по форме С-09-3-2;

- квитанция об оплате госпошлины.

Уведомлять кредиторов о том, что ликвидируется подразделение, не нужно, т. к. оно не является отдельным юридическим лицом. Но уведомить работников о сокращении в связи с закрытием подразделения придется за 2–3 месяца по требованиям ТК. Поэтому придется подать сведения по месту расположения подразделения в трудовую инспекцию и службу занятости.

Также, по месту, где расположено подразделение необходимо подать в ИФНС:

- свидетельство юр. лица о его постановке на учет плательщика налогов;

- копию протокола собрания или совета директоров и нового устава;

- заявление с просьбой о снятии с учета подразделения.

Когда в уставе при открытии подразделения не было записи, то при закрытии его редакцию менять не нужно, поэтому налоговой потребуется изменить только сведения о предприятии, которые записаны в ЕГРЮЛ.

Поэтому подаются только:

- сообщение С-09-3-2;

- заявление по форме Р14001.

Госпошлина при этом не оплачивается, а обособленное подразделение будет снято с учета по месту регистрации по факту того, что в ЕГРЮЛ будут внесены изменения. После того как в инспекцию поступит заявление о снятии с учета, она обязана провести налоговую проверку в течение 10–14 дней, после чего будет закончена процедура снятия с учета.

При этом необходимо понимать, что существует разница между ликвидацией целого предприятия и его обособленного подразделения. Так, подразделение не может обладать таким юридическим статусом, как целое юр. лицо, поэтому после его ликвидации предприятие продолжит работать, сохранив за собой права и обязанности.

Но права, различные обязательства, имущество подразделения после закрытия перейдут к основному предприятию. При закрытии подразделения не может быть назначен ликвидатор и ликвидационная комиссия, не формируется ликвидационный баланс, как это происходит при ликвидации юр. лица целиком.

Действия предприятия и инспекции

При закрытии обособленного подразделения требуется:

| Предприятию |

|

| Налоговой |

|

Если 3-дневный срок будет пропущен, то НО имеет право выписать штрафы – предприятию в пределах 200 руб. и его руководителю на сумму 300–500 руб.

Условия сообщения о закрытии обособленного подразделения

В НК в ст. 23 говорится, что о прекращении деятельности подразделения и его закрытии главный офис обязан сообщить в налоговую в течение 3 дней. Форма сообщения, порядок ее заполнения были утверждены еще в 2011 г. (в нов. ред. в 2015 г.) Приказом ФНС. Дополнительно руководству предприятия следует учитывать, что подразделение снимается с учета в территориальном отделении ПФ, как страхователь.

Туда представляется:

- заявление о снятии с учета;

- копия решения или протокола собрания, это также может быть приказ или распоряжение руководства о том, что подразделение закрывается.

После этого снятие с учета в ПФР должно произойти в течение 5 дней. Снять подразделение, как страхователя с учета потребуется и в территориальном ФСС.

На основании Приказа Министерства Труда № 576н (25.10.13 г.) туда потребуется подать:

- заявление установленного образца, его форма утверждена приложением к Приказу;

- копии бумаг, подтверждающих, что полномочия подразделения прекращаются, а значит, закрывается расчетный счет, не будет формироваться отдельный бухгалтерский баланс, выплачиваться зарплата сотрудникам.

После этого территориальное отделение ФСС передаст по месту, где зарегистрировано предприятие информацию о том, что его подразделение снято с учета. Куда подавать документы для снятия в Фонде обязательного медстрахования? Самостоятельно сниматься в территориальном отделении ФФОМС не нужно, информацию туда передаст ПФР.

Что нужно сделать для этого

Порядок, как стать и сняться с учета в ФНС по месту, где находится обособленное подразделение, утвержден законодателем Приказом Министерства финансов № 114н (05.11.09 г.). В п. 9 указано, что после принятия решения снятие с учета в НО происходит только по заявлению предприятия.

Инспекция должна снять подразделение с учета в течение 10 дней, но не раньше, чем закончится на нем налоговая проверка. О том, что подразделение снято с учета инспекция по месту его расположения оформляет уведомление и отсылает его предприятию. Форма уведомления установлена ФНС.

Датой, когда подразделение считается снятым с учета, будет день внесения сведений в ЕГРЮЛ о том, что его деятельность прекращена. Но снять с учета подразделение инспекция не сможет, пока не осуществит проверку, если решение о ее проведении было принято налоговой службой до того, как произошло снятие. Точно так же закрыть подразделение не сможет предприятие, пока не закончится проверка.

После окончания проверки будет выдана справка о проведении и сроках, когда она осуществлялась, только тогда произойдет снятие с налогового учета. Необходимо учитывать, что самостоятельная проверка подразделения не может осуществляться инспекцией, но только в рамках проверки целого предприятия.

Нередко считают, что сообщение по форме С-09-3-2 отменяет действие формы С-09-3-1, но это не так. Рассмотрев образец заполнения С-09-3-2, можно увидеть, что там содержится информация о прекращении деятельности подразделения. Заполнять форму следует шариковой ручкой с черной пастой от руки или на компьютере.

Информация размещается согласно предложенным полям, строкам и клеточкам печатными буквами так, чтобы в одну клеточку, например, помещался 1 символ. Другое заполнение наравне с исправлениями будет считаться ошибкой, что не позволит предприятию сдать форму вовремя.

Если документ подается в электронном виде по телекоммуникационному каналу связи, то он заверяется УКЭП, которую должно иметь предприятие. В другом случае при подаче формы на бумажном носителе ее подписывает руководитель или уполномоченное лицо, действующее на основании доверенности.

Форма С-09-3-1 — образец страницы 1

Форма С-09-3-1 — образец страницы 1

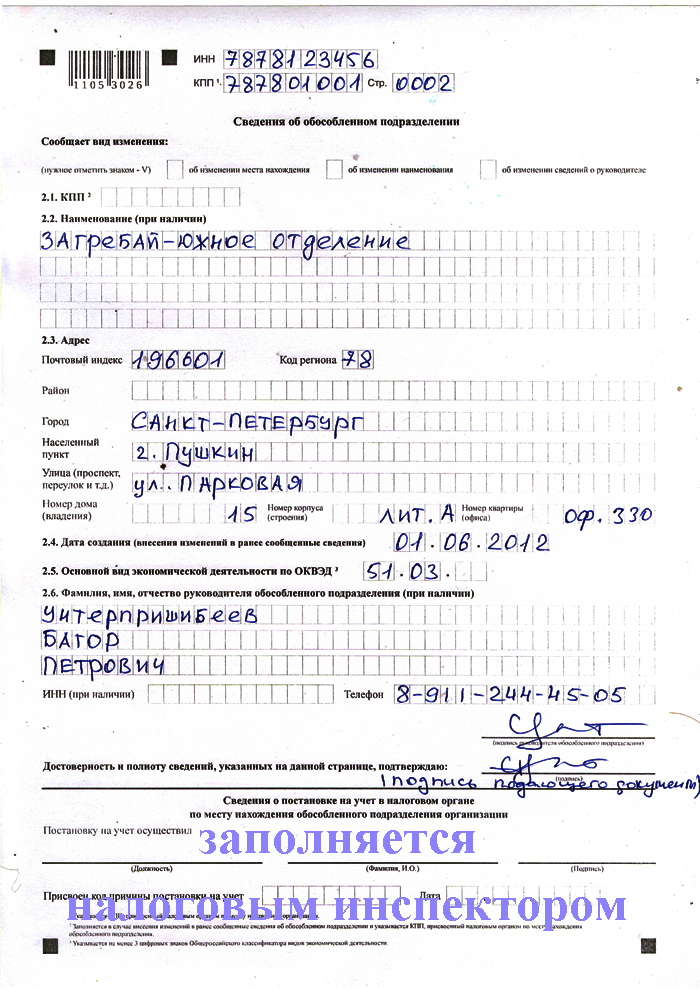

Форма С-09-3-1 — образец страницы 2

Форма С-09-3-1 — образец страницы 2

Номера страниц формы должны состоять из 4 символов, типа 0001 и так далее, причем титульный лист нумеруется, как первый, а первая страница в приложении, как второй – 0002. В зависимости от того, сколько предполагается закрыть подразделений, столько придется заполнить страниц приложения, т. е. информация об одном закрывающемся подразделении размещается на 1 странице.

На титульном листе, который считается первым, указывают КПП предприятия, а на каждом листе приложения – коды подразделений, которые закрываются. Все данные, вносимые в сообщение должны совпадать с теми, которые представлялись при открытии подразделений в форме С-09-3-1.

Обязательные процедуры

Другими обязательными процедурами, которые придется пройти, прежде чем подразделение полностью закроется, является обязательная уплата налогов и страховых взносов, а также увольнение сотрудников по требованиям ТК. При этом также придется соблюсти сроки сдачи отчетности и уплаты начисленных платежей.

Снятие с учёта

Сообщить о снятии в ПФ, ФСС и другие необходимо в течение месяца с момента, как предприятие будет ликвидировано. Для документов, которые представляются в Фонды, имеет значение, находилось подразделение на выделенном балансе, платило самостоятельно своим сотрудникам зарплату, был ли у него расчетный счет.

В зависимости от этого, помимо заявления о снятии с учета и копии решения о прекращении деятельности, придется представить другие бумаги. Если в ПФ снятие происходит в течение 5 дней, то в ФСС в течение 2 недель. На оплату взносов после подачи отчетности отводится 15 дней.

Оплата налогов

В отношении налога на прибыль подразделению придется представить в налоговую по месту своего расположения уточненную декларацию и дополнительно декларации за период(ы), который считается:

- текущим;

- отчетным после закрытия подразделения.

В декларации на титульном листе указываются коды КПП и ОКТМО закрытого подразделения, которое ранее оплачивало налог на прибыль в данном регионе. Но представляется декларация по месту, где располагается новое подразделение или головной офис.

Увольнение сотрудников

Увольнять сотрудников разрешается несколькими способами, в зависимости от того, где расположено подразделение по отношению к главному офису:

| По сокращению штатов | Когда подразделение и главный офис находятся в одном населенном пункте. В этом случае сокращение должно иметь экономическое и техническое обоснование. До расторжения трудовых соглашений в Центр занятости и трудовую инспекцию направляется уведомление о предстоящем сокращении, прилагаются специальные ведомости о работниках, занимаемых должностях, окладах. Например, если предполагается передать сотрудников Центру занятости в 2017 году, то подать информацию туда придется еще в конце 2016 года, в данном случае календарный год не будет играть роль, главное требование – это предупреждение работников и передача информации о них за 3 месяца. |

| По причине ликвидации | Происходит, когда территориально подразделение находится далеко от главного офиса. В этом случае предложить работникам работать на том же предприятии, но только в другом месте, невозможно, поэтому они предупреждаются о предстоящем увольнении за 2 месяца. В это же время направляется информация в Центр занятости и трудовую инспекцию. Полный расчет с работниками по зарплате и другим выплатам происходит в последний рабочий день. |

Фактически в первом случае работникам могут предложить занять свободные вакантные места, если они будут в наличии, а в другом нет.

Филиал и представительства

Сведения об открытых у предприятия филиалах или представительствах обязательно содержаться в учредительных документах и в .

Снятие с учета происходит также через налоговую после подачи тех же документов:

- заявления;

- сообщения;

- копии решения;

- 2 копий уставов в новой редакции;

- квитанции об уплате госпошлины.

Как и в случае с обособленным подразделением сообщение вместе с документами подается по месту расположения главного офиса, а снятие происходит в территориальном отделении НО, где филиал или представительство находится на учете.

Сроки подачи документов те же – 3 дня, затем налоговой отводится 5 дней для внесения изменения в ЕГРЮЛ в отношении данного предприятия и еще 5 дней на снятие филиала или представительства с учета.

Если филиал или представительство было создано предприятием после 1 сентября 2014 г. и оно закрывается, то достаточно внесения изменений в ЕГРЮЛ. Поэтому следует подать заявление по форме Р14001 и сообщение о закрытии обособленного подразделения, которым может быть филиал или представительство.

Гражданским кодексом предусмотрено, что предприятию можно создавать также иные подразделения, которые согласно законодательству признаются обособленными. Процедура их закрытия ничем не отличается от описанной выше. Отличие заключается в том, что подавать дополнительные документы к сообщению и заявлению по форме Р14001 не нужно, как и не следует оплачивать госпошлину.