Показатель эффективной налоговой ставки рассчитывается как. Эффективная ставка налога

Регион: Российская Федерация

Эффективная ставка налога на прибыль (ЭСНП) нужна, прежде всего, для самого предприятия. Показатель оценивает качество работы лиц, ответственных за налогообложение. Единого законодательного понятия и формулы нет; ниже рассмотрены три сходных термина, используемых в нормативно-методических документах.

Как рассчитать эффективную ставку

Эффективная ставка вычисляется так: ЭСНП = ТН / БП,

где ТН – текущий налог на прибыль, учитывающий отложенные налоговые активы и обязательства (ОНА и ОНО); столько, сколько организация заплатила в отчётном периоде; БП – бухгалтерская прибыль, доходы до налогообложения по данным бухгалтерского учёта (не налогового). Примеры расчётов, денежные единицы – тыс. руб.

а) Параметры

ООО «ХХХ», производство

выручка за январь – 120

расходы за январь – 110

БП бухгалтерская прибыль: 120 – 110 = 10

НП налогооблагаемая прибыль: 120 – 110 = 10

ТН текущий налог: 10 * 20 % = 2

СН нормативная ставка: 20 %

ЭСНП эффективная ставка: 2 / 10 * 100 % = 20 %

б) Параметры

ЗАО «YYY», торговля

выручка за I квартал – 300

расходы за I квартал – 240

коммерческие расходы сверх лимита – 8

не оплаченный в текущем квартале ремонт – 90

ОНА по предыдущей операции – 90 * 20 % = 18

амортизационная премия за покупку оборудования – 40

ОНО по предыдущей операции – 40 * 20 % = 8

БП бухгалтерская прибыль: 300 – 240 = 60

НП налогооблагаемая прибыль: 300 – (240 – 8) = 68

ТН текущий налог: 68 * 20 % + 18 – 8 = 23,6

СН нормативная ставка: 20 %

ЭСНП эффективная ставка: 23,6 / 60 * 100 = 39,3 %

Варианты эффективной ставки налога на прибыль

- Средняя эффективная ставка налога (effective tax rate, п. 86 ). Применяется в МСФО для наглядности и сопоставимости.Актуально для крупных корпораций в форме открытого акционерного общества, работающих на международных рынках и планирующих получить иностранные инвестиции. В файле исправленный вариант. Российским фирмам, использующим российские стандарты учёта, вычислять необязательно.

- Эффективная ставка налогообложения доходов иностранной фирмы ( НК РФ). Расчёт полностью идентичен МСФО с использованием терминологии международного бухучёта. Показатель введён с 2015 г. для легализации оффшорного вывода средств за рубеж. Для организаций, не связанных с подобной деятельностью, не актуален.

- ФНС (налоговая) решила использовать близкий параметр – налоговую нагрузку (НН). В отличие от ЭСНП при определении НН текущий налог делят на выручку, т.е. доходы предприятия без учёта расходов. Если НН ниже 3 % для производственной фирмы и 1 % – для торговой, её руководству придётся объясняться в налоговой. Например, у ЗАО «YYY» НН = 20,4 / 300 * 100 % = 6,8 %, что допустимо. А вот НН производственного ООО «ХХХ» = 2 / 120 * 100 % = 1,7 %, что может вызвать вопросы налоговиков.

Налоговая неэффективность: оценка и риски

Эффективная ставка налога на прибыль – это быстрый и распространённый способ выявления проблем в налогообложении компании, используемый аудиторами. Экспресс-оценка показывает отклонение от планов или нормативов, например, 20 % для общей системы налогообложения, 5 или 15 % для упрощённой. Неэффективная организация рискует переплатить налог на прибыль или проиграть в судебных разбирательствах. Поправить положение можно поменяв учётную политику. При этом обращают внимание на то:

- какие расходы не вычитаются и насколько велик их объём;

- как образуется уставный капитал и амортизируются основные средства;

- как администрируются налоговые вычеты и переплаты;

- насколько велики резервы по ОНО.

Однако заниматься оптимизацией налогообложения с применением «серых» и «чёрных» методов не стоит. Налоговая нагрузка должна быть сопоставимой по отношению к другим предприятиям отрасли – это ещё один критерий налоговиков.

ЭФФЕКТИВНАЯ СТАВКА НАЛОГА

(effective tax rate) Средняя ставка налога, которая применяется при данных обстоятельствах. Во многих случаях фактическая ставка, по которой облагаются налогом доходы или дарения, может по ряду причин отличаться от официально опубликованной налоговой ставки; среди этих причин – такие, как необходимость пересчета чистого дохода в валовой, комплексное влияние нескольких скидок и особенности шкалы ставок. Таким образом, эффективная ставка налога определяется как частное от деления дополнительного налога, подлежащего выплате в результате осуществленной сделки, на величину дохода, дарения и т.п., полученную в результате этой сделки.

Бизнес. Толковый словарь. - М.: "ИНФРА-М", Издательство "Весь Мир". Грэхэм Бетс, Барри Брайндли, С. Уильямс и др. Общая редакция: д.э.н. Осадчая И.М. . 1998 .

Смотреть что такое "ЭФФЕКТИВНАЯ СТАВКА НАЛОГА" в других словарях:

эффективная ставка налога - Налоговая ставка, выплачиваемая налогоплательщиком. Она определяется делением суммы налога на величину налого облагаемого дохода за год. Например, эффективная ставка для налогоплательщика, налогооблагаемый доход которого составляет 100 000 долл … Финансово-инвестиционный толковый словарь

Налоговая система Китайской Народной Республики система налогов и сборов, установленных в КНР, а также совокупность принципов, форм и методов их взимания. Содержание 1 Структура налоговых органов 2 … Википедия

Осуществляется Главным налоговым управлением КНР (ГНУ КНР) посредством местных налоговых управлений. В Китае существует две параллельные системы налоговых органов: управления по центральным налогам, находящиеся непосредственно в подчинении ГНУ… … Википедия

Налогообложение в КНР осуществляется Главным налоговым управлением КНР (ГНУ КНР) посредством местных налоговых управлений. В Китае существует две параллельные системы налоговых органов: управления по центральным налогам, находящиеся… … Википедия

НАЛОГ НА ОПЕРАЦИИ С ЦЕННЫМИ БУМАГАМИ - STOCK TRANSFER TAXФедеральный налог на операции с ценными бумагами был отменен в 1965 гНалог на операции с ценными бумагами штата Нью Йорк. Штат Нью Йорк взимал налог на операции с ценными бумагами, к рый полностью поступал непосредственно в… … Энциклопедия банковского дела и финансов

- (на английском языке Double Irish Dutch Sandwich)является распространенной в США схемой оптимизации налоговых обязательств посредством использования двух ирландских и одной голландской компаний. Ирландские компании выступают в роли хлеба, а… … Википедия

Эту страницу предлагается переименовать в Объединённая компания «РУСАЛ». Пояснение причин и обсуждение на странице Википедия:К переименованию/25 октября 2012. Возможно, её текущее название не соответствует нормам современного русского… … Википедия

чистые налоги - Общая сумма налогов за вычетом субсидий (пособий из государственного и других бюджетов и внебюджетных фондов регионам, отраслям и другим экономическим объектам), а также трансфертных платежей. По экспертным оценкам, в России чистый налог… … Справочник технического переводчика

Макроэкономическая статистика - (Macroeconomic statistics) Понятие макроэкономической статистики, виды статистических показателей Информация о понятии макроэкономической статистики, виды статистических показателей Содержание >>>>>>>>>>>> … Энциклопедия инвестора

Экономика США - (U.S. Economy) Экономика США это крупнейшая экономика в мире, локомотив мировой экономики, определяющая ее направление и состояние Определение экономики США, ее история, структура, элементы, периоды роста и краха, экономические кризисы в Америке … Энциклопедия инвестора

Пожалуй, только ленивый не слышал перипетии обсуждения и принятия закона о налогообложении контролируемых иностранных компаниях. 24 ноября 2014 г. соответствующий закон принят (ФЗ «О внесении изменений в части первую и вторую НК РФ (в части налогообложения прибыли контролируемых иностранных компаний)»), вступает в силу с 1 января 2015 г.

В различных СМИ можно встретить много порой противоречивой информации. Поэтому в настоящей рассылке предлагаем рассмотреть Закон под углом двух самых важных аспектов и, образно говоря, «отделить мух от котлет».

Итак, во-первых, это основания признания иностранной компанией контролируемой.

Иностранные компании - нерезиденты России, акционерами и/или выгодоприобретателями которых являются резиденты РФ, признаются контролируемыми, если:

- доля участия резидента РФ составляет до 01 января 2016 г. более 50 % (с 2016 г. более 25 %), либо совокупная доля в которой резидентов РФ более 50 %, а доля каждого из таких резидентов более 10 %;

- резиденты РФ хоть и не имеют доли участия, но осуществляют контроль над ней в своих интересах.

Наличие контроля резидента Российской Федерации определяется исходя из возможности оказывать влияние на принятие иностранной компанией решений о распределении прибыли после налогообложения не только в силу прямого и косвенного участия в компании, но и на основании (п. 5 ст. 25.13 НК РФ):

- участия в договоре об управлении компанией;

- иных особенностей отношений между резидентом РФ и иностранной компанией.

Например, когда физическое лицо прямо не участвует в иностранной компании, скрываясь за офшорными компаниями-акционерами, но является бенефициарным владельцем, конечным выгодоприобретателем иностранной компании и заключает с номинальными акционерами иностранной компании соглашение о доверии. В таком случае собственник бизнеса также может быть признан контролирующим лицом иностранной компании.

Это факт, с которым нужно смириться. Но признание компании контролируемой не тождественно необходимости уплаты за нее налогов в России!

Единственная обязанность в связи с наличием контролируемой компании - ежегодная подача уведомления о наличии такой контролируемой иностранной компании (далее - КИК). Первое уведомление об этом подается не позднее 20.03.2016 г.

Очевидно, что помимо самостоятельного уведомления о наличии КИК, получить информацию контролирующие органы могут:

- после проведения каких-либо оперативных мероприятий;

- путем межгосударственного обмена, который последние годы активно налаживается со странами ЕС и традиционными офшорными государствами - BVI, Белиз, Невис и пр. Однако бОльшая часть работы оперативных служб еще впереди.

Непредставление уведомления о наличии каждой контролируемой компании влечет за собой наложение штрафа в размере 100 000 рублей (п. 1 ст. 129.6 НК РФ).

Второй аспект: при определенных условиях (а не автоматически!) нераспределенная прибыль КИК подлежит налогообложению в РФ и взысканию с российского контролирующего лица.

К прибыли КИК относятся активные и пассивные доходы (дивиденды, проценты, роялти), за вычетом суммы выплаченных дивидендов из прибыли за прошедший год.

Прибыль контролируемой компании освобождается от налогообложения в Российской Федерации, если соблюдается одна из следующих групп условий:

1) - КИК находится в государстве, с которым Российская Федерация подписала Соглашение об избежании двойного налогообложения;

Доля пассивных доходов КИК (дивидендов, процентов, роялти и иных доходов) за прошедший год меньше 20 % от совокупных доходов.

Иными словами, компании из государств, заключивших Соглашения, и ведущие активную торговую деятельность, не подпадают под налогообложение в России.

2) - КИК находится в государстве, с которым Российская Федерация подписала Соглашение об избежании двойного налогообложения;

Эффективная ставка налогообложения прибыли по месту регистрации КИК выше 75 % средневзвешенной ставки налога на прибыль в РФ, рассчитываемой по двум видам доходов:

- вся прибыль КИК за вычетом распределяемых дивидендов и дивидендов, полученных КИК (далее - основные доходы);

- дивиденды (облагаются по налоговой ставке, применимой к дивидендам).

Для применения второй группы условий рассмотрим, что из себя представляют эффективная и средневзвешенная ставки налога на прибыль и порядок их расчета.

Эффективная ставка - определяется для государства, резидентом которого является получатель доходов - контролируемая иностранная компания.

Средневзвешенная ставка - определяется для государства - источника выплат (Российской Федерации).

Средневзвешенная ставка налога на прибыль РФ по основным доходам равна 20 %. 75 % от этой величины соответствуют ставке налогообложения 15 %.

Средневзвешенная ставка налога на прибыль РФ по доходам в виде дивидендов равна 9 % (13 % - с 2015 года). Соответственно 75 % от этой величины равна 6,75 % (с 2015 года - 9,75 %).

Эффективная ставка налогообложения рассчитывается путем деления суммы налога в государстве-источнике и налога в государстве-резидентства на сумму прибыли, полученную контролируемой иностранной компанией. (пп. 1 п. 8 ст. 25.13 НК РФ). Иными словами:

К государствам, часто используемым для построения групп компаний, в которых эффективная ставка по налогу на прибыль выше 15 %, в частности, относится Дания. Так, в Дании ставка по налогу на прибыль составляет 34 %, что в принципе выше средневзвешенной ставки по налогу на прибыль организаций. Эффективная ставка налога на дивиденды в Дании составляет 10 %, что также больше 75 % средневзвешенной налоговой ставки налога на прибыль организаций в виде дивидендов в России (6,75 -9,75 %). Таким образом, на любые доходы Датских компаний не распространяется порядок налогообложения, предусмотренный поправками о КИК.

Кипр и Гонконг, к сожалению, не попадает в ряды таких стран.

Так, на Кипре эффективная ставка по налогу на прибыль составляет 12, 5 %. Поэтому прибыль контролируемой кипрской компании может быть освобождена от налогообложения в России только при соблюдении первой группы условий, если доля пассивных доходов кипрской компании будет составлять менее 20 % от совокупного дохода.

В любом случае прибыль контролируемой иностранной компании включается в доходы контролирующего лица - резидента РФ и облагается либо налогом на доходы физических лиц по ставке 13 %, либо налогом на прибыль по ставке 20 %, при условии, что такая прибыль составляет более 10 млн.руб. (за 2015 год - более 50 млн.руб., за 2016 год - более 30 млн.руб.).

В заключение отметим, что невключение прибыли КИК контролирующим лицом - резидентом РФ в свою налоговую базу по налогу на прибыль (НДФЛ) за 2015-2017 г. не влечет за собой налоговой ответственности. Также за этот период контролирующее лицо не может быть привлечено к уголовной ответственности, если ущерб будет возмещен бюджету в полном объеме.

Резиденты РФ за неуплату налога с прибыли КИК начнут привлекаться к налоговой ответственности только с 2019 г. в виде штрафа в размере 20 % от суммы неуплаченного налога в отношении прибыли КИК, включаемой в налоговую базу контролирующего лица, но не менее 100 000 руб.

Механизм принятия стратегических решений формируется в соответствии с главной целью финансового менеджмента - созданием дополнительной стоимости. При этом процесс принятия управленческих решений основывается на учете ключевых факторов стоимости - параметров деятельности хозяйствующих субъектов, фактически определяющих стоимость бизнеса. В качестве таковых в экономической литературе приводятся: величина инвестированного капитала, размер операционной прибыли, стоимость источников финансирования, структура капитала и др.

К сожалению, авторы работ по управлению стоимостью компаний не уделяют должного внимания вопросу воздействия системы налогообложения на перспективы развития организаций. На наш взгляд, в качестве фактора, определяющего возможность эффективного роста бизнеса, следует рассматривать такую характеристику, как налоговая нагрузка. Логика подобного утверждения основывается на существующей обратной зависимости величины денежного потока и доли налоговых платежей, направляемых в пользу государства. Чем больше денежных средств изымается из оборота предприятия в виде налогов, тем меньше величина свободного денежного потока, и наоборот.

Как известно, больший денежный поток порождает большую стоимость предприятия. В связи с этим деятельность менеджмента любого предприятия должна быть ориентирована на максимизацию притока и минимизацию оттока денежных средств из бизнес-системы.

В качестве краткосрочных целевых нормативов финансово-хозяйственной деятельности используются показатели экономической прибыли (EVA):

|

EVA = (ROIC - WACC) x IC |

где EVA - экономическая добавленная стоимость;

ROIC - рентабельность инвестированного капитала;

WACC - средневзвешенная стоимость капитала;

IC - величина инвестированного в деятельность предприятия капитала

Экономическая прибыль - это разница между тем, что компания зарабатывает, и тем минимумом, который она должна заработать, чтобы удовлетворить требования своих инвесторов. EVA преобразует факторы стоимости (рентабельность инвестированного капитала и темпы роста) в единый денежный показатель.

Компания стоит больше или меньше, чем ее инвестированный капитал, лишь в той мере, в какой она зарабатывает больше или меньше своих средневзвешенных затрат на капитал. Рентабельность активов и доля рефинансируемой прибыли определяют величину свободного денежного потока, а от нее, в свою очередь, зависит стоимость бизнеса. Таким образом, каждое управленческое решение должно приниматься на основе анализа его воздействия на величину будущего денежного потока.

До тех пор пока ROIC превышает WACC, более высокие темпы роста ведут к созданию большей стоимости. Если рентабельность активов по величине становится равной средневзвешенным затратам на капитал, то дополнительный рост не создает и не уничтожает стоимость. В случае, если ROIC меньше WACC, то дополнительный рост фактически уничтожает стоимость. Вышесказанное позволяет сделать вывод о том, что экономическая рентабельность и стоимость капитала являются основополагающими факторами стоимости компании.

Оптимизация налоговых выплат является важным инструментом управления стоимостью компании. Следует отметить, что в стратегической перспективе целесообразно осуществлять планирование налога на прибыль, поскольку прочие налоги включаются в себестоимость продукции (работ, услуг) и возмещаются при поступлении выручки от реализации. Потребность расчета величины данных налогов особенно остро проявляется в процессе текущего функционирования, поскольку сроки осуществления расходов и инкассации дебиторской задолженности могут существенно отличаться, кроме того, в данный период возможно появление неликвидов в структуре активов предприятия. Все это способствует образованию кассовых разрывов, ведет к росту затрат финансирования и влияет на финансовую устойчивость хозяйствующего субъекта.

Следовательно, при разработке долгосрочных финансовых планов прежде всего важно определить оптимальную с позиции увеличения стоимости бизнеса эффективную ставку налогообложения прибыли.

В целях количественной оценки размера налоговых изъятий из прибыли могут быть использованы имитационные модели финансово-хозяйственной деятельности. Построение подобных моделей позволяет идентифицировать механизм взаимодействия множества факторов, определяющих возможности бизнеса генерировать положительные денежные потоки, а также взаимосвязь предприятия с внешней средой.

Рассмотрим имитационную модель деятельности коммерческого предприятия. Сделаем ряд предположений.

1. Все затраты, связанные с ранее принятыми решениями, являются "утопленными" и, значит, несущественными с экономической точки зрения.

2. Рентабельность капитала в модели является постоянной величиной.

3. Прогнозируется постоянный темп роста на протяжении всего планового периода.

4. Стоимость и доля отдельных видов источников финансирования также рассматриваются в качестве постоянных величин.

5. Предполагается стабильность налогового законодательства.

6. Рост в разрезе статей калькуляции осуществляется равномерно в соответствии со сложившимися ранее пропорциями распределения расходов в структуре себестоимости.

7. Инвестирование в различные виды активов производится на основе установленных в предыдущие периоды долей внеоборотных и оборотных активов в общей стоимости активов предприятия.

8. Налог на прибыль, ставка процента, сумма дивидендов являются "естественным оттоком системы".

9. Полученные денежные средства за вычетом выплат из прибыли реинвестируются.

Иными словами, в качестве объекта анализа рассматривается предприятие, достигшее устойчивого состояния, то есть получающее одинаковую отдачу от инвестиций и ежегодно вкладывающее в свою деятельность постоянную долю прибыли.

Схематично движение денежных потоков хозяйствующего субъекта может быть представлено следующим образом (рис.1):

Рис. 1. Денежные потоки предприятия в ситуации "ненулевого" роста

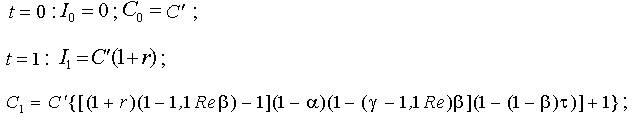

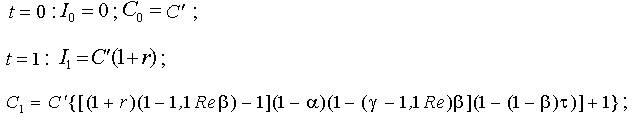

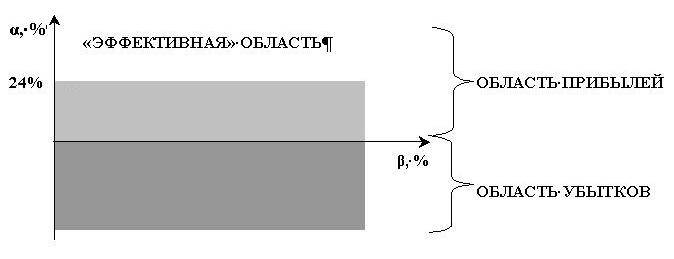

В момент t0 осуществляется вложение денежных средств в размере C?, в период t1 наблюдается поступление выручки от реализации в размере I1, соответственно, инвестированный в производство капитал составит величину C1. Описанный процесс будет повторяться на всем протяжении прогнозного периода, то есть при любом t Є(0;N).

Пусть It - величина поступлений в период t;

Ct - инвестиции в активы предприятия;

r - рентабельность инвестированного капитала;

эффективная ставка налога на прибыль;

- доля заемного капитала в структуре источников финансирования;

- плата за пользование заемными средствами;

- стоимость собственного капитала предприятия;

Re - ставка рефинансирования Центрального банка;

t - номер периода планирования;

N - период планирования.

Тогда финансово-хозяйственную деятельность конкретного предприятия в любой момент времени формализованно можно представить в виде

...

где g - темп роста капитала, рассчитываемый по формуле:

Необходимо отметить, что если бизнес-система не способна генерировать прибыль, достаточную для удовлетворения требований кредиторов, государства и собственников, а также в случае превышения темпа роста капитала над "приростом эффективности" (ROIC-WACC) расчет эффективной ставки налога на прибыль теряет смысл (<0).

Таким образом, получена зависимость между величиной отчислений от прибыли предприятия и важнейшими показателями финансового менеджмента: структура капитала, цена источников финансирования, рентабельность активов, объем инвестиций в финансово-хозяйственную деятельность.

Данная формула позволяет определить оптимальную величину налоговых обязательств по налогу на прибыль путем сопоставления различных вариантов ведения операционной деятельности, инвестирования и финансирования. Критерием оптимальности при этом служит увеличение рыночной стоимости предприятия. Приемлемым считается такой процент отчислений в бюджетную систему, который позволит максимизировать благосостояние собственников при заданной цене источников финансовых ресурсов и сохранении тенденций роста бизнеса.

Кроме того, с позиции управления финансами целесообразно идентифицировать зависимость между долей отчислений от прибыли предприятия и темпом роста бизнеса при фиксированных значениях рентабельности и стоимости различных элементов капитала (целевой структуре капитала), а также между долей налоговых платежей и ценой отдельных видов источников финансирования при неизменности размера предприятия и эффективности использования его активов.

Для более детального исследования воздействия налогообложения на перспективы деятельности предприятия рекомендуется использовать графические методы анализа указанных зависимостей.

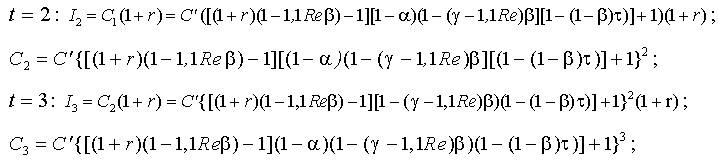

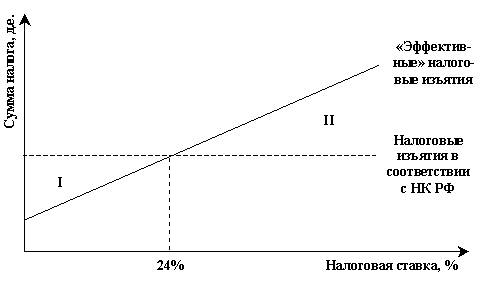

На рисунке 2 выделены области финансово-хозяйственной деятельности в соответствии с представлениями об оптимизации налоговых изъятий и политикой управления капиталом. Находясь в области убытков, предприятию необходимо корректировать параметры финансирования, так как в подобных условиях прибыль бизнес-системой не генерируется. Роль налогового планирования повышается в области оптимизации. Достижение намеченных ориентиров деятельности становится возможным только в случае обеспечения величины реальной ставки налога на прибыль, не превышающей установленную законодательством. В "эффективной" области обеспечивается получение сверхприбыли (расчетная ставка - 24 %) при заданных характеристиках функционирования. Подобные области могут быть определены и для прочих факторов стоимости.

Рис. 2. "Эффективная" область финансово-хозяйственной деятельности

На рис. 3 пересечение линий эффективных налоговых изъятий и налоговых изъятий в соответствии с требованиями действующего налогового законодательства образуют две особые зоны:

Рис. 3. Эффективные налоговые изъятия из прибыли предприятия

I - зона налогового перерасхода - реальная ставка по налогу на прибыль превышает эффективную ставку, отсюда величина перерасхода определяется как:

где EBIT - прибыль до уплаты процентов и налога на прибыль

Посредством налогового планирования может быть обеспечено равенство вышеназванных ставок, тогда налоговый перерасход трансформируется в налоговую экономию. Однако необходимо отметить, что экономия при этом не приводит к росту финансовых ресурсов бизнес-системы, а лишь способствует достижению ее оптимума.

II - "налоговая подушка" - эффективная ставка по налогу на прибыль превышает реальную ставку, следовательно, предприятие имеет возможность дополнительного инвестирования средств в размере:

Кроме того, рост налоговой нагрузки на прибыль не будет оказывать негативное влияние на параметры деятельности предприятия до тех пор, пока величина эффективной ставки не станет меньше реальной доли изъятий из прибыли.

Эффективная ставка отражает критический уровень налогообложения - изъятие в размере, превышающем ее значение, приводит к разбалансированию бизнес-системы. Ввиду этого потребность в осуществлении мероприятий налогового планирования наиболее остро проявляется именно в зоне I. В ситуации возникновения "налоговой подушки" оптимизация налоговых изъятий может проявляться посредством максимизации налоговых обязательств предприятия. Последнее, например, целесообразно, если в будущем планируется реализация крупного инвестиционного проекта.

Определим эффективную ставку налогообложения прибыли на основе рассмотренной модели на примере предприятия фармацевтической промышленности. В стратегической перспективе планируется обеспечить ROIC на уровне 33%, а также рост бизнеса в размере 18% в год. Определим реализуемость данных планов в сложившихся условиях функционирования: доля заемного капитала в структуре пассивов не превышает 40%, средняя ставка по долговым обязательствам - 16%, цена собственного капитала - 14%.

В таблице 1 приведены значения эффективной ставки налогообложения прибыли компании в 2006-2008 гг.

Таблица 1

Эффективная ставка налога на прибыль в 2006-2008 гг.

|

Поступления, тыс. руб. |

Инвестиции, тыс. руб. |

Величина налога на прибыль, тыс. руб. |

||

Так, в условиях действующей системы налогообложения для достижения намеченных финансовых ориентиров компании требуется на 3,18% уменьшить налоговое бремя по налогу на прибыль, совокупный перерасход при этом составит 121 501 тыс. руб. В противном случае возникает необходимость пересмотра параметров финансовой политики предприятия.

Расчет налоговых последствий десятипроцентного отклонения финансовых параметров деятельности предприятия от запланированных приведен в таблице 2.

Таблица 2

Значение эффективной ставки налога на прибыль в случае изменения значений факторов стоимости компании

|

Показатели |

Доля ЗК |

Цена ЗК |

Цена СК |

Темп роста |

||||||

|

Эффективная ставка, % |

||||||||||

|

"Налоговая подушка"/перерасход, тыс. руб. |

||||||||||

Наибольшая чувствительность величины налоговых изъятий из прибыли проявляется по отношению к темпу роста инвестиций в деятельность предприятия, а также рентабельности инвестиций. При этом "налоговая подушка" возникает только в двух случаях: рост ROIC и снижение темпа роста капитала (g). Максимальный перерасход наблюдается при увеличении вложений в деятельность предприятия на 10% - 438 088 тыс. руб. Рост доли заемного капитала, равно как и рост цены источников финансирования приводит к необходимости оптимизации налога на прибыль. Анализ взаимосвязей факторов стоимости представлен в таблицах 3-5.

Таблица 3

Эффективные ставки налогообложения прибыли в соответствии со структурой капитала и темпами его роста (ROIC=33%, =16%, =14%)

|

Доля заемного капитала, % |

Эффективная ставка налогообложения прибыли, % |

||

Таблица 4

Зависимость темпа роста капитала от структуры источников финансирования и рентабельности инвестированного капитала ( =16%, =24%, =14%)

|

Доля заемного капитала, % |

Темп роста капитала, % |

||

|

ROIC=20% |

ROIC=33% |

ROIC=40% |

|

Таблица 5

Зависимость ROIC от структуры капитала предприятия и темпов его роста (=16%, =24%, =14%)

|

Доля заемного капитала, % |

Рентабельность совокупных активов, % |

||

При существующей цене источников финансирования и рентабельности активов потребность в налоговом планировании возникает в ситуации увеличения капитала на 18% (доля заемных средств 40-70%), а также 25%-м росте (доля ЗК 0-10%). Бизнес-система не способна генерировать прибыль при g = 18% и?Є либо при g = 25% и?Є, при этом финансовая политика компании должна быть подвержена корректировке. В остальных случаях эффективная ставка превышает фактическую ставку налогообложения прибыли, и, следовательно, возникает "налоговая подушка" - система налогообложения прибыли не оказывает дестимулирующего воздействия на деятельность компании.

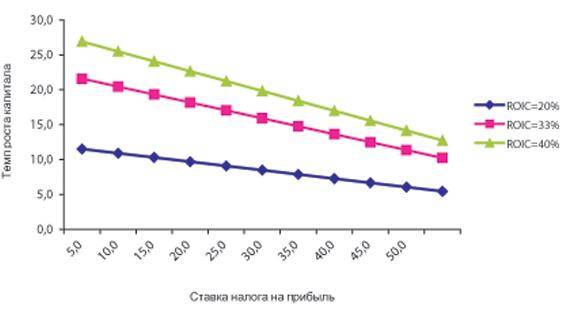

Максимально возможный рост капитала составит 12,65%, 20,41% и 24,44% при значении рентабельности инвестированного капитала 20%, 33% (факт) и 40% соответственно. Кроме того, данные таблицы иллюстрируют наличие взаимосвязи налоговой и финансовой составляющих функционирования предприятия. Так, оптимум бизнес-системы может быть достигнут и при изъятии 24% прибыли компании при условии увеличения инвестиций не на 18%, а на 17,28%. В данном случае корректировка темпов роста представляется наиболее приемлемой, поскольку является менее затратной.

На рисунке 4 изображена зависимость g от размера ставки налога на прибыль. Так, увеличение налогового бремени сокращает возможности хозяйствующего субъекта к развитию. Помимо того, чем меньшую отдачу обеспечивают активы предприятия, тем сложнее осуществлять инвестиции с учетом фактора налогообложения.

Рис. 4. Изменение темпов роста капитала в соответствии со значениями ставки налога на прибыль и величиной рентабельности капитала

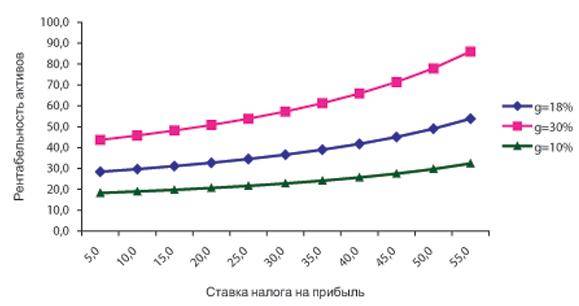

Из таблицы 5 видно, что рентабельность инвестированного капитала изменяется прямо пропорционально росту доли заемных средств в составе источников финансирования, что является следствием наличия расходов финансового характера, покрытие которых требует получения дополнительной доходности от деятельности предприятия. Кроме того, чем выше темп роста капитала, тем большую рентабельность должен генерировать бизнес при прочих равных условиях.

Линии на рисунке 5 отражают зависимость экономической рентабельности и эффективной ставки налога на прибыль: больший рост капитала при увеличении налогового бремени должен покрываться большей рентабельностью.

Рис. 5. Изменение рентабельности активов в зависимости от величины ставки налога на прибыль и темпа роста капитала

В таблице 6 приведен расчет последствий изменения доли налоговых изъятий по отношению к росту компании. Так, увеличение отчислений в бюджетную систему замедляет инвестиционный процесс: при изъятии 50% прибыли компания лишается своих конкурентных преимуществ в стратегической перспективе.

Таблица 6

Влияние изменения ставки налога на прибыль на величину налоговых изъятий и темп роста капитала

|

Ставка налога на прибыль, % |

Сумма налога на прибыль, тыс. руб. |

Темп роста капитала, % |

На основании проведенных расчетов можно утверждать, что оптимум функционирования анализируемого в статье предприятия будет достигнут в случае реализации одной из альтернатив:

В целом оптимизация налоговой составляющей деятельности компании с учетом планируемых финансовых показателей становится необходимой при условии, что темпы роста инвестиций превысят 20%, либо экономическая рентабельность составит 25% и ниже, либо в структуре капитала заемные средства составят 50% и более.

Таким образом, в результате анализа параметров действующей системы налогообложения было определено, что существующая на современном этапе налоговая система обладает сдерживающим по отношению к потенциальному росту предприятий воздействию. Устранение отмеченных неблагоприятных влияний возможно посредством систематического осуществления мероприятий налогового планирования. Следовательно, оптимизация налоговых изъятий создает необходимые условия стабилизации деятельности хозяйствующих субъектов и роста благосостояния их собственников.

ЛИТЕРАТУРА

1. Валдайцев С.В. Оценка бизнеса и управление стоимостью предприятия / С.В. Валдайцев. - М. : ЮНИТИ-ДАНА, 2001.

2. Грязнова А.Г. Оценка бизнеса / А.Г. Грязнова, М.А. Федотова. - М. : Финансы и статистика, 2006.

3. Коупленд Т. Стоимость компании: оценка и управление / Т. Коупленд, Дж. Муррин. - М. : Олимп-Бизнес, 2002.

Эффективная ставка налога - англ. Effective Tax Rate , является общим или средним налоговым бременем на доходы частного лица или компании, после того, как были уплачены все причитающиеся налоги. Налоговые ставки могут быть представлены разными способами, чтобы подчеркнуть различные аспекты действующей системы налогообложения, но эффективная ставка налога дает самую четкую картину совокупного налогового бремени налогоплательщика. Математически она рассчитывается как отношение общей суммы уплаченных налогов к величине совокупного дохода и обычно выражается в виде процента.

Знание точного значения эффективной ставки налога полезно по нескольким причинам. Главной из них является тот факт, что во многих странах наблюдается очень сложное и запутанное налоговое законодательство. Например, в некоторых странах помощь квалифицированного специалиста при заполнении налоговой декларации может быть необходима не только для компаний, но и для физических лиц. Законодательство может содержать огромный перечень расходов, налоговых вычетов и удержаний, налоговых кредитов и льгот, что даже для специалиста бывает достаточно трудно определить общий размер налоговых платежей.

Например, в странах, которые применяют так называемую систему прогрессивного налогообложения , расчет эффективной налоговой ставки может оказаться достаточно трудоемким процессом. Чтобы лучше разобраться в ситуации рассмотрим ее на простом примере.

Пример. В данной юрисдикции установлена система прогрессивного налогообложения, которая устанавливает четыре налоговые категории:

- до 5000 у.е. облагается налогом на доходы по ставке 5%;

- от 5000 до 15000 у.е. облагается налогом на доходы по ставке 10%;

- от 15000 до 50000 у.е. облагается налогом на доходы по ставке 25%;

- от 50000 у.е. облагается налогом на доходы по ставке 50%.

Рассчитаем эффективную ставку налога для налогоплательщика, который получил годовой доход в размере 95000 у.е. Размер обязательства по налогу на доходы составит:

- первая налоговая категория облагается налогом по ставке 5%, что составит 250 у.е. (5000*0,05);

- вторая налоговая категория облагается налогом по ставке 10%, что составит 1000 у.е. (10000*0,1);

- третья налоговая категория облагается налогом по ставке 25%, что составит 8750 у.е. (35000*0,25);

- четвертая налоговая категория облагается налогом по ставке 50%, что составит 22500 у.е. (45000*0,5).

Таким образом, размер обязательства по налогу на доходы составляет 32500 у.е. (250+1000+8750+22500), следовательно, эффективная ставка налога составит:

32500/95000*100%=34,21%

Помимо эффективной ставки налога, существует еще несколько ставок, знание которых также может быть полезным налогоплательщику. Например, предельная эффективная ставка налога является комбинацией предельной налоговой ставки и эффективной ставки налога, и используется для расчета общей налоговой ставки, которая применяется к самой высокой части дохода. Эффективная средняя ставка налога является другим еще одним показателем и может отличаться от эффективной налоговой ставки, если при ее расчете используется не величина налогооблагаемого дохода . Такое многообразие показателей является обоснованным, поскольку каждый из них подчеркивает определенный аспект, связанный с