Продал машину как подать декларацию. Отчёт в налоговую при покупке новой машины

Современному автомобилисту нужно быть подкованным в любых вопросах, а ПДД и автомеханика далеко не весь спектр знаний, который требуется от тех, кто за рулём. К примеру, любой водитель должен быть ещё и чуть-чуть… налоговиком. «А причём налоги к дороге?» - спросите вы. Ответ лежит в плоскости государственного законодательства. Сделки по сбыту автомобилей являются налогооблагаемыми. Поэтому если вы даже просто задумывались предложить своего стального коня на рынке, начинайте вникать в нюансы Налогового кодекса. Для того чтобы , ему предстоит оформить ряд бумаг. В частности, подать декларацию. Процесс этот не самый простой, поэтому в нашем материале поговорим об особенностях процедуры на примере того, как должна заполняться декларация по продаже автомобиля 2014 года.

Продать машину: подноготная

Итак, начнём с того, почему при её продаже должен обратиться к налоговикам. Поговорим, сколько положено отдать государству от вырученных в целом денег, и кто может претендовать на налоговую «амнистию»?

Доверенность или сделка?

Все знают, что машины сейчас можно продавать и через скреплённый печатью договор. Да, в первом случае налоговая тема будет не так актуальна, зато риски велики. Ведь где гарантия, что, получив деньги, продавец не аннулирует документ? Или, кто гарантирует, что новый водитель не угодит в ДТП, а претензии обратят в итоге к собственнику?

Поэтому чаще всего применяется именно вторая схема. И тут между понятиями продажа машины и налоговая декларация можно смело ставить знак равно.

Процент в кошелёк государства

Закон нашей страны говорит, что налог идёт со всех сделок, связанных с реализацией имущества и автопродажи относятся к их числу. Действия, связанные с этим, прописаны в 208-й статье главного налогового документа России - кодексе. Согласно законодательному акту, продавец машины перечисляет в государственный кошелёк 13% от общей вырученной суммы. А в случае если владелец сбытого транспорта нерезидент РФ (за год в сумме жил в России меньше 183 дней), то для него ставка и вовсе будет тридцатипроцентной.

По закону, эти деньги нужно отдать в казну до 15 июля в том году, который идёт следом после даты . То есть продали машину в 2014 году, а ставку отдадите в госказну в 2015 году.

От взносов свободен!

Отметим, что есть случаи, когда законодатель снимает с автовладельцев . Такое бывает, например, когда хозяин продаёт машину дешевле, чем когда-то купил. При таком раскладе получается, что он ничего не выиграл от таких товарно-денежных отношений.

Также налог не платят те, кто , на которой уже отъездил 36 месяцев. Это авто уже считается старым.

И ещё - налоговая также не станет предъявлять претензий к тем, кто выручил от сделки сумму, не превышающую 250 тысяч рублей.

Также есть случаи, когда можно оформить налоговый вычет или, если проще, уменьшить сумму налога.

Декларация: заполняем без исключений

Но вот чего не получится избежать, как ни крути, так это заполнения декларации при продаже автомобиля. НДФЛ №3, в котором идёт отчёт о налоге на доходы физических лиц. Этой бумагой вы отчитываетесь о полученных средствах и выражаете готовность выполнить налоговые обязательства.

Когда подавать?

Декларация на продажу автомобиля предполагает особую процедуру, что в кодексе налоговиков оговорено отдельно (статья 229-я). Сначала о сроках. Здесь работает так называемая годичная схема. То есть, о том, сколько денег вы получили в прошлом году, вы отчитываетесь в году текущем. Главное, сделать это не позже 30.04. Так, налоговая декларация 2014 должна быть подана до конца второго месяца весны в 2015 году.

Что будет, если включить игнор?

Проигнорировав необходимость подачи декларацию о продаже автомобиля, вы рискуете нажить немалые проблемы. Кроме морального воздействия в виде постоянных напоминаний о необходимости декларирования, за просрочку предусмотрены . Так, за месяц опоздания с вас снимут пять процентов от суммы назначенного налога. И каждый месяц неуплаты - это плюс пять дополнительных штрафных процентов. Самый большой штраф, который предусматривает кодекс - это тридцать процентов. Минимальный порог - 1000 рублей.

Список бумаг

Декларация при продаже авто подаётся, когда собран полный портфель следующих документов:

- Личный паспорт.

- Идентификационный код.

- Бумага из бухгалтерии с информацией о заработной плате за год.

- Договор о покупке этого автомобиля с вашей стороны.

- Актуальный договор, свидетельствующий о продаже машины.

С этими документами, а также с заполненным декларационным шаблоном нужно обратиться к налоговикам по месту прописки продавца авто.

Налоговая онлайн

Отметим, что сейчас для удобства населения предусмотрен вариант, который даёт возможность заполнить декларацию при продаже автомобиля в домашней обстановке. Вы можете зайти на электронный информационный ресурс налоговой службы, где открыты для скачивания шаблоны соответствующей документации. Образец декларации по продаже автомобиля найдёте здесь же. А для удобства нужно скачать специальное . После актуализации вы можете занести документы в налоговую или направить их по e-mail.

Внимательно, без шума

В целом лучше заполнить бумаги там, где нет лишнего шума. Ведь это требует точности и внимательности, а по времени процесс может занять минут сорок. Если нет возможности скачать шаблон, то бланк можно взять в здании налоговой службы на информационных стендах. Но лучше, конечно, воспользоваться благами цивилизации и заполнить бланк в электронном виде. Тем более что программа, разработанная налоговиками специально для этих целей, даёт подсказки при внесении данных и сама по себе является и , и помощником при заполнении.

Заполняем поля

Итак, вы открыли нужную электронную программу. Какие сведения вам предстоит внести в декларацию? Заполняем поля таким образом.

- Нужно указать вид декларации - в нашем случае это форма №3 НДФЛ.

- Далее следует указать номер, присвоенный вашему налоговому отделению. В этом случае, если вы не владеете такой информацией, придёт на помощь скачанное ПО. Программа найдёт нужные сведения, обработав адресные данные отделения.

- Есть графа, которая предполагает определить налогоплательщика по признаку. В случае с частным продавцом авто нужно выбрать вариант «физическое лицо».

- После этого предстоит указать свои персональные данные. Здесь прописываются ваше имя, идентификационный код, номер и серия паспорта, прописка, информация о доходах (в частности, от продажи машины) с указанием конкретики, сумме налога и вычета (если такой положен), а также контакты для связи.

Видео о том, как заполнить декларацию при продаже авто:

Умная программа

Не волнуйтесь ошибиться или употребить неправильные формулировки и термины. Умная программа в соответствующих полях будет сама предлагать возможные варианты, а вам лишь нужно выбрать подходящий. Кстати, к оплате также электронный помощник. Далее в цифровом виде можно отправить заполненные бумаги через специальный портал.

Портал для заявки

Нужно понимать, что эта опция бесплатная. Вы просто вкладываете заполненный бланк в специальное окошко заявки, указываете номер своего отделения налоговой службы и кликаете кнопку «отправить».

Каждая такая заявка нумеруется, о чём отправителя информируют специальным электронным сообщением. Как только ваша заявка придёт к адресату, вы также получите уведомление. Специалисты изучат вашу ситуацию и свяжутся, чтобы назначить встречу уже для окончательного заполнения бумаг.

Встреча с инспектором

Для очной беседы с налоговиками распечатайте заполненную декларацию в двух экземплярах, подпишите и укажите на ней номер, который был присвоен вашей заявке на портале. Это позволит быстро идентифицировать ваш запрос.

Отдельно вот на что. В ситуации, когда вы хотите вычет или уменьшение налоговой суммы, нужно будет дополнительно к общему пакету документов написать заявление на имя руководителя конкретного налогового отделения. Шаблон вам дадут на месте, но принцип стандартный: «Прошу предоставить вычет (уменьшить сумму) на таком-то основании…»

Ваш счёт

В налоговой вам также нужны будут оригиналы и копии всех персональных документов (паспорт, ИНН) и бумаги, подтверждающие факт владения машиной и её продажи (техпаспорт, чеки, договор).

Когда все формальности будут утрясены и декларация при продаже машины подана, вам выпишут «счёт», отражающий сумму к оплате и реквизиты получателя. Внести её нужно будет самостоятельно через банк.

Хлопотно, но нужно

Итак, к выводам. Да, налоговые хлопоты, сопровождающие , не самое приятное в жизни автолюбителя событие. Но и не такая уж это катастрофа, как может показаться с виду. Благо, сегодня есть современные сервисы, которые позволяют удалённо заполнить необходимую документацию и выполнить расчёты суммы налога.

Помните, что декларация при продаже машины, которая подана в срок и грамотно оформлена, позволит вам избежать проблем с контролирующими службами. Хоть закон и даёт отсрочку для уплаты налога, рассчитывать, что за этот период о вас забудут, и вопрос рассосётся сам по себе, не стоит. Поэтому не убегайте от проблемы. Внимательно изучите порядок налогообложения, примеряя его к своей ситуации, а после займитесь заполнением бумаг.

Ваш опыт

И ещё - не забывайте следить за поправками в законодательных актах. Статьи любых государственных документов, и НК в том числе, могут меняться. Возможно, вы уже в курсе предстоящих в законодательстве о налоговом декларировании перемен? Если да - поделитесь этим в комментариях к материалу. Достоверные сведения и будут полезны всем, кто за рулём.

Из нашей консультации вы узнаете, какие необходимы документы для 3-НДФЛ при продаже автомобиля. И как быть, если некоторые из них утеряны или не удалось найти.

Где указать количество

Закон требует прикладывать подтверждающие документы к декларации 3-НДФЛ при продаже автомобиля. Правила заполнения этого отчета о доходе закреплены приказом Налоговой службы России от 24.12.2014 № ММВ-7-11/671. На первом (титульном) продавец транспортного средства обязан в специально отведённом поле указать количество приложенных к декларации соответствующих документов (см. рисунок ниже).

В число этих документов необходимо включить и доверенность представителя, если декларацию подписывает именно он.

На титульном листе нужно указать не количество видов приложенных документов, а общее число листов, которое они занимают.

Кроме того, декларант или его представитель могут составить реестр собранных документов и приложить его к 3-НДФЛ. Это право, а не обязанность.

Чем подтвердить вычет

В налоговом законодательстве нет конкретных требований, какие документы прикладывать к 3-НДФЛ при продаже автомобиля. Хотя бы потому что продавец вправе выбирать, какой именно вычет заявлять (см. таблицу). А выбор напрямую зависит от наличия или отсутствия документов, по которым машина была в своё время приобретена (естественно, менее 3-х лет назад).

| Выбор вычета с продажи авто | ||

|---|---|---|

| № | Ситуация | Решение |

| 1 | На руках есть договор и платежные документы, по которым авто было приобретено | Можно заявить затраты, понесенные по факту на покупку проданной машины (подп. 2 п. 2 ст. 220 НК РФ) |

| 2 | Документы утеряны и т. п. либо реальных затрат на покупку машины не было (например, подарена или унаследована) | Получится только заявить вычет по умолчанию – в сумме 250 000 рублей от продажной цены авто (подп. 1 п. 2 ст. 220 НК РФ) |

Перечень

Практика показывает, что оформить декларацию 3-НДФЛ с продажи автомобиля довольно просто. Это касается и расчета итоговой суммы налога, и заявления вычета. Такое положение дел связано с тем, что имущественный вычет с продажи всегда подтверждать намного проще, чем с покупки (например, квартиры).

Достаточно только предъявить вместе с декларацией договор, по которому автомобиль был продан. Это скажем налоговикам, что сделка действительно имела место. Значит, у продавца как минимум есть право на вычет в 250 000 рублей.

Таким образом, документы к 3-НДФЛ при продаже машины представляют собой следующий перечень:

| Какие документы приложить | ||

|---|---|---|

| № | Вид документа | Пояснение |

| 1 | Копия паспорта продавца авто | Нужен разворот с фотографией и разворот с регистрацией |

| 2 | Доверенность | Прикладывают, если декларацию подписывает представитель продавца авто |

| 3 | Документы, по которым машина изначально приобретена: договор + оплата по сделке | Есть смысл приложить, если цена покупки авто и ее последующей продажи – свыше 250 000 руб. То есть можно заявить вычет в большем размере. |

| 4 | Документы на продажу машины: договор + оплата по сделке | Подтвердят факт продажи машины и позволят заявить вычет в 250 000 рублей (при условии, что авто стоило не меньше) |

В качестве документов, подтверждающих получение денег за авто, могут выступать:

- расписка от руки;

- платежное поручение;

- кассовый чек с приходно-кассовым ордером;

- справка-счет из ГИБДД.

Заметьте: в нашем перечне не указана справка о доходах от работодателя по форме 2-НДФЛ. Дело в том, что ее прикладывать необязательно.

Если какие-то документы не нашлись, можно взять в организации, которая изначально продавала машину, справку о ее покупке-продаже с указанием суммы сделки.

Важный нюанс. В законе нет прямых указаний, в какой форме прикладывать документы для 3-НДФЛ при продаже авто – копии или оригиналы. Практика показывает, что лучше в инспекцию направлять именно копии, а на руках – иметь оригиналы (особенно при личной сдаче декларации в ИФНС). Есть риск, что подлинники затеряются или будут испорчены на почте или в самом налоговом органе.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Содержание:

Надо ли отчитываться в налоговую при покупке новой машины? Приобретение новой машины – крупная сделка, и многих интересует, какие налоговые последствия она за собой повлечёт. Также много вопросов вызывает налог на доходы от продажи автомобиля. Какие правила и законы действуют в этом случае, то и сколько должен платить? Рассмотрим подробнее возможные сделки по купле-продаже автомобилей.

Нужно ли платить налог покупателю

Если приобрёл авто, нужно ли отчитываться в налоговую? Согласно кодексу, налогом облагаются доходы физических лиц. Это и заработная плата, и доходы от продажи или дарения имущества. Поскольку покупка не приносит дохода, никаких налоговых выплат после неё не требуется, и декларацию по этому поводу подавать не нужно. Это касается и новых, и подержанных автомобилей, а также машин, приобретённых в кредит. Так что на вопрос, нужно ли отчитываться перед налоговой за покупку дорогого автомобиля, - можно смело отвечать отрицательно.

Однако налоговые инспекторы могут заинтересоваться появлением очень дорогого автомобиля, если его новый владелец нигде не работает и вообще никаких налогов не отчисляет на протяжении нескольких лет. В этом случае придётся объяснять, на какие деньги вы сделали такую дорогую покупку. Если же покупатель обладает высоким уровнем официальной заработной платы, то никаких вопросов не возникнет.

Однако покупателю придётся снова сталкиваться с налоговой инспекцией при уплате транспортного налога. Его придётся платить вне зависимости от стоимости автомобиля и его возраста. Транспортным налогом облагаются не только легковые автомобили, но и грузовики, спецтехника, микроавтобусы, мотоциклы и иные средства передвижения, принадлежащие частному лицу или компании.

Какая сделка облагается налогом

Доходы от продажи автомобиля налогом облагаются, однако, не во всех случаях. Этот налог, в первую очередь, ориентирован не на частных покупателей, а на перекупщиков, поэтому обычные водители далеко не всегда вынуждены его платить. Транспортным налогом продажа не облагается в следующих случаях:

- Если автовладелец пользуется данным автомобилем более трёх лет. Отсчёт начинается с момента совершения сделки купли-продажи, а не со времени регистрации на себя. К примеру, если вы приобрели машину в кредит на три года и полностью с ним расплатились, надоевший автомобиль можно спокойно продавать. Налоги при этом платить не придётся. Если вы по каким-то причинам не можете найти договор, копию можно получить в МРЭО, чтобы уточнить дату совершения сделки.

- Если машина продавалась по цене ниже минимальной, подлежащей налогообложению. Это ответ на вопрос: надо ли отчитываться в налоговую о продаже авто стоимостью 250000. Именно эта сумма является границей: если вы приобретаете более дорогую машину, налоги платить придётся. Если же стоимость автомобиля меньше или равна 250 тыс. р., то налогообложению такая сделка не подлежит.

- Если у вас есть доказательства, что именно этот автомобиль вы приобрели по более высокой цене. Такое чаще всего и происходит с частными покупателями: человек приобретает в салоне новый автомобиль стоимостью, к примеру, в полмиллиона, ездит на нём год или два, а потом продаёт его по, естественно, сниженной цене, например, за 450 000. Такая сделка не будет облагаться налогом, однако вы должны предоставить в налоговые органы оба договора купли-продажи, квитанции из салона, расписки в получении денег или иные документы, подтверждающие цену покупки.

Если же машина не попадает ни под одну из этих категорий, то продавец должен будет уплатить налог в размере 13% от полученной прибыли. Многим такая сумма кажется неоправданно завышенной, поэтому на форумах часто поднимается вопрос о налоговом вычете. Кто имеет на него право?

Получение налогового вычета

При заключении некоторых типов крупных сделок участники получают право на налоговые льготы. Это касается купли-продажи недвижимости, земельных участков, покупки доли в жилом помещении или на участке, оплаты обучения и некоторых других операций. Однако купля-продажа автомобиля в их число не входит, поэтому на налоговые льготы покупатель рассчитывать не может. Поскольку такая возможность вообще не предусмотрена в законе, вычет нельзя получить ни при покупке новой машины в салоне, не при приобретении её у частных продавцов.

Продавец же со своей стороны может претендовать на имущественный вычет в сумме 250 000 рублей, то есть минимальной суммы, которая не облагается налогом. К примеру, если вы продаёте дорогой автомобиль за 600 000 рублей и получаете вычет (250 000), то налогом будет облагаться только оставшаяся часть дохода в размере 350 000.

Это позволит получить существенную льготу и уменьшить сумму налога.

Как платить налог за продажу автомобиля

Если физическое лицо продаёт дорогой автомобиль, с момента покупки которого ещё не исполнилось трёх лет, до 30 апреля следующего года вы обязаны отчитаться о доходах. Сделать это нужно следующим образом:

- Получите уведомление о том, сколько вы должны заплатить. Его обычно присылают по почте. Если письма нет, можно проверить наличие задолженности через интернет.

- Заполните декларацию по форме 3-НДФЛ. Найти образец нетрудно, можно попросить вам помочь сотрудников налоговой инспекции.

- Отправить декларацию можно по почте или через интернет, кроме того, можно принести её лично в ближайшее к месту вашей регистрации отделение налоговой инспекции.

Если не заплатить налог, не нужно надеяться, что ваш долг останется незамеченным. Очень скоро на ваше имя придёт уведомление о наличии задолженности, причём платить придётся не только саму сумму налога, но и штрафы. Злостных неплательщиков могут ожидать серьёзные неприятности вплоть до уголовного преследования.

Требуется включить JavaScript или обновить плеер!

Инструкция

Прежде всего необходимо выяснить, обязаны ли вы уплатить подоходный налог. Сравните стоимость автомобиля , за которую вы его купили (сумма покупки), и стоимость, по которой авто было вами продано (сумма продажи). Если сумма продажи превышает сумму покупки, у вас возникает обязанность по уплате подоходного налога с разницы этих сумм (сумма продажи за минусом суммы покупки). Если же сумма продажи меньше суммы покупки, то налог вы платить не должны. Теперь заполните налоговую декларацию.

Возьмите бланк налоговой декларации (форма 3-НДФЛ). Его можно получить в налоговой инспекции (бланки находятся в свободном доступе на стойках информации) или распечатать из какой-нибудь справочно-правовой системы (КонсультантПлюс, Гарант и пр.). В крайнем случае можно приобрести в киосках по продаже бухгалтерских бланков, которые обычно расположены или в здании налоговой инспекции, или в непосредственной близости от него. Вам понадобятся листы А, Е, раздел 1, раздел 6 и титульный лист (стр.1 и стр.2.) Заполняйте их в этом же порядке.

Лист А. В строке 030 укажите полностью ФИО лица, которому вами был продан автомобиль. В строке 040 напишите сумму продажи. В строках 050-070 поставьте нули, если сумма продажи не превысила сумму покупки. Если же вами была получена прибыль, в строке 050 указывается разница суммы продажи и суммы покупки. В строке 060 - сумма налога, подлежащего уплате (13% от разницы сумм), в строке 070 - ноль.

Лист Е. В строках 130 и 150, а также в cтроках 140, 160 и 190 укажите сумму продажи транспортного средства , в случае если она не превышает сумму покупки. Если же вами была получена прибыль от продажи транспортного средства, в строках 130 и 150 укажите сумму продажи, а в строках – 140,160 и 190 – сумму покупки.

Раздел 1. В строках 010 и 030 укажите стоимость автомобиля , по которой вы его продали. В строку 040 впишите сумму покупки авто, если вами была получена прибыль от продажи авто, или ту же сумму продажи - в случае реализации автомобиля по меньшей стоимости. В строке 050 укажите величину прибыли, полученную вами от продажи транспортного средства, в случае отсутствия прибыли – поставьте ноль. Если прибыль отсутствует, в строках 060-120 также поставьте нули. При наличии прибыли, в строках 060 и 120 укажите сумму налога, подлежащей уплате (сумму прибыли умножьте на 0,13), в строках 070-110 – нули.

Раздел 6. В строке с кодом 010 поставьте 1 - если вы обязаны уплатить подоходный налог с прибыли от продажи ТС, 3 – если такой обязанности не возникло. В строке 020 указывается КБК (код бюджетной классификации) – его лучше уточнить в налоговой инспекции непосредственно перед сдачей декларации. В строке 030 укажите код ОКАТО в соответствии с Общероссийским классификатором объектов административно-территориального деления (можно поискать в справочно-информационных системах, интернете или уточнить в налоговой инспекции. Помните, что если код ОКАТО имеет менее 11 символов, справа от кода в пустующие ячейки вписывается нули). В строке 040 укажите сумму налога, подлежащего уплате, в случае отсутствия прибыли от продажи авто – ноль.

Заполните Титульный лист (страницы 1 и 2 декларации). Укажите свои фамилию, имя, отчество, контактный телефон , паспортные данные, адрес регистрации. Посчитайте количество страниц декларации (их должно быть 6) и количество листов прилагаемых документов. Имейте ввиду, «номер корректировки» соответствует 0--, «отчетный период» - году продажи транспортного средства, «код категории налогоплательщика» - 760 (если вы не являетесь адвокатом, нотариусом, индивидуальным предпринимателем или главой фермерского хозяйства), «код страны» - 643 (если вы являетесь гражданином РФ). Код налогового органа и код ОКАТО уточните в налоговой инспекции непосредственно при сдаче декларации.

Вверху каждой страницы декларации укажите номер своего ИНН (если знаете), фамилию и инициалы. Внизу каждой страницы (за исключением стр.1 Титульного листа) поставьте дату и подпись под строкой «Достоверность и полноту сведений, указанных на данной странице, подтверждаю:». Пронумеруйте листы декларации в соответствующих ячейках. Скрепите декларацию степлером, не повреждая штрих-кода. Не забудьте приложить копии документов о покупке и

После продажи автомобиля, которым Вы владели менее 3 лет, на Вас ложится обязанность заполнить налоговую декларацию о доходах или справку 3-НДФЛ. И неважно: придется ли Вам платить налог с продажи или нет - декларацию заполнять обязательно.

Платить или не платить налог с продажи автомобиля, как уменьшить налоговую базу, как избежать оплаты налога я рассказал в прошлой . Сегодня давайте подробнее рассмотрим, как же заполнить налоговую декларацию на автомобиль.

Первый этап

Подготовка к заполнению декларации много времени у Вас не займет. Нужен интернет, но раз Вы читаете эту статью, он у Вас точно есть. В прошлой я приводил перечень документов, но повторюсь. Вам понадобиться паспорт, свидетельство ИНН, (справка счет на новый автомобиль), договор продажи автомобиля.

Отсутствие договора о покупке автомобиля доставит немного хлопот, но они будут незначительные, особенно если сумма продажи не превышает 250 тыс. рублей. Еже ли договора о покупке автомобиля на руках нет, а цена продажи автомобиля достаточно высока, то попробуйте обратиться с заявлением в подразделение ГИБДД, в котором Вы оформляли свой бывший автомобиль, если у них договор сохранился, то Вы вполне можете его получить назад. Наличие договора о покупке поможет Вам доказать факт отсутствия прибыли при продаже автомобиля, если Вы продали его дешевле чем купили, конечно, бывает и обратное.

Вернемся к заполнению декларации. Я подробнее опишу Вам процесс заполнения справки 3-НДФЛ при помощи маленькой программки, которая всегда доступна для скачивания на официальном сайте налоговой службы, . Инструкцию по установке можно посмотреть . Но там все предельно просто, нужен базовый уровень знания компьютера. Всего-то пару раз нажать в процессе установки «далее».

Второй этап

Скачав программу, приступаем к заполнению справки 3-НДФЛ. Возьмем следующие условия: Иванов Виталий Сергеевич продал машину за 350 тыс. рублей, за 2 года до продажи он ее покупал за 380 тыс. рублей.

Запускаем программу. В первом открывшемся окне нам нужно выбрать тип декларации к заполнению (3-НДФЛ). И номер налоговой инспекции, к которой Вы относитесь.

Номер налоговой инспекции можно узнать по адресу Вашей прописки на сайте ИФНС . Затем выбрать его из общего выпадающего списка.

Т.к. декларация у нас лишь о продаже автомобиля, то выбираем «иное физическое лицо». Оставляем галочку в пункте «Учитываемые «справками о доходах физического лица», доходы по договорам гражданско-правового характера, ….». Ведь доход как раз поступил Вам от продажи имущества - автомобиля.

Подать декларацию можно лично или через представителя, наделив его такими полномочиями в доверенности. Поэтому в графе «Достоверность подтверждается» выбираете «Лично» или «Представителем ФЛ» в зависимости от вашей ситуации.

Продолжаем заполнять декларацию

Затем мы переходим к заполнению личных данных, для этого нажимаем на вкладку «Сведения о декларанте».

В этом разделе Вам необходимо заполнить все свои данные в соответствии с паспортом, указать свой ИНН.

После заполнения всех данных на этой странице, переходим на другую вкладку этого же раздела, в которой нужно указать данные о месте жительства. Для этого нажимаем на значок «Домик», как указано на изображении ниже.

Начинаем заполнять все по порядку, думаю трудностей у Вас не вызовет написать адрес своего места жительства. Единственное, что может вызвать затруднение - это индекс и ОКТМО. В помощь нам великая сеть интернет. Просто в поисковой строке в браузере набираете ваш запрос: узнать индекс или узнать ОКТМО. Вот Вам в помощь пару ссылок: индекс , ОКТМО . Лично я сам этими ресурсами пользовался при заполнении декларации.

Учет доходов

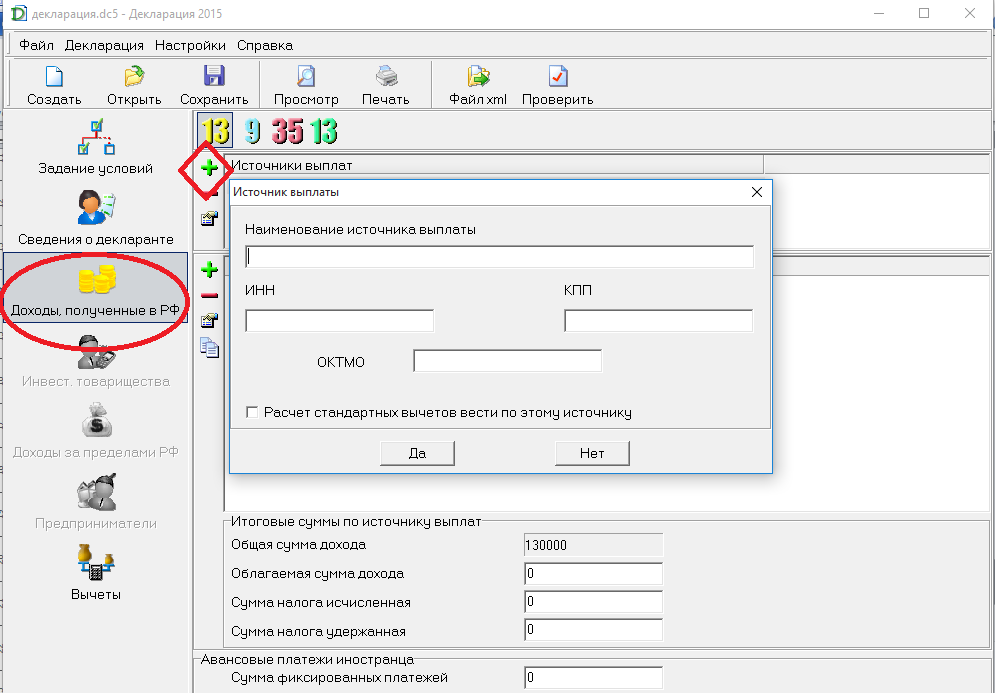

Переходим к заполнению того раздела, ради которого все это и начали, «Доходы, полученные в РФ». Это самый сложный для заполнения раздел декларации, но и с ним мы справимся.

Берем в руки наши экземпляры и нажимаем в левой части программного окна на название раздела (на изображении ниже обведен красным кругом) и начинаем заполнять графы.

Чтобы начать вводить информацию из , нажимаем на зеленый крестик, который отмечен на изображении красным ромбом. Откроется вкладка «Источники выплат». В графе «Наименование источника выплат» вводим ФИО покупателя нашего автомобиля. Остальные данные заполнять необязательно, нажимаем «Да», затем «Пропустить». Указывать ИНН, КПП и ОКТМО при продаже автомобиля физическому лицу ненужно. Если же Вы продали автомобиль юридическому лицу, то нужно внести и эти данные.

Выбираем код вычета (расхода). Если договор покупки вашего автомобиля (или справка-счет) у Вас сохранился, то выбираете 903 код вычета. Таким образом Вы уменьшите налогооблагаемый доход с продажи на сумму расходов при покупке Вашего бывшего автомобиля. В графе «Сумма вычета» ставим сумму продажи автомобиля, если она меньше суммы покупки. Если сумма продажи больше, то ставим в сумму вычета стоимость покупки автомобиля. Бывает же, что автомобиль отреставрировали и продают гораздо дороже.

Если договор, по которому Вы приобретали автомобиль, не сохранился, то выбираете код вычета 906. Это стандартный имущественный вычет в размере до 250 000 руб., который предоставляется раз в год. В этом случае в графе «Сумма вычета» ставим 250 тыс. руб., либо сумму продажи автомобиля, если она меньше 250 тыс. руб.

Указываем месяц дохода, т.е. месяц, в котором Вы продали свой автомобиль (1- январь, 2 -февраль и т.п.)

После заполнения формы «Сведения о доходе» нажимаем «Да». На этом заполнение справки 3-НДФЛ в целях учета доходов от продажи автомобиля закончено. Если Вы подаете информацию о каких-либо еще доходах, то аналогично по каждому доходу отдельно заполняются все графы раздела «Доходы, полученные в РФ». Например, из справки 2-НДФЛ придется внести каждую графу помесячно.

Если кроме зарплаты, с которой уже уплачены 13%, Вы не имеете никаких доходов, то кроме дохода с продажи автомобиля ничего указывать и ненужно.

Просмотр и сохранение декларации

В завершении нажмите «Просмотр», проверьте все данные. В режиме просмотра можете сохранить в виде изображений (нажать иконку в виде дискеты). В самой программе декларацию можно сразу распечатать, сохранить и в любой момент исправить данные. Мне пришлось менять ОКТМО, я неправильно его указал, хорошо, что открыл сохраненную версию, исправил, распечатал один листок и отнес в налоговую.

О правилах подачи декларации я подробно рассказывал в прошлой , воспользуетесь ей, чтобы избежать штрафов.