Виды банковских гарантий. Страхование финансовых гарантий

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Размещено на http://www.allbest.ru/

Страхование финансовых гарантий

Понятие страхования финансовых гарантий

Отдельные виды страхования финансовых гарантий

1. Понятие страхование финансовых гарантий

Одной из разновидностей страхования является страхование финансовых гарантий. Его условия предусматривают предоставление страховщиком гарантий того, что определенные финансовые обязательства, оговоренные в процессе заключения деловой сделки, сторонами которой выступают заемщик и инвестор, будут выполнены. Страхование финансовых гарантий считается специальным видом поручительства, обеспечивающего страховую защиту от рисков, связанных с проведением финансовых операций.

Поручительство - эта та сфера предпринимательской деятельности, в которой могут действовать банки, специальные агентства и страховщики. При этом в каждой из стран существуют особенности в правовом регулировании таких операций. Так, например, во Франции и Японии выдача поручительств является монополией банков, а в США выдача их банками ограничена. В Англии и Италии банки и страховые компании имеют равные возможности в этом виде бизнеса. В Германии существуют специальные агентства, которые занимаются только такими операциями, конкурируя здесь с другими финансовыми институтами. Однако чаще всего гарантии банков и страховых обществ являются равноценными.

Гражданский кодекс Российской Федерации разделяет договоры поручительства и банковской гарантии. По договору поручительства поручитель обязуется перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или частично. В соответствии с договором банковской гарантии гарант дает по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате. При этом право на выдачу банковских гарантий имеют банки, иные кредитные учреждения и страховые организации.

Дальним родственником страхования финансовых гарантий является страхование закладных, которое предусматривает ответственность страховщика перед кредитором, выдавшим ссуду под залог закладной на собственность, в случае невозврата заемщиком выданной ссуды и отсутствия возможности возместить понесенные в связи с этим убытки за счет полученной в залог закладной.

Появление и быстрое развитие видов страхования финансовых гарантий на страховых рынках развитых стран, а в настоящее время оно обеспечивает страховой защитой операции по многим видам финансовых сделок, вызваны тем, что частные и небольшие корпоративные инвесторы зачастую не обладают достаточными знаниями для проведения собственного глубокого анализа риска инвестиционных вложений и в то же время бывают заинтересованы в инвестициях с наименьшим риском. Это и обеспечивается данным страхованием в случае, если договоры заключаются с финансово устойчивой страховой компанией с хорошей репутацией.

Виды договоров страхования финансовых гарантий

Среди видов страхования финансовых гарантий можно выделить страхование:

*облигаций и других ценных бумаг;

*страхование кредитов для краткосрочных торговых сделок и долгосрочных инвестиций;

*закладных облигаций;

*выплат по сдаче в аренду, лизинг и т.п.;

*оплаты стоимости поставляемого оборудования;

*автомобильных ссуд.

По срокам действия договоров все виды страхования обычно подразделяются на краткосрочные (со сроком до 8 лет), среднесрочные (заключаемые на срок от 8 до 30 лет) и долгосрочные. По категории страхователей различают договоры, заключаемые с юридическими лицами, и страхование частных лиц.

Одна из особенностей данного страхования состоит в том, что при его проведении страховщик ставит задачу обеспечить практически безубыточное прохождение операций (т.е. не допускать выплату страхового возмещения), поскольку применяемые тарифные ставки предусматривают, что вероятность наступления страховых случаев и суммы убытков от них должны быть минимальными. В связи с этим страховщики осуществляют тщательный отбор страхователей и принимаемых на страхование объектов, руководствуясь, в первую очередь, принципом осмотрительности. Одним из наиболее известных видов страхования финансовых гарантий является страхование муниципальных облигаций, появившееся в США в начале 70-х годов. При его проведении страховщик гарантирует инвестору выплату капитала и процентов по застрахованным облигациям.

Страховой интерес инвестора в данном страховании состоит в том, что оно позволяет:

*перенести риск вкладчика на страховую компанию;

*обеспечить стабильность цены застрахованных облигаций, т.е. меньшую их подверженность воздействию конъюнктуры рынка;

*повысить степень ликвидности застрахованных облигаций, т.е. возможность реализовать их на вторичном рынке до наступления сроков выкупа;

*освободить инвестора от тщательного изучения кредитоспособности эмитента.

С точки зрения эмитента, данное страхование обеспечивает лучшую реализацию облигаций, а также уменьшение издержек по их выпуску за счет снижения сумм выплачиваемого дохода. Последнее объясняется тем, что застрахованная у авторитетного страховщика облигация становится более надежной, а потому может быть распространена при меньшей доходности. При этом величина страховой премии по договору обычно составляет от 1/3 до 1/2 совокупной экономии эмитента, получаемой на выплате процентов за весь период действия облигации.

Расчет размера тарифных ставок по договорам страхования финансовых гарантий

Страховая сумма по договору страхования устанавливается в пределах суммы долга и процентов по нему в соответствии со сроками наступления выплат по графику, установленному проспектом эмиссии.

Тарифные ставки, как правило, находятся в пределах от 0,25 до 2% совокупной суммы основного долга и процентов. Конкретная ставка устанавливается в зависимости от оценки кредитоспособности эмитента, выпускающего обязательства, типа облигации, сроков ее выкупа и других факторов риска, связанных с этими обязательствами.

Расчет размеров тарифных ставок основан на проводимых финансовыми экспертами исследованиях риска невыполнения обязательств эмитентом и оценках уровня его кредитоспособности. Для того чтобы оценить потенциальную возможность муниципалитета выплатить свои долги, страховщики обычно анализируют целый спектр политических, демографических, экономических, юридических и финансовых факторов.

Сумма премии, исчисленная исходя из страховой суммы и установленного размера тарифной ставки, как правило, уплачивается в начале срока страхования за весь его период.

Для распределения риска невыполнения обязательств эмитентами застрахованных облигаций страховщики стремятся избегать страхования значительного количества выпусков муниципальных облигаций в одном географическом регионе.

Страхование муниципальных облигаций считается малоубыточным видом страхования. А в те периоды, когда в экономике нет спада, его убыточность вообще близка к нулю. Это связано с тем, что муниципалитет осуществляет свою деятельность в той или иной форме на протяжении длительного периода, располагает стабильными источниками поступления денежных средств, находится под контролем представительных органов. Законы, защищающие имущественные интересы кредиторов муниципальных властей, легко приводятся в действие.

В результате, хотя сроки такого страхования могут достигать 25, 30 и даже 40 лет, степень страхового риска по договорам обычно считается незначительной. Кроме того, проведение данного страхования связано с той особенностью, что выплаты эмитентом основной суммы займа и процентов по нему обычно распределяются по годам, а потому лимит ответственности страховщика в любой отдельно взятый момент ограничен лишь теми платежами, срок выплаты которых наступает в данный период.

Наконец, страховая компания имеет право на предъявление регрессных исков. При неуплате по долговым обязательствам страховщик становится собственником облигаций и получает юридические права на возмещение эмитентом убытков за неоплаченные долги.

4. Отдельные виды страхования финансовых гарантий

В развитие данного вида страхования страховщики предлагают широкий набор разнообразных программ страхования.

Так, одним из видов страхования, удовлетворяющих финансовые потребности эмитентов, является страхование резервных фондов. Резервный фонд должен создаваться эмитентом на протяжении всего периода займа как гарантия систематического накопления средств для погашения облигаций в определенный срок. Активы этого фонда состоят из наличности, ценных бумаг и прочих видов ценностей. Договор страхования резервного фонда, заключаемый на страховую сумму, равную необходимой величине этого фонда, освобождает эмитента от необходимости его формирования, поскольку обеспечивает инвесторам гарантии выплаты данной суммы. Это позволяет эмитенту использовать средства на другие цели.

В последнее время в США быстро растут также объемы операций по страхованию финансовых гарантий инвестиционных фондов с долевым участием. Суть деятельности этих фондов состоит в том, что фонд продает доли участия в нем большому количеству инвесторов, которые самостоятельно не могут эффективно заниматься размещением своих средств в ценные бумаги. Они становятся акционерами фонда, который, в свою очередь, размещает полученные средства в различные ценные бумаги, обеспечивает диверсификацию рисков и выплачивает акционерам доход от инвестиций.

Ассоциация страхования муниципальных облигаций (АСМО) - консорциум крупнейших страховых компаний США - предлагает для данных фондов две программы страхования:

*непрерывное страхование облигаций, приобретенных фондом, ответственность по которому действует до срока выкупа каждой из застрахованных облигаций независимо от того, находится ли она в фонде или уже продана; *страхование облигаций, предусматривающее ответственность страховщика лишь в период их нахождения в фонде

Договор страхования заключается фондом, который включает затраты на страхование в цену, уплачиваемую инвестором за каждую долю участия в нем.

Еще одним видом страхования для инвестиционных фондов является страхование облигаций, продаваемых из портфелей фонда. Договор такого страхования заключается тогда, когда инвестор выходит из фонда и требует получения своей доли в нем. В этом случае фонду необходимо продать часть облигаций, чтобы погасить долг. Наличие договора страхования, в свою очередь, поднимает рыночную цену облигаций по сравнению с незастрахованными ценными бумагами. Следовательно, в данном случае, для того чтобы оценить эффективность страхования для фонда, выгода от повышения цены облигаций должна сопоставляться с издержками на уплату единовременной страховой премии.

Другим видом страхования финансовых гарантий является страхование облигаций юридических лиц. Такому страхованию могут подлежать облигации предприятий различных отраслей промышленности, строительства, торговли и т.д. Оно гарантирует инвестору своевременную и в должном объеме выплату основного капитала и процентов на него. Страхование облигаций юридических лиц, в случае если оно осуществляется авторитетной страховой организацией, повышает кредитные возможности компаний-эмитентов, делает облигации ликвидными, обеспечивает их размещение по более высоким ценам.

Срок такого страхования обычно составляет 10-20 лет. Страховая сумма не превышает, как правило, 90% стоимости облигаций.

Страховая премия выплачивается в начале срока страхования, при этом договор страхования не подлежит расторжению.

Порядок заключения договора аналогичен страхованию облигаций муниципальных организаций. Однако проведение такого вида страхования требует глубокого анализа коммерческих перспектив предприятия, облигации которого подлежат страхованию, качества управления на нем, темпов роста, финансовой устойчивости, работы поставщиков и заказчиков, профессионализма кадров. Залогом обеспечения безубыточности в данном виде страхования выступают рентабельность деятельности предприятия, а также находящееся в его собственности имущество.

страхование финансовый гарантия договор

Список использованной литературы

Гвозденко А.А. Финансово-экономические методы страхования. - М.: 1998. - 184 с.

Финансовая газета № 31, 32, август, 1997 г., с. 9, 5.

Хэмптон Д. .Финансовое управление в страховых компаниях. - М.: 1995. - 263 с.

Размещено на Allbest.ru

Подобные документы

Страхование финансовых рисков в предпринимательской деятельности. Договоры поручительства и банковской гарантии. Виды страхования финансовых гарантий. Расчет тарифных ставок в имущественных видах страхования. Способы снижения степени финансового риска.

Теоретические аспекты обеспечения финансовых гарантий туроператоров. Особенности договорных отношений со страховой компанией и действие финансовых гарантий. Эффективность механизма обеспечения ответственности туроператора в отношениях с потребителями.

дипломная работа , добавлен 12.10.2010

Определение размера депозита и общей суммы начисленных процентов по заданным параметрам. Особенности потребительского кредита, его виды. Документы необходимые для оформления кредитования. Анализ финансовых параметров схемы пенсионного страхования.

контрольная работа , добавлен 28.01.2012

курсовая работа , добавлен 26.09.2010

Сущность и классификация финансовых рисков и их влияние на хозяйственную деятельность организации. Особенности их страхования. Порядок определения размера убытков и страховой выплаты. Проблемы развития рынка страхования финансовых услуг в России.

контрольная работа , добавлен 13.06.2014

курсовая работа , добавлен 27.08.2012

Договор страхования коммерческих рисков, согласование срока его действия. Определение страховой суммы. Некоторые ограничения при приеме на страхование и в определении страховой ответственности. Расчет тарифных ставок в имущественных видах страхования.

контрольная работа , добавлен 11.01.2011

Проблемы и перспективы развития имущественного страхования физических лиц в Российской Федерации. Объекты имущественного страхования. Понятие ущерба, определение размеров ставок. Решение вопроса о выплате страхового возмещения. Расчет страховой суммы.

эссе , добавлен 06.01.2015

Страховые события по программе страхования жизни. Понятие страховой суммы и страхового взноса, их размер. Сбережение и накопление средств к установленному договором сроку как цели страхования. Документы, необходимые для выплаты страхового обеспечения.

реферат , добавлен 07.06.2009

Оценка форм, методов, инструментов страхования в экономической жизни Российской Федерации. Специфика расчёта тарифных ставок и динамика страхового рынка в России. Имущественное и личное страхование. Анализ современного состояния страхового рынка в России.

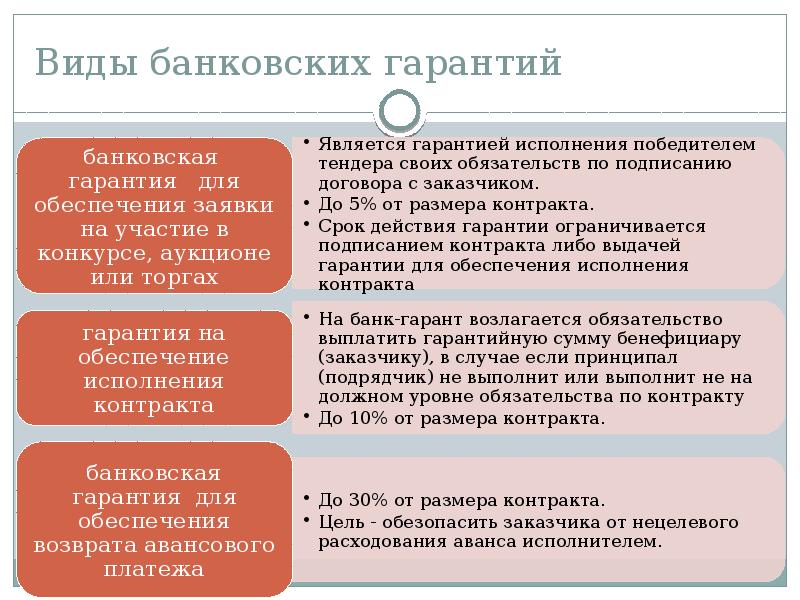

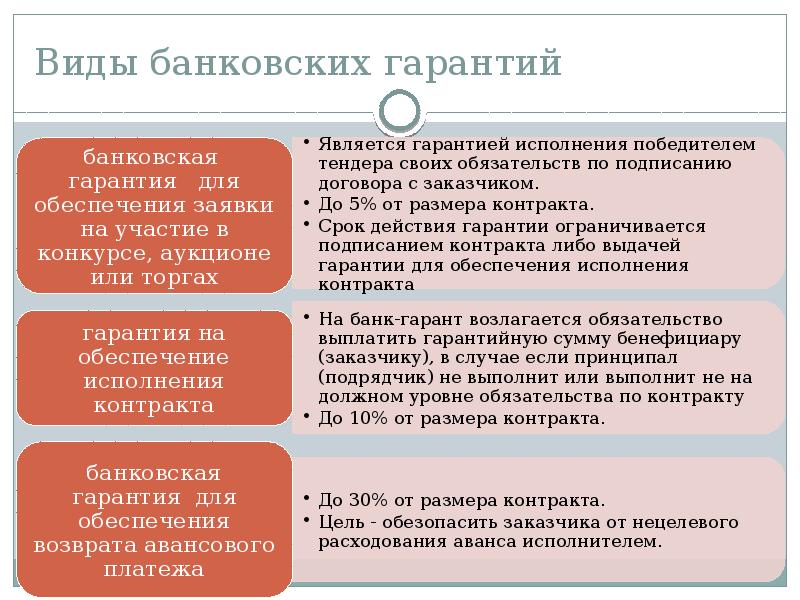

В зависимости от назначения банковской гарантии можно выделить несколько ее видов:

- Гарантия предложения или тендерная гарантия служит для обеспечения платежных требований стороны-организатора тендера по отношению к стороне, которая делает предложение, в случае, если последняя либо отказывается от предложения, либо отменяет заявку после торгов, либо отказывается подписать договор или предоставить дополнительные гарантии его выполнения.

- Платежная гарантия. Этот вид гарантий используется для обеспечения платежных обязательств покупателя перед продавцом. Применяется, как правило, когда происходит расчет по факту получения товаров (услуг) принципалом или в случае применения товарного кредита. Обычно платежная гарантия является безусловной, т. е. предусматривает платеж по первому требованию бенефициара.

- Гарантия по таможенным платежам. Этот вид банковских гарантий выдается предприятиям-импортерам, чтобы они могли обеспечить таможенные платежи, могли оплатить суммы расходов, необходимые таможенным органам, штрафные санкции за потерю, порчу, выдачу товаров без разрешения таможенных органов в нарушение установленных сроков вывоза с таможенного склада.

- Гарантия выполнения. Гарантия выполнения – это обязательство банка уплатить покупателю оговоренные суммы или штрафы по его требованию в том случае, если обязательства продавца по своим договорным отношениям не выполняются или выполняются неподобающим образом.

- Гарантия возврата платежа. Она представляет собой обязательство банка возвратить сумму аванса (или его неиспользованной части) в том случае, если продавец не выполняет свои обязательства по поставке товаров, предусмотренные контрактом.

- Гарантия возврата кредита. Такая банковская гарантия используется для обеспечения кредитных операций.

В зависимости от условий уплаты бенефициару денежной суммы, можно различать гарантию по первому требованию (безусловную) и условную гарантией. В первом случае платеж производится по первому письменному требованию бенефициара, в соответствии с условиями гарантии. Во втором случае гарант также должен произвести платеж в соответствии с условиями гарантии по письменному требованию бенефициара, но уже сопровождаемому документами, доказывающими или подтверждающими неисполнение (ненадлежащее исполнение) принципалом своих обязательств.

Банковские гарантии бывают обеспеченными и необеспеченными. Обеспеченная гарантия предполагает наличие залога имущества или иного способа обеспечения, в то время как необеспеченная – это простое письменное обязательство банка.

Также гарантии делят на прямые и контргарантии . В первом случае обязательство перед бенефициаром принимает на себя сам банк-гарант. Контргарантия же выдается в случае, если банк по поручению принципала требует выдачи гарантии от другого банка (в том числе, зарубежного), выдав встречное обязательство.

Подтвержденная банковская гарантия может быть подтверждена в полной сумме либо частично другим банком – подтвержденная банковская гарантия, который несет перед бенефициаром солидарную ответственность.

В выдаче банковской гарантии могут участвовать сразу несколько банков, действующих через основной банк-гарант, в этом случае выдается синдицированная (консорциальная) гарантия банка. Такие гарантии применяются в крупных (в том числе, в международных) сделках, и чем больше банков задействовано в выдаче гарантии, тем более дорогостоящей является эта услуга.

В случае наступления указанных в договоре условий Бенефициар имеет право требовать от гаранта уплаты денежкой суммы или ее части. Требование предъявляется в письменной форме, с приложение к нему указанные в гарантии документы. Также в обязательном порядке должно быть указано, каким образом принципал нарушил свои обязательства. Эти действия бенефициар должен совершить до окончания срока действия банковская гарантия.

Гарант должен рассмотреть требование бенефициара и приложенные к нему документы в разумный срок. Также он обязан проявлять разумную заботливость с целью установления соответствия этого требования и прилагающихся документов условиям банковской гарантии. При рассмотрении требования бенефициара решающим является формальное соответствие требований бенефициара и прилагаемых к нему документов условиям банковской гарантии, а не выяснение вины бенефициара или анализ сложившихся между бенефициаром и принципалом отношений.

Для отказа в удовлетворении требования возможны только две причины. В первом случае требование и/или прилагающиеся к нему документы не отвечают условиям гарантии, во втором – требование и/или прилагающиеся к нему документы представлены по окончании определенного гарантией срока; гарант обязан немедленно уведомить бенефициара об отказе удовлетворить его требования, а также сообщить причины такого решения.

Гарант должен немедленно сообщить бенефициару и принципалу о полученной им информации о том, что основное обязательство либо полностью или частично исполнено, либо прекратилось по иным основаниям, либо недействительно; в этом случае бенефициару не перечисляются оговоренные гарантией суммы. Но если после такого уведомления бенефициар предъявляет повторное требование, гарант обязан его удовлетворить.

Обязательство гаранта перед бенефициаром ограничено уплатой суммы, на которую выдана гарантия. Это связано с тем, что исполнение гарантом своего обязательства наступает в результате уплаты бенефициару оговоренной гарантией денежной суммы. Гарант не отвечает за убытки, не выплачивает неустоек и т. д.

Ответственность гаранта не ограничивается указанной суммой в том случае, если гарант не исполняет принятое на себя обязательство либо исполняет его недобросовестно. В данном случае бенефициар может понести убытки, например, если гарант не рассмотрел его требование в разумный срок. Поэтому убытки бенефициара возмещаются сверх той суммы, на которую выдана банковская гарантия.

Гарант имеет право требовать от принципала в порядке регресса возмещения сумм, которые уплачены им бенефициару по банковской гарантии, на условиях, которые определены соглашением гаранта и принципала, и в обеспечение которого была выдана гарантия; в соглашении может быть предусмотрена обязанность принципала возмещать гаранту его имущественные потери как в полном, так и в частичном объеме. В этом же соглашении могут содержаться условия освобождения принципала от ответственности, определяться сроки уплаты принципалом гаранту соответствующих сумм и т. д. От принципала не могут требоваться суммы, которые уплачены гарантом бенефициару не в соответствии с условиями гарантии или за нарушение своих обязательств перед бенефициаром. Тем не менее, согласно п. 2 ст. 379 ГК РФ, такое условие, как полная или частичная компенсация соответствующих расходов гаранта, может быть предусмотрено банковской гарантией.

Прекращение банковской гарантии производится уплатой бенефициар суммы, на которую выдана гарантия (надлежащее исполнения обязательства) или окончанием установленного в гарантии срока. Также гарантия может быть прекращена зачетом встречного требования, совпадением гаранта и бенефициара в одном лице, невозможностью исполнения обязательства и т. д. Согласно п. 2 ст. 378 ГК РФ, гарант обязан незамедлительно уведомить принципала о прекращении банковской гарантии.

Бенефициар может отказаться от своих прав по гарантии. В таком случае бенефициар может либо возвратить гарантию, либо письменно заявить об освобождении гаранта от его обязательств.

Перед тем, как начинать процедуру получения банковской гарантии, необходимо точно определится, какой именно ее вид нужен . В таком случае ее получение будет не только правомочным, но и точно отвечающим потребностям предпринимателя.

Виды банковских гарантий определяются в зависимости от целей получения, наличия обеспечения, ее характеру и условиям, по которым будут выполняться платежи при наступлении гарантийного случая.

В зависимости от того, что именно должен гарантировать банк, существует много вариантов обеспечения как государственного, так и частного характера. Наиболее часто встречаются следующие:

- По выполнению государственного контракта обязательно нужна банковская гарантия . При некачественном выполнении или полном срыве государственного контракта, гарант возместит государственному учреждению понесенные убытки. Не все банки имеют право на заключение таких договоров, список каждый год выставляется на сайте Министерства финансов России.

- Для участия в конкурсе . Для инициатора тендера всегда существует риск, что участник, выигравший его, откажется от выполнения обязательств. Чтобы избежать такой ситуации, от участников требуется обеспечение заявки, которой становится банковская гарантия. Если победитель решил не пользоваться своим правом, банк выплачивает организатору средства для организации повторного конкурса.

- Возвращение авансового платежа . В некоторых случаях заказчик соглашается выдать аванс в счет будущей деятельности. Чтобы не стать жертвой мошенников, он вправе потребовать банковское обеспечение на сумму, не меньшую полученного залога.

- Таможенная (отложенного платежа) . Законодательство позволяет временно вывозить товары и материалы за пределы страны, не выплачивая за это пошлину. Но гарантией, что в указанные для каждого конкретного срока вывезенное будет возвращено, служит банковское обеспечение. При аннулировании разрешения неуплаты пошлин, средства уплачивает банк-гарант.

- Акцизная . С 2011 года действует ст. 204 НК РФ, согласно которой допускается освобождение от авансового платежа по акцизным маркам в случае предоставления банковского обеспечения. Можно предоставлять таможне на импортный товар или РАР производителями спиртных напитков как гарантию законного использования акцизных марок.

- Судебная . Чтобы не пришлось при аресте имущества приостанавливать свою финансовую деятельность, многие предприниматели во время судебных тяжб берут БГ на его денежный эквивалент, и работают в обычном порядке. Если имущество в виду решения суда или достижения договоренности переходит истцу, банк оплачивает средства, а клиент на протяжении условленного в договоре времени возвращает средства финансовой организации.

Вариантов банковского обеспечения существует много, поскольку немало ситуаций в мире бизнеса, требующих материального подтверждения надежности.

Решение с помощью такого инструмента позволяет решить вопрос, не выводя средства из оборота.

Обеспечение

Банки страхуют свои риски. Чтобы быть уверенным в честности клиента, многие требуют обеспечения в виде недвижимости, ценных бумаг, драгоценностей и антиквариата, технических средств и даже сельскохозяйственных животных.

В зависимости от того, был ли затребован залог, банковские гарантии подразделяются на обеспеченные и необеспеченные.

Обеспеченные требуют от клиента наличия ресурсов, но позволяют получить большую сумму на выгодных условиях. Необеспеченные — суммы значительно ограничивают. Ситуация объясняется тем, что обеспечение банковской гарантии существенно снижает риски финансовых структур.

Доп.информация по видам БГ

По характеру

БГ бывают отзывными и безотзывными.

Если отзывные позволяют гаранту производить отзыв обеспечения, то безотзывные не могут быть разорваны со стороны банка.

Федеральное законодательство указывает, что только они могут быть использованы для гарантии государственных контрактов. В Гражданском Кодексе введена ст. 188, в котором указано, что безотзывные смогут быть разорваны только в виду доказанного мошенничества (возможности мошенничества), выполнения выплат или окончания срока действия. Во всех остальных случаях клиент должен рассчитывать на ее наличие.

Условия исполнения платежей

При наступлении гарантийного случая, возникает вопрос, когда именно гарант должен внести указанную в договоре сумму. При договоре о безусловной гарантии, заказчик для получения средств должен предоставить письменное требование. Больше ничего выполнять или предоставлять ему не надо.

Совсем другое дело – условная гарантия. При составлении договора такого типа точно указываются не только условия наступления гарантийного случая, но и документы, которые могут подтвердить ситуацию. Кроме письменного требования заказчик обязательно должен подтвердить документально факт необходимости проведения выплат.

По способу получения

В зависимости от того, каким именно образом компания или физическое лицо получает гарантию, можно выделить:

- Классическую (обычную), на получение которой придется потратить 5-10 дней, предоставить полный пакет регистрационных, бухгалтерских и финансовых документов.

- Ускоренную. Некоторые финансовые организации разрабатывают специальные продукты, позволяющие получить обеспечение в течение 3-5 суток, предоставив при этом ограниченное количество документов. Конечно, суммы рассматриваются сравнительно небольшие, стоимость услуги возрастает, но при сжатых сроках это увеличивает шанс получения тендера и, соответственно, приличного дохода.

- Электронную. Особенности банковской гарантии этого вида в возможности ее дистанционного получения. Крупные банки работают со своими клиентами, используя электронные подписи (ключи), защищенность которых приравнивается к собственноручной подписи. Такая система позволяет пересылать документы и получать БГ в электронном виде. Удобно при участии в конкурсах на электронных торговых площадках.

По надежности

Банковские гарантии на российском рынке сравнительно недавно, но фактов мошенничества по ним очень много. По степени надежности банковское обеспечение распределяется следующим образом:

- Белая . Полностью легитимная, полученная в банках из списка разрешенных Минфином, подтвержденная документально на сайте ЦБ.

- Серая . Выданная лицензионными финансовыми организациями с нарушениями – превышением лимита, рекомендованного ЦБ, незафиксированная в отчетной документации банка.

- Черная . Подделка мошенниками в бумажном или электронном виде, выданная неправомочными организациями или посторонними физическими лицами.

Ответственность за надежность гарантии несет исполнитель. Получение серой, а тем более черной, грозит расторжением контракта, внесением в список неблагонадежных клиентов на 2 года, а иногда и судебным разбирательством.

Механизм (стандартный) получения

Заем под БГ

Иногда клиенты пытаются взять кредит под залог банковской гарантии. Специального вида документа не существует. Выдать ссуду под такое обеспечение соглашается мало банков, а вот коммерческие организации позволяют получить кредит под банковскую гарантию без проблем.

Выше шансы кредитования, если его обеспечивает зарубежный банк. В таком случае сумма займа будет больше, а стоимость продукта ниже.

Следует учитывать, что получение кредита возможно только на 60-70% объема гарантированных средств, а вернуть такой заем придется до конца действия документа. Погашать можно ежемесячными платежами или разово. Оформляется в течение суток, является нецелевым.

Список разновидностей банковских гарантий можно продолжать еще. Это весьма разнообразный продукт, что позволяет клиенту выбрать максимально подходящий в его случае вариант.

Однако многим исполнителям, особенно неопытным, сложно выбрать, какие условия будут оптимальными.

Консультации можно получить от сотрудников финансовых организаций , поскольку банкам выгодно предоставить клиентам оптимальный продукт и спокойно пользоваться процентом от его успешной деятельности.

Можно обратиться к опытному брокеру или специализированной фирме. Это позволит серьезно сэкономить время, даст оптимальный результат, при условии надежности посредников.