Отклонение соотношения сумм уплаты страховых взносов в. В расчете по страховым взносам необходимо проверить контрольные соотношения

Эта новость особенно важна для бухгалтеров, которые испытали сложности при попытке отчитаться по страховым взносам за первый квартал 2017 года. Многим из них это не удалось, так как их расчеты не прошли проверку в ФНС, хотя были заполнены правильно. Налоговики постарались исправить эту ошибку и уже второй раз в этом году изменили контрольные соотношения для единого расчета.

Что случилось?

Федеральная налоговая служба приняла решение об отмене контрольных соотношений, направленных в адрес территориальных подразделений и организаций-плательщиков . Новые и действующие при сдаче расчета РСВ за второй квартал 2017 года, контрольные соотношения доведены до страхователей . Форма самого документа, при этом, осталась прежней.

Контрольные соотношения для самопроверки

Ожидается, что новые контрольные соотношения дадут возможность сдавать организациям и ИП сдавать правильно заполненные расчеты без проблем, которые ранее испытытали большинство респондентов этой новой отчетной формы.

Ранее сами плательщики, а также ФНС заметили, что сдать новый единый расчет, который объединил в себе РСВ-1 и ФСС-4, практически невозможно из-за несовпадения СНИЛС с базой налоговой службы. Проблема приняла поистине общероссийский характер, а плательщики засыпали массовыми жалобами территориальные инспекции и операторов, с помощью которых они сдают отчетность через интернет. Налоговики отвечали на такие запросы, что проверить данные свох работников работодатели могут в Личном кабинете юридического лица на официальном сайте ФНС. Но ситуация осложняется тем, что личные кабинеты завели себе еще далеко не все организации, кроме того, из-за многочисленных запросов данный сервис временами просто не работает.

Новые контрольные соотношения разделены на два раздела:

- Внутридокументные КС

- Междокументные КС

Страхователи должны внимательно использовать их оба, поскольку в первом из них находятся проверочные точки и соотношения показателей в самой форме РСВ, а во второй случаи пересечения данных из расчета с другими отчетными формами. Среди них:

- Декларация 6-НДФЛ;

- Информация ФСС России о сумме выделенных средств.

Всего второй раздел КС насчитывает пять показателей и выглядит так:

|

СВ. 6НДФЛ (в отношении головной организации) |

Обязательность представления СВ в случае представления 6НДФЛ |

Направить налогоплательщику требование о представлении отчетности |

|||

|

СВ, информация ФСС России |

гр. 3 ст. 80 прилож. 2 р. 1 СВ = сумме выделенных ФСС России средств на осуществление (возмещение) расходов на выплату страхового обеспечения в 1-ом месяце отчетного периода |

Сумма возмещенных расходов на выплату страхового обеспечения в 1-ом месяце отчетного периода > |

Направить налогоплательщику требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налогоплательщика установлен факт нарушения законодательства о налогах и сборах, составляется акт проверки согласно ст. 100 НК РФ. |

||

|

СВ, информация ФСС России |

гр. 4 ст. 80 прилож. 2 р. 1 СВ = сумме выделенных ФСС России средств на осуществление (возмещение) расходов на выплату страхового обеспечения во 2-ом месяце отчетного периода |

Сумма возмещенных расходов на выплату страхового обеспечения во 2-ом месяце отчетного периода > суммы выделенных ФСС России средств на осуществление (возмещение) расходов на выплату страхового обеспечения |

Направить налогоплательщику требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налогоплательщика установлен факт нарушения законодательства о налогах и сборах, составляется акт проверки согласно |

||

|

СВ, информация ФСС России |

гр. 5 ст. 80 прилож. 2 р. 1 СВ = сумме выделенных ФСС России средств на осуществление (возмещение) расходов на выплату страхового обеспечения в 3-ем месяце отчетного периода |

сумма возмещенных расходов на выплату страхового обеспечения в 3-ем месяце отчетного периода > суммы выделенных ФСС России средств на осуществление (возмещение) расходов на выплату страхового обеспечения |

Направить налогоплательщику требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налогоплательщика установлен факт нарушения законодательства о налогах и сборах, составляется акт проверки согласно . |

||

Если ФНС выявит расхождения, она может потребовать объяснений, или совсем не принять отчет и потребовать представление отчетности повторно. Если нарушения существенные, может быть составлен акт проверки и применны штрафные санкции. Поэтому к вопросу сдачи отчета необходимо относится очень внимательно и использовать приведенные ФНС контрольные соотношения для его проверки.Действия страхователей

С этого года работодатели сдают в налоговые органы единый расчет по страховым взносам, который заменил собой формы РСВ-1 ПФР, РСВ-2 ПФР, РФ-3 ПФР и 4-ФСС. Форма расчета (КНД 1151111) утверждена Приказом ФНС России от 10.10.16 № ММВ-7-11/551@.

Отчитываться по взносам нужно один раз в квартал, не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. В 2017 году срок сдачи отчетности по взносам приходится:

- за I квартал – на 2 мая;

- за полугодие – на 31 июля;

- за девять месяцев – на 30 октября;

- за год – на 30 января 2018 года.

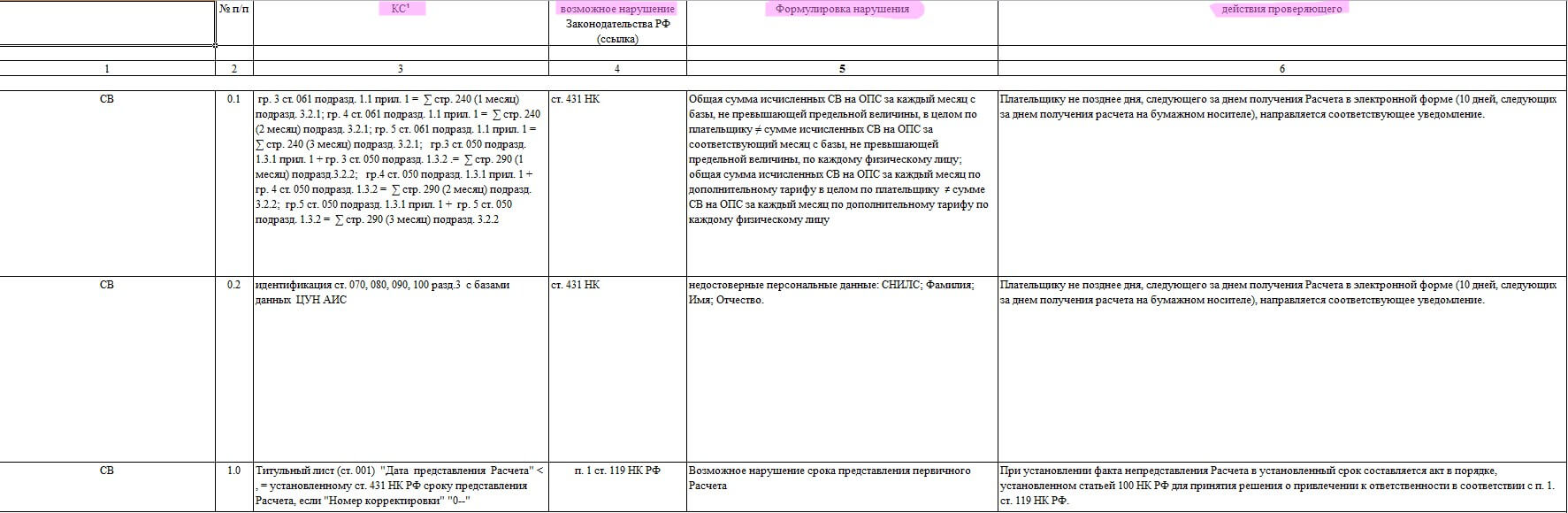

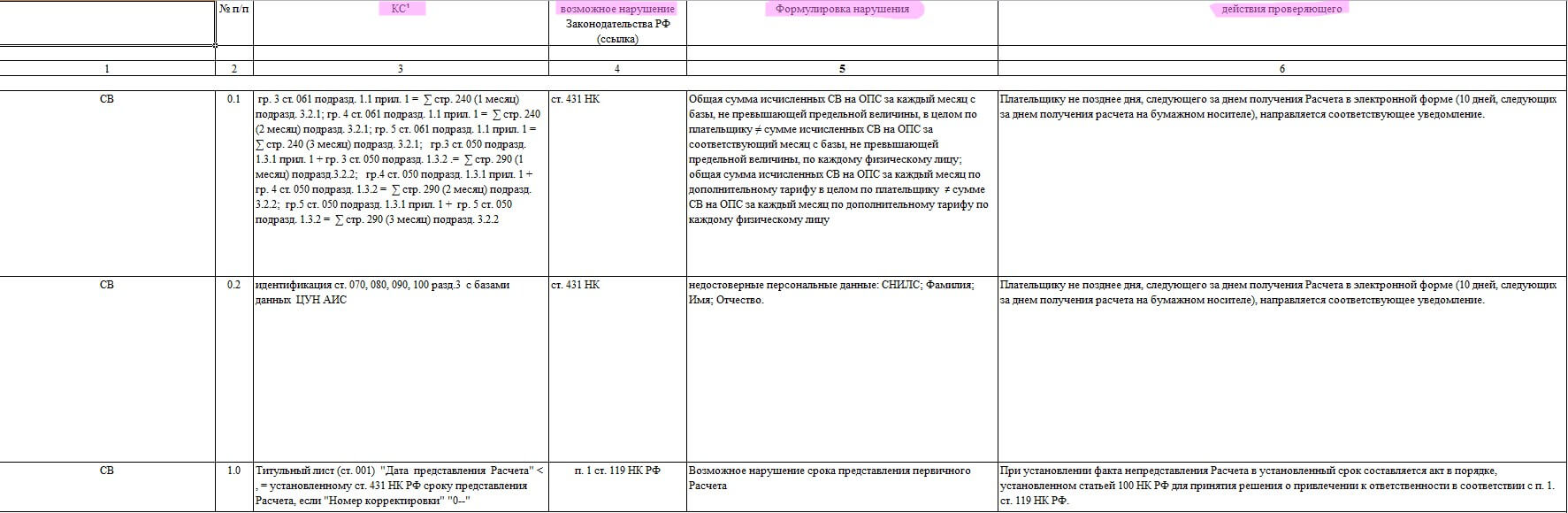

Контрольные соотношения – это метод математической проверки данных, отражающий корректность введенных в декларацию данных путем сопоставления определенных показателей. приведена таблица, в которой содержатся:

- формулы контрольных соотношений с указанием строк и листов расчета;

- описание возможного нарушения налогового законодательства;

- действия проверяющего при выявлении этого нарушения.

Приведенные алгоритмы будут использовать проверяющие при камеральных проверках. Эти соотношения полезны также страхователям, чтобы протестировать свои отчеты за I квартал 2017 года, которые им предстоит сдать впервые.

Как пользоваться таблицей

Разберемся, как пользоваться на примере проверки показателя «ст. 030 р. 1 СВ оп» – графа 3 таблицы:

«ст. 030 р. 1 СВ оп = ст. 030 р. 1 СВ поп + ст. 031 р. 1 СВ оп + ст. 032 р. 1 СВ оп + ст. 033 р. 1 СВ оп.».

В данном алгоритме использованы следующие сокращения:

- СВ – Расчет по страховым взносам (КНД 1151111);

- ОПС – обязательное пенсионное страхование;

- р. – раздел;

- поп – предыдущий отчетный период;

- оп – отчетный период.

Применяем сокращения и получаем результат: «Строка 030 раздела 1 расчета за отчетный период определяется как сумма строк 030 раздела 1 расчета за предыдущий отчетный период и строк 031, 032, 033 раздела 1 расчета за отчетный период».

В графе 5 таблицы дана информация: «сумма СВ на ОПС за отчетный период (не равно) сумме СВ на ОПС за предыдущий отчетный период и за последние три месяца отчетного периода».

Это значит, что согласно данным таблицы контрольных соотношений, показатель строки 030 раздела 1 расчета за отчетный период не может равняться сумме взносов на обязательное пенсионное страхование за предыдущий отчетный период и за последние три месяца отчетного периода.

В графе 6 таблицы прописано, какие действия при обнаружении нарушения данного соотношения предпримет инспектор. В частности, запросит пояснения, представить которые нужно в течение пяти дней.

- Уплачивать страховые взносы.

- Вести учет сумм исчисленных страховых взносов по каждому сотруднику, в пользу которого осуществлялись выплаты и иные вознаграждения.

- Представлять в налоговую инспекцию расчеты по страховым взносам.

- Представлять в налоговую инспекцию и инспекторам документы, необходимые

для исчисления и уплаты страховых взносов. - Представлять в налоговую инспекцию и инспекторам сведения о застрахованных лицах

в системе индивидуального (персонифицированного) учета. - Шесть лет хранить документы, необходимых для исчисления и уплаты страховых взносов.

- Сообщать в налоговую инспекцию о своих обособленных подразделениях, в том числе филиалах и представительствах.

- Исполнять другие обязанности.

Какие функции сохранились у ФСС в 2017 году

Право проводить проверки по уплаты страховых взносов налоговики получают с 1 января

2017 года. Странно полагать, что уже 11 января налоговая инспекция может прийти с проверкой и досконально проверить взносы. Поэтому ФСС России и налоговая инспекция имеют право проводить проверки совместно.

Проверяет ФСС

С 1 января 2017 года у ФСС РФ сохранились полномочия по проверке взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Взыскивает налоговая инспекция

А вот взыскивать недоимку по страховым взносам по временной нетрудоспособности и в связи с материнством, образовавшуюся на 01.01.2017, а также по результатам камеральных и выездных проверок будет ФНС РФ.

Как будут взаимодействовать ФСС и налоговая инспекция

- Осуществлять контроль за исчислением и уплатой страховых взносов за отчетные периоды до 01.01.2017, в порядке, действующем до 1 января 2017 года. То есть, ФСС России имеет право проводить камеральные и выездные проверки Расчетов по форме 4-ФСС за 2016 год, в том числе уточненных Расчетов.

- Проводить камеральные и выездные проверки правильности расходования средств социального страхования на выплату страхового обеспечения в порядке.

- Направлять организации решение по результатам камеральной и выездной проверки.

- Проводит камеральные проверки расходов по страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством по заявлению компании на возмещение средств на выплату страхового обеспечения на основании сведений из Расчета по страховым взносам, полученным из ФНС России.

- Проводить внеплановые выездные проверки организаций по правильности расходов организации на выплату страхового обеспечения.

- Проводить совместно с ФНС России плановые выездные проверки правильности расходов страхователя на выплату страхового обеспечения.

- Рассматривать жалобы организаций на Акты проверок о правильности расходования средств социального страхования на выплату страхового обеспечения.

- Проводить камеральные проверки Единого Расчета по страховым взносам по форме, утвержденной ФНС России.

- Осуществлять выездные проверки по уплате страховых взносов

с 01.01.2017, совместно с ФСС РФ. - Учитывает обязательства плательщика страховых взносов с 01.01.2017.

- Проводить сверку по начисленным и уплаченным страховым взносам по временной нетрудоспособности и в связи с материнством по обязательствам с 01.01.2017.

- Выносить решения о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения по результатам рассмотрения материалов камеральной, выездной налоговых проверок по уплате страховых взносов с 01.01.2017.

- Рассматривать жалобы на Акты проверок, жалобы на действия (бездействия) должностных лиц налогового органа.

Чтобы правильно внести показатели в расчет по страховым взносам, разработаны контрольные соотношения (КС). Рекомендации в помощь бухгалтерам выпустила ФНС в РФ в Письме № БС-4-11/4371@ от 13.03.17 г. Разберемся, что именно содержит этот документ и как пользоваться приведенной методикой для проверки единого отчета по страхованию.

Действующая форма расчета, применяемая в 2017 году, утверждена в Приказе № ММВ-7-11/551 от 10.10.16 г. Бланк используется для сдачи отчетности, начиная с 1 кв., в территориальные органы ИФНС. Документ состоит из титульного листа и 3 разделов, в которых отражаются начисленные взносы и персонифицированные сведения по всем застрахованным лицам.

Мало представить отчетность в установленные сроки, необходимо еще и корректно отразить все данные, без расхождений по общим суммам и начислениям по сотрудникам в отдельности. Оперативно проверить контрольные соотношения расчета по страховым взносам можно с помощью внутридокументных и междокументных показателей, приведенных в Письме № БС-4-11/4371@. Математическая методика также включает перекрестное сравнение данных расчета по страховым взносам и 6-НДФЛ. Рабочие алгоритмы используют и налоговые инспекторы для выявления допущенных налогоплательщиком ошибок.

Основные контрольные соотношения расчета по страховым взносам

Комментируемое письмо содержит контрольные соотношения в отчете расчет страховых взносов, оформленные в таблицу с указанием следующих данных:

- Используемые формулы по строкам и листам вида отчетности.

- Возможные нарушения при обнаружении ошибок.

- Действия налоговиков при выявлении данного нарушения.

Всего в КС значится 313 контрольных точек, по которым СВ (отчет по страховым взносам) проверяется на корректность заполнения. Методика соотношения расчета и 6-НДФЛ выявляет соотношение общего начисленного дохода физлица за вычетом его доходов в части дивидендов. Формула выглядит так:

- (Строчка 020 разд. 1 6-НДФЛ минус строчка 025 разд. 1 6-НДФЛ) должна быть больше либо равна строчки 030 граф. 1 подразд. 1.1 разд. 1 СВ.

Практическая работа показывает, что установленные соотношения порой выполнить невозможно. К примеру, сотрудник может получать не только зарплату, дивиденды, но и пособия или декретные. В этом случае результат формулы не сойдется с контрольными показателями и потребуется предоставить дополнительные разъяснения налоговикам с указанием обоснования расхождений.

Полная таблица КС размещена в Письме. Налогоплательщикам рекомендуется выполнять хотя бы междокументную проверку, наиболее важную при сдаче отчетности. Первый вид соотношений по междокументным показателям приведен выше, второй выглядит так:

- Представление 6-НДФЛ обязывает компании представлять СВ – нарушение этой нормы влечет необходимость направления налогоплательщику требования о сдаче отчетности.

Среди внутридокументных КС проводится проверка показателей расчета по страхованию. Из таблицы видно, что методика выявляет малейшие ошибки и неточности, поэтому формирование бланка не вручную, а с помощью компьютерных программ позволит максимально правильно заполнить отчет. Особенно, если у работодателя числится расширенный штат работников.

Проверка контрольных соотношений расчета по страховым взносам

Уточним, как проверить единый расчет по страховым взносам через контрольные соотношения из Письма ФНС. Список сокращений, используемых в применяемой методике, приведен в документе. К примеру, это:

- АО – расшифровывается как арифметическая ошибка.

- НА – обозначает налоговый агент.

- ДТ – обозначает доп. тариф.

- ОПС/ОМС/ОСС – обозначает обязательное пенсионное/медицинское/социальное страхование.

- ПОП – обозначает предыдущий отчетный период.

Разберем, что означает следующее КС по 1 разделу СВ:

строчка 030 разд. 1 СВ оп = строчка 030 разд. 1 СВ поп + строчка 031 разд. 1 СВ оп + строчка 032 разд. 1 СВ оп + строчка 033 разд. 1 СВ оп.

В указанной формуле используются сокращения относительно текущего периода (ОП) и прошлого (ПОП). Алгоритм позволяет вычислить общую сумму взносов на страхование ОПС к перечислению в бюджет, исходя из суммы данных по строчке 030 за прошлый период и строчкам 031-033 за текущий квартал. Если равенство не выполняется, налогоплательщику необходимо проверить сведения за все прошедшие кварталы, чтобы выявить ошибки. Инспектор ФНС вправе направить компании требование о представлении пояснений (внесении уточнений), а в случае выявления фактов нарушения законодательных требований по стат. 100 НК будет составлен акт проверки.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

В первых единых расчетах по страховым взносам оказалось много ошибок, которые касаются расходов на обязательное социальное страхование. Таковы итоги первой отчетной кампании. Поэтому фонд соцстраха разработал и направил во все региональные отделения новые контрольные соотношения (письмо ФСС от 15 июня 2017 г. № 02-09-11/04-03-13313).

В этой статье:

Новые контрольные соотношения ФСС для расчета по взносам

ФСС выпустил соотношения, которые дополняют, а не отменяют те формулы ФНС (письмо от 13 марта 2017 г. № БС-4-11/4371). Таким образом, в новом расчете по страховым взносам, который компании сдают в налоговую, должны выполняться 499 контрольных соотношений. Иначе будут проблемы со сдачей отчета. Далее подскажем, на что обратить внимание в первую очередь. А также приведем другие подсказки для успешной сдачи единого расчета по страховым взносам.

Контрольные соотношения расчета по страховым взносам 2017: для чего нужны

Контрольные соотношения нужны для того, чтобы инспекторы и компании могли проверить правильность заполнения расчета по страховым взносам в 2017 году. Эти формулы можно применять для проверки расчета за все периоды.

Контрольные соотношения расчета по взносам (таблица)

Всего специалисты ФНС России утвердили 313 контрольных соотношений. Часть из них - это формулы для данных внутри самого единого расчета по взносам. Еще несколько - для сверки данных между расчетом по взносам и расчетом по форме 6-НДФЛ.

ФНС России обновила контрольные соотношения, по которым налоговики будут сверять полугодовые 6-НДФЛ и расчет по взносам (письмо от 30 июня 2017 г. № БС-4-11/12678).

Формула, по которой налоговики будут сравнивать показатели двух расчетов:

Если в 6-НДФЛ доход ниже, чем выплаты в расчете по взносам, налоговики потребуют пояснения. В пердыдущей версии контрольных соотношений показатели 6-НДФЛ сравнивали со строкой 030 графы 1 подраздела 1.1 раздела 1 расчета по взносам.

Контрольные соотношения для расчета по страховым взносам - 2017

Все контрольные соотношения можно скачать по ссылке ниже.

Формулы внутри документа. Например, налоговики будут смотреть, как текущие взносы согласуются с отчетностью за прошлый квартал. Проверяющим важно, чтобы компания правильно начисляла взносы нарастающим итогом с начала года. Чтобы это проверить, они прибавят к общей сумме взносов с начала года сумму, которую компания начислила за последние три месяца.

Если результат окажется меньше текущей суммы начисленных взносов, инспекторы решат, что вы неверно перенесли в расчет взносы из предыдущей отчетности. Также инспекторы сверят, совпадают ли рассчитанные взносы за квартал с суммой к уплате.

Контрольные соотношения с другими отчетами. Новый расчет инспекторы сравнят только с 6-НДФЛ. Причем их интересует единственный показатель - сумма всех выплат в пользу физлиц. Это строка 030 из подраздела 1.1 к разделу 1 нового расчета по взносам. Ее сверят с суммой дохода, который компания показывает в строке 020 раздела 1 6-НДФЛ. Если данные будут отличаться, инспекция запросит у компании пояснения.

Как быстро проверить отчет перед отправкой (онлайн сервис)

Вручную проверять все 499 формул в отчете трудоемко и долго. Но выход есть. Единый расчет по страховым взносам можно бесплатно проверить через специальный сервис « ». В сервис встроены формулы, и если есть нарушения, онлайн программа покажет, какие расхождения исправить. Все это займет не больше минуты.

Мы уже обновляем сервис с учетом новых контрольных соотношений. Проверить отчет за полугодие можно будет с 10 июля.

Три главных контрольных соотношения по страховым взносам

В первую очередь налоговики обратят внимание на три главных контрольных соотношения. Именно за них предусмотрены штрафы в Налоговом кодексе. Расскажем об этих контрольных точках подробнее.

Итоговые суммы. Налоговики посмотрят, совпадает ли сумма пенсионных взносов, которую компания рассчитала за последний квартал отчетного периода, со взносами из персонифицированного учета за этот же период. Если будет расхождение, инспекторы вернут компании расчет и потребуют исправить ошибку (п. 7 ст. 431 НК РФ).

Индивидуальные сведения. Инспекторы проверят, совпадают ли персональные данные физлиц - сотрудников организации из единого расчета по страховым взносам с информацией, которая есть в базе данных инспекции. Если будут ошибки, компании придется срочно переделывать расчет.

Срок сдачи расчета. Налоговики сверят срок сдачи расчета по страховым взносам с датой представления данного отчета. Если налоговики установят факт нарушения установленного срока, они составят акт и привлекут компанию к ответственности.

Минимальный штраф — 1000 руб. Он возможен только при условии, что сами взносы вы перечислили в бюджет вовремя (п. 1 ст. 119 НК РФ).

Если еще и забыли заплатить взносы, которые показали в расчете, штраф будет выше. За каждый полный или неполный месяц просрочки — 5 процентов от неоплаченной суммы. Максимальный штраф — 30 процентов. Если часть взносов заплатили вовремя, то штраф налоговики рассчитают только от той суммы, которую перечислили позже срока. По мнению ФНС, не имеет значения, какой отчет сдаете — по итогам года или промежуточный. Штраф одинаковый в любом случае.![]()

Сроки сдачи единого расчета по страховым взносам

Что будет за несоблюдение контрольных соотношений

Если организация сдаст расчет по страховым взносам с ошибками в персональных данных работников, итоговых суммах взносов и т. д., возможен штраф. Сначала инспекторы пришлют компании электронное или бумажное уведомление об ошибках и попросят исправить отчет. На это у компании будет:

- пять рабочих дней с даты, когда инспекция отправила электронное уведомление,

- десять рабочих дней со дня отправки бумажного уведомления.

Если компания не исправит ошибки вовремя, то расчет по взносам будет считаться непредставленным. За это инспекторы выпишут штраф — 5 процентов от суммы страховых взносов к уплате (ст. 119 НК РФ).

Читайте также статьи:

Что проверить перед тем, как заполнить расчет по взносам

Перед тем, как заполнить расчет по взносам, рекомендуем собрать все необходимые сведения, проверить личные данные работников и расчеты по взносам. Памятка - ниже.

Что проверить перед тем, как заполнять расчет по взносам

|

Что заранее подготовить |

Где отражать в расчете |

Почему опасно ошибиться |

Откуда взять информацию |

|

Код основного вида деятельности ОКВЭД2 |

Налоговики запросят пояснения |

||

|

Новые КБК по взносам |

В базе инспекции платежи не будут биться с начислениями по взносам. Налоговики попросят пояснения или пересдать расчет |

||

|

Количество людей, за которых платите взносы, в том числе, по доптарифам |

Приложения 1 и 2 к разделу 1 |

Не сойдутся контрольные соотношения, налоговики запросят пояснения |

Карточки учета страховых взносов |

|

Среднесписочная численность работников за 9 месяцев 2016 года и за I квартал 2017 года, если у вас IT-компания на пониженном тарифе |

Приложение 5 к разделу 1 |

Налоговики запросят пояснения. Если среднесписочная численность превысит 7 человек, они будут подозревать, что вы незаконно применяете пониженный тариф |

Определите списочную численность сотрудников за период с января по сентябрь 2016 года и с января по март 2017 года. По этим данным рассчитайте среднесписочную численность (Указания, утв. приказом Росстата от 26 октября 2015 г. № 498) |

|

Доходы по упрощенке, если применяете пониженный тариф, в том числе от основного вида деятельности |

Приложение 6 к разделу 1 |

Налоговики запросят пояснения, так как засомневаются, есть ли у вас право на пониженный тариф |

Книга учета доходов и расходов, данные аналитического учета по счету 90 "Продажи" |

|

Персональные данные работников - ИНН, СНИЛС, серия и номер паспорта |

Инспекторы попросят переделать расчет, если персональные данные не сойдутся с их базой |

Копии документов из личных дел сотрудников, сервис "Узнай ИНН" на сайте nalog.ru |