Камеральная проверка после закрытия ип. Налоговая проверка ИП: возможна ли после закрытия бизнеса

- Контроль камерального плана

- Проверка выездного характера

- Возможные результаты проверки

- Дополнительно

После окончания предпринимательской деятельности многим бизнесменам предстоит пройти через проверки при закрытии ИП. Причем подобная система не является обязательной, но все же имеет место в некоторых случаях. Любого предпринимателя ожидает подобный рейд в течение первых 3 лет с момента официального закрытия ИП. Стоит помнить, что с прекращением деятельности юридическое лицо снимается с учета в роли индивидуального предпринимателя, но он сохранится в базе как физическое лицо, налогоплательщик. Если во время тщательной проверки будут обнаружены какие-либо оплошности, то бывшего предпринимателя могут привлечь к ответственности. Так что нужно отнестись к подобным мерам серьезно.

Когда ожидается проверка при ликвидации ИП, бывший предприниматель должен быть оповещен службами заранее, в предупреждении о проверке должны быть указаны основные документы, подлежащие проверке в этот раз. Стоит помнить, что одна и та же документация не может подвергаться тщательной проверке дважды за год. Если по каким-то причинам предприниматель не может присутствовать на проверке, он имеет право перенести ее на более удобную для него дату. Существуют различные виды проверок, в которых необходимо разобраться. Например, для чего предназначена камеральная проверка при закрытии ИП?

Контроль камерального плана

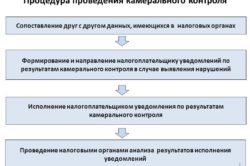

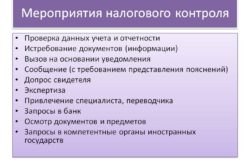

Это регулярный тип проверки, предназначенный для вторичного контролирования всей отчетной документации предпринимателей. Районный инспектор лично отслеживает своевременную сдачу всей важной отчетной документации. В его компетенцию входят следующие действия:

- проверка правильности произведенных расчетов, заполнения всех необходимых документов;

- контроль достоверности предоставляемых данных для отчетности;

- если во время этих действий никаких ощутимых нарушений не обнаружится, то и предпринимателя даже не поставят в известность о прохождении этой меры;

- в случае обнаружения каких-либо недочетов со стороны налогоплательщика отправляется соответствующее уведомление, после этого устанавливаются четкие сроки исправления всех этих ошибок.

Вернуться к оглавлению

Проверка выездного характера

В случае выявления некоторых недочетов, например, предоставления недостоверных данных, несвоевременной сдачи отчетности, может назначаться именно эта разновидность проверки.

Представители налоговой службы немедленно выезжают на зарегистрированное предприятие с целью проведения вынужденной проверки. Длительность такой меры составляет несколько месяцев. На это время бизнесмен обязан предоставить налоговикам отдельный кабинет для работы.

Представители налоговой службы немедленно выезжают на зарегистрированное предприятие с целью проведения вынужденной проверки. Длительность такой меры составляет несколько месяцев. На это время бизнесмен обязан предоставить налоговикам отдельный кабинет для работы.

При отсутствии необходимого офисного помещения подобная мера контроля осуществляется в помещении Федеральной налоговой службы. Длительность этой административной меры может составлять и полгода при следующих нарушениях:

- при наличии нарушений, которые требуют вторичной проверки;

- ИП нарушил установленные сроки сдачи квартальной отчетности;

- возникли некоторые форс-мажорные ситуации (возгорание предприятия и пр.).

Вернуться к оглавлению

Возможные результаты проверки

Когда завершается налоговая проверка при закрытии ИП, выдается подтверждающий акт в двух экземплярах. В этом важном документе в подробностях должны быть отражены все достоверные данные о порядке прохождения, о полученных итогах, все выявленные нарушения и недочеты также должны быть здесь прописаны. В форме предписания должен быть указан порядок их устранения.

Предпринимателю дается 2 недели на возможное обжалование содержания этого подтверждающего акта. Все возникающие возражения также описываются в самом акте, они передаются представителям служб.

При чистом ведении бухгалтерского учета, своевременной сдаче отчетности и оплате налогов в полной мере владельцу предприятий предстоит пройти через проверки камерального плана. Вся эта система проверок носит регулярный характер, поэтому всем бизнесменам стоит повнимательнее вести дела, не забывая о своевременной оплате всех обязательных платежей.

При чистом ведении бухгалтерского учета, своевременной сдаче отчетности и оплате налогов в полной мере владельцу предприятий предстоит пройти через проверки камерального плана. Вся эта система проверок носит регулярный характер, поэтому всем бизнесменам стоит повнимательнее вести дела, не забывая о своевременной оплате всех обязательных платежей.

При нарушении действующего федерального законодательства, непредоставлении обязательной налоговой отчетности ИП должен ожидать проведения тщательного контроля своей финансовой деятельности, когда сотрудники налоговых служб буквально поселяться у него в офисе на 2 месяца. При такой проверке наказание нарушителя обязательно настигнет, так что не стоит оставлять все дела без контроля.

Тот, кто хочет ликвидировать свое предприятие, должен быть готов к ликвидационной камеральной проверке, она обязательна. Если все дела в порядке, то она пройдет так, что сам предприниматель ее даже не заметит. Только после прохождения этих этапов предпринимателя снимают с реестра, он уже больше не числится как юридическое лицо.

Налоговые службы просто так не отпускают тех, кто у них на виду. Поэтому после выхода из реестра расслабляться не стоит, лучше подготовить все документы, требуемые для проверки.

Подобного рода проверки закрытых ИП проводятся не так часто, под подозрение налоговиков попадают те бизнесмены, деятельность которых вызывает много спорных моментов, либо некоторые просто так отобранные люди. Но вероятность проведения подобных рейдов не исключена, поэтому всю отчетную документацию необходимо сохранять как минимум 3 года после официального закрытия ИП. Сохраненные документы могут послужить прекрасным аргументом налоговой службе и доказательством собственной правоты, поэтому не стоит поспешно их выбрасывать.

Также при подаче документов на закрытие ИП все налоги должны быть уплачены вплоть до непосредственного момента закрытия, при обнаружении долга, пусть даже минимальных размеров, его закрыть не дадут. Все обязательные выплаты в Пенсионный фонд должен быть сделаны, исключение составляют лишь предприятия с нулевой отчетностью. Только по признанию предприятия официальным банкротом предприниматель будет освобожден от всех необходимых выплат в бюджет. Для того чтобы убедиться в отсутствии какой-либо задолженности по обязательным пенсионным выплатам, можно обратиться в Пенсионный фонд за получением подтверждающей справки. Налоговая служба будет в дальнейшем подавать подобный запрос, лучше сделать это заранее, чтобы предупредить возможные проблемы в процессе закрытия ИП.

При несоблюдении этих требований, оказании сопротивления при проверке налоговые службы вправе наложить штраф на проверяемое лицо. Даже если предприниматель будет категорически против этой проверки, откажется предоставить необходимые отчетные документы, налоговики не имеют права проверять их против воли.

Прежде чем начать процедуру закрытия индивидуального предпринимательства, необходимо знать все нюансы этого процесса. Ведь правильно осуществив этот процесс, вы избавите себя от возможных проблем в будущем. В частности, не исключена даже проверка после закрытия ИП. А при каких условиях она может быть произведена, рассмотрим в этой статье.

Общие положения прекращения предпринимательской деятельности

Начинается с подачи заявления. Для этого в орган Федеральной налоговой службы по месту регистрации необходимо предоставить заявление формы Р26001 , которое заполнить собственноручно. Обязательным условием является уплата государственной пошлины в размере 160 рублей. По своему желанию вы можете начать закрываться в любой момент.

В обязательном порядке сдайте всю налоговую отчетность, отчетность в ПФР и ФСС . Увольте всех людей, выплатите им всю зарплату и сдайте необходимые отчеты. Если у в своей деятельности вы использовали ККТ, то снимите ее с учета. Закрывать расчетный счет в банке обязанности нет. Но целесообразнее все-таки закончить все расчетные операции и банковский счет закрыть, а договор на его обслуживание аннулировать.

Кроме всего прочего, существуют случаи, когда закрытие предпринимателя является обязанностью налогового органа. Это могут быть решения суда о признании плательщика банкротом, о лишении права заниматься определёнными видами деятельности. Если бизнесмену аннулировали документ, подтверждающий вид на жительство или разрешение на временное проживание, а также в случае смерти субъекта.

Условия проведения проверки после закрытия ИП

После закрытия ИП могут быть проведены проверки:

- выездная налоговая проверка, которая проводиться с целью подтверждения достоверности предоставляемых сведений в налоговый орган, выбора верного режима налогообложения и своевременной уплаты налогов;

- выездная встречная налоговая проверка, которая проводится с целью подтверждения деятельности контрагента, который имел взаимоотношения с закрытым ИП. В этом случае субъект проверки – контрагент ИП, который прекращают свою деятельность.

Указанные проверки могут быть проведены исключительно в течение определенного периода времени, а именно – в течение 4 лет после закрытия.

Анализу подлежат только три прошедших календарных периода. Требовать документы за более ранний срок налоговые органы не имеют права.

Налоговая проверка ИП после закрытия должна захватывать только тот период времени, в котором лицо было зарегистрировано в качестве индивидуального предпринимателя, то есть с момента записи в ЕГРИП.

Также проверьте обязательное наличие решения о проведении проверки и проанализируйте цель проверки. Контролирующие органы не имеют права выходить за указанные рамки.

Чтобы взаимодействие с контролирующими органами прошло без проблем, возьмите за правило и обязательно храните всю вашу первичную документацию за последние четыре года (декларации, платежные чеки, договоры, акты, накладные). Пригодятся вам и все регистрационные документы, которые вы обязаны были иметь как ИП.

Кроме вышеперечисленных налоговых проверок могут возникнуть вопросы и со стороны ПФР. Одним из самых распространенных факторов, которые могут к этому привести является то, что некоторые предприниматели не уплачивают взносы на протяжении всей деятельности. Объясняют они данный факт тем, что раз деятельность не осуществлялась, доходы не поступали, то и в бюджет ничего уплачивать не надо. Это является самым большим заблуждением и приводит к начислению органами ПФР огромных штрафных санкций. Кстати, российское законодательство позволяет закрыть вас со всеми долгами в бюджетные и небюджетные фонды, но обязанность их уплатить перейдет на вас как на физическое лицо . Не забывайте также сдать всю необходимую отчетность, включаю нулевую. За невыполнение этого действия также могут быть наложены штрафные санкции.

Последствия закрытия ИП

Проверяют ИП после закрытияс целью подтверждения законности осуществляемой им предпринимательской деятельности. И если вдруг будут обнаружены какие-либо ошибки или несоответствия, то экс-бизнесмену могут быть доначислены налоги, а также вынесены штрафные санкции и пени, которые подлежат обязательной уплате.

Если в ходе проверки будет обнаружено, что закрытое ИП продолжает осуществлять предпринимательскую деятельность , то размер наказания граничит в диапазоне от денежного взыскания и административной ответственности до уголовного преследования.

Если вас закрыли по решению суда о банкротстве, то вновь открыться вы сможете только через год. Если по приговору суда с лишением права заниматься определенным видом деятельности, то зарегистрироваться снова вы сможете только после установленного в приговоре срока.

Во всех остальных случаях вы сможете открыться вновь после закрытия.

Индивидуальный предприниматель может довольно просто прекратить свою коммерческую деятельность. Согласно ст. 22.3 Закона №129-ФЗ от 08.08.2001 г. «О государственной регистрации юридических лиц и индивидуальных предпринимателей», достаточно будет предоставить в налоговую инспекцию заявление, платежный документ об уплате госпошлины и документы, подтверждающие сдачу в ПФР индивидуальных сведений.

Подав эти документы, физлицо потеряет статус предпринимателя. Однако налоговики имеют право провести выездную проверку деятельности, уже не ведущейся. Почему? Давайте разберемся.

Дело в том, что индивидуальный предприниматель даже утратив предпринимательский статус, не освобождается от уплаты налогов, которые он должен был заплатить за время своей деятельности. В статье 44 НК РФ указано, что обязанность уплаты налогов прекращается только после перечисления в бюджет всех причитающихся сумм или в связи со смертью. Хотя и тут есть исключения – если ИП остался должен по земельному, транспортному налогам или НДФЛ, то наследники должны заплатить эти долги за него.

Кроме того, ИП обязан отчитаться за тот период, когда он вел деятельность, предоставить в налоговую декларации (письмо Минфина России № 03-11-11/83 от 06.04.2011 г.). А хранить документацию по предпринимательской деятельности бизнесмен обязан в течение четырех лет. Таким образом, проверка ИП после закрытия все равно состоится.

Решение о проверке принимается по месту жительства физлица на основании п.2 ст. 89 НК РФ. В письме Минфина России №03-02-08/109 от 24.12.2012 г. отмечено, что доступ налоговиков в жилье физлица против его воли не допускается. Так что, если бывший предприниматель не может предоставить проверяющим помещение, то мероприятие может быть проведено в помещении налоговой инспекции.

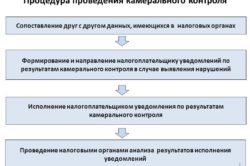

Запрошенные инспекцией документы, в виде заверенных копий, должны быть предоставлены в течение 10 дней. Если этого не сделать, то придется платить штраф – 200 рублей за каждый документ, который не был представлен. Но даже если бывший предприниматель не представил документы в налоговую, прийти к нему домой без его согласия проверяющие не могут. Зато даже без его согласия они могут:

- - сделать запрос необходимых для проверки документов;

- - вызвать для дачи показаний любого человека, который может что-то знать о деятельности ИП;

- - провести осмотр любого нежилого помещения, принадлежащего бывшему коммерсанту;

- - привлекать экспертов;

- - проводить выемку документов и любых предметов, которые находятся в нежилых помещениях ИП;

- - потребовать документы, касающиеся деятельности ИП у других лиц.

Во всех других аспектах проверка ИП после закрытия проводится по установленным правилам.

По Федеральному закону №127-ФЗ от 26.10.2002 г. «О несостоятельности (банкротстве)» бывший предприниматель может избежать уплаты налогов и штрафов, только если его признают банкротом. Сначала он должен будет погасить задолженность за счет своего имущества, а затем, если стоимости имущества не хватило, он освобождается от обязательств, связанных с его деятельностью.

Что касается периодичности - не чаще, чем раз в 3 года:

Статья 9 ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля (с изменениями на 14 октября 2014 года)» Организация и проведение плановой проверки

1_1. В случаях, установленных федеральным законом, отдельные виды государственного контроля (надзора) могут осуществляться без проведения плановых проверок.

Ответ юриста был полезен? + 1 - 0

Свернуть

получен

гонорар

27%

Юрист, г. Советский

Здравствуйте.

Проверки могут проводиться налоговой, в частности:

Ст. 87 Налогового кодекса:

1. Налоговые органы проводят следующие виды налоговых проверок налогоплательщиков, плательщиков сборов и налоговых агентов:

1) камеральные налоговые проверки;

2) выездные налоговые проверки.

2. Целью камеральной и выездной налоговых проверок является контроль за соблюдением налогоплательщиком, плательщиком сборов или налоговым агентом законодательства о налогах и сборах.

Статья 88. Камеральная налоговая проверка

1. Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Камеральная налоговая проверка расчета финансового результата инвестиционного товарищества проводится налоговым органом по месту учета участника договора инвестиционного товарищества - управляющего товарища, ответственного за ведение налогового учета (далее в настоящей статье - управляющий товарищ, ответственный за ведение налогового учета).

2. Камеральная налоговая проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации (расчета).

3. Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

При проведении камеральной налоговой проверки на основе уточненной налоговой декларации (расчета), в которой уменьшена сумма налога, подлежащая уплате в бюджет, по сравнению с ранее представленной налоговой декларацией (расчетом), налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, обосновывающие изменение соответствующих показателей налоговой декларации (расчета).

При проведении камеральной налоговой проверки налоговой декларации (расчета), в которой заявлена сумма полученного в соответствующем отчетном (налоговом) периоде убытка, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, обосновывающие размер полученного убытка.

4. Налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок в налоговой декларации (расчете), противоречий между сведениями, содержащимися в представленных документах, изменения соответствующих показателей в представленной уточненной налоговой декларации (расчете), в которой уменьшена сумма налога, подлежащая уплате в бюджет, а также размера полученного убытка, вправе дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет).

5. Лицо, проводящее камеральную налоговую проверку, обязано рассмотреть представленные налогоплательщиком пояснения и документы. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налогоплательщика налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки в порядке, предусмотренном статьей 100 настоящего Кодекса.

6. При проведении камеральных налоговых проверок налоговые органы вправе также истребовать в установленном порядке у налогоплательщиков, использующих налоговые льготы, документы, подтверждающие право этих налогоплательщиков на эти налоговые льготы.

7. При проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено настоящей статьей или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено настоящим Кодексом.

8. При подаче налоговой декларации по налогу на добавленную стоимость, в которой заявлено право на возмещение налога, камеральная налоговая проверка проводится с учетом особенностей, предусмотренных настоящим пунктом, на основе налоговых деклараций и документов, представленных налогоплательщиком в соответствии с настоящим Кодексом.

Налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие в соответствии со статьей 172 настоящего Кодекса правомерность применения налоговых вычетов.

8.1. При проведении камеральной налоговой проверки налоговой декларации (расчета) по налогу на прибыль организаций, налогу на доходы физических лиц участника договора инвестиционного товарищества налоговый орган вправе истребовать у него сведения о периоде его участия в таком договоре, о приходящейся на него доле прибыли (расходов, убытков) инвестиционного товарищества, а также использовать любые сведения о деятельности инвестиционного товарищества, имеющиеся в распоряжении налогового органа.

8.3. При проведении камеральной налоговой проверки на основе уточненной налоговой декларации (расчета), представленной по истечении двух лет со дня, установленного для подачи налоговой декларации (расчета) по соответствующему налогу за соответствующий отчетный (налоговый) период, в которой уменьшена сумма налога, подлежащая уплате в бюджет, или увеличена сумма полученного убытка по сравнению с ранее представленной налоговой декларацией (расчетом), налоговый орган вправе истребовать у налогоплательщика первичные и иные документы, подтверждающие изменение сведений в соответствующих показателях налоговой декларации (расчета), и аналитические регистры налогового учета, на основании которых сформированы указанные показатели до и после их изменений.

9. При проведении камеральной налоговой проверки по налогам, связанным с использованием природных ресурсов, налоговые органы вправе помимо документов, указанных в пункте 1 настоящей статьи, истребовать у налогоплательщика иные документы, являющиеся основанием для исчисления и уплаты таких налогов.

9.1. В случае, если до окончания камеральной налоговой проверки налогоплательщиком представлена уточненная налоговая декларация (расчет) в порядке, предусмотренном статьей 81 настоящего Кодекса, камеральная налоговая проверка ранее поданной декларации (расчета) прекращается и начинается новая камеральная налоговая проверка на основе уточненной налоговой декларации (расчета). Прекращение камеральной налоговой проверки означает прекращение всех действий налогового органа в отношении ранее поданной налоговой декларации (расчета). При этом документы (сведения), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика.

10. Правила, предусмотренные настоящей статьей, распространяются также на плательщиков сборов, налоговых агентов, иных лиц, на которых возложена обязанность по представлению налоговой декларации (расчета), если иное не предусмотрено настоящим Кодексом.

11. Камеральная налоговая проверка по консолидированной группе налогоплательщиков проводится в порядке, установленном настоящей статьей, на основе налоговых деклараций (расчетов) и документов, представленных ответственным участником этой группы, а также других документов о деятельности этой группы, имеющихся у налогового органа.

При проведении камеральной налоговой проверки по консолидированной группе налогоплательщиков налоговый орган вправе истребовать у ответственного участника этой группы копии документов, которые должны представляться с налоговой декларацией по налогу на прибыль организаций по консолидированной группе налогоплательщиков в соответствии с главой 25 настоящего Кодекса, в том числе относящиеся к деятельности иных участников проверяемой группы.

Необходимые пояснения и документы по консолидированной группе налогоплательщиков налоговому органу представляет ответственный участник этой группы.

12. При проведении камеральной налоговой проверки налоговой декларации (расчета), представленной налогоплательщиком - участником регионального инвестиционного проекта, по налогам, при исчислении которых были использованы налоговые льготы, предусмотренные для участников региональных инвестиционных проектов настоящим Кодексом и (или) законами субъектов Российской Федерации, налоговый орган вправе истребовать у такого налогоплательщика сведения и документы, подтверждающие соответствие показателей реализации регионального инвестиционного проекта требованиям к региональным инвестиционным проектам и (или) их участникам, установленным настоящим Кодексом и (или) законами соответствующих субъектов Российской Федерации.

Статья 89. Выездная налоговая проверка1. Выездная налоговая проверка проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа.

В случае, если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, выездная налоговая проверка может проводиться по месту нахождения налогового органа.

2. Решение о проведении выездной налоговой проверки выносит налоговый орган по месту нахождения организации или по месту жительства физического лица, если иное не предусмотрено настоящим пунктом.

Решение о проведении выездной налоговой проверки организации, отнесенной в порядке, установленном статьей 83 настоящего Кодекса, к категории крупнейших налогоплательщиков, выносит налоговый орган, осуществивший постановку этой организации на учет в качестве крупнейшего налогоплательщика.

Решение о проведении выездной налоговой проверки организации, получившей статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом «Об инновационном центре „Сколково“, выносит налоговый орган, осуществивший постановку этой организации на учет в налоговом органе.

Самостоятельная выездная налоговая проверка филиала или представительства проводится на основании решения налогового органа по месту нахождения такого обособленного подразделения.

Решение о проведении выездной налоговой проверки должно содержать следующие сведения:

полное и сокращенное наименования либо фамилия, имя, отчество налогоплательщика;

предмет проверки, то есть налоги, правильность исчисления и уплаты которых подлежит проверке;

периоды, за которые проводится проверка;

должности, фамилии и инициалы сотрудников налогового органа, которым поручается проведение проверки.

Форма решения руководителя (заместителя руководителя) налогового органа о проведении выездной налоговой проверки утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

3. Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам.

4. Предметом выездной налоговой проверки является правильность исчисления и своевременность уплаты налогов, если иное не предусмотрено настоящей главой.

В рамках выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки, если иное не предусмотрено настоящим Кодексом.

В случае представления налогоплательщиком уточненной налоговой декларации в рамках соответствующей выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация.

5. Налоговые органы не вправе проводить две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

Налоговые органы не вправе проводить в отношении одного налогоплательщика более двух выездных налоговых проверок в течение календарного года, за исключением случаев принятия решения руководителем федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, о необходимости проведения выездной налоговой проверки налогоплательщика сверх указанного ограничения.

При определении количества выездных налоговых проверок налогоплательщика не учитывается количество проведенных самостоятельных выездных налоговых проверок его филиалов и представительств.

6. Выездная налоговая проверка не может продолжаться более двух месяцев. Указанный срок может быть продлен до четырех месяцев, а в исключительных случаях - до шести месяцев.

Основания и порядок продления срока проведения выездной налоговой проверки устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

7. В рамках выездной налоговой проверки налоговый орган вправе проверять деятельность филиалов и представительств налогоплательщика.

Налоговый орган вправе проводить самостоятельную выездную налоговую проверку филиалов и представительств по вопросам правильности исчисления и своевременности уплаты региональных и (или) местных налогов.

Налоговый орган, проводящий самостоятельную выездную проверку филиалов и представительств, не вправе проводить в отношении филиала или представительства две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

Налоговый орган не вправе проводить в отношении одного филиала или представительства налогоплательщика более двух выездных налоговых проверок в течение одного календарного года.

При проведении самостоятельной выездной налоговой проверки филиалов и представительств налогоплательщика срок проверки не может превышать один месяц.

7.1. В рамках выездной налоговой проверки налоговый орган вправе проверять деятельность налогоплательщика, связанную с его участием в договоре инвестиционного товарищества, а также запрашивать у участников договора инвестиционного товарищества информацию, необходимую для проведения выездной налоговой проверки, в порядке, установленном статьей 93.1 настоящего Кодекса.

В случае, если выездная налоговая проверка проводится в отношении налогоплательщика, не являющегося управляющим товарищем, ответственным за ведение налогового учета (далее в настоящей статье - управляющий товарищ), требование о представлении документов и (или) информации, связанных с его участием в договоре инвестиционного товарищества, направляется управляющему товарищу. Если управляющий товарищ не представил документы и (или) информацию в установленный срок, требование о представлении документов и (или) информации, связанных с участием проверяемого налогоплательщика в инвестиционном товариществе, может быть направлено другим участникам договора инвестиционного товарищества.

8. Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

9. Руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки для:

1) истребования документов (информации) в соответствии с пунктом 1 статьи 93.1 настоящего Кодекса;

2) получения информации от иностранных государственных органов в рамках международных договоров Российской Федерации;

3) проведения экспертиз;

4) перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

Приостановление проведения выездной налоговой проверки по основанию, указанному в подпункте 1 настоящего пункта, допускается не более одного раза по каждому лицу, у которого истребуются документы.

Приостановление и возобновление проведения выездной налоговой проверки оформляются соответствующим решением руководителя (заместителя руководителя) налогового органа, проводящего указанную проверку.

Общий срок приостановления проведения выездной налоговой проверки не может превышать шесть месяцев. В случае, если проверка была приостановлена по основанию, указанному в подпункте 2 настоящего пункта, и в течение шести месяцев налоговый орган не смог получить запрашиваемую информацию от иностранных государственных органов в рамках международных договоров Российской Федерации, срок приостановления указанной проверки может быть увеличен на три месяца.

На период действия срока приостановления проведения выездной налоговой проверки приостанавливаются действия налогового органа по истребованию документов у налогоплательщика, которому в этом случае возвращаются все подлинники, истребованные при проведении проверки, за исключением документов, полученных в ходе проведения выемки, а также приостанавливаются действия налогового органа на территории (в помещении) налогоплательщика, связанные с указанной проверкой.

10. Повторной выездной налоговой проверкой налогоплательщика признается выездная налоговая проверка, проводимая независимо от времени проведения предыдущей проверки по тем же налогам и за тот же период.

При назначении повторной выездной налоговой проверки ограничения, указанные в пункте 5 настоящей статьи, не действуют.

При проведении повторной выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении повторной выездной налоговой проверки.

Повторная выездная налоговая проверка налогоплательщика может проводиться:

1) вышестоящим налоговым органом - в порядке контроля за деятельностью налогового органа, проводившего проверку;

2) налоговым органом, ранее проводившим проверку, на основании решения его руководителя (заместителя руководителя) - в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного. В рамках этой повторной выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация.

Если при проведении повторной выездной налоговой проверки выявлен факт совершения налогоплательщиком налогового правонарушения, которое не было выявлено при проведении первоначальной выездной налоговой проверки, к налогоплательщику не применяются налоговые санкции, за исключением случаев, когда невыявление факта налогового правонарушения при проведении первоначальной налоговой проверки явилось результатом сговора между налогоплательщиком и должностным лицом налогового органа.

11. Выездная налоговая проверка, осуществляемая в связи с реорганизацией или ликвидацией организации-налогоплательщика, может проводиться независимо от времени проведения и предмета предыдущей проверки. При этом проверяется период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

12. Налогоплательщик обязан обеспечить возможность должностных лиц налоговых органов, проводящих выездную налоговую проверку, ознакомиться с документами, связанными с исчислением и уплатой налогов.

При проведении выездной налоговой проверки у налогоплательщика могут быть истребованы необходимые для проверки документы в порядке, установленном статьей 93 настоящего Кодекса.

Ознакомление должностных лиц налоговых органов с подлинниками документов допускается только на территории налогоплательщика, за исключением случаев проведения выездной налоговой проверки по месту нахождения налогового органа, а также случаев, предусмотренных статьей 94 настоящего Кодекса.

13. При необходимости уполномоченные должностные лица налоговых органов, осуществляющие выездную налоговую проверку, могут проводить инвентаризацию имущества налогоплательщика, а также производить осмотр производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, в порядке, установленном статьей 92 настоящего Кодекса.

14. При наличии у осуществляющих выездную налоговую проверку должностных лиц достаточных оснований полагать, что документы, свидетельствующие о совершении правонарушений, могут быть уничтожены, сокрыты, изменены или заменены, производится выемка этих документов в порядке, предусмотренном статьей 94 настоящего Кодекса.

15. В последний день проведения выездной налоговой проверки проверяющий обязан составить справку о проведенной проверке, в которой фиксируются предмет проверки и сроки ее проведения, и вручить ее налогоплательщику или его представителю.

В случае, если налогоплательщик (его представитель) уклоняется от получения справки о проведенной проверке, указанная справка направляется налогоплательщику заказным письмом по почте.

16. Особенности проведения выездных налоговых проверок при выполнении соглашений о разделе продукции определяются главой 26.4 настоящего Кодекса.

16.1. Особенности проведения выездных налоговых проверок резидентов, исключенных из единого реестра резидентов Особой экономической зоны в Калининградской области, определяются статьями 288.1 и 385.1 настоящего Кодекса.

17. Правила, предусмотренные настоящей статьей, применяются также при проведении выездных налоговых проверок плательщиков сборов и налоговых агентов.

18. Правила, предусмотренные настоящей статьей, применяются при проведении выездных налоговых проверок консолидированной группы налогоплательщиков с учетом особенностей, установленных статьей 89.1 настоящего Кодекса.

19. Правила, предусмотренные настоящей статьей, применяются при проведении выездных налоговых проверок налогоплательщика - участника регионального инвестиционного проекта с учетом особенностей, установленных статьей 89.2 настоящего Кодекса.

Ответ юриста был полезен? + 0 - 0

Свернуть

получен

гонорар

27%

Юрист, г. Ставрополь

- 9,8 рейтинг

- эксперт

Здравствуйте, Марина!

Может прийти любой надзирающий орган. Плановые проверки производятся 1 раз в 3 года, внеплановые - по заявлению о нарушении прав. Смотрите план проверок на сайте прокуратуры вашего региона. Если вы только открыли ИП то плановая проверка может прийти только через 3 года.

Внепланово могут прийти налоговая, ФСС, ПФР, если выявлены какие-то нарушения (например, есть сомнения в верности отчетности).

Желаю удачи!

Ответ юриста был полезен? + 0 - 0

Свернуть

Адвокат, г. Новокуйбышевск

Поскольку контролирующих органов очень много, у каждого из них имеются свои планы проверок, Но общее правило установлено ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля"- не чаще чем 1 раз в три года. Вместе с тем по заявлениям и сообщениям граждан о совершенных правонарушениях в различных сферах деятельности ИП- ограничений нет!

Ответ юриста был полезен? + 0 - 0

Свернуть

Юрист, г. Нижний Новгород

Здравствуйте, Марина!

Кто, как часто и через какое время от начала открытия ИП из проверяющих органов может прийти с проверкой?

Все зависит от рода Вашей деятельности как индивидуального предпринимателя. Однако плановая проверка в отношении Вас не может быть произведена раньше чем через 3 года.

Федеральный закон от 26 декабря 2008 г. N 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» (с изменениями и дополнениями)

Статья 9. Организация и проведение плановой проверки

1. Предметом плановой проверки является соблюдение юридическим лицом, индивидуальным предпринимателем в процессе осуществления деятельности совокупности предъявляемых обязательных требований и требований, установленных муниципальными правовыми актами, а также соответствие сведений, содержащихся в уведомлении о начале осуществления отдельных видов предпринимательской деятельности, обязательным требованиям.

2. Плановые проверки проводятся не чаще чем один раз в три года.

Кроме того, помимо плановой проверки в отношении ИП может быть проведена и внеплановая проверка.

Более того, имейте в виду, что на прокуратуру данный закон не распространяется и они вправе проверить Вас в любое время (прокурорский надзор за соблюдением законов), а также затребовать любые документы, касающиеся Вашей деятельности.2. Основанием для проведения внеплановой проверки является:

1) истечение срока исполнения юридическим лицом, индивидуальным предпринимателем ранее выданного предписания об устранении выявленного нарушения обязательных требований и (или) требований, установленных муниципальными правовыми актами;

2) поступление в органы государственного контроля (надзора), органы муниципального контроля обращений и заявлений граждан, в том числе индивидуальных предпринимателей, юридических лиц, информации от органов государственной власти, органов местного самоуправления, из средств массовой информации о следующих фактах:

а) возникновение угрозы причинения вреда жизни, здоровью граждан, вреда животным, растениям, окружающей среде, объектам культурного наследия (памятникам истории и культуры) народов Российской Федерации, безопасности государства, а также угрозы чрезвычайных ситуаций природного и техногенного характера;

б) причинение вреда жизни, здоровью граждан, вреда животным, растениям, окружающей среде, объектам культурного наследия (памятникам истории и культуры) народов Российской Федерации, безопасности государства, а также возникновение чрезвычайных ситуаций природного и техногенного характера;

в) нарушение прав потребителей (в случае обращения граждан, права которых нарушены);

С Уважением, юрист

Сергей Васильев

Ответ юриста был полезен? + 0 - 0

Свернуть

Уточнение клиента

"плановая проверка в отношении Вас не может быть произведена раньше чем через 3 года"- где это закреплено официально и касается ли это только налоговой или всех надзорщиков -- роспотреб, торгинспекция, пожарные)?У меня товар "интерьер для детской"(если это важно)

Адвокат, г. Новокуйбышевск

О ЗАЩИТЕ ПРАВ ЮРИДИЧЕСКИХ ЛИЦИ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ ПРИ ОСУЩЕСТВЛЕНИИГОСУДАРСТВЕННОГО КОНТРОЛЯ (НАДЗОРА)И МУНИЦИПАЛЬНОГО КОНТРОЛЯПринятГосударственной Думой19 декабря 2008 годаОдобренСоветом Федерации22 декабря 2008 годаСтатья 9. Организация и проведение плановой проверки 1. Предметом плановой проверки является соблюдение юридическим лицом, индивидуальным предпринимателем в процессе осуществления деятельности совокупности предъявляемых обязательных требований и требований, установленных муниципальными правовыми актами, а также соответствие сведений, содержащихся в уведомлении о начале осуществления отдельных видов предпринимательской деятельности, обязательным требованиям.(в ред. Федерального закона от 14.10.2014 N 307-ФЗ)(см. текст в предыдущей редакции) 1.1. В случаях, установленных федеральным законом, отдельные виды государственного контроля (надзора) могут осуществляться без проведения плановых проверок.(часть 1.1 введена Федеральным законом от 04.03.2013 N 22-ФЗ) 2. Плановые проверки проводятся не чаще чем один раз в три года. 3. Плановые проверки проводятся на основании разрабатываемых органами государственного контроля (надзора), органами муниципального контроля в соответствии с их полномочиями ежегодных планов.Статья 15. Ограничения при проведении проверкиПри проведении проверки должностные лица органа государственного контроля (надзора), органа муниципального контроля не вправе: 1) проверять выполнение обязательных требований и требований, установленных муниципальными правовыми актами, если такие требования не относятся к полномочиям органа государственного контроля (надзора), органа муниципального контроля, от имени которых действуют эти должностные лица;В соответствии с Федеральным законом от 14.10.2014 N 307-ФЗ с 1 июля 2015 года статья 15 будет дополнена пунктами 1.1 и 1.2 следующего содержания:«1.1) проверять выполнение требований, установленных нормативными правовыми актами органов исполнительной власти СССР и РСФСР и не соответствующих законодательству Российской Федерации;1.2) проверять выполнение обязательных требований и требований, установленных муниципальными правовыми актами, не опубликованными в установленном законодательством Российской Федерации порядке;».2) осуществлять плановую или внеплановую выездную проверку в случае отсутствия при ее проведении руководителя, иного должностного лица или уполномоченного представителя юридического лица, индивидуального предпринимателя, его уполномоченного представителя, за исключением случая проведения такой проверки по основанию, предусмотренному подпунктом «б» пункта 2 части 2 статьи 10 настоящего Федерального закона; 3) требовать представления документов, информации, образцов продукции, проб обследования объектов окружающей среды и объектов производственной среды, если они не являются объектами проверки или не относятся к предмету проверки, а также изымать оригиналы таких документов; 4) отбирать образцы продукции, пробы обследования объектов окружающей среды и объектов производственной среды для проведения их исследований, испытаний, измерений без оформления протоколов об отборе указанных образцов, проб по установленной форме и в количестве, превышающем нормы, установленные национальными стандартами, правилами отбора образцов, проб и методами их исследований, испытаний, измерений, техническими регламентами или действующими до дня их вступления в силу иными нормативными техническими документами и правилами и методами исследований, испытаний, измерений; 5) распространять информацию, полученную в результате проведения проверки и составляющую государственную, коммерческую, служебную, иную охраняемую законом тайну, за исключением случаев, предусмотренных законодательством Российской Федерации; 6) превышать установленные сроки проведения проверки; 7) осуществлять выдачу юридическим лицам, индивидуальным предпринимателям предписаний или предложений о проведении за их счет мероприятий по контролю.3. Положения настоящего Федерального закона, устанавливающие порядок организации и проведения проверок, не применяются: 1) к мероприятиям по контролю, при проведении которых не требуется взаимодействие органов, уполномоченных на осуществление государственного контроля (надзора), муниципального контроля (далее также - органы государственного контроля (надзора), органы муниципального контроля), и юридических лиц, индивидуальных предпринимателей и на указанных лиц не возлагаются обязанности по предоставлению информации и исполнению требований органов государственного контроля (надзора), органов муниципального контроля; 2) при проведении оперативно-разыскных мероприятий, производстве дознания, проведении предварительного следствия; 3) при осуществлении прокурорского надзора (за исключением случаев проведения органами государственного контроля (надзора), органами муниципального контроля проверок по требованию прокурора), правосудия и проведении административного расследования; 4) при производстве по делам о нарушении антимонопольного законодательства Российской Федерации; 5) при расследовании причин возникновения аварий, несчастных случаев на производстве, инфекционных и массовых неинфекционных заболеваний (отравлений, поражений) людей, животных и растений, причинения вреда окружающей среде, имуществу граждан и юридических лиц, государственному и муниципальному имуществу;6) при расследовании причин возникновения чрезвычайных ситуаций природного и техногенного характера и ликвидации их последствий;6.1) при проведении проверки устранения обстоятельств, послуживших основанием назначения административного наказания в виде административного приостановления деятельности;(п. 6.1 введен Федеральным законом от 14.10.2014 N 307-ФЗ)7) к мероприятиям по контролю, направленным на противодействие неправомерному использованию инсайдерской информации и манипулированию рынком;8) к мероприятиям, проводимым должностными лицами пограничных органов при осуществлении своих полномочий во внутренних морских водах, в территориальном море, на континентальном шельфе и в исключительной экономической зоне Российской Федерации, а также в Азовском и Каспийском морях.(п. 8 введен Федеральным законом от 14.10.2014 N 307-ФЗ)(часть 3 в ред. Федерального закона от 18.07.2011 N 242-ФЗ)(см. текст в предыдущей редакции) 3.1. Положения настоящего Федерального закона, устанавливающие порядок организации и проведения проверок, не применяются также при осуществлении следующих видов государственного контроля (надзора): 1) контроль за осуществлением иностранных инвестиций; 2) государственный контроль за экономической концентрацией; 3) контроль и надзор в финансово-бюджетной сфере; 4) налоговый контроль; 5) валютный контроль;6) таможенный контроль;и так далее. Поэтому налоговый контроль как раз по этому правилу не осуществляется. Он производится согласно Налоговому кодексу РФ.

Ответ юриста был полезен? + 0 - 0

Вопросом о том, может ли налоговая проверить ИП после закрытия, задаются, как бывшие предприниматели, так и бизнесмены, которые только планируют закрытие своего дела. Казалось бы, после того, как ИП считается официально закрытым, а коммерческая деятельность прекращена, налоговая инспекция не может иметь никаких претензий к физическому лицу. На практике все оказывается совсем иначе, поэтому каждому предпринимателю необходимо выяснить, каким образом государство может проверить ИП после официального закрытия.

Обратите внимание!!! Налоговая инспекция вправе проверить индивидуального предпринимателя даже после того, как он окончил свою коммерческую деятельность. Это право регламентировано законодательством Российской Федерации и не может быть изменено.

Существующие фирмы проверяют на основании данных государственного реестра, информация о коммерческой деятельности остается в базе данных даже перед началом ликвидации или реорганизации ИП. А вот несуществующие предприятия налоговая инспекция может проверить на основании данных общей налоговой информации – каждый владелец ИП является физическим лицом, следовательно, налоговая инспекция вправе идентификационный код налогоплательщика. Даже такая информация может стать основанием, чтобы проверить компанию после закрытия.

В течение трех лет после окончания функционирования ИП могут проводиться следующие типы ревизии:

- налоговая;

- камеральная.

Статья 113 Налогового кодекса гласит о том, что правонарушение, выявленное спустя три года после закрытия ИП, не может иметь юридической силы, такие преступления аннулируются по государственному законодательству. Любая поверка после закрытия индивидуального предприятия проводится только на основе государственных стандартов и требований.

В ревизии действующего и ликвидированного предприятия есть существенные отличия. Правонарушение при функционирующем бизнесе может рассматриваться только арбитражным судом в порядке очереди. А дела по правонарушениям закрытого ИП рассматриваются исключительно в общем зале суда и имеют совершенно иной алгоритм действия.

Не стоит забывать и о правах предпринимателя после закрытия бизнеса, любое физическое лицо может подать соответствующие документы, чтобы проверить или вернуть переплаченные за время функционирования предприятия налоги! Статьи 80 и 81 НК гарантируют каждому предпринимателю такое право на протяжении трех лет с момента закрытия ИП.

Если вы решили проверить переплаты по налогам после закрытия собственного дела, и в случае выявления, вернуть свои денежные средства, тогда вам необходимо будет пройти процедуру камеральной проверки. Эта ревизия может быть осуществлена на основании следующих бумаг:

- расчетные документы;

- налоговые декларации;

- бумаги, подтверждающие экономическую деятельность налогоплательщика.

Налоговая инспекция может проводить процедуру только по месту регистрации физического лица, то есть, в том отделении, в котором налогоплательщик получал свидетельство государственной регистрации. Высшие руководящие органы не должны быть осведомлены обо всех проводимых камеральных проверках, осуществляется операция в течение трех месяцев после подачи всех необходимых документов. Декларация по расчетам выступает, в данном случае, основным и самым главным документом, является основанием для ревизии налогового состояния.

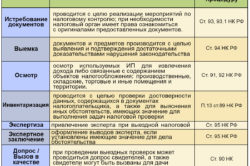

Во время камеральной проверки служащие фискальных государственных органов осуществляют следующие манипуляции:

- проверка правильности расчетов всех видов налогов, которые выплачивал бывший предприниматель;

- сопоставление показателей различных отчетов и сводок с целью выявления ошибок, учитываются оплошности как одной, так и второй стороны налоговых отношений.

Обратите внимание!!! Налоговая инспекция проводит камеральную проверку исключительно для физических лиц, которые имели индивидуальное предприятие. Юридические лица при закрытии своего бизнеса лишены такой возможности!

При подготовке к ревизии соберите все документы, которые были связаны с вашей коммерческой деятельностью. Лучше всего подавайте оригиналы бумаг, так как копии часто оставляют на дальнейшее рассмотрение, таким образом, вы рискуете затянуть процедуру проверки своих налоговых выплат.

Законодательными аспектами для проведения данного вида проверки является статья 88 Налогового кодекса Российской Федерации. Случаи мошенничества строго наказываются законом, не стоит фальсифицировать закрытие своего дела, чтобы потом зарегистрировать свидетельство индивидуального предпринимателя заново. Налоговые долги выявляются быстро и безошибочно, поэтому избежать выплаты налогов вам не удастся.