Вернуть налог от ипотечного займа. Досрочное погашение кредита в Сбербанке: возврат процентов

Ипотека – мероприятие крайне затратное и обременительное в финансовом плане. Помимо ежемесячно уплачиваемых взносов, которые, как правило, ощутимо отражаются на семейном бюджете одномоментно необходимо выложить приличную сумму первоначального взноса, а также оплатить дорогостоящие услуги оценщика, нотариуса и страховой компании. Естественно каждый стремится свести к минимуму возможные финансовые расходы. Фактор итоговых затрат является едва ли не самым важным при выборе той или иной ипотечной программы в банке. Однако есть способ частично возместить расходы по жилищному кредиту. Это – налоговый вычет, который доступен практически каждому ипотечному заемщику.

Возврат денег по ипотеке: особенности и условия

Понятие налогового вычета вводится статьей 220 Налогового Кодекса РФ. Его суть заключается в компенсации части уплаченного заемщиком налога с доходов физических лиц. Из сути налогового вычета вытекает логичное ограничение на его получение: кандидат на возмещение должен быть наемным работником с официальным трудоустройством. Индивидуальные предприниматели и безработные на получение вычета претендовать не смогут. Кроме того, в более выгодном положении оказываются те, кто имеет так называемую «белую зарплату». Ежегодный размер компенсации ограничен суммой НДФЛ, который был уплачен с заработной платы заемщика.

Налоговый вычет можно получить при несении таких расходов:

- покупка и строительство жилья (как квартиры, или частного дома, так и доли в них);

- покупка земли с расположенными на ней жилыми помещениями или предназначенной для строительства;

- расходы по обслуживанию целевых жилищных кредитов (ипотека) на покупку или строительство жилья;

- расходы на отделку или ремонт жилья, приобретенного у застройщика без отделочных работ.

При этом есть и ограничения на получение вычета, в частности это:

- приобретение жилья у взаимозависимых лиц (близкие родственники, работодатель и т.п.);

- приобретение жилья, расходы на которое фактически понесло другое физическое или юридическое лицо, в том числе и государство (яркий пример – военная ипотека);

- повторное получение вычета.

Последний пункт относится к правилу единоразового получения компенсации. Каждый налогоплательщик может получить вычет один раз в жизни. То есть если через некоторое время он решит приобрести еще один объект недвижимости, то права на получение компенсации налогов у него уже не будет. К этому же правилу относится указание на то, что налоговый вычет распространяется только на один объект недвижимости.

Нельзя получить компенсацию за часть расходов по кредиту на покупку одной квартиры, а затем за проценты по займу на покупку другой.

Размеры налогового вычета

Сумма компенсации ипотечных расходов рассчитывается исходя из уровня налога на доходы физических лиц. То есть при ее вычислении налоговые органы опираются на 13% ставку. Считается, что на сумму понесенных расходов человек может уменьшить базу обложения НДФЛ. Грубо расчет налогового вычета выглядит так:

- подсчитывается сумма расходов по ипотечному кредиту, понесенных в течение отчетного года (справку с точными цифрами можно получить в банке);

- подсчитываются полученные заемщиком в течение года доходы и уплаченный с них налог;

- от суммы доходов заемщика отнимается сумма понесенных расходов на ипотеку;

- на разницу начисляется НДФЛ по ставке 13%;

- от суммы фактически уплаченных налогов за отчетный год отнимается сумма налога, рассчитанная в пункте 4;

- полученная в предыдущем пункте сумма возвращается налогоплательщику.

С самого начала введения в действие нормы относительно налогового вычета по ипотеке действовало ограничение по сумме компенсации. К примеру, в 2013 году это ограничение составляло 2 миллиона рублей. То есть налоговый вычет можно было получить при наличии расходов на жилье, понесенных в 2013 году в сумме до 1 миллионов рублей. Сам вычет составлял 1 000 000 * 13% = 130 000 рублей. С 1 января 2014 года действует ограничение в 2 миллиона рублей (сумма вычета: 2 000 000 * 13% = 260 000 рублей).

Как вернуть деньги за ипотеку?

Для того чтобы получить налоговый вычет необходимо собрать соответствующий пакет документов и передать его в ФНС. В каждом регионе могут быть свои требования к документам, однако, как правило, указанные ниже в любом случае потребуются:

- копия договора купли-продажи жилья и свидетельства о регистрации права собственности;

- копия кредитного (ипотечного) договора, копия закладной;

- заполненная декларация о доходах 3-НДФЛ;

- справка о доходах заемщика с указанием уровня доходов и уплаченного НДФЛ за минувший год;

- справка из банка об уплаченных в течение минувшего года процентах и телу кредита;

- копии и/или оригиналы чеков или кассовых ордеров о внесенных взносах;

- копии личных документов каждого из владельцев жилья;

- справка из банка с полными реквизитами счета, на который необходимо перевести средства.

В налоговой после передачи документов проводится камеральная проверка информации, которая в них указана. По закону она должна длиться не более трех месяцев. Затем налогоплательщику отправляют уведомление о результатах ее проверки, в котором фактически указывается принятое решение о предоставлении ему налогового вычета или отказе. Затем кандидату необходимо написать заявление о предоставлении компенсации (если оно не было предоставлено вместе с основными документами), и в течение месяца ФСН перечислит на его счет денежные средства.

Подбираете недвижимость?

Отправьте бесплатную заявку и получите выгодное предложение на покупку недвижимости.

Возврат процентов по ипотеке – не самая простая, но однозначно полезная процедура, которая может облегчить жизнь человеку, взявшему кредит на покупку жилой недвижимости. Как получить от государства деньги и на какую сумму можно рассчитывать – расскажем сегодня.

Покупка собственного жилья – однозначно одно из важнейших событий в жизни любого россиянина, не обладающего сверхвысокими доходами. Однако приобретение дорогой недвижимости дается людям нелегко, поэтому многие прибегают к услугам ипотечного кредитования, нередко обременяя себя обязательством выплачивать долг на десятилетия вперед. Но в российском законодательстве уже не первый год закреплено определенное «послабление» на этот счет, заключающееся в возможности возвращения части фактически уплаченных процентов по ипотечному кредиту, – так называемый имущественный вычет по процентам по ипотеке.

Нередко возврат процентов по ипотеке путают с налоговым вычетом по стоимости жилья, однако это две разные, хоть и достаточно похожие вещи, которыми можно пользоваться одновременно. Во втором случае покупатель недвижимости может вернуть себе фиксированную сумму — максимум 260 тысяч рублей (это составляет 13% от 2 миллионов рублей – установленного лимита стоимости жилья, даже если его фактическая цена выше). Сумма же вычета с уплаченных процентов по ипотечному кредиту ограничена 13% от 3 миллионов рублей (390 тыс. рублей). Что же нужно сделать для ее получения?

Кто и какие деньги возвращает?

Первое, что нужно понимать про возврат 13% от стоимости ипотечного кредита – эти деньги возвращает заемщику не банк, а государство из его же налогов. Как известно, официально работающий россиянин ежегодно уплачивает государству 13% подоходного налога. Процесс этот «автоматизирован»: работодатель сам уплачивает этот налог, а работник фактически получает на руки лишь 87% своей зарплаты. Соответственно, частично или полностью эта сумма возвращается человеку, выплачивающему ипотечный кредит. Таким образом, люди, получающие «серые» зарплаты в конвертах, вернуть себе не смогут.

Точная цифра возвращаемых средств зависит от того, какую сумму в уплату процентов по ипотеке человек отдал банку за конкретный год. В расчет берется именно сумма выплаченных процентов по кредиту, а не сумма основного долга. Для наглядности приведем максимально упрощенный пример. Если человек получает 10 тысяч рублей в месяц (120 000 рублей ежегодно), он также ежегодно уплачивает 15 600 рублей налогов, что как раз и составляет 13% от 120 тысяч. Если за конкретный год он уплатил банку ровно 100 тысяч рублей процентов по ипотечному кредиту, он имеет право вернуть себе все 13% от этой суммы, то есть 13 тысяч рублей, поскольку это укладывается в общую сумму уплаченного им подоходного налога.

Обратите внимание на важную особенность: если бы процентов по ипотеке в примере выше было выплачено больше, например, 200 тысяч рублей, то формально человек претендовал бы на возвращение 26 тысяч рублей. На практике же ему будет возвращено только 15 600 рублей, поскольку государство не может вернуть человеку больше денег, чем он заплатил подоходного налога. Однако разница (в нашем примере она составляет 10 400 рублей) не «сгорает», а переносится на следующий год. Так будет продолжаться до тех пор, пока человеку не будут возвращены все полагающиеся ему деньги, так как «срока давности» в данном случае не существует. Против заемщика играет лишь инфляция и то, что налоговый вычет разрешается получить только с налогов, полученных за последние 3 года, поэтому с подачей соответствующего заявления затягивать не стоит.

Процесс подачи заявления и необходимые документы

Вопросами возвращения налогового вычета в размере 13% по процентам ипотечного кредита занимается налоговая служба, куда подаются декларации по налогу на доходы физических лиц (3-НДФЛ). Для получения полагающихся денег покупателю жилья нужно подать в налоговую инспекцию по месту прописки соответствующее заявление и подготовить комплект необходимых документов, в числе которых, помимо самой декларации:

справка 2-НДФЛ о доходах (берется по месту работы);

договор купли-продажи;

свидетельство ИНН;

сертификат о праве собственности;

кредитный договор с банком, в котором оформлена ипотека;

справка о фактически уплаченных банку процентах с графиком погашения долга;

документы, подтверждающие своевременную оплату кредита (кассовые чеки, квитанции и т.д.).

Заявление о возврате процентов по ипотеке рассматривает налоговый инспектор, который принимает решение по нему в течение максимум трех месяцев. Если по заявлению принимается положительное решение, заемщику остается лишь написать заявление на непосредственное возвращение ему денежных средств и указать в нем номер банковского счета, на который в течение месяца должны быть переведены средства.

Нюансы, про которые стоит знать

Возврат процентов по ипотеке при покупке жилья уже весьма распространен в российской практике, однако он, как и любая достаточно сложная в юридическом плане процедура, связан с рядом нюансов, которые могут замедлить процесс получения заемщиком денег, а в некоторых случаях даже сделать его невозможным. Важно знать следующее:

До 2014 года возможность получить имущественный налоговый вычет при приобретении недвижимости в кредит предоставлялась человеку единовременно (раз в жизни). В настоящий момент в соответствии с действующим законодательством воспользоваться услугой получения имущественного вычета можно неоднократно. Однако суммарный объем доступных для возврата средств ограничен 390 000 рублей (13% от 3 млн рублей).

Если жилье куплено несколькими лицами (например, супругами) и оформлено в долевую собственность, налоговый вычет обязательно распределяется поровну между всеми владельцами недвижимости. При общей совместной собственности вычет можно распределить в пользу одного владельца недвижимости при согласии остальных.

Получить проценты по кредиту можно как деньгами (одной суммой по окончании года), так и в виде уменьшенного (или даже «отмененного») подоходного налога. В последнем случае работодатель при получении соответствующих документов из налоговой службы просто не удерживает с зарплаты работника подоходный налог частично или полностью.

Налоговая служба удовлетворяет заявления о возвращении процентов только с целевого (ипотечного) кредита. Это значит, что в договоре с банком должна быть явно указана направленность кредита и иметься ссылка на конкретный объект приобретаемой недвижимости.

Из предыдущего пункта следует, что при перекредитовании возврат процентов по ипотеке становится невозможным, так как новый кредит не является целевым, а оформляется для выплаты долга банку.

Налоговая служба может отказать в возврате процентов по ипотеке человеку, у которого имеются неоплаченные налоги. При отказе вопрос может быть рассмотрен снова после того, как заемщик погасит все долги.

Обращаем внимание на то, что повысить свои шансы и гарантированно получить вы можете с помощью нашей универсальной формы-заявки, которую мы направляем в несколько микрофинансовых организаций.

При использовании материалов сайта активная ссылка на сайт обязательна.Сбербанк на протяжении нескольких десятилетий является лидером в кредитовании населения страны. После отмены комиссий за досрочный возврат долга многие заемщики начали погашать кредиты раньше срока. В результате возник справедливый вопрос, возможен ли возврат процентов при досрочном погашении кредита в Сбербанке.

Клиент Сбербанка имеет право погасить досрочно любой кредит: потребительский, автомобильный или ипотечный. С этой целью необходимо обратиться в подразделение банка, где был открыт кредитный счет, и подать заявление с точной датой его закрытия не позднее дня внесения денег.

Почему важно написать заявление, а не просто внести всю сумму оставшегося долга? Каждый месяц со счета клиента происходит автоматическое списание денежных средств в размере установленного минимального платежа. Если не уведомить банк о своих намерениях закрыть кредит, то со счета снимется платеж, указанный в договоре.

Уплата процентов по договору осуществляется исходя из суммы задолженности, оставшейся на дату полного погашения долга. Период начисления процентов начинается со дня предоставления кредита и заканчивается датой полного погашения кредита. То есть, согласно кредитному договору, Сбербанк взимает проценты только за фактическое пользование денежными средствами.

Возврат процентов по кредиту

Несмотря на четко прописанные условия начисления процентов и закрытия кредита, многие заемщики считают, что при досрочном закрытии договора они могут вернуть часть уплаченных процентов. По этому вопросу есть несколько вариантов ответа.

Банковские комиссии

Если в договоре присутствуют комиссии, которые не были заявлены банком или противоречат финансовой логике, их можно вернуть через суд. Чтобы убедиться в отсутствии лишних комиссий, достаточно сравнить итоговую сумму задолженности (с учетом заявленных процентов) с полной стоимостью кредита, которую банки должны указывать согласно законодательству РФ. Если расчеты не сходятся, необходимо обратиться за разъяснением в банковское подразделение.

Навязанные комиссии, например, за выдачу кредита, открытие счета и другие операции являются незаконными, так как не несут никакой пользы для заемщика, как участника сделки о предоставлении заемных средств. Такие комиссии можно оспорить в судебном порядке в течение 3-4 месяцев. В то же время комиссия за обслуживание счета - законная оплата за сопутствующие услуги банка.

Годовые проценты за пользование кредитом

Заемщики обращаются за возвратом процентов в двух случаях:

- Клиент погасил долг в размере суммы, указанной в графе полная стоимость кредита, не осуществив перерасчет в отделении банка.

- Потребитель произвел самостоятельный расчет и считает, что уплаченные проценты не соответствуют действительности.

Например, в первом случае досрочное погашение кредита в Сбербанке: возврат процентов и перерасчет задолженности осуществляется в течение нескольких дней. Банковские сотрудники проверяют соответствие внесенного платежа остатку долга и возвращают излишек средств. Здесь вина в оплате лишних процентов лежит на клиенте, который невнимательно ознакомился с процедурой закрытия счета раньше срока.

Чаще проблемы возникают при втором варианте, когда заемщик правильно погасил задолженность, но все же имеет претензии к банку. Решение этих вопросов происходит через судебные инстанции по месту жительства клиента или в суде, указанном в кредитном договоре. Для этого необходимо подать:

- исковое заявление о взыскании с банка части уплаченных процентов, включая в стоимость иска моральный вред и возможные расходы на юриста;

- документы и их копии, удостоверяющие личность, кредитный договор и все квитанции по оплате долга.

Обратиться с подобным заявлением можно на протяжении 3 лет со дня вступления договора в силу. Для кредитов сделка считается заключенной с того момента, когда заемщик получил деньги.

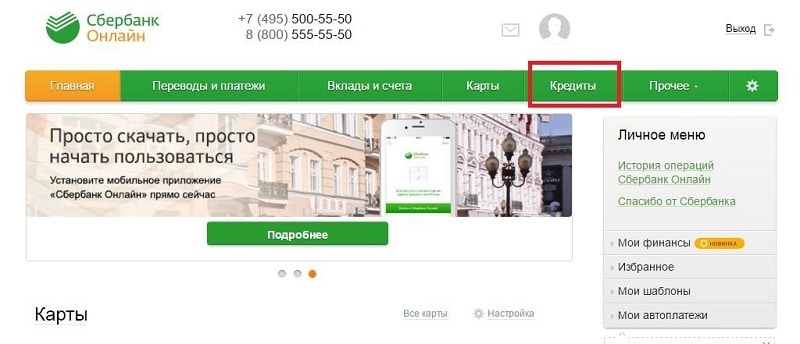

Кредит досрочно можно погасить и в Сбербанке Онлайн. Перейдите по вкладке «Кредиты»

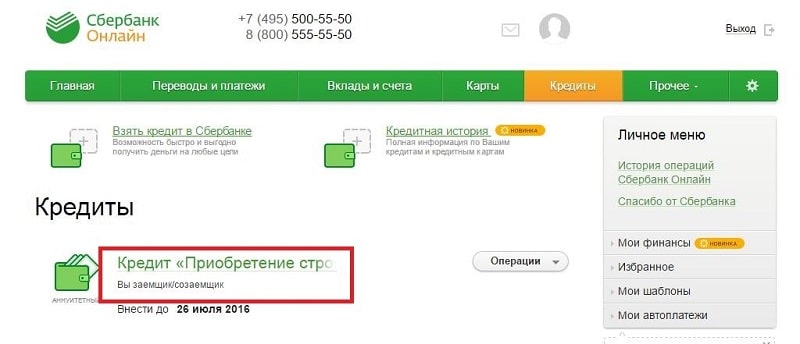

Выберете кредит

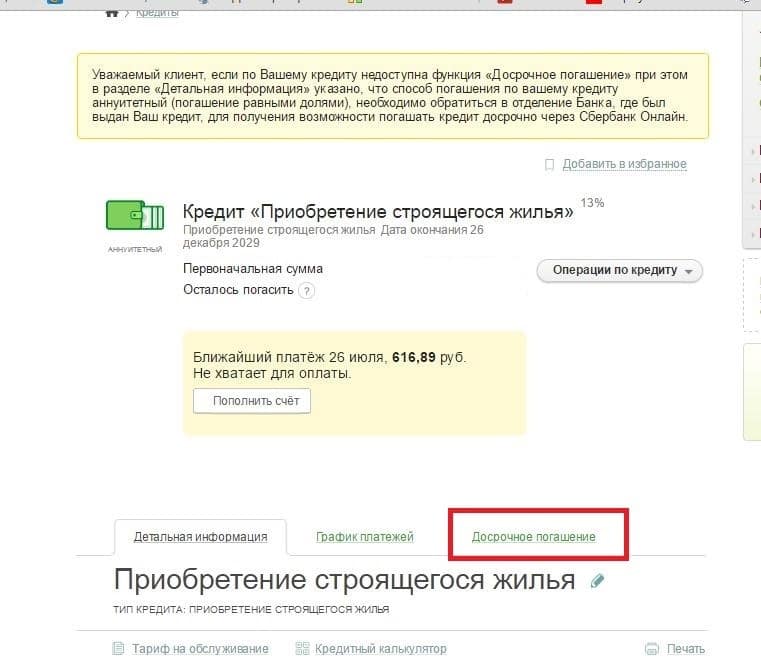

Нажмите на «Досрочное погашение»

Изучая судебную практику по вопросу как вернуть проценты по кредиту при досрочном погашении в Сбербанке, можно найти и положительные и отрицательные для заемщиков решения. Банковские клиенты могут выиграть дело, если докажут, что был произведен неверный перерасчет или проценты начислялись за период, когда деньги уже были внесены на счет. Но если исковое заявление составлено без финансово-обоснованных причин, суд может быть на стороне банка.

Например, если заемщик закрыл кредит за 3 года вместо 5 лет и требует пересчитать ему проценты по максимальному сроку в 3 года (проценты в данном случае меньше, так как основной долг быстрее возвращается и база для начислений будет значительно меньше), суд примет решение в пользу банка. Требования клиента противоречат изначально установленным условиям кредитования, на которые он согласился перед подписанием договора.

Возврат процентов по ипотеке Сбербанк

Компенсация процентов по ипотечным кредитным программам происходит за счет государственной поддержки населения – налогового вычета. Положения об имущественном вычете содержаться в Налоговом Кодексе РФ. Ст. 220 НК РФ описывает круг лиц, имеющих право воспользоваться данной государственной льготой, к ним относятся:

- граждане РФ со стабильным доходом, облагаемым налогом по ставке 13%;

- женщины, которые вышли из декретного отпуска, при условии, что ипотечный кредит был оформлен до отпуска по уходу за ребенком;

- резиденты, которые трудоустроены и проживают в любом населенном пункте РФ более 183 дней в течение 1 года.

Возвращение процентов по ипотеке не доступно пенсионерам, индивидуальным предпринимателям, находящимся на упрощенном налогообложении и заемщикам банка, состоящих в родственных/служебных связях с продавцом недвижимости.

Из документов понадобится паспорт, справки 2-НДФЛ, 3-НДФЛ, договор купли-продажи, кредитный договор, квитанции об оплате кредита или выписка со счета с движением денежных средств. Вычет может быть оформлен на следующие объекты кредитования:

- покупка готового жилья или строительство нового (распространяется на дом, квартиру, комнату, долю);

- приобретение земельного участка или его доли;

- перекредитование имеющейся ипотеки;

- осуществление ремонтных, отделочных или строительных работ.

Максимальная сумма имущественного вычета составляет 2 млн руб. при покупке жилой недвижимости и 3 млн руб. при возвращении уплаченных процентов. Подать документы на участие в государственной программе можно по месту работы или районной ИФНС (налоговой службе). Проверка документов осуществляется не более 3 месяцев, после чего заемщик получает ответ в письменном виде. Если все в порядке, то выплаты начинаются в течение 1 месяца со дня окончания проверки. Срок, на протяжении которого заемщик может обратиться за налоговым вычетом, законодательно неограничен. Возвратить проценты можно всей суммой сразу или получить компенсацию ежемесячно.

Например, Иванова Л. взяла кредит на квартиру в 2014 за 1,95 млн руб. Из заработной платы ежегодно выплачивались НДФЛ в размере 67,3 тыс. руб. Налоговый вычет будет рассчитываться исходя из стоимости жилья – 1950000* 13%= 253500 руб. За 3 года ей положена компенсация в размере 201,9 (67,3*3) тыс. руб. Остаток вычета 253,5-201,9 = 51,6 тыс. руб. будет выплачиваться ежемесячно на протяжении 2017 года.