Особенности учета транспортных расходов в торговле. Транспортные расходы в бухгалтерском учете: проводки и примеры

Транспортные расходы — это затраты предприятия непосредственно связанные с доставкой купленного товара контрагенту. Порядок учета транспортных затрат на доставку в бухгалтерии отражают в учетной политике. Сумма транспортных расходов может входить в стоимость товара или оформляться как отдельно оказанная услуга. В зависимости от способа учета транспортных расходов формируются соответствующие проводки.

К транспортным расходам (иначе говорят, транспортно-заготовительные расходы) можно отнести следующие затраты:

- Оплата транспортных расходов за доставку товара;

- Оплата за погрузочно-разгрузочные работы;

- Плата за временное хранение.

Варианты оплаты стоимости услуг по доставке товара:

- Стоимость доставки предприятие включает в цену товара;

- Возврат потраченной суммы продавцом согласно заключенному договору с покупателем;

- Покупатель оплачивает транспортные расходы отдельной суммой;

- Оплачивают услуги согласно заключенному договору на доставку товара с транспортной компанией.

Проводки по транспортным расходам на доставку товара на примерах

Пример 1. Сумма транспортных расходов включена в стоимость товара

Организация ООО «ВЕСНА» закупила техники на общую сумму 531 000,00 руб., в т.ч. НДС — 81 000,00 руб. Транспортные расходы составили 29 500,00 руб, НДС 4 500,00 руб. Согласно учетной политике предприятия транспортные расходы включаются в себестоимость товара. Для формирования себестоимости служит счет 15.

Согласно пункту 6 ПБУ 5/01 затраты по доставке могут включаться в их фактическую стоимость. Фактическая стоимость списывается на счет 41 «Товары».

В бухгалтерском учете отражены транспортные расходы по доставке, делаем следующие проводки:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки по операции | Документ-основание |

| 15 | 60 | 450 000,00 | Учтена покупная стоимость купленной техники | Товарная накладная (ТОРГ-12),Счет фактура полученный |

| 19 | 60 | 81 000,00 | Учтен НДС по приобретенной технике | |

| 15 | 60 | 25 000,00 | Учтена стоимость транспортных расходов | |

| 19 | 60 | 4 500,00 | Учтен НДС по транспортным расходам | |

| 41 | 15 | 475 000,00 | Учтена фактическая стоимость купленной техники |

Пример 2. Сумма транспортных расходов включена в состав расходов на продажу

ООО «ВЕСНА» закупила товары на общую сумму 413 000,00 руб, в т.ч. НДС 63 000,00 руб. Транспортные расходы составили 20 060,00 руб, в т.ч. НДС 3 060,00 руб. Согласно учетной политике транспортные расходы включаются в состав расходов на продажу. Формирование себестоимости производится на счете 41.

Получите 267 видеоуроков по 1С бесплатно:

Согласно пункту 13 ПБУ 5/01 транспортные расходы входят в состав расходов на продажу.

В бухгалтерском учете формируются проводки по транспортным расходам:

Пример 3. Доставка товара услугами транспортной компании

ООО «ВЕСНА» реализует товар покупателю товар на общую сумму 885 000,00 руб, в т.ч. НДС 135 000,00 руб. Согласно учетной политике стоимость транспортных услуг включена в цену товара. По условиям договора ООО «ВЕСНА» должна доставить товар покупателю. Для доставки товара заключен договор с транспортной компанией. По условиям договора стоимость услуг по доставке товара покупателю составляет 35 400,00 руб, в т.ч. НДС 5 400,00 руб.

В бухгалтерском учете отражены транспортные расходы по договору оказания услуг, делаем следующие проводки:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 62 | 90.01 | 885 000,00 | Учет выручки от реализации товаров | Товарная накладная (ТОРГ-12),Счет фактура выданный,Товарно-транспортная накладная(форма 1-Т) |

| 90.03 | 68.02 | 135 000,00 | Начислен НДС с реализации товаров | |

| 90.02 | 41 | 885 000,00 | Списание реализованных товаров | |

| 44.01 | 60 | 30 000,00 | Учет расходов на доставку товаров покупателю транспортной компанией | Договор доставки,Акт об оказании транспортных услуг, Транспортная накладная,Товарно-транспортная накладная (форма 1-Т),Товарная накладная (ТОРГ-12) |

| 19.04 | 60 | 5 400,00 | Учет входного НДС, предъявленного транспортной компанией | Счет фактура полученный |

| 51 | 62 | 885 000,00 | Оплата покупателя за реализованный товар | Банковская выписка |

| 60 | 51 | 35 400,00 | Оплата транспортной компании за доставку товара | Банковская выписка |

| 90.07.01 | 44.01 | 30 000,00 | Списаны расходы за доставку реализованного товара | Бухгалтерская справка |

| 68 | 19 | 5 400,00 | НДС принят к вычету | Книга покупок |

Первичные документы, подтверждающие транспортные расходы

При заключении договора организация ООО «ВЕСНА» с транспортной компанией, документом, подтверждающим услуги по доставке реализованного товара, служит Транспортная накладная, которая составляется продавцом. Согласно пункту 2 статьи 785 ГК РФ; правилу 9 Постановления Правительства от 15.04.2011г. №272; письму Минфина от 23.04.2013г. № 03-03-01/1/1404.

Составляется Товарная накладная согласно приложению 4 к Постановлению Правительства от 15.04.2011г. №272. Так как в Товарной накладной не указана цена и стоимость товара, нужно оформить Товарную накладную (ТОРГ-12).

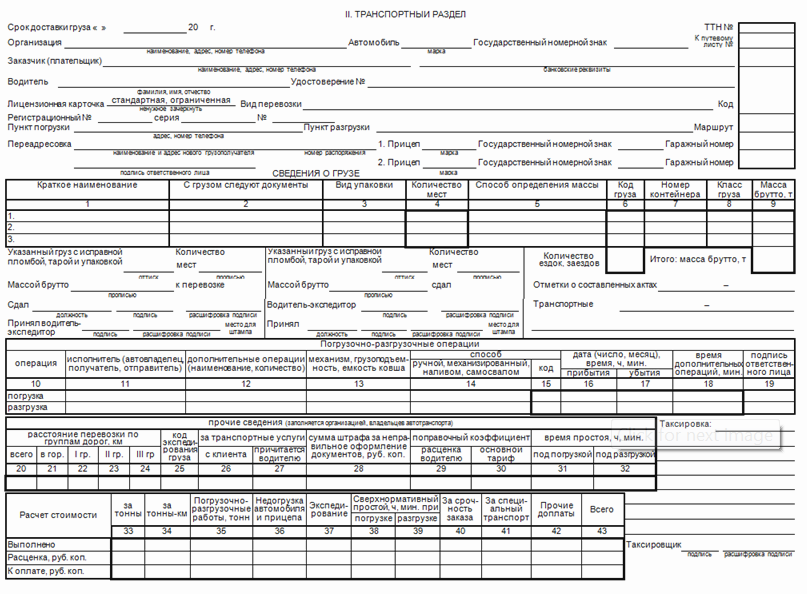

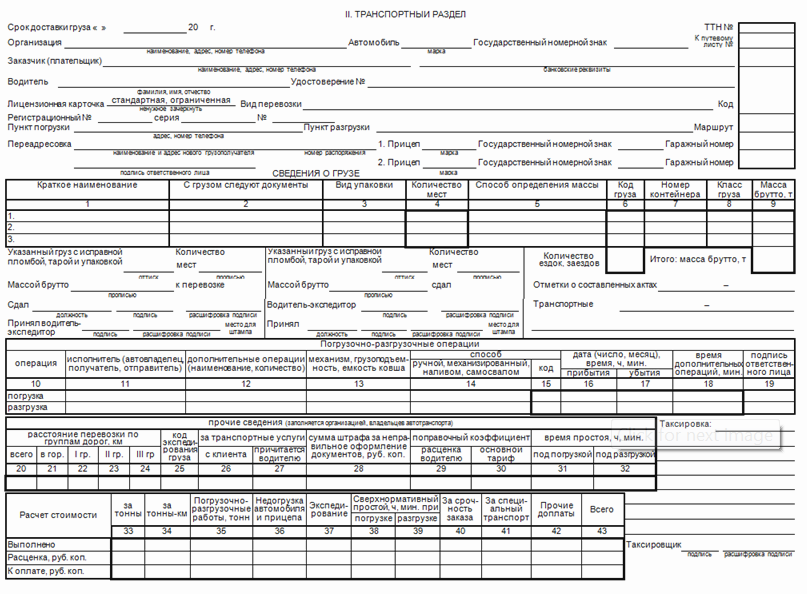

Для учета движения товара и расчета за их доставку автотранспортом формируют Товарно-транспортную накладную (форма 1-Т).

Образец Товарно-транспортная накладная (форма 1-Т):

Образец договора на транспортные услуги можно скачать

Как правило, расходы по доставке товаров покупателю несет поставщик. Нередко для транспортировки продукции привлекают стороннюю организацию. Или же фирма использует для этих целей собственный транспорт. Учет расходов по доставке также может быть различным. Поставщик имеет право включить такие затраты в цену товара. Или же покупатель возместит расходы по транспортировке отдельно. Во всех этих случаях бухгалтерский учет и налоговые последствия будут различны. Рассмотрим их более подробно.

Доставка своими силами

Многие компании имеют собственный транспорт, предназначенный для доставки товара или продукции покупателям. Если машина используется только для такой перевозки, затраты на ее содержание следует учитывать на счете 44 «Расходы на продажу». В целях налогообложения прибыли данные издержки могут быть включены в налоговую себестоимость. Но при условии, что стоимость доставки возмещает покупатель. В противном случае расходы на содержание транспорта нельзя считать экономически обоснованными (письмо Минфина России от 19.03.2007 № 03-03-06/1/157). Средства, полученные за доставку, отражают на счете 90 «Продажи». В налоговом учете они будут включены в состав доходов от реализации. Стоимость доставки может оплачиваться покупателем отдельно или в составе цены товара. Рассмотрим оба этих варианта на следующих примерах.

Вариант 1: доставка включена в цену товара

В таком случае цена реализации товара будет сформирована с учетом стоимости доставки. Как правило, эта стоимость в отгрузочных документах отдельной строкой не выделяется. Затраты на содержание транспорта отражаются в налоговом учете в составе прочих расходов, связанных с производством и реализацией (подп. 11 п. 1 ст. 264 НК РФ).

Пример 1

ООО «Магазин» торгует шкафами. Товар доставляет до покупателя собственным транспортом. По договору стоимость проданной мебели с учетом доставки — 118 000 руб. (в т. ч. НДС — 18 000 руб.). Покупная стоимость шкафа — 60 000 руб. Расходы по доставке товара покупателю в итоге составили 11 800 руб. Бухгалтер «Магазина» сделает следующие записи:

Дебет 62 Кредит 90-1

— 118 000 руб. — товар реализован и доставлен покупателю;

— 18 000 руб. — отражен НДС со стоимости товара;

Дебет 90-2 Кредит 41

Дебет 90-2 Кредит 44

— 11 800 руб. — списаны расходы по доставке товаров;

Дебет 90-9 Кредит 99

— 32 000 руб. (118 000 – 18 000 – 60 000 – 11 800) — отражена прибыль от продажи товаров.

Вариант 2: доставка отделена от цены товара

Если в договоре стоимость услуги по доставке указана отдельно и не входит в цену товаров, то такая деятельность будет облагаться ЕНВД. Разумеется, при условии, что в транспортировке занято не более 20 машин и в регионе действует закон, устанавливающий «вмененный» налог для данных услуг (письма Минфина России от 28.04.2005 № 03-06-05-04/112, от 11.04.2007 № 03-11-04/3/109). В таком случае оказание транспортных услуг признается самостоятельным видом деятельности. А значит, компания, которая занимается торговлей и доставляет товар покупателям, должна будет вести раздельный учет этих двух видов деятельности.

Пример 2

ООО «Магазин» отгружает покупателю товар на сумму 106 200 руб. (в т. ч. НДС — 16 200 руб.) и оказывает услуги по его транспортировке. Транспортные услуги оплачиваются покупателем сверх цены на отгруженную продукцию. Стоимость доставки — 11 800 руб. Деятельность по доставке подпадает под ЕНВД. Покупная стоимость товаров — 60 000 руб., себестоимость транспортных услуг — 7000 руб. В бухучете организации будут сделаны такие проводки:

Дебет 62 Кредит 90-1

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

Дебет 90-2 Кредит 41

— 60 000 руб. — списана себестоимость проданных товаров;

Дебет 62 Кредит 90-1 субсчет «Выручка от услуг по ЕНВД»

— 11 800 руб. — отражена выручка от оказания транспортных услуг, оплаченных покупателем;

Дебет 90-2 субсчет «Себестоимость продаж по ЕНВД» Кредит 44

— 7000 руб. — списаны затраты на содержание транспорта;

Дебет 90-9 Кредит 99

— 34 800 руб. (106 200 – 16 200 – 60 000 + 11 800 – 7000) — отражен финансовый результат от продажи товаров и оказания транспортных услуг.

Транспортировка силами подрядчика

Когда фирма-продавец не имеет возможности доставлять товары покупателям собственными силами, она может заключить договор на организацию перевозок со специализированной транспортной компанией. Стоимость доставки также может быть включена в цену товара или оплачена отдельно.

Вариант 1: цена товара включает перевозку

При таком варианте стоимость доставки будет одной из составляющих выручки от реализации товаров. А все, что продавец заплатит перевозчику за его услуги, — расход, связанный с такой продажей. Следовательно, поставщик сможет отнести его к затратам при расчете налога на прибыль. Причем независимо от того, доставляет ли он покупные товары или продукцию собственного производства (письмо Минфина России от 17.11.2006 № 03-03-04/1/770).

Пример 3

По условиям договора поставки ООО «Магазин» доставляет продукцию собственного производства (мебель) до склада покупателя. Стоимость доставки включена в цену мебели. Общая цена поставки — 118 000 руб. (в т. ч. НДС — 18 000 руб.). Себестоимость продукции — 60 000 руб. Для доставки товара «Магазин» воспользовался услугами транспортной компании ООО «Транспортник». Стоимость услуг составила 11 800 руб. (в т. ч. НДС — 1800 руб.). Бухгалтер «Магазина» сделает такие записи:

Дебет 51 Кредит 62

— 118 000 руб. — поступили деньги за товар от покупателя;

Дебет 62 Кредит 90-1

— 118 000 руб. — отражена выручка от реализации продукции;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

— 18 000 руб. — начислен НДС с выручки;

Дебет 90-2 Кредит 43

— 60 000 руб. — списана себестоимость продукции;

Дебет 44 Кредит 60

— 10 000 руб. (11 800 – 1800) — отражены затраты по доставке;

Дебет 19 Кредит 60

— 1800 руб. — учтен входной НДС со стоимости доставки;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

— 1800 руб. — отражен налоговый вычет;

Дебет 90-2 Кредит 44

— 10 000 руб. — списаны транспортные расходы;

Дебет 90-9 Кредит 99

— 30 000 руб. (118 000 – 18 000 – 60 000 – 10 000) — отражена прибыль от реализации продукции;

Дебет 60 Кредит 51

— 11 800 руб. — оплачены услуги транспортной компании.

Вариант 2: стоимость доставки отделена от цены товара

В таком случае продавец удерживает с покупателя деньги за доставку и передает их перевозчику. Поскольку полученные деньги поставщику не принадлежат, то их не включают в доход. Причем как в бухгалтерском, так и в налоговом учете. Нередко продавец получает за такое посредничество вознаграждение. Тогда положительная разница между суммой, полученной за доставку от покупателя, и той, что передана перевозчику, будет являться налогооблагаемым доходом.

Пример 4

Воспользуемся условиями примера 3. С одной лишь разницей, что стоимость доставки не включена в цену реализованной продукции. Ее стоимость покупатель возместит отдельно. Следовательно, общая цена поставки будет равна 106 200 руб. (в т. ч. НДС — 16 200 руб.) Кроме того, в договоре между продавцом и перевозчиком указано, что ООО «Магазин» взимает деньги за доставку с покупателей и передает их ООО «Транспортник». Вознаграждение «Магазина» за посреднические услуги составляет 10 процентов от стоимости перевозки. В таком случае «Магазином» будут сделаны следующие бухгалтерские проводки:

Дебет 51 Кредит 62

— 118 000 руб. (106 200 + 11 800) — оплачена покупателем продукция и стоимость доставки;

Дебет 62 Кредит 90-1

— 106 200 руб. — отражена выручка от реализации продукции;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

— 16 200 руб. — начислен НДС с продажи;

Дебет 90-2 Кредит 43

— 60 000 руб. — списана себестоимость реализованной продукции;

Дебет 76 субсчет «Расчеты с перевозчиком» Кредит 90-1

— 1180 руб. (11 800 руб. × 10%) — отражено вознаграждение за посреднические услуги;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

— 180 руб. — начислен НДС с выручки от посреднических услуг;

Дебет 90-9 Кредит 99

— 31 000 руб. (106 200 – 16 200 – 60 000 + 1180 – 180) — отражен финансовый результат от реализации продукции и оказания посреднической услуги;

Дебет 62 Кредит 76 субсчет «Расчеты с перевозчиком»

— 11 800 руб. — отражена стоимость доставки, которую возместил покупатель;

Дебет 76 субсчет «Расчеты с перевозчиком» Кредит 51

— 10 620 руб. (11 800 – 1180) — оплачены услуги транспортной фирмы.

Эксперт «НА» Е.Н. Тарасова

Источник материала -Наталья Олейникова

,

ведущий аудитор, консультант по бухгалтерскому учету и налогообложению,

лектор учебно-методического центра «Градиент Альфа»

План семинара:

- Расходы на доставку включены в цену товаров.

- Стоимость доставки выделена в договоре либо вы заключили с контрагентом отдельный договор на перевозку товара.

Рассмотрим такую ситуацию: поставщик самостоятельно доставляет товары покупателю. Все издержки, которые при этом появляются, продавец может предъявить контрагенту двумя способами. Либо включить в цену товара, либо выставить на сумму транспортных затрат отдельный счет. Для каждого из этих двух способов понадобятся свои особые документы. Да и проводки будут отличаться. Вот об этих тонкостях учета я сегодня расскажу. Сразу оговорюсь – речь пойдет о доставке автомобильным транспортом. Ведь перевозками железнодорожным, морским и воздушным транспортом занимаются специализированные компании.

Расходы на доставку включены в цену товаров

Вот самый простой вариант – включить стоимость доставки в цену товаров. Причем это удобно как с точки зрения учета, так и в плане документального оформления.

Доставка нигде в документах, передаваемых покупателю, не фигурирует. То есть о ней ваша компания не упоминает в тексте договора. В счете-фактуре стоимость доставки вы не выделяете. И отдельный счет тоже выставлять не надо. Только обязательно оформите путевой лист. Без этого документа налоговики точно снимут расходы на бензин.

Производственные и торговые организации по-разному отражают расходы на доставку при расчете налога на прибыль. Первые (если применяют метод начисления) могут включить такие расходы в состав прямых или косвенных. Об этом сказано в пункте 1 статьи 318 НК РФ. Прямые расходы будут уменьшать налог на прибыль по мере того, как компания станет признавать выручку от реализации готовой продукции.

Если же расходы на доставку вы учитываете как косвенные, то их можно списать единовременно в том периоде, в котором они были произведены. То есть дожидаться, пока компания признает выручку, не нужно.

А торговые организации расходы на доставку учитывают в том периоде, когда они имели место. Дата оплаты и момент, когда компания признает выручку от реализации ТМЦ, роли не играют.

Ну а входной НДС по расходам, связанным с доставкой (например, со стоимости топлива), можно принять к вычету по общим правилам. То есть когда компания выполнит требования статей и НК РФ.

Пример 1

Компания на общем режиме отражает в учете расходы на доставку, включенные в цену готовой продукции

ООО «Юпитер» занимается изготовлением кирпичей и доставляет их покупателям самостоятельно. Согласно договору купли-продажи право собственности на отгружаемую продукцию переходит к покупателю в момент ее получения.

В сентябре для доставки покупателю партии в 10 000 штук стоимостью 118 000 руб. (в том числе НДС – 18 000 руб.) использовали арендованный грузовик.

Затраты на его аренду составили 1180 руб. (в том числе НДС – 180 руб.). Стоимость израсходованных материалов (включая ГСМ) – 2000 руб. Зарплата (в том числе страховые взносы с зарплаты) водителя – 1850 руб. Таким образом, компания потратила на доставку 4850 руб. (1000 + 2000 + 1850). Эта сумма была учтена в цене товаров.

Организация утвердила один и тот же перечень прямых затрат и в бухгалтерском, и в налоговом учете. Поэтому себестоимость готовой продукции и здесь и там составляет 40 000 руб. Затраты на доставку не входят в перечень прямых затрат ни в бухгалтерском, ни в налоговом учете. Налог на прибыль организация рассчитывает ежемесячно методом начисления. Проводки будут такими (для простоты не буду приводить те записи, которые связаны с зарплатой водителя, страховыми взносами и НДФЛ):

ДЕБЕТ 23 КРЕДИТ 60

– 1000 руб. (1180 – 180) – учтена стоимость аренды грузовика;ДЕБЕТ 19 КРЕДИТ 60

– 180 руб. – выделен НДС с услуг по аренде;ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 180 руб. – принят к вычету НДС с услуг по аренде;ДЕБЕТ 23 КРЕДИТ 10

– 2000 руб. – списана стоимость израсходованных материалов (включая ГСМ);ДЕБЕТ 62 КРЕДИТ 90 субсчет «Выручка»

– 118 000 руб. – отгружена покупателю;ДЕБЕТ 90 субсчет «НДС» КРЕДИТ 68 субсчет «Расчеты по НДС»

– 18 000 руб. – начислен НДС с реализованной готовой продукции;ДЕБЕТ 90 субсчет «Себестоимость продаж» КРЕДИТ 43

– 40 000 руб. – списана себестоимость реализованной готовой продукции;ДЕБЕТ 90 субсчет «Себестоимость продаж» КРЕДИТ 23

– 4850 руб. – списаны расходы на доставку готовой продукции.При расчете налога на прибыль расходы на доставку учтены в тот же день, когда списана себестоимость реализуемой продукции. Дело в том, что доходы от реализации готовой продукции были признаны в месяце, в котором ее доставили покупателю. При расчете налога на прибыль в сентябре были признаны доходы в сумме 100 000 руб. (118 000 – 18 000) и расходы в размере 44 850 руб. (4850 + 40 000).

Вопрос участника

– Надо ли составлять транспортную накладную, если стоимость доставки продавец включает в цену товаров?

– Нет, не надо. Дело в том, что отдельный договор перевозки вы не заключаете. Да и про саму доставку нигде в документах, передаваемых покупателю, нет ни слова. Значит, и транспортная накладная не нужна. Правильность данного вывода подтверждают чиновники Минфина России в письме от 17 августа 2011 г. № 03-03-06/1/498 .

Стоимость доставки выделена в договоре либо вы заключили с контрагентом отдельный договор на перевозку товара.

Теперь рассмотрим второй способ – стоимость доставки установлена сверх цены товаров. Соответственно, ваша компания выставляет отдельный счет на доставку.

Как и в предыдущем случае, вам необходимо составить путевой лист. Так вы обоснуете расходы на бензин. Кроме того, обязательно оформите транспортную накладную.

Причем по форме, утвержденной постановлением Правительства РФ от 15 апреля 2011 г. № 272 . Самостоятельно разработать бланк накладной компании не вправе. Об этом чиновники из Минфина России предупредили в письме от 28 января 2013 г. № 03-03-06/1/36 .

Еще чаще всего оформляют акт оказанных услуг. Жесткой формы для него нет. Поэтому вы можете сами ее разработать (см. ниже. – Примеч. ред. ).

О лекторе

Наталья Анатольевна Олейникова окончила Московский Государственный Университет пищевой промышленности. Работала главным бухгалтером. Прошла обучение и успешно сдала экзамены на . С 2002 является аудитором в области общего аудита. Успешно прошла обучение и имеет свидетельство налогового консультанта.

Вообще, акт необязателен. Но хуже от того, что вы его оформите, точно не будет.

Понадобится еще один документ. В нем вы опишете, что именно перевозите. Например, это может быть по типовой форме № ТОРГ-12 . Либо иной документ. Самое главное, чтобы в нем были все реквизиты, предусмотренные пунктом 2 статьи 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ.

И наконец, счет-фактура. В нем выделите в разных позициях стоимость ТМЦ и доставки. А если заключен отдельный договор на перевозку, выставите два счета-фактуры: один на товары, а второй – на услуги по доставке.

При методе начисления доходы от оказания услуг по доставке готовой продукции (товаров) учитывайте в периоде, когда они начислены. Так предусмотрено пунктом 1 статьи 271 НК РФ. А расходы на транспортировку отразите в том месяце, в котором они произведены. То есть их не нужно распределять на остатки незавершенного производства. Например, это зарплата водителей, которая является разновидностью расходов на оплату труда.

Инструкция

Включите в договор поставки, заключенный с покупателем, пункт об обязанности доставки товара и о включении ее стоимости в цену товара.

Чтобы экономически обосновать стоимость расходов на доставку , составьте калькуляцию-расчет на транспортные услуги, включаемые в цену доставляемого товара. Такой расчет необходим, если доставка производится собственным транспортом.

Рассчитайте стоимость доставки на 1 км пробега или на 1 тонну перевезенного груза. Включите в нее расходы на заработную плату водителя с начислениями, расходы на ГСМ, амортизацию транспортного средства, общехозяйственные расходы. Утвердите калькуляцию руководителем.

Своевременно пересматривайте калькуляцию стоимости доставки при изменении ее составляющих: повышении цен на ГСМ, увеличении заработной платы водителя и т.д.

Если доставка товара покупателю производится наемным транспортом, в качестве обоснования расходов подойдут документы, выданные транспортной компанией: договор, счет-фактура, счет. Если организация не является плательщиком налога на добавленную стоимость, в цену товара необходимо включать транспортные расходы с входящим НДС. Если организация является плательщиком НДС, при расчете цены товара сумма входящего налога исключается из стоимости расходов на наемный транспорт и «накручивается» при отгрузке товара покупателю на общую стоимость товара с учетом доставки.

Рассчитайте сумму транспортных расходов по доставке заказа, умножив стоимость доставки по калькуляции на количество километров пробега автомобиля или на массу доставляемого груза, если доставка производится собственным транспортом. Определите их стоимость по документам транспортной компании, если товар доставляется наемным транспортом.

Определите стоимость отгружаемого товара, умножив его цену на количество. Прибавьте к полученной цифре стоимость услуг по доставке этого заказа.

Чтобы не выделять транспортные расходы в счет-фактуре отдельной строкой, поделите общую стоимость заказа, включая транспортные расходы, на количество товара, получив цену его единицы с учетом стоимости доставки. Проставьте полученную цифру в графе «Цена за единицу (без НДС)» счета-фактуры и вычислите общую стоимость заказа. Увеличьте полученную стоимость заказа на сумму НДС, если организация является его плательщиком.

В случае если необходимо доставить покупателю одним рейсом товары разной стоимости, распределите транспортные расходы пропорционально стоимости каждого товара в этом заказе, а затем включите их в цену .

В соответствии с правилами бухгалтерского учета (ПБУ) №5/1, пунктом №13, торговая точка имеет право включить в стоимость товара закупочную цену, транспортные, налоговые и иные расходы . Торговая накрутка указывается в учетной налоговой документации согласно указанным правилам.

Вам понадобится

- - товарная накладная;

- - правовой акт;

- - таблица торговой накрутки, применяемая ко всем единицам товара или по каждому наименованию отдельно.

Инструкция

Для безубыточной торговли вы должны сформировать цены на товар таким образом, чтобы в них были включены все расходы , связанные с закупкой, перевозкой товара и выплатой налогов, но в то же время, чтобы ваш товар был конкурентоспособным на рынке. Согласно действующему законодательству ваша торговая накрутка может быть любой, но это грозит тем, что товар не будет востребован потребителем, и вы понесете значительные убытки. Поэтому делайте минимальную накрутку, включая в нее только расходы и небольшой процент прибыли предприятия.

Согласно требованиям ПБУ/5, прием товаров должен производиться по приходным товарным накладным, дебету №41, кредиту №60, торговую наценку указывайте под №42. При установленном учете отпускных цен с накладными расходами и торговой накруткой в товарную накладную вносите и отпускную и закупочную цену.

В правовых актах торговой точки укажите схему, которую вы будете применять по группе товаров или по каждому наименованию отдельно. К оформленному документу должна быть приложена таблица с применяемой накруткой по всем расходам по каждому наименованию товаров отдельно или по списку товаров.

Для мелкорозничной торговли наиболее оптимальным вариантом считается разработка таблицы с учетом группы товаров. Для крупногабаритных товаров можно применить общую схему и указать торговую накрутку с учетом транспортных, закупочных и налоговых расходов общей процентной ставкой.

Если вы указали торговую накрутку на все виды товаров общей строкой, например 30%, то в этой сумме должны быть учтены все ваши расходы , в том числе транспортные и учтена ваша прибыль. Отдельной строкой указывать транспортные расходы не нужно.

Общая графа с указанной накруткой – это разница между закупочной и продажной ценой. Ее нужно указывать всем предприятиям, независимо от применяемого налогового режима.

Часто предприятия, которые оказывают услуги населению, сталкиваются с необходимостью обоснования их стоимости. Это требуется не только для того, чтобы учесть ее при оценке экономической деятельности самого предприятия, но и для клиентов и заказчиков, желающих знать, за что они платят свои деньги. Обосновать цену услуг, предоставляемых на платной основе, можно с использованием метода прямых затрат.

Инструкция

Стоимость платных услуг, которые предоставляет населению предприятие, складывается из себестоимости их оказания и расчетной прибыли. Для расчета себестоимости используйте метод прямых затрат. Он подробно описан в «Положении о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции», которое было утверждено постановлением Правительства Российской Федерации № 552 от 05.08.1992 г.

Обосновать цену услуг лучше в виде калькуляции. В том случае, если какие-то из предоставляемых услуг относятся к информационным, используйте единицы измерения подобных услуг, применяемые в практике библиотечных, информационных и справочных служб. При определении затрат, которые войдут в себестоимость, руководствуйтесь действующим порядком ведения бухгалтерского учета в Российской Федерации, для каждой платной услуги отдельно.

Для определения себестоимости, сгруппируйте все затраты по следующим статьям:

- оплата труда персонала, связанного с выполнением работ (услуг) (ОТ);

- страховые начисления на фонд оплаты труда (Н);

- налог на добавленную стоимость (НДС);

- материальные затраты на предоставление платных услуг (МЗ);

- накладные расходы (НР);

- расчетная прибыль (РП).

В статью «оплата труда персонала» включите заработную плату и остальные выплаты, произведенные за выполнение услуг (работ). В статью «страховые начисления на фонд оплаты труда» - обязательные отчисления, предусмотренные Налоговым кодексом Российской Федерации. В нее также войдут расходы на добровольное медицинское страхование и пенсионное обеспечение, другие социальные отчисления в процентных соотношениях, предусмотренных действующим налоговым законодательством.

По статье «материальные затраты на предоставление платных услуг» учтите затраты на расходные материалы и комплектующие, которые были использованы при оказании платных услуг. К «накладным расходам» отнесите те из них, которые необходимы для обеспечения процессов производства, связанные с управлением, а также обслуживанием, содержанием и эксплуатацией оборудования.

Стоимость услуги определите как сумму всех затрат на ее оказание (себестоимости) и расчетной прибыли.

Источники:

- «Положении о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции»

В России НДС введен с 1992 г. Это косвенный налог, который включается в стоимость товаров и подлежит перечислению в бюджет. С НДС покупатели сталкиваются повсеместно.

Сущность НДС

Расчет суммы НДС является важным аспектом ведения бухгалтерского учета. Налоговая ставка НДС по умолчанию составляет 18%, отдельные категории товаров облагаются со ставками 10% (медицинские товары или товары для детей) или 0% (товары для экспорта). Также НДС взимается и с импортируемых товаров.

Стоимость практически любого товара складывается из его цены и суммы НДС. Организации и ИП, которые продают товар или оказывают услуги, обязаны перечислить сумму НДС в бюджет. Несмотря на то что НДС уплачивается в бюджет компаниями, фактически его платят сами потребители из своего кармана. Получается, что покупая какой-либо товар покупатели оплачивают 118% от его стоимости (или 100%+ставка НДС).

Плательщиками НДС являются все компании и ИП, кроме тех, которые применяют спецрежимы (УСН или ЕНВД).

Как рассчитать стоимость товаров без НДС

В большинстве случаев стоимость товаров на полках магазинов указана уже с НДС. Конечно, бывают и другие ситуации, когда продавец приводит цену без НДС, а на кассе покупателю необходимо дополнительно оплатить еще 18% от стоимости покупок. В первую очередь это делается в маркетинговых целях, т.к. покупателям кажется, что такие товары стоят дешевле, а в итоге они тратят больше денег.

Рассчитать стоимость товара без НДС предельно просто. Необходимо общую стоимость товара с НДС поделить на 1,18 (118%). Например, стоимость товара с НДС составляет 15000. Соответственно, его цена без НДС составит 12711,86 р.

Стоит отметить, что этот расчет не совсем верно отражает действительную стоимость товара, т.к. покупатель может видеть только окончательную стоимость. Это связано с тем, что товар производится частями, из различных комплектующих, на которые каждый производитель также начисляет свой НДС. Поэтому окончательная стоимость товара уже включает целый ряд НДС. В этой связи вычислить стоимость товара без НДС достаточно проблематично.

Автоматизированный расчет НДС

Несмотря на то что расчет НДС представляется предельно простым, для тех, кто по каким-либо причинам не хочет самостоятельно проводить расчет, можно автоматизировать данный процесс. Для этого в интернете легко можно найти специализированные калькуляторы, в которые достаточно ввести исходные данные (стоимость товара с НДС) и они моментально предоставят готовый ответ - цену товара без НДС.

Бухгалтера в организациях редко высчитывают НДС самостоятельно, за них это автоматически делает бухгалтерская программа. Например, «1С: Бухгалтерия» или «1С: Предприятие». Для этого бухгалтеру достаточно только ввести налоговую ставку, остальное программа сделает сама. Но эти специализированные программы являются платными, они имеют широкий функционал и приобретать их только для расчета НДС нецелесообразно.

Источники:

- Как учесть доставку

- Учет транспортных расходов