Что выбрать усн или енвд. Специальные режимы для ИП: сложности. Общая система налогообложения ИП

Чтобы не просто заниматься бизнесом, а вести эффективную в плане прибыли экономическую деятельность, важно разобраться с разными налоговыми режимами. Следует понять, какая между ними разница, в чем преимущества и недостатки каждого из них, и какой лучше выбрать для своего бизнеса с учетом специфики и специализации.

Режимы налогообложения

Система налогообложения – это порядок, согласно которому происходит взимание налогов. Причем система предполагает использование разных режимов, каждый из которых имеет свои отличия. Разбираться в каждом из них, хотя бы на базовом уровне, нужно для того, чтобы проводить грамотное планирование налоговой нагрузки компании или ИП. Отличаются режимы не только по объекту налогообложения, но и по базе, периоду, ставке.

Важны и особенности исчисления, характер уплаты и сроки. Сегодня существует, как минимум, пять режимов, среди которых самыми популярными можно назвать УСН («упрощенку») и ЕНВД («вмененку»).

Сравнительный анализ

Под объектом налогообложения при УСН понимают доходы или доходы минус расходы, которые получил частный предприниматель или компания. Когда используется ЕНВД, то под объектом налогообложения понимают вмененные доходы плательщика.

Если говорить о налоговой базе , то при УСН под ней понимают денежное выражение доходов (или доходы минус расходы), тогда как при ЕНВД – это денежная величина вмененного налога.

Налоговый период при УСН равен календарному году, при ЕНВД – кварталу.

Налоговая ставка при УСН отличается, во-первых, от региона расположения бизнес-единицы, а, во-вторых, – от выбранного подвида. Если это доходы, то ставка колеблется в диапазоне от 1 до 6%. Если речь идет о доходах за вычетом расходов, то ставка составляет от 5 до 15%. При режиме ЕНВД ставка едина и составляет 15% величины вмененного дохода.

Кто может выбирать режимы?

Казалось бы, каждый предприниматель или руководитель ООО может выбрать тот налоговый режим, который считает для себя оптимальным. Но существуют определенные факторы, которые нужно обязательно учитывать при выборе системы. К списку определяющих параметров относят:

- Организационно-правовую форму (ООО или ИП);

- специализацию бизнеса или вид деятельности;

- количество сотрудников (в т.ч. ИТР и рабочих);

- размер прибыли, которую бизнес-единица получает;

- балансовую стоимость ОС, которые есть у фирмы;

- целевую аудиторию (тип поставщиков и партнеров);

- наличие ВЭД контрактов (экспорт/импорт);

- наличие льгот по налогам;

- частоту и равномерность получения прибыли;

- наличие базы для подтверждения на официальном уровне всех расходов;

- порядок оплаты взносов (страховых) как для ИП, так и для ООО;

- специфику фискальных режимов по регионам.

Вне зависимости от режима, который был выбран, важен четкий и грамотный бухучет, что, в первую очередь, позволит избежать денежных потерь и фискальных недоразумений.

Как показывает практика, именно УСН и ЕНВД – это те два налоговых режима, которые отличаются простотой и понятностью, а также позиционируются как самые выгодные для представителей малого и среднего бизнеса.

Специфика бизнеса как основной фактор

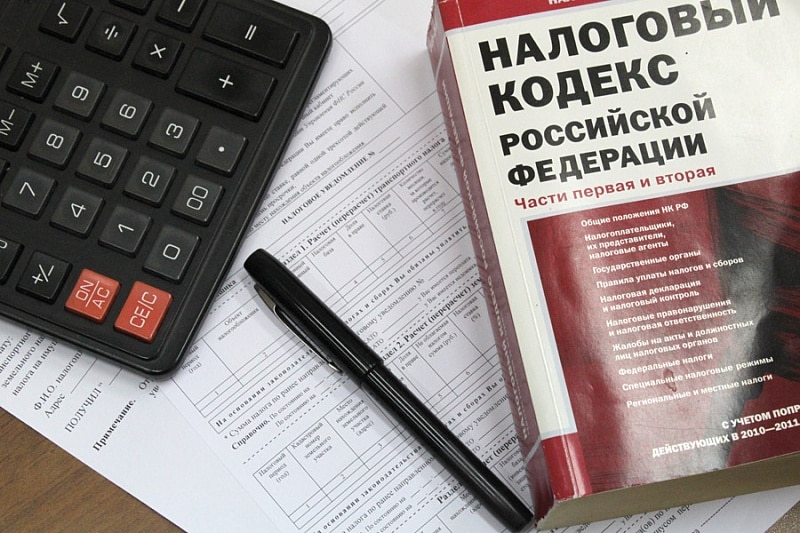

Если вы занимаетесь выпуском и реализацией подакцизных товаров, то режим УСН вам не подходит. То есть, если ИП или ООО занимается выпуском алкоголя, табачных изделий, автомобилей, бензина или дизтоплива, от идеи перейти на «упрощенку» стоит отказаться сразу, поскольку по закону это не предполагается. На «упрощенку» нельзя перейти, если вы работаете в сфере банковского дела, нотариального, инвестиционного и так далее. Перечень всех видов бизнес-активности, при ведении которых перейти на УСН невозможно, указан в НК РФ.

Если бизнес-единица функционирует в сфере предоставления бытовых услуг, ветеринарии, общественного питания, автоперевозок и СТО, то эксперты советуют выбрать ЕНВД. «Вмененку» могут использовать и те компании, которые занимаются торговлей, но торговая площадь которых не превышает 150 кв. м. Лонг-лист всех видов бизнес-активности, при которых можно выбирать «вмененку», указан в НК РФ (п. 2 ст. 346.26). Уточненный в НК РФ список может быть уменьшен на уровне законодательства конкретного региона.

Касательно организационно-правовой формы компании режим «упрощенки» могут выбирать как ИП, так и ООО. Исключение составляют иностранные компании, госорганизации, бюджетные учреждения. В список исключений входят и те организации, в доле которых более чем на 25% принимают участие другие бизнес или госструктуры.

Режим ЕНВД могут выбирать и ООО, и ИП. Перейти на «вмененку» не могут компании, попадающие в категорию «крупнейших плательщиков налогов», а также компании, в которых есть доля других фирм, и она превышает 25%.

Схожи режимы по количеству работников, которое допускается. И при УСН, и при ЕНВД количество персонала компании не должно превышать 100 человек.

Не менее важный фактор, который определяет вид выбранного режима – это размер дохода, который получает ИП или ООО. При «вмененке» размер не ограничивается никакими законодательными нормами. Тогда как при «упрощенке» доход ООО не может превышать 45 млн. рублей. А вот для ИП таких ограничений нет. Хотя, если ИП в течение года получил прибыль, которая превышает сумму в 60 млн. рублей, то он автоматически теряет право на «упрощенку».

Для определения «лимита» сумму в 60 млн. рублей ежегодно умножают на дефляторный коэффициент, который в прошлом году составил 1,329. Соответственно, предельная сумма доходов для УСН составляла 79,74 млн. руб.

Критерии выбора

Чтобы ООО или ИП выбрали максимально правильный и выгодный для себя фискальный режим, нужно руководствоваться рекомендациями экспертов, и первая из них – это учитывать вид деятельности, который проводит бизнес-единица.

Так, если вы занимаетесь розничной торговлей, то можно выбирать и УСН, и ЕНВД. Если вы занимаетесь производством сельхозпродукции, то вам доступен только УСН. Ведь согласно НК РФ, компании, как и ИП, которые занимаются производством, выбирать ЕНВД не имеют права. Хотя, для того чтобы заниматься услугами производственного формата, ИП может купить специальный патент.

Если говорить о широте выбора с учетом видов деятельности, то при УСН он самый широкий. Поэтому большинство Интернет-магазинов работают по УСН. Тогда как салоны красоты, автомастерские и заведения общепита предпочитают ЕНВД. Правда при этом количество работников не должно превышать 100 человек.

Что касается «доходного» лимита, то при ЕНВД его нет. Правда торговое предприятие может заниматься только торговлей в розницу, и никак не оптовыми продажами.

Клиенты также влияют на выбор фискального режима. Ведь, если среди них в основном плательщики НДС, то вам также нужно подстроиться под эту категорию и выбрать режим типа ОСНО. Но так как основными клиентами Интернет-магазинов, салонов красоты, небольших торговых павильонов и СТО являются обычные физлица, то вы можете выбирать между УСН и ЕНВД.

Выбирать УСН в формате «доходы – расходы» можно только в том случае, если с подтверждением расходов проблем не будет.

На конечном этапе выбора режима налогообложения стоит рассчитать фискальную нагрузку. Сделать это можно как самостоятельно, так и с привлечением консультантов.

Математические примеры

Чтобы понять, как рассчитывается фискальная нагрузка, можно провести определенные математические вычисления.

Например, ООО «Лукошко» будет заниматься реализацией непродовольственной группы товаров. При этом:

- вы предполагаете месячный доход в пределах 1 млн. руб. (не включая НДС);

- вы предполагаете месячные расходы в пределах 750 000 руб. (закупка товара, з/п, аренда, страховые взносы и пр.);

- у вас будет работать 5 человек;

- торговая площадь равна 50 кв. м;

- страховые ежемесячные взносы составляют 15 000 руб.

По типу деятельности вам подходит как «вмененка», так и «упрощенка». Что касается налоговых отчислений, то при каждом режиме они будут отличными.

Для расчета отчислений при ЕНВД используется формула:

БД × ФП × К 1 × К 2 × 15%, где

- БД равен 1 800 руб. (торговля в розницу);

- ФП равен 50 (размеры торговой площади);

- К 1 равен 1,798 (для 2017 г.);

- К 2 равен 0,52 (так как магазин располагается в г. Вологда).

Общая сумма дохода по «вмененке» равна 84 146 руб. (в месяц). При ставке 15% ЕНВД равняется 12 622 руб. (в месяц). В результате ЕНВД за год составит 151 464 руб. К внесению годовая сумма «вмененки» будет равна 75 732 руб. Но рассчитывать и платить ЕНВД нужно поквартально.

Если рассчитать при тех же исходных данных для «упрощенки» (доходы), то получится 540 тысяч рублей к уплате единого налога за год. А если использовать схему «доходы минус расходы», то получится 450 тысяч рублей ЕН (единого налога) за год.

Вывод напрашивается сам по себе, что в данном случае, при учете исходников, гораздо более выгодным считается ЕНВД.

Возможны ли комбинации?

Если Ваше предприятие занимается несколькими видами деятельности, например, оказывает услуги по автоперевозкам и реализует товары в розницу в торговом павильоне, то Вы можете использовать два наиболее оптимальных налоговых режима. И в данном случае это будут ЕНВД и УСН. А вот какой из видов бизнеса перевести на какой формат – решать вам на основании конкретных математических расчетов, позволяющих предварительно определить фискальную нагрузку.

Выбирая режим, обязательно нужно принимать в расчет региональные особенности, ведь от этого зависит уровень К 2 (для ЕНВД) и размер фискальной дифференцированной ставки для УСН.

Если же вы решили использовать микс режимов, то согласно НК РФ (ст.346.26) учет ведется раздельно для каждого вида бизнеса и для каждого режима. Для одного и того же вида деятельности использовать оба налоговых режима запрещено.

От выбранного режима зависит и простота ведения бизнеса, и оптимизация налогообложения. Если определить самостоятельно, что выгоднее, не получается, всегда есть возможность воспользоваться консультациями специалистов по налогам. Ведь от этого зависит процветание и коммерческая успешность

ИП - распространенный вид деятельности. Он позволяет всем гражданам начать свое дело. Только рано или поздно каждый предприниматель задумывается, что выгоднее - "вмененка" или "упрощенка". Для ИП тип налогообложения играет важную роль. Желательно определиться с ним до оформления бизнеса. Правильно выбранный значительно упрощает жизнь. Так что лучше выбрать - "вмененку" или "упрощенку"? Чем данные системы отличаются? Обо всем этом будет рассказано далее. На самом деле все не так трудно, как кажется. Особенно если гражданин уже точно знает, какой бизнес начинать.

Системы налогообложения в РФ

Для начала предстоит понять, какие имеют место в России. Как предприниматели должны уплачивать налоги за ведение своей деятельности? Существуют разнообразные варианты развития событий.

На сегодняшний день в России можно быть ИП с:

- обычным налогообложением;

- специальным режимом;

- патентом.

На практике последний вариант встречается все чаще и чаще. Помимо него зачастую предпочтение отдается специальным режимам налогообложения. К ним относят:

- УСН ("упрощенку");

- ЕСХН;

- ЕНВД ("вмененка").

Обычно предприниматели выбирают между первым и последним вариантом. Что выгоднее - "вмененка" или "упрощенка" для ИП? Какие плюсы и минусы есть у данных систем уплаты налогов?

Единый налог на вмененный доход

Для этого важно понимать, что предусматривается тем или иным вариантом. Например, "вмененкой". Что это такое?

ЕНВД - это система уплаты налогов, которая предусматривает перечисление денежных средств в установленных размерах в зависимости от типа деятельности. Он не зависит от и расходов. В каждом регионе устанавливается разный размер ЕНВД.

Теперь понятно, что такое "вмененка". Можно сказать, что это система уплаты налогов, предусматривающая внесение определенной (фиксированной) суммы в казну государства.

Упрощенная система налогообложения

На практике весьма часто встречаются предприниматели, которые выбирают УСН. Что это? Чем данный режим налогообложения отличается от предыдущего? На какие его особенности рекомендуется обратить внимание?

На самом деле все проще, чем кажется. "Упрощенка" - что это? Так называют УСН. Она предлагает предпринимателям несколько вариантов уплаты налогов:

- "Доходы". Гражданин должен перечислять раз в год 6% от прибыли. Учитываются только доходы, расходы не рассматриваются.

- "Доходы-расходы". Предприниматель перечисляет 15% прибыли, полученной за год. За налоговую базу берется цифра, полученная после учета всех понесенных расходов.

Важно: каждый ИП самостоятельно выбирает, какую систему в УСН ему использовать. Это решение целиком и полностью зависит от деятельности предпринимателя.

Общее между "упрощенкой" и "вмененкой"

Что выгоднее - "вмененка" или "упрощенка"? Для ИП решение данного вопроса является крайне важным. Ведь основная прибыль, полученная после уплаты налогов, будет зависеть напрямую от выбранной системы налогообложения.

У УСН и ЕНВД имеются общие черты. К ним относят следующие нюансы:

- на обе системы можно перейти в любой момент по желанию гражданина;

- для применения УСН или ЕНВД существуют некоторые ограничения;

- отсутствуют дополнительные платежи типа НДС или НДФЛ - вместо них имеет место единый платеж;

- при применении "упрощенки" и "вмененки" придется перечислять деньги во внебюджетные фонды;

- обе системы позволяют совмещать несколько режимов;

- уплата и перечисление единого налога происходит поквартально.

Отсюда следует, что "упрощенка" и "вмененка" немного схожи друг с другом. Но и разница среди данных систем налогообложения тоже имеет место. О ней необходимо знать будущему предпринимателю.

Разница

"Вмененка" и "упрощенка" - в чем разница? Некоторые нюансы понятны из определения терминов. Но далеко не каждый обращает на них внимание. Приходится указывать, чем конкретно УСН отличается от ЕНВД.

Применение:

- УСН применяется к любому виду деятельности РФ.

- ЕНВД доступен для конкретных типов работ в том или ином населенном пункте.

Выбор базы налогообложения:

- УСН предусматривает несколько вариантов уплаты налогов - "доходы" (6%) и "доходы-расходы" (15%). Размер платежа в целом зависит от прибыли ИП.

- ЕНВД предлагает уплачивать налоги в фиксированных размерах. От предпринимателя зависит только выбор деятельности.

Влияние на налоговую базу:

- "Упрощенка" позволяет менять размер тех или иных платежей предпринимателя в отчетном периоде. Например, допускается полное отсутствие налогов.

- "Вмененка" вынуждает граждан все время платить одинаковые налоги. Предприниматель никак не может повлиять на размер отчислений.

Совмещение:

- Упрощенная система имеет ограничения при совмещении нескольких режимов уплаты налогов.

- ЕНВД совмещается со всеми видами налогообложения без ограничений и проблем.

Пожалуй, это все основные различия между упомянутыми системами. На какие еще особенности должен обратить внимание предприниматель перед выбором варианта уплаты налогов?

Отчетность

Что выгоднее - "вмененка" или "упрощенка"? Для ИП играет немаловажную роль. Поэтому приходится решать, на каком именно варианте остановиться.

Некоторым важна отчетность. При упрощенной системе предприниматель сдает соответствующий документ раз в год. А ЕНВД предусматривает ежеквартальную отчетность. Соответственно, уплата налогов происходит либо раз в год ("упрощенка"), либо каждый квартал ("вмененка"). Платежи ИП осуществляет раз в 3 месяца.

Что лучше

Так на чем лучше остановиться? На самом деле нет никаких точных указаний относительно выбора системы налогообложения в том или ином случае. Каждый предприниматель ведет свою деятельность, и для нее приходится делать индивидуальные подсчеты. Лишь после них удастся сказать, что выбрать - УСН или ЕНВД.

Налогообложение деятельности ИП имеет множество особенностей. Как правило, если хочется "посмотреть, что получится", отсутствуют значительные расходы и человек планирует работать "на себя", предпочтение отдается УСН с системой расчета платежей "доходы". Это наиболее подходящий способ ведения бизнеса для тех, кому не хочется заниматься дополнительной бумажной волокитой.

ЕНВД считается универсальным вариантом, но требующим определенных трат и отчетностей. Поэтому такой режим применяется в случаях, когда предприниматель 100% уверен в прибыльности дела.

Теперь понятно, какие виды систем налогообложения имеют место у предпринимателей в России. Также ясно, чем отличается УСН от ЕНВД. Решить, какой именно вариант уплаты налогов выбрать, должен каждый ИП отдельно.

- Необходимо рассчитать приблизительные платежи ИП в виде налогов, а также прибыльность дела. Важно принять во внимание регулярность дохода.

- Сравнить суммы налогов при тех или иных режимах. Одновременно с этим придется учесть возможность максимального уменьшения платежей по закону.

- Проанализировать, какие изменения могут произойти при ведении бизнеса, сопоставить риски выхода за пределы использования УСН и ЕНВД.

- Изучить изменения в законодательстве РФ относительно специальных режимов.

Все это поможет точно выяснить, что выгоднее - "вмененка" или "упрощенка" для ИП. На практике, как уже было сказано, зачастую выбирается УСН. Все это из-за отсутствия постоянных отчетов перед налоговыми службами. Нередко именно этот фактор (с учетом расчетов предполагаемой прибыли) играет решающую роль. Особенно если предприниматель работает без сотрудников, сам на себя. Платежи ИП во внебюджетные фонды остаются неизменными при всех режимах налогообложения. Они перечисляются в фиксированных размерах с учетом МРОТ. Поэтому при ЕНВД и УСН в ПФР придется переводить одинаковое количество денег.

Некоторые виды деятельности в силу прямого указания закона позволяют выбирать между упрощенной системой налогообложения и «вмененкой». Поможем сделать правильный выбор.

Сходство

В различных специализированных обзорах по налогообложению УСН и ЕНВД часто противопоставляют друг другу. Поэтому многие уже не обращают внимания на то, как много общего между данными режимами. Вот некоторые аспекты сходства.

Выбор каждого из этих спецрежимов – дело сугубо добровольное. Таким же самостоятельным является и отказ от любого из них.

Для возможности применять одну из этих систем налогообложения к своему бизнесу предприниматель, фирма должны привести его в соответствие целому ряду условий.

Уплата налогов на общем режиме включает в себя несколько составляющих. Прежде всего: налог на прибыль, налог на принадлежащее бизнесу имущество, а также НДС. В случае же уплаты налогов в рамках УСН или ЕНВД вся необходимая для перечисления в казну сумма денег входит в один налог.

В случае налогообложения в режиме УСН или ЕНВД все равно приходится делать взносы во внебюджетные фонды и другие обязательные отчисления в бюджет.

Каждый из этих режимов можно совместить как между собой, так и с определенным другим.

Уплата налога в режиме УСН или ЕНВД происходит ежеквартально.

Различия

Границы потенциального использования

Уплата налогов по схеме УСН возможна при любом виде деловой активности на всей территории Российской Федерации.

В то же время лицо, занимающееся предпринимательской деятельностью, может уплачивать ЕНВД только в случае, если она является одной из тех, что перечислены в п. 2 ст. 346.26 НК РФ. Должно быть выполнено еще одно условие: территориальный муниципальный орган по законодательству, где функционирует бизнес, принял соответствующий нормативно-правовой акт, подтверждающий существование возможности регистрироваться в данном населенном пункте для уплаты ЕНВД. При этом зачастую, данное право на местах введено только относительно ограниченного перечня сфер деловой активности предпринимателей, фирм. Например, в Москве ЕНВД можно было применять исключительно для наружной рекламы.

Дополнительные ограничения

Для оплаты налогов в режиме УСН такими ограничениями являются величины стоимости основных мощностей и дохода. А для «вмененки» бизнес налогоплательщика должен входить в пределы конкретных физических показателей, соответствующих тем или иным видам деятельности.

Налоговая база

При отчислении налогов на «упрощенке» налог может начисляться только на доходы либо на базу разности между доходами и расходами. В первом случае налоговая ставка составляет 6 процентов, во втором – 15%. Выбор между этими двумя видами налоговой базы предоставлен на усмотрение плательщика.

В случае с ЕНВД от налогоплательщика зависит только величина физического показателя и ряда иных объективных показателей его деловой активности. Алгоритм их установления и расчета определяет закон. Налоговая ставка в случае выплаты налогов по схеме ЕНВД составляет 15%.

Влияние на свою налоговую базу

При выплате налогов по схеме УСН налоговая база не является статичной и меняется под влиянием деятельности компании, ИП. А при ЕНВД она является константной величиной (если не было изменений в НК РФ и местном налоговом законе о «вмененке»).

Возможность оптимизации налогов

Этот вопрос относительный и спорный. При уплате налогов в режиме УСН такая возможность существует. При использовании режима ЕНВД ее практически нет.

Периодичность отчислений в бюджет

В случае выплаты налогов по упрощенной схеме налоговым периодом является год. С такой же периодичностью необходимо сдавать декларацию. Кроме того, есть ежеквартальные платежи.

Делать отчисления в бюджет в рамках ЕНВД нужно ежеквартально. Это же касается и сдачи налоговой декларации.

Возможность совмещать с другими режимами

При уплате налогов по схеме ЕНВД подобная совместимость не является проблемой: «вмененка» сопоставима с любым иным режимом налогообложения. В случае «упрощенки» этого сказать нельзя.

Как применять

Переходить на режим ЕНВД, равно как и прекращать уплату единого налога, можно в любом месяце года.

Что касается УСН, то либо компания, ИП с самого начала функционирования своего бизнеса выбирает этот режим налогообложения, либо для перехода на него необходимо дождаться конца года.

Особенности для юрлиц и ИП

Компания – «упрощенец» или «вмененщик» должна вести в облегченном варианте бухгалтерский учет. В свою очередь, ИП не обязан подчиняться этому требованию.

Компания на «вмененке» или УСН 6% не может соптимизировать налог к уплате в бюджет на сумму, превышающую половину его исходной величины. Для ИП такого ограничения не существует.

Также обратите внимание, что при уплате налога в рамках ЕНВД в расчете может участвовать понижающий коэффициент. В некоторых регионах он зависит от правовой формы организации бизнеса (юрлицо либо ИП).

Выбор режима

Таким образом, при выборе между ЕНВД и УСН следует учитывать следующие факторы:

- величину и периодичность доходов. При этом в обоих случаях налог уплачивается независимо от наличия факта дохода и его уровня;

- особенности, которые установила региональная и местная власть для УСН и ЕНВД в вашем субъекте РФ;

- риски функционирования бизнеса при его выходе за рамки сферы применения спецрежима.

О патенте и его отличиях от ЕНВД

Если бизнес зарегистрирован на коммерсанта, то достойной альтернативой ЕНВД может стать патентная форма налогообложения. Сокращенно ее именуют – ПСН. Она имеет примерно те же ограничения, что и использование ЕНВД, и тоже носит добровольный характер. Между тем, есть несколько важных отличий между «вмененкой» и патентом.

Размер налоговой базы в случае выплаты налогов по ПСН в большей степени зависит от того, как урегулирована эта форма налогообложения региональными властями. Возможны различные послабления для коммерсантов.

В некоторых социально значимых сферах закон субъекта РФ может освободить вновь созданного ИП от уплаты патентного налога на два календарных года.

Общая налоговая ставка на патенте составляет 6 процентов. Для ЕНВД она – минимум 7,5%.

В случае ПСН налоги выплачиваются один раз в год. При патентной форме налогообложения заполнение и сдача налоговых деклараций не является необходимой.

Достоинства ПСН и ЕНВД

Какой режим налогообложения из этих двух является предпочтительным, зависит от особенностей бизнеса каждого конкретного налогоплательщика. Прежде чем ИП выберет одну из этих форм налогообложения, ему следует произвести детальный расчет выгод и рисков каждого из этих спрецрежимов. При этом учитывайте следующие факторы:

- при выборе ПСН возможен льготный период налогообложения;

- патентная ставка значительно меньше ставки ЕНВД;

- при патентной форме налогообложения не существует строгой отчетности в отношении уплаты этого налога;

- периодичность уплаты налога по ПСН значительно отличается в меньшую сторону от периодичности уплаты «вмененного» налога;

- ПСН, в отличие от ЕНВД, не ограничен к применению в связи с введением торгового сбора;

- очень высока вероятность отмены ЕНВД в ближайшем будущем, а точнее – с 2021 года.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

После регистрации бизнеса перед предпринимателем встает серьезная задача – выбор системы налогообложения. Правильность выбора, в конечном счете, повлияет на оптимизацию налоговых выплат и позволит сократить расходы. Как выбрать систему налогообложения для ИП правильно? Рассмотрим более подробно каждый налоговый режим и особенности его применения.

Прежде всего, стоит разобраться, почему нельзя спонтанно остановиться на любой из имеющихся систем налогообложения. Предприниматель, который стоит на пороге открытия собственного бизнеса, должен решить массу задач, указанных в его бизнес-плане. Некоторые из этих задач решаются грамотно подобранным налоговым режимом:

- Сокращение расходов. Любой бизнес-план включает статьи расходов, в которые обычно включены затраты на ведение бухгалтерии, составление деклараций и налоговых отчетов. Эти затраты необходимо минимизировать;

- Оптимизация налогообложения. Сумма налогов зависит от выбранного налогового режима, переплаты по налогам – следствие неправильного выбора;

- Закономерное ведение собственной деятельности. Определенные виды налогов для ИП могут быть неподходящими для той или иной деятельности, в итоге предприниматель будет заниматься своим делом, нарушая закон и рискуя понести ответственность – административную либо уголовную.

Чтобы избежать ошибок, необходимо тщательнее составлять бизнес-план предприятия и ответственно подойти к выбору отчетности.

Виды режимов налогообложения

Налоги для ИП

Какие налоговые системы предусмотрены законодательством в России? Не так давно к услугам предпринимателей были предоставлены 4 режима, сегодня их в общей сложности 5:

- Общая система налогообложения для ИП . На этой системе владельцы бизнеса останавливаются лишь в исключительных случаях – по личным причинам или если особенности бизнеса и выбранный род занятий не позволяет выбрать другой вариант. Если при регистрации владелец бизнеса не указывает ничего другого, налоговая автоматически приписывает его предприятию ОСНО;

- Упрощенная система налогообложения — это спец-режим, который по налоговой нагрузке является для ИП более выгодным, чем ОСНО. Система не требует строгой и сложной отчетности. УСН подходит для большинства видов деятельности и предоставляет предпринимателю некий выбор для оптимизации расходов. Но у такой системы есть свои ограничения;

- Единый налог на вмененный доход . Это налоговый спец-режим, который применяется лишь к некоторым видам деятельности. ЕНВД введен не во всех регионах, к тому же есть физические характеристики бизнеса, ограничивающие применение этой системы. Если ЕНВД подходит предпринимателю, то отчитываться перед налоговой службой он сможет самостоятельно – расчет вмененного налога для ИП не представляет сложности даже для новичка;

- Патентная система налогообложения , или патент. Фактически, предприниматель избавляется от обязательства уплаты налогов – он приобретает патент, дающий право на организацию какой-либо деятельности. Патент предоставляется на срок не более года, а виды деятельности устанавливаются на региональном уровне и их количество невелико;

- Единая сельскохозяйственная система. Применяется для ИП, которые являются производителями с/х продукции. Применение строго регламентируется Налоговым Кодексом РФ.

Так как патентная система и единый сельскохозяйственный налог могут быть применимы лишь для специфических видов деятельности, основные сомнения у предпринимателя вызывают три основных вида режима – ОСНО, УСН и ЕНВД. Рассмотрим каждый подробнее.

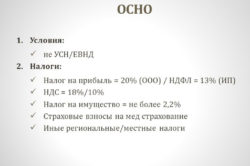

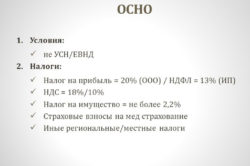

ОСНО

Эта система налогообложения предписана государством абсолютно для каждого вида деятельности, если индивидуальный предприниматель не пожелает выбрать другой режим. Но для стартапа эта система является не самой выгодной . Какие налоги платит ИП на общей системе налогообложения:

- Налог на добавленную стоимость – 18% или 10%;

- НДФЛ – 13%;

- Налогом облагается имущественные ценности организации и общая прибыль – 2 и 20 процентов соответственно.

Общая сумма всех налогов получается значительно большей, чем при выборе любой другой системы налогообложения.

Правильность выбора системы налогообложения повлияет на оптимизацию налоговых выплат и позволит сократить расходы.

Какие отчеты сдает ИП на общей системе налогообложения?

На самом деле, с формами отчетности, предусмотренными при ОСНО способен справиться лишь профессионал , так как данный режим требует полного учета, ведения книг расходов и доходов, сдачи форм ФСС и декларирования НДВЛ и НДС. Для расчетов с налоговой предприниматели вынуждены содержать в штате бухгалтера, либо постоянно обращаться к услугам консалтинговых агентств, что обходится недешево.

УСН

Упрощенная система налогообложения предназначена для облегчения подачи форм отчетности предприятиями малого и среднего бизнеса и снижения сумм налоговых взносов. В отличие от ОСНО, упрощенка не требует оплаты НДС и НДФЛ . Декларацию в ФНС необходимо подавать один раз в год, оплачивать налоги – каждые три месяца.

УСН имеет два внутренних режима расчета налоговых ставок . Ставка на исчисление налога при выборе первого варианта упрощенной системы налогообложения для ИП – 6% (доходы). Расходы учитываются при выборе второго режима – ставка от 5 до 15 процентов на разницу между доходами предпринимателя и затратами на бизнес. Во втором случае итоговый процент устанавливается в индивидуальном порядке на региональном уровне.

ЕНВД

Виды деятельности, которые подходят для ведения отчетности по режиму ЕВНД, указаны в Налоговом Кодексе РФ.

Что такое единый налог на вмененный доход для ИП? Виды деятельности, позволяющие предпринимателю принять именно эту систему налогообложения, строго регламентированы и ограничены по территориальному признаку и физическим характеристикам.

Благодаря ЕНВД владелец бизнеса получает следующие преимущества :

- Налоговую ставку в 15% на вмененный доход, простой расчет налога;

- Возможность вычета страховых взносов из вмененного дохода;

- Освобождение от уплаты НДФЛ и НДС;

- Отсутствие необходимости использовать кассовый аппарат;

- Простая отчетность.

Отличительной особенностью ЕВНД является то, что для расчета применяется та сумма дохода, которая по мнению государства является стандартной для конкретного вида деятельности.

Специальные режимы для ИП: сложности

В некоторых случаях предприниматель вынужден выбирать общий режим. Так, выдрать УСН или ЕНВД не всегда позволяют физические показатели деятельности – площадь помещения или численность штата сотрудников.

При сотрудничестве с крупными фирмами у ИП часто нет возможности выбрать спец-режимы , так как серьезные контрагенты предпочитают принимать к вычету НДС. Если между конкретным контрагентом-плательщиком НДС и ИП выполняются расчеты в крупных суммах, есть смысл остаться на общем режиме. Иначе, контрагент легко найдет поставщика, который ему подходит, а ИП потеряет доходы.

Если признана целесообразность ведения отчетности по ОСНО, есть смысл посетить бухгалтерские курсы. Тогда отчетность ИП на общей системе налогообложения может попытать вести сам владелец бизнеса. Главное – подойти к вопросу с максимальной ответственность, так как нарушения сроков подачи отчетов и допущенные ошибки выливаются в штрафы, то есть – дополнительные расходы.

Упрощенная система налогообложения — это спец-режим, который по налоговой нагрузке является для ИП более выгодным, чем ОСНО.

Как рассчитать временный налог для ИП

Примером для расчета может послужить небольшой магазин розничной торговли, площадь помещения которого составляет 20 кв. м. Место расположения магазина – г. Люберцы Московской Области.

Расчет происходит по формуле ЕНВД=БД*ФП*К1*К2*15%

, где:

БД

– базовая доходность, для данного примера она составляет 1800 рублей;

ФП

– физический показатель, то есть 20 для магазина площадью 20 кв. м.;

К1

– коэффициент инфляции, который установлен на федеральном уровне и меняется раз в год. На 2016 год К1 равен 1,798;

К2

– устанавливается на региональном уровне и зависит от конкретного населенного пункта и вида деятельности. Направлен на повышение привлекательности бизнеса, то есть снижает налог. Не превышает 1. В данном примере равен 1.

Итого, получаем ЕНВД – 1800*20*1,798*1*15%=9709,2 рубля. Эту сумму необходимо умножить на 3, так как ЕНВД выплачивается поквартально.

Виды деятельности, которые подходят для ведения отчетности по режиму ЕВНД, указаны в Налоговом Кодексе РФ. О возможности его выбора необходимо уточнять непосредственно в районном отделении налоговой службы по месту ведения бизнеса.

Выводы

Какую систему налогообложения выбрать для ИП? Розничная торговля, риэлтерские услуги, организация грузоперевозок и прочие виды деятельности – это далеко не решающий фактор, несмотря на то, что для некоторых из них предназначены спец-режимы.

Предпринимателю необходимо ориентироваться на общий бизнес-план, который включает в себя расходы на бухгалтерию и выбор контрагентов. Кроме того, важными показателями являются физические характеристики бизнеса, необходимость применения кассового модуля и множество других критериев.

Для определения целесообразности той или иной системы стоит изучить Налоговый Кодекс РФ, ознакомиться со специализированными интернет-ресурсами, которые включают услугу «интернет бухгалтерия» (). Наконец, можно обратиться к специалисту. Главное – подойти к делу со всей ответственностью, так как правильный выбор может стать одной из составляющей на пути к успеху предприятия.

- Плюсы и минусы УСН

- Характеристика единого вмененного налога

- Что выбрать?

Многие начинающие бизнесмены задумываются о том, какую форму налогообложения выбрать, что лучше для ИП: УСН или ЕНВД, чтобы и не платить лишних денег, а над отчетами не сидеть дни напролет.

Быть индивидуальным предпринимателем в России удобно и выгодно. Эта организационно-правовая форма дает возможность выбрать наиболее подходящую систему налогообложения. Всего индивидуальным бизнесменам предлагается четыре основных варианта, из которых можно выбрать наиболее подходящий для конкретного случая.

От правильного выбора системы зависит очень многое. При этом предпринимателю желательно определиться со своим выбором до того, как начинать процедуру регистрации в налоговой инспекции. Если в регистрационных документах не будет указана желаемая система налогообложения, то предпринимателю будет назначена ОСНО, то есть общая система. Этот вариант применяется «по умолчанию», то есть в любых случаях, когда нет оснований для использования других типов. К слову, на ОСНО будет переведен ИП и в том случае, если у него будет утеряно право использования других систем. Подобное часто происходит с патентами.

Общая система налогообложения считается далеко не самым удобным вариантом, поэтому большинство индивидуальных бизнесменов старается определиться между «вмененкой» или «упрощенкой», что выгоднее для ИП. Они гораздо более выгодные и удобные.

Общая система налогообложения считается далеко не самым удобным вариантом, поэтому большинство индивидуальных бизнесменов старается определиться между «вмененкой» или «упрощенкой», что выгоднее для ИП. Они гораздо более выгодные и удобные.

Стоит отметить, что те бизнесмены, которые работают по ОСНО, должны вести бухгалтерский учет в полной мере, в том числе использовать книгу доходов и расходов. Кроме того, им приходится высчитывать и выплачивать все типы общих налогов. Сюда входят налоги на добавленную стоимость, имущество и доходы физических лиц.

Учитывая все минусы, которыми обладает общая система налогообложения, большинство российских индивидуальных бизнесменов старается сразу выбирать «упрощенку», то есть УСН, либо ЕНВД.

Плюсы и минусы УСН

Упрощенной налоговой системой, или просто «упрощенкой», именуют способ отчетности перед государственными структурами, доступный для всех индивидуальных бизнесменов, деятельность которых не входит в особый список. Эта система имеет некоторые особенности и массу преимуществ для определенных ситуаций, поэтому ее часто выбирают ИП на добровольной основе в качестве альтернативы ОСНО.

Если было принято решение в вопросе, что лучше для ИП — УСН или ЕНВД, и предприниматель сделал выбор в пользу «упрощенки», ему необходимо сообщить об этом сотрудникам налоговой инспекции в своем территориальном отделении. Лучше делать это непосредственно во время прохождения процедуры регистрации, чтобы сэкономить драгоценное время и деньги. В большинстве случаев упрощенная система дает возможность существенно снизить финансовую нагрузку на предприятие.

Если бизнесмен выбирает «упрощенку», то ему уже не нужно высчитывать и выплачивать налоги на добавленную стоимость и доходы физлиц. Кроме того, предприниматель будет освобожден и от имущественного сбора. Данная система предусматривает лишь один налог, который нужно вносить в государственную казну ежеквартально.

Если бизнесмен выбирает «упрощенку», то ему уже не нужно высчитывать и выплачивать налоги на добавленную стоимость и доходы физлиц. Кроме того, предприниматель будет освобожден и от имущественного сбора. Данная система предусматривает лишь один налог, который нужно вносить в государственную казну ежеквартально.

При УСН существенно упрощается и отчетность перед контролирующими органами. К примеру, бизнесмен должен подавать отчет в ФСН один раз в год. Заполнение декларации не вызывает трудностей даже у тех, кто далек от бухгалтерского дела. У предпринимателей, которые используют «упрощенку», есть возможность существенно уменьшить сумму единого налога. Подобное возможно за счет уплаченного страхового взноса за себя либо наемных сотрудников. При этом нужно помнить, что, если ИП работает самостоятельно, у него есть право снизить налог до 100%. В случае когда на предпринимателя оформлены наемные работники, сократить налоговые взносы можно не более чем наполовину. В любом случае сумма денежных выплат в государственную казну будет значительно меньше, чем при ОСНО.

Если предприниматель принял решение использовать «упрощенку», ему стоит убедиться в том, что его сфера деятельности не запрещает использование данной системы. Полный список видов бизнеса, при которых использовать УСН запрещается, можно увидеть в российском Налоговом кодексе.

Для того чтобы использовать упрощенную систему, ИП должен соответствовать определенным правилам, речь идет в первую очередь о доходе, который не должен превышать 60 миллионов рублей.

Вернуться к оглавлению

Характеристика единого вмененного налога

ЕНВД, который в народе именуют «вмененкой», с 2013 года разрешено выбирать предпринимателям на добровольной основе. Однако бизнесмен должен предварительно ознакомиться с российским Налоговым кодексом и проверить, не попадает ли его вид деятельности в ту категорию, при которой запрещается использовать единый налог на вмененный доход. Если ИП подходит под все требования, можно указать при регистрации, что предприниматель будет работать по системе ЕНВД.

ЕНВД, который в народе именуют «вмененкой», с 2013 года разрешено выбирать предпринимателям на добровольной основе. Однако бизнесмен должен предварительно ознакомиться с российским Налоговым кодексом и проверить, не попадает ли его вид деятельности в ту категорию, при которой запрещается использовать единый налог на вмененный доход. Если ИП подходит под все требования, можно указать при регистрации, что предприниматель будет работать по системе ЕНВД.

Налоги при «вмененке» необходимо выплачивать один раз в квартал, то есть как и при упрощенной системе. Что касается суммы взносов в государственный бюджет, то тут цифры могут быть разными. Все зависит от суммы базового дохода, которая для каждого вида деятельности разная. Помимо конкретной ставки, важную роль играют и определенные факторы, такие как количество наемных работников, площадь используемого помещения и многое другое.

Как и в случае с «упрощенкой», при использовании ЕНВД у индивидуального бизнесмена есть возможность уменьшить размер положенного налога за счет уже внесенных страховых взносов. Если в компании официально трудоустроены наемные работники, то снизить размер налога можно на 50%. Для предпринимателей, работающих самостоятельно, подобные ограничения отсутствуют.

Нельзя не отметить, что обе системы очень популярны и во многом схожи между собой. По этой причине у начинающих бизнесменов всегда возникает вопрос относительно того, что выбрать — УСН или ЕНВД — для ИП и что будет выгоднее. Точно ответить, не зная подробностей конкретной ситуации, сложно. Тем не менее специалисты чаще рекомендуют именно упрощенную систему, так как она не только выгодна, но и требует минимум отчетов.

Вернуться к оглавлению

Что выбрать?

Если вид деятельности ИП не входит в список тех, которым российское законодательство запрещает использовать упрощенную систему либо вмененный налог, стоит выбирать один из этих вариантов. Бизнесменам стоит учесть, что подобные виды налогообложения допускаются лишь для тех предприятий, в штате которых официально трудоустроено не более 100 работников.

Среди выгодных систем можно отметить и патентную, но она довольно специфична, поэтому ее нельзя использовать во многих случаях. Наиболее рекомендуемой системой налогообложения считается УСН. При этом предпринимателю нужно определиться с типом «упрощенки», а именно выбрать, с чего платить налог, только с доходов либо с доходов, исключая расходы. Выгода может быть рассчитана на основании количества расходов предприятия.

Если предприниматель больше склоняется к единому вмененному доходу, то ему стоит предварительно узнать, используется ли в его регионе подобная система.