Куда платится ндфл за работников. Если не получает, используется формула. Примеры расчёта по налоговым вычетам

Все действия налогового агента по исчислению НДФЛ с дохода в виде арендной платы, удержанию налога при выплате дохода физ.лицу и перечислению его в бюджет строго регламентированы Налоговым кодексом. Рассмотрим особенности уплаты НДФЛ по договору аренды с физическим лицом и сроки перечисления НДФЛ по договорам аренды.

Обязанность по НДФЛ с выплат физ.лицу, не являющемуся ИП, по аренде помещений зависит от вида арендных выплат, то есть от того, как арендатор оплачивает составляющую часть — коммунальные услуги. Рассмотрим три варианта арендных расчетов.

Вариант 1. Арендная плата включает в себя только плату за предоставленную площадь

Арендная плата включает в себя только постоянную часть, которая установлена в виде платы за предоставленную площадь. Коммунальные услуги оплачиваются отдельно по счетам, предъявляемым арендодателем, и составляют, таким образом, переменную часть арендной платы.

Выплаты в виде такой арендной платы признаются доходом по п.п. 4 п. 1 ст. 208 НК РФ, а компания, выплачивающая доход, признается налоговым агентом в силу п.1. п.2 ст.226, ст. 228 НК РФ в отношении этого физ.лица — арендодателя. Следовательно, с такого вида арендной платы НДФЛ необходимо удерживать.

Вариант 2. В арендную плату включена стоимость коммунальных услуг

В арендную плату стоимость коммунальных услуг уже включена в фиксированной сумме платежей за месяц. То есть арендодатель заранее, расчетным путем, на основе фактических данных за предыдущие периоды спрогнозировал размер будущих коммунальных услуг.

Получите 267 видеоуроков по 1С бесплатно:

В данном случае доход, включающей оплату коммунальных платежей, полученный физ.лицом, является объектом обложения — Письмо Минфина РФ от 15.03.2017 № 03-04-05/15280. Следовательно, с такого вида арендной платы НДФЛ необходимо удерживать.

Вариант 3. Возмещение коммунальных услуг

Арендодатель компенсирует арендатору коммунальные услуги на основании приложенных подтверждающих документов по факту своего использования.

Если организация возмещает физ.лицу стоимость коммунальных услуг: электроэнергия, газ, водоснабжение, теплоснабжение, в сумме своего фактического потребления, учитываемого по счетчикам, то возмещаемая сумма не является доходом физ.лица и следовательно с такой компенсации НДФЛ удерживать не нужно, в силу Письма Минфина от 17.04.2013 № 03-04-06/12985.

Необходимо только побеспокоиться о достойном пакете подтверждающих документов, что арендатор оплачивает именно свой расход. Рекомендованный список документов представлен в материале « ».

При расчете НДФЛ необходимо руководствоваться:

- нормами главы 23 «Налог на доходы физических лиц»;

- разъясняющими письмами контролирующих органов Минфин РФ, ФНС РФ;

- утвержденной Учетной политикой в целях налогообложения НДФЛ.

В налоговой политике в целях НДФЛ утверждается система налогового учета именно по данному налогу в виде перечня первичных учетных документов, форм регистров налогового учета и порядка отражения в них аналитических данных налогового учета по доходам, налоговой базе, суммах исчисленных, удержанных, перечисленных НДФЛ по каждому физическому лицу.

Для выплат по договорам аренды помещений, договорам ГПХ необходимо знать в какие сроки следует признавать доходы, удерживать и платить НДФЛ.

Ниже приводим требования законодательства по срокам операций, производимых налоговым агентом и по контролю по строкам формы 6-НДФЛ применительно к договору аренды с физ.лицом:

Кто платит НДФЛ по договору аренды с физическим лицом

Компании, выступающей налоговым агентом по выплатам арендной платы, нужно удержать НДФЛ с полученного дохода по договору аренды и уплатить его в бюджет. Перекладывать перечисление НДФЛ на арендодателя – физическое лицо нельзя.

Важно помнить, что НДФЛ в любом случае должен платить арендатор – организация, предварительно удержав рассчитанный налог непосредственно с суммы выплат физического лица.

Сумма налога определяется исходя из полученной физическим лицом суммы вознаграждения в виде арендной платы с применением ставки 13% согласно п. 1 ст. 224 НК РФ, с учетом заявленных налоговых вычетов согласно п.1 ст. 210 НК РФ.

Таблица разрешенных вычетов по договорам аренды приведена в материале « ».

Добрый день, уважаемые читатели! Налоги – неотъемлемая часть экономической системы любой страны. Они формируют бюджеты разных уровней: от федерального до местного, создают материальную основу существования государства. Заработная плата чиновников, содержание аппарата управления, администраций различных уровней, полиции, армии, прочих госструктур оплачивается благодаря уплате налогов, которые осуществляют юридические лица, индивидуальные предприниматели и физические лица. Сегодня подробней поговорим про налоги физических лиц.

Физ. лица – это население нашей страны, то есть каждый из нас. Налогообложение – это непростая категория, чтобы разобраться самостоятельно, нужно провести немало часов над изучением НК РФ. Поэтому сегодня рассмотрим основные виды налогов, которые уплачивают физические лица. Максимально просто разъясним их суть, процесс начисления и уплаты. Расскажем, как проверить наличие обязательств, а также суммы, которые необходимо уплатить в бюджет. А начнем с рассмотрения вопросов, кто такие налогоплательщики и как государство ведет их учет.

Налоги физических лиц: налогоплательщики и как их учитывают?

Физическое лицо налогоплательщик – это лицо:

- у которого в собственности есть движимое или недвижимое имущество – объект налогообложения;

- которое получает доход или материальную выгоду.

Плательщиками могут быть совершеннолетние и несовершеннолетние. Дети могут владеть имуществом, которое является объектом налогообложения. Уплату по таким обязательствам осуществляют родители или законные представители ребенка. Кроме того платить налоги обязаны физические лица — резиденты (проводят в пределах страны 183 и более дней в году) и нерезиденты Российской Федерации.

Учет лиц-налогоплательщиков осуществляется с помощью ИНН (Идентификационный номер). Он присваивается, когда ФНС получает данные о появлении объекта налогообложения у конкретного лица. Например, при приобретении автомобиля или трудоустройстве.

ФНС не всегда может отследить факт возникновения объекта налогообложения. В этом случае граждане обязаны самостоятельно передавать в налоговую эти данные. Сокрытие грозит административной, а в крайнем случае даже уголовной ответственностью. Если вас «заподозрили» в наличии срытого дохода, то сотрудники инспекции обязательно направят письмо с требованием подать декларацию о доходах.

Налоги, уплачиваемые физическими лицами (как впрочем, и юр. лицами, и ИП), можно классифицировать следующим образом:

1. По уровню:

- федеральные;

- региональные;

- местные.

- По способу поступления:

- прямые;

- косвенные.

- В зависимости от плательщика:

- с физических лиц,

- юридических лиц.

В последнем пункте отсутствуют индивидуальные предприниматели, потому что, строго говоря, они тоже относятся к физическим лицам. Но по причине того, что налогообложение физ. лиц, зарегистрированных как ИП, имеет существенные отличия, их обычно для удобства восприятия информации «неофициально» выделяют отдельную категорию плательщиков. Статья раскрывает нюансы налогообложения ИП.

Какие налоги платят физические лица: 8 основных видов!

НК Российской Федерации предусматривает для физических лиц следующие виды налогов:

- Подоходный (НДФЛ).

- Имущественный.

- Транспортный.

- Земельный.

- Акциз.

- Водный.

- Сбор за охоту.

- Сбор за вылов рыбы.

Естественно, начисляется и уплачивается любой налог только тогда, когда есть соответствующий ему объект. Теперь подробнее рассмотрим, какие налоги платят физические лица.

Начисление НДФЛ: надо делиться!

Суть НДФЛ раскрыта в его названии — «налог на доходы физических лиц». Расчёт и перечисление суммы НДФЛ от заработной платы осуществляется работодателем. Самостоятельно декларировать и уплачивать нужно его со следующих видов доходов:

- От продажи движимого или недвижимого имущества, которое было в собственности меньше трех лет.

- Полученных за границей.

- Ренты от сдачи в наем собственности.

- Выигрыша (лотереи, розыгрыши).

- Прочих доходов.

Не уплачиваются налоги физических лиц с доходов полученных:

- От продажи собственности, которая принадлежала вам больше трех лет.

- По наследству.

- Путем дарения от близкого родственника или члена семьи.

НДФЛ – это один из основных налогов, который платит большинство наших сограждан. Декларации по НДФЛ нужно подавать до 30 апреля года следующего за отчетным. Это означает, что декларацию за 2016 год нужно подать до 30 апреля 2017 года. Кроме физ. лиц, которые получили дополнительный доход, форму 3-НДФЛ предоставляют в ФНС те, кто хочет получить налоговый вычет. О нем поговорим немного позже.

Уплатить НДФЛ нужно до 15 июля следующего за отчетным года, то есть крайний срок уплаты за 2016 год – 15 июня 2017 года. Но прежде всего, давайте разберемся, как происходит начисление НДФЛ. Формула очень простая:

СУММА НАЛОГА = СТАВКА НАЛОГА*НАЛОГОВАЯ БАЗА.

Ставка налога – это процентное выражение размера налога. Налоговая база – сумма, с которой уплачивается налог, то есть размер дохода. Для НДФЛ предусмотрено пять вариантов ставки:

- 9% — наименее распространенная ставка, которая на данный момент применяется только к доходам от облигаций с ипотечным покрытием, которые были выпущены до 1 января 2007 года.

- 13% — стандартная ставка, по которой уплачивает налог большинство плательщиков-резидентов с:

- з/п,

- вознаграждения по договорам гражданско-правового характера (заключается для выполнения работ, оказания услуг за определенный временной промежуток),

- дивидендов,

- прибыли от продажи имущества.

- 15% — ставка, применяемая к физ. лицам, которые не являются резидентами РФ, но получают дивиденды от российских компаний.

- 30% — применятся ко всем видам дохода нерезидентов РФ, кроме дивидендов.

- 35% — максимальная ставка НДФЛ. По ней облагаются следующие доходы:

- выигрыши,

- доход от депозитов, вкладов.

Тут стоит уточнить: если годовой процент не превышает ставку рефинансирования на начало года (8,25%) + 10%, то НДФЛ такая прибыль не облагается. Начисление происходит только на сумму, которая превышает 18,25% от вложенных средств. Речь идет о рублях. Если же депозит долларовый, то начисляется на весь доход свыше 9% от вложенных денег.

- Доходы от платы за использование заемных средств КПК, и сельскохозяйственных КПК.

Теперь вернемся к вопросу о налоговом вычете – расходах, учитываемых при налогообложении.

Во-первых, уменьшить налоговую базу или вернуть часть ранее уплаченных налогов могут только плательщики НДФЛ по ставке 13%.

Во-вторых, существует 3 вида вычетов для ФЛ (не ИП):

- ¾ стандартные (на детей, на «себя» инвалидам ВОВ, героям РФ, чернобыльцам), социальные (суммы, потраченные на обучение, благотворительность, лечение, накопление пенсии),

- ¾ имущественные (при приобретении или строительстве жилья)

- ¾ профессиональные.

В-третьих, физ. лица нерезиденты права получить эти вычеты не имеют. Во всех подробностях тема налоговых вычетов раскрыта в статьях 218-221 НК РФ.

Налоги физических лиц: имущество обязывает!

Физические лица обязаны уплачивать имущественный налог (ИН), если имеют в собственности недвижимость:

- Дом, квартира, комната.

- Гараж или место на стоянке.

- Недостроенные здания.

- Комплекс зданий и сооружений, объединенных единой целью.

- Прочие здания.

С 2015 года процесс исчисления базы по ИН претерпел существенные изменения. Теперь стоимость объекта недвижимости рассчитывается не по инвентаризационной стоимости, а по кадастровой. На конец 2016 года эти перемены затронули 28 субъектов РФ, а к 2020 году охватят всю страну. Сделано это для уменьшения налогового бремени на население, с помощью системы налоговых вычетов в зависимости от типа объекта:

- ¾ квартира – 20 м²;

- ¾ комната – 10 м²;

- ¾ дом – 50 м²;

Столько нужно вычесть из площади жилья, прежде чем рассчитывать сумму к уплате. Что интересно, делать это самостоятельно не придется. Каждому владельцу недвижимого имущества ФНС пришлет уведомление о необходимости уплаты налога.

Ставки варьируются в промежутке от 0,1% до 2% от стоимости. Все зависит от типа и размеров жилья, а также от населенного пункта, так как имущественный налог является местным. Это означает, что право определять ставку принадлежит советам на местах: для жилых помещений – от 0,1 до 0,3%, для коммерческой и дорогой недвижимости – до 2%, прочая – до 0,5 %.

Налоговые обязательства по транспортному налогу: чем больше лошадей, тем труднее их содержать!

Транспортный налог уплачивается с любого средства передвижения, которое подлежит государственной регистрации. Его собственнику ежегодно направляется письмо с указанием налоговой базы и расчетом суммы платежа. К письму прилагаются реквизиты для уплаты.

За текущий налоговый период нужно будет заплатить в следующем календарном году. Так в 2016 году, автовладельца заплатили за 2015 год. Кстати, платежи должны пройти до 1 декабря, иначе начинается начисление пени. Если вы хотите проверить правильность указанной в квитанции суммы, то на официальном сайте налоговой, есть специальный калькулятор.

Среди наиболее значимых для расчета суммы налога факторов выделим:

- Регион прописки владельца автомобиля. Для каждого региона свои ставки, а также повышающие коэффициенты.

- Лошадиные силы. Пожалуй, один из главных факторов, потому что налог рассчитывается в зависимости от их количества. При этом применяется диверсифицированная система. Например, в Москве за каждую л.с. «легковушки» до 100 л.с. нужно уплатить 12 рублей, от 100 до 125 л.с. – 25 рублей и так далее.

- Стоимость. Для автомобилей, стоимость которых превышает 3 млн. рублей, предусмотрен повышающий коэффициент от 1,1 до 3 в зависимости от возраста авто, типа.

- Тип транспортного средства, так как для каждого из них предусмотрены свои коэффициенты и ставки.

Если вы не согласны с начисленной суммой налога, то обращайтесь в отделение ФНС по месту регистрации или в контакт-центр.

Земельный налог: имеешь – цени, ценишь – плати!

Каждое физическое лицо, которое имеет в собственности земельный участок, либо право владеть им пожизненно, либо право бессрочно пользоваться уплачивает налог. Ставка может варьироваться в промежутке от 0,025% до 1,5%, что остается на усмотрение местных советов. Проверить информацию по своему региону можно на сайте ФНС . Налоговая база определяется исходя из кадастровой стоимости земельного участка.

Сроки уплаты такие же, как и для транспортного налога: до 1 декабря следующего года. Декларации не подаются, а налог рассчитывается специалистами налоговой инспекции, после чего высылается уведомление по месту прописки собственника. Обычно оно приходит за месяц до крайней даты платежа. Если этого не случилось, то лучше самостоятельно проявить инициативу, и узнать, сколько и куда нужно уплатить, чтобы не началось начисление пени.

Акциз: граница на замке!

Акциз – это федеральный косвенный налог. Не многие знаю, что физические лица (не ИП) могут тоже быть плательщиками акциза. Это возможно при ввозе/вывозе подакцизных товаров через таможню (статья 179 НК). Таковыми являются:

- Спирт.

- Продукция, которая содержит спирт с массовой его долей больше 9%.

- Алкогольная продукция.

- Табачная продукция.

- Транспортные средства: легковые автомобили, мотоциклы (от 150 л.с.).

- Топливо: дизельное, печное бытовое и бензин.

- Моторные масла.

Более подробно налоги физических лиц ввозе/вывозе подакцизных товаров освещены в статье 181 НК РФ.

Водный налог: платим за чистоту!

Водный налог физические лица (не ИП) уплачивают только тогда, когда водозабор осуществляется из артезианской скважины. Для бурения такой скважины воды нужно получать лицензию. Забор воды из менее глубоких водных горизонтов для личного пользования не подлежит налогообложению и лицензированию.

Расчет налоговых обязательств, а так же и их уплата — это ответственность налогоплательщика. Ставка на 2016 год — 93 рубля за единицу объема, то есть за 1000 м³. Для владельцев скважин, на которых не установлены счетчики, применяется повышающий коэффициент 1,1. Вплоть до 2025 года планируется поэтапное увеличение налоговой ставки. Налоговая база - это объем воды выкачанный за определенный промежуток времени. Подавать декларации и уплачивать налог необходимо до 20 апреля, 20 июня, 20 октября и 20 января, за 1,2,3 и 4 квартал соответственно.

Может создаться впечатление, что артезианская скважина – это очень выгодно (сравнивая ее с водопроводной водой). Но не стоит забывать о том, что стоимость бурения, документального оформления, плюс получение лицензии составляет около 1 млн. рублей. В зависимости от региона страны эта сумма может достигать 2 млн. рублей.

Сборы за охоту: чем больше добычи, тем больше налога!

Этот вид федерального налога уплачивают физические лица, которые получили разрешение охотиться на:

- территориях, которые находятся в общем доступе;

- территориях, которые закреплены за ИП или ЮЛ;

- природных угодьях с усиленной защитой.

Рассчитывается размер сбора с помощью ставки в натуральном выражении и количества животных. Ставка для каждого вида устанавливается отдельно. Найти список можно в статье 333 НК. Уплачивается сбор одновременно с получение разрешения. Физ. лица (не ИП) не предоставляют отчетность по этому виду сбора.

Сборы за рыбалку: небольшая плата за большой улов!

В статье 333 НК перечислены морские биологические виды, за вылов которых уплачивается сбор. Но прежде чем приступать к вылову, необходимо получить разрешение. Формула расчета сбора стандартная:

Сумма = Количество улова*ставка, предусмотренная для данного вида.

Оплачивается сбор поэтапно. Первый – разовый взнос (10% от общей суммы). Второй этап – регулярные взносы ((общая сумма – разовый взнос)/количество месяцев, на которые выдано разрешение). Третий этап – уплата единовременного взноса не позднее 20 числа месяца, который следует за месяцем окончания действия разрешения. Отчетность физ. лицами не предоставляется.

Как проверить наличие налоговых обязательств?

Уплачивать налоги физических лиц нужно в срок. Иначе начнется начисление пени. То, что не было получено уведомление (по транспортному налогу или налогу на имущество), не смягчит вину. Вся полнота ответственности возложена на налогоплательщика. Чтобы не просрочить платеж, нужно периодически проверять, не начислена ли вам сумма к оплате по какому-либо налогу. Сделать это можно двумя способами:

- Визит в налоговую инспекцию.

- Через личный кабинет налогоплательщика.

Личный визит, несомненно, лучше тем, что можно задать все интересующие вас вопросы, проверить правильность начисления, оспорить сумму. Недостатки же этого способа вполне очевидны: занимает достаточно много времени, а иногда еще стоит нервов. Отделение ФНС – популярное место у налогоплательщиков, а люди в очередях обычно становятся до крайности недружелюбными.

Избавить от посещения налоговой вас может интернет, а именно личный кабинет налогоплательщика. Строго говоря, инспекцию все же посетить один раз придется для того, чтобы получить логин с паролем. Но эта процедура занимает не больше 15 минут. Главное, взять с собой паспорт (ИНН при наличии).

На руки вы получите распечатку с данными для входа. При первом посещении кабинета рекомендуется пароль сменить. Информация появляется в течение трех дней с момент первой регистрации. На главной странице личного кабинета будет сводная таблица. В ней указана начисленная сумма, уплаченная, переплата и задолженность. Сверху, во вкладке «Объекты налогообложения», можно увидеть, какие налоги платят физические лица. Удобство личного кабинета заключается в том, что с его помощью можно подать обращение в ФНС, а также получить ответ без личного визита.

Как уплатить налог: ТОП-6 лучших способов!

Плательщики НДФЛ из заработной платы, столкнувшись с необходимостью самостоятельной оплаты налогов, часто испытывают затруднения. Предлагаем вашему вниманию 6 удобных способов, как уплатить налог.

Способ 1. Касса банка.

Удобен тем, что за вас всю работу сделает профессионал. Нужно только предоставить реквизиты для оплаты и паспорт. Плательщик получает платежное поручение с отметкой банка, и может быть совершенно спокоен. Недостатками является то, что иногда нужно выстоять не малую очередь. Реквизиты удобно сформировать через личный кабинет.

Способ 2. Платежный терминал.

С его помощью, конечно, можно заплатить только некоторые налоги. Например, транспортный. Но зато быстро, без очередей, в любом удобном месте. Единственный существенный минус – относительно высокая комиссия. Некоторые терминалы берут просто грабительскую комиссию за платежи.

Способ 3. Личный кабинет налогоплательщика.

С помощью личного кабинета можно не только узнать всю необходимую информацию, а еще оплатить налоги. Единственный недостаток заключается в том, что поддерживаются платежи с помощью карт открытых в банках-партнерах ФНС, а их количество не велико (около 13). Стоит отметить что налоговая сотрудничает практически со всеми крупными банками.

Способ 4. Интернет-банкинг.

Заплатить можно через интернет-банкинг любого банка РФ. Главное, чтобы на карточном счету были деньги. Заполняете платежное поручение, а затем оплачиваете. То есть самостоятельно выполняете функцию кассира. Кстати, на некоторые виды налогов платежные поручения формируются автоматически.

Способ 5. Сайты-посредники.

Появилось достаточно много сайтов посредников, которые предлагают выступить оператором платежа. Чаще всего это относится к транспортному налогу, на этих же сайтах можно легко проверить задолженность по ИНН. Если на руках есть уведомление из налоговой, то введите номер УИН в соответствующее поле. Буквально через пару секунд на экране отразится ваша задолженность и поля для ввода реквизитов карты. Недостаток такого способа – необходимость вводить секретные данные на сомнительном сайте.

Способ 6. Электронные кошельки.

Электронные платежные системы, такие как Киви, ЯД, ВебМани и прочие, позволяют без проблем заплатить любой налог. При этом в кошельке вы найдете функцию, описанную в предыдущем пункте, то есть поиск задолженности по номеру УИН из уведомления. Это избавляет от необходимости вводить реквизиты вручную. Но если у вас нет уведомления, а только реквизиты, то заплатить через электронный кошелек все равно можно с помощью «платежа на свободные реквизиты». Такая функция на данный момент есть во всех системах электронных платежей.

Как уплатить налог, выбирать вам! Главное, будьте внимательны при указании реквизитов получателя и вводе секретных данных платежных карт. А вот еще одна интересная статья на эту тему: Как платят транспортный налог в Ростовской области? Произойдет ли чудо — когда отменят транспортный налог?

С уважением проект Анатомия Бизнеса Декабрь 20, 2016 3:09 дп

Мы говорили, что за всех работающих россиян НДФЛ платит работодатель. Сегодня статья для тех, у кого есть доходы, но нет работодателя. Если вы фрилансер, рантье или профессиональный покерист; если вы продали квартиру или получили дорогой подарок, вам придется самостоятельно посчитать и заплатить НДФЛ. Разберемся, зачем это и как.

Кристина Фролова

Может, получится не платить?

Платить налоги — это конституционная обязанность граждан. Ответственность физического лица за уклонение от уплаты налогов установлена в статье 122 Налогового кодекса и статье 198 Уголовного.

ст. 57

Конституции РФ обязывает всех граждан платить налоги

Штраф за неуплату налогов — от 20 до 40% от неуплаченной суммы. Если вы получаете 30 000 рублей и не сообщаете об этом в налоговую, за год штраф может составить 18 720 рублей. По Уголовному кодексу придется заплатить еще 300 000 рублей сверху или сесть на год в тюрьму.

Вопрос лишь в том, узнает ли налоговая о ваших доходах и решит ли их учесть.

С 2014 года банки сообщают налоговикам об открытии и закрытии вкладов населения и изменении реквизитов. Также в налоговую могут отчитываться операторы электронных денег. Поэтому если вы регулярно получаете зарплату или гонорары на электронные деньги или напрямую на карточку, есть вероятность, что налоговая служба об этом узнает.

Федеральный закон от 02.04.2014 № 52-ФЗ, Указание Банка России от 29.04.2014 № 3251-У

Федеральный закон от 07.08.2001 г. № 115-ФЗ

Налоговая придет с проверкой, если увидит, что к вам на счет регулярно поступают крупные суммы. Банки обязаны сообщать об операциях свыше 600 000 рублей, а перевод в 100 000 рублей потребует подтверждения оператора. Подозрения у инспекции вызовет и регулярное снятие денег суммами выше 100 000 рублей, и обналичивание денег с электронных кошельков.

Разумеется, если доходы небольшие, налоговая вряд ли будет вас проверять. По какому принципу налоговая определит, что у вас небольшие доходы, — никто не знает. Рисковать штрафами и уголовной ответственностью или нет — ваш выбор.

Три варианта организовать оплату

1. Подать декларацию в налоговую и заплатить самостоятельно

Каждый год вам придется заполнять и подавать декларацию и платить НДФЛ банковским переводом. Так же, как когда вы подаете декларацию на налоговый вычет при покупке квартиры. В декларации вы должны указать все свои доходы по отдельности. Даже если каждый месяц вы работали на 8 проектах одновременно.

Плюсы. Не нужно открывать ИП или ООО, вести бухгалтерию и платить за обслуживание еще одного счета в банке.

Минусы. Если у вас было много мелких заработков, в декларации придется указать их все. На отчетность по налогу может уйти целый день.

2. Работать только по договору

Самый простой вариант для фрилансера — заключить договор с заказчиком. В этом случае заказчик станет вашим налоговым агентом и заплатит налог за вас. По договору вы будете работать официально, поэтому сможете получить у клиента справку 2-НДФЛ, чтобы оформить кредит или получить визу.

Плюсы. Вам вообще не нужно думать о налогах.

Минусы. На заказчика ложится дополнительное бремя: нагрузка на бухгалтера и отчисления в пенсионный фонд и фонд ОМС. Возможно, в обмен на заключение договора заказчик предложит вам уменьшить стоимость работ.

3. Оформить ИП

Если вы зарабатываете только фрилансом и у вас регулярный доход, законодательно вас можно расценить как предпринимателя. В таком случае вы обязаны зарегистрировать ИП.

В противном случае с вас могут взыскать штраф в размере 10% от суммы, которую вы получили без статуса ИП, и привлечь к административной или уголовной ответственности за незаконное предпринимательство.

ст. 116 Налогового кодекса

ст. 14.1 КоАП

ст. 171 Уголовного кодекса

Плюсы. Как ИП вы можете выбрать упрощенную систему налогообложения со ставкой налога 6% вместо 13%. Благодаря современным сервисам отчетности вести и отчитываться по ИП легко. Если позволяет бюджет, можно нанять стороннюю бухгалтерию, которая будет за вас оформлять все бумажки. Юрлица любят работать с ИП, потому что для них это легально и легко.

Минусы. Чтобы открыть ИП, придется сходить в налоговую по месту регистрации. Если вы живете не по месту регистрации, придется съездить на родину.

Как отчитаться

Оплата НДФЛ состоит из трех этапов: заполнения декларации, отправки декларации и самой оплаты.

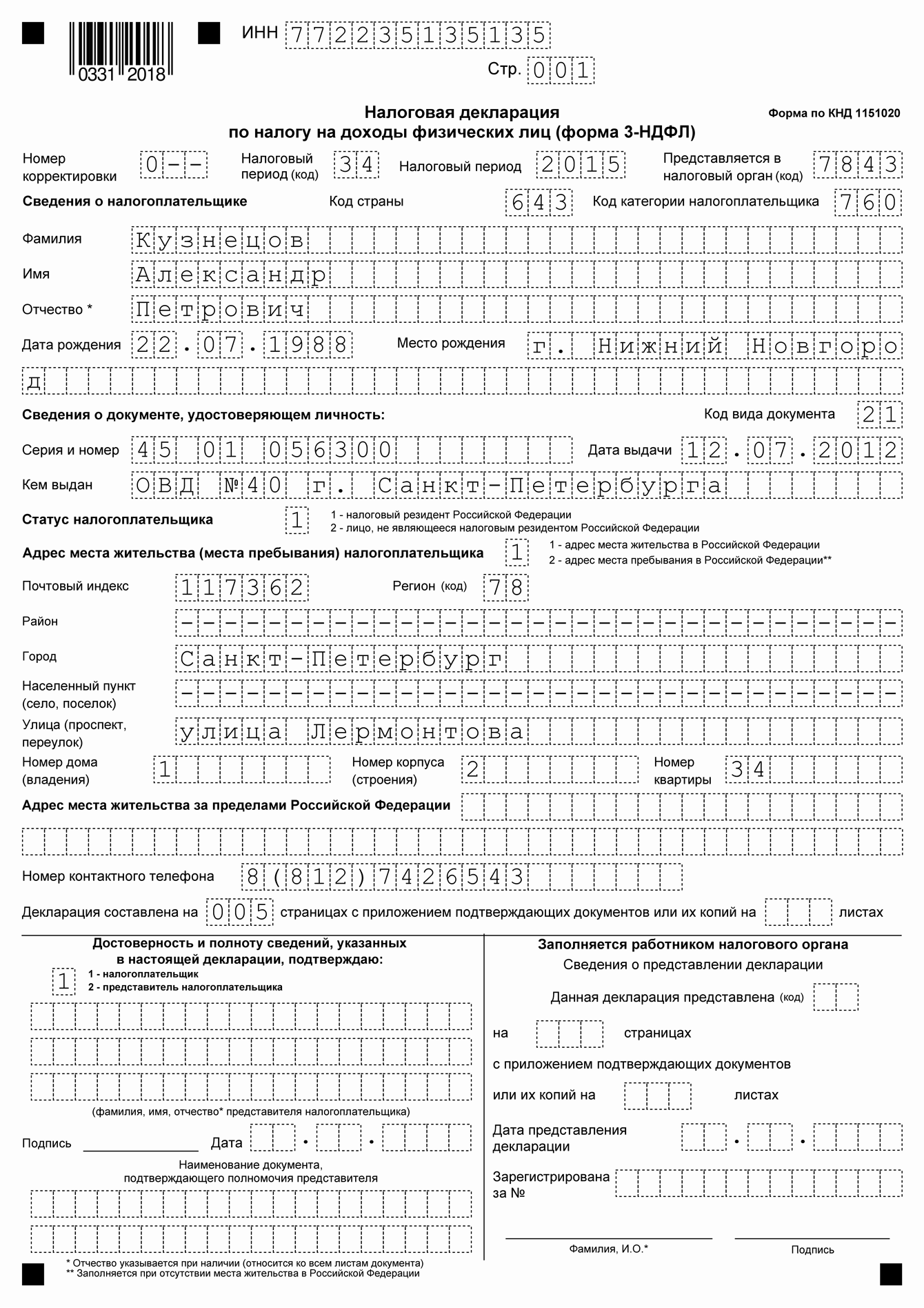

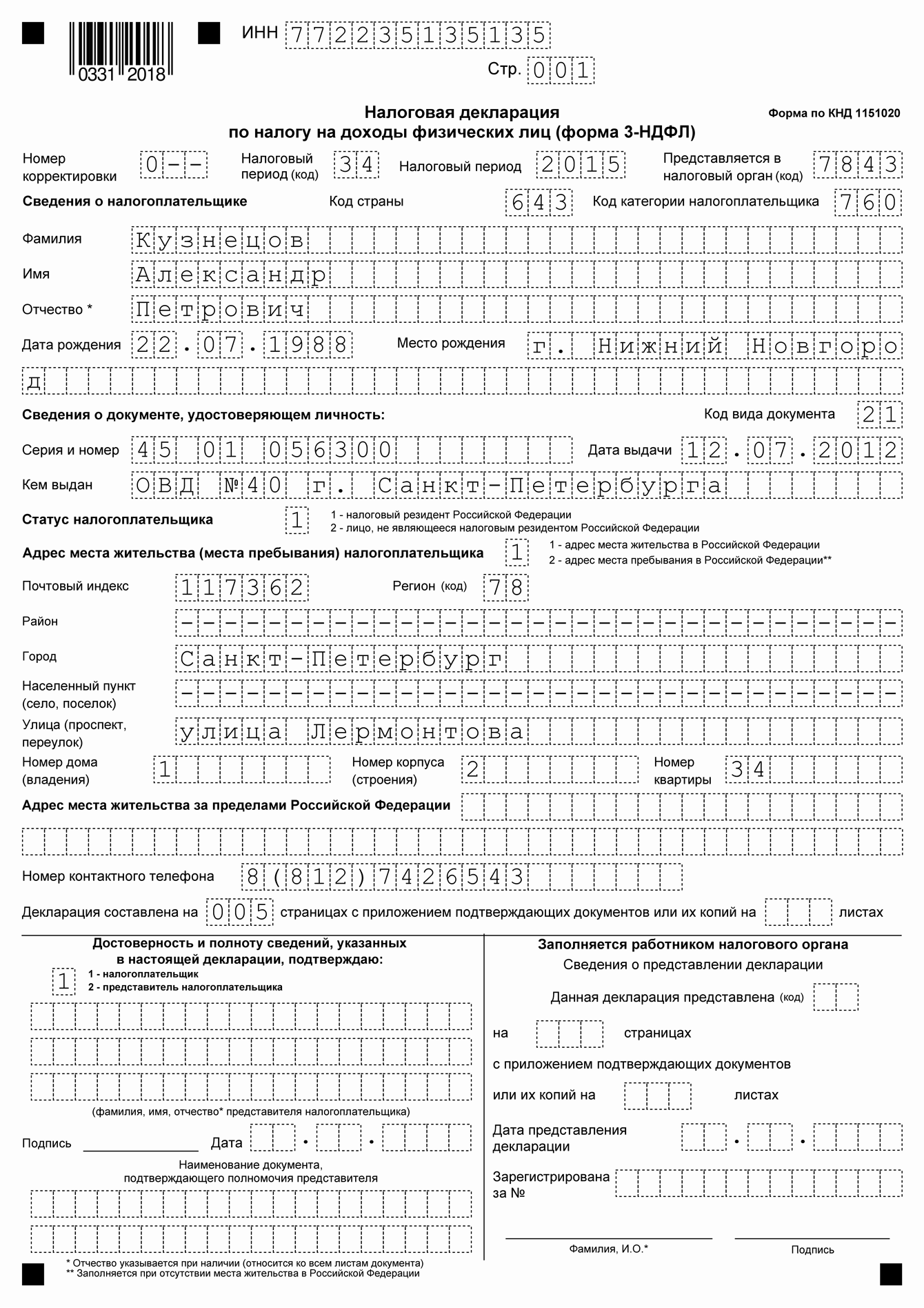

1. Заполнить декларацию 3-НДФЛ

Есть два способа заполнить декларацию — скачать бланк и вписывать все данные вручную или воспользоваться программой на сайте налоговой. Вы ответите на вопросы, а программа заполнит декларацию за вас.

За какой год отчитываетесь

760 — код для физических лиц

Идентификационный номер налогоплательщика можно взять из свидетельства о постановке на налоговый учет или уточнить на сайте Тинькофф-банка . Поле «ИНН» можно оставить пустым — декларацию все равно примут

Все данные заполняйте, как в паспорте (код 21) Если заполняете от руки, пишите заглавными печатными буквами

Если данных нет, ставьте прочерки

Ваши ФИО и подпись или данные представителя

Если подавать декларацию будете не вы, укажите реквизиты доверенности в графе «Документ»

2. Подать декларацию в налоговую по месту жительства — лично, через представителя или по почте

Если подавать декларацию лично, нужно два экземпляра. На втором инспекция поставит отметку с датой приема и вернет вам.

По почте декларацию отправляйте в одном экземпляре ценным письмом с описью вложения. Дата сдачи — это дата отправки письма.

Если не хотите ехать в налоговую лично, оформите доверенность на представителя и заверьте ее у нотариуса.

3. Заплатить налог

Сумму, которую вы указали в декларации, надо заплатить не позднее 15 июля года, следующего за отчетным. Вы должны сделать это самостоятельно. Для этого скачайте и заполните платежное поручение или заплатите НДФЛ на сайте налоговой.

За что не надо отчитываться

Не все доходы облагаются НДФЛ. Те доходы, с которых мы не платим налог, перечислены в статьях 215 и 217 Налогового кодекса. Это, например, пособия по безработице, беременности и родам, пенсии, вознаграждения за донорскую помощь, алименты, гранты, выплаты в связи со стихийным бедствием или стипендии.

Если вы продали машину, на которой ездили 5 лет, или если вам досталась дача от бабушки, а дедушка подарил свой участок в Дмитровской области, налог вы платить не должны.

Со всех остальных доходов придется заплатить НДФЛ.

Выводы

- Если вы получили доход, за который никто не заплатил налог, заплатить НДФЛ придется самостоятельно.

- Штраф за неуплату налогов - от 20 до 40% от неуплаченной суммы.

- Фрилансеры не освобождаются от уплаты налогов.

- Железный вариант для фрилансера — оформить ИП.

- Чтобы отчитаться за доходы как частное лицо, заполните и подайте налоговую декларацию по форме 3-НДФЛ, а затем заплатите налог.

Вам понадобится

- - документы, подтверждающие доход;

- - калькулятор;

- - реквизиты налоговой инспекции;

- - услуги Сбербанка;

- - наличные деньги в сумме налога.

Инструкция

Чтобы заплатить налог, надо знать его сумму. В большинстве случаев ставка НДФЛ, который налогоплательщик должен перечислить самостоятельно, равна 13%. Это значит, что вы должны отдать государству 13% от своего дохода. Самый простой способ вычислить эту сумму - разделить доход (это может быть сумма, прописанная в договоре купли-продажи или ином) на 100 и умножить на 13. Или воспользоваться опцией вычисления процентов на калькуляторе.

Чтобы перечислить налог в бюджет, вы должны знать реквизиты, по которым можно это сделать. Получить их можно в своей налоговой инспекции (налог должен быть отправлен по реквизитом той налоговой, где вы стоите на учете по месту постоянной регистрации) или найти на сайте управления ФНС по своему субъекту РФ.

Если вы перечисляете налог через Сбербанк (а это самый распространенный вариант), можете как заполнить квитанцию непосредственно в его ближайшем отделении, так и найти ее в интернете и сформировать на компьютере, а затем распечатать. При наличии под рукой реквизитов налоговой инспекции в электронном виде это особенно удобно: вы сможете скопировать их, а не впечатывать или вписывать от руки, что исключит вероятность ошибок. Учтите только, что обычная квитанция для этого случая не годится: вам придется заполнить ряд граф, которых в ней нет. Они есть только в отдельной форме квитанции для налогов и других платежей в бюджет. Именно ее надо искать в интернете или просить в отделении Сбербанка.

По истечении года вы должны будете также подать в налоговую инспекцию декларацию формы 3НДФЛ, где необходимо отразить весь полученный доход, облагаемый этим видом налога, и уплаченный с него налог. Сделать это надо не позже 30 апреля или первого рабочего дня в мае, если эта дата выпадает на выходной. В ней надо отразить не только доход, налог с которого вы уплатили самостоятельно, но и полученный через налоговых агентов. Если же вы претендуете на налоговые вычеты, придется написать также соответствующее заявление и приложить к декларации копии всех документов, подтверждающих получение дохода и уплату налога - как самостоятельно, так и через налоговых агентов.

Подоходный налог или налог на доходы физических лиц представляет собой определенный процент от полученной гражданином РФ прибыли в течение отчетного периода. Основная часть НДФЛ удерживается из заработной платы и уплачивается работодателем. Однако существуют случаи, когда физическое лицо должно самостоятельно проводить расчеты и оплату.

Инструкция

Определите виды доходов, по которым вы обязаны самостоятельно произвести расчеты по подоходному налог у. После этого вычислите сумму полученной прибыли, которая будет являться налог ооблагаемой базой. К примеру, при продаже квартиры расчет ведется на сумму стоимости недвижимости. Существует также ряд доходов, которые не облагаются НДФЛ. Их список можно получить в отделении налог овой инспекции.

Узнайте, по какой ставке НДФЛ облагается ваш вид дохода. Как правило, в основном используется ставка 13%, но существует ряд исключений. Если вы выиграли в лотерею или по акции более 4000 рублей, получили проценты по вкладам или по заемным средствам, то расчет ведется по ставке 35%. При получении дивидендов взимается налог по 9%, при этом необходимо уточнять, не оплачивала ли НДФЛ по этому поводу за вас организация. Если вы являетесь нерезидентом РФ, то все доходы облагаются по ставке 30%.

В большинстве случаев НДФЛ должны удержать и заплатить в бюджет налоговые агенты (источники выплаты дохода). Но иногда получатель дохода платит налог самостоятельно (в таких случаях организация не будет налоговым агентом) ().

Организация не обязана удерживать НДФЛ в случаях:

- если выплачивает доход предпринимателю или другому человеку, занимающемуся частной практикой (например, нотариусу, адвокату) ();

- если выплачивает доход, налог с которого получатели платят самостоятельно ().

В остальных случаях организация (обособленное подразделение иностранной организации) признается налоговым агентом и обязана удержать налог с получателя дохода (п. 1 и 2 ст. 226, ст. 226.1 НК РФ). При этом обособленные подразделения иностранных организаций должны исполнять обязанности налоговых агентов независимо от того, имеют они статус постоянных представительств или нет, есть баланс и банковские счета или нет (письма Минфина России от 6 августа 2013 г. и от 18 ноября 2009 г. № 03-04-06-01/299).

С 2015 года обязанности налогового агента организации должны исполнять и в отношении своих сотрудников-иностранцев, у которых на ведение трудовой деятельности в России. При выплате доходов таким сотрудникам организации должны с зачетом фиксированных сумм налога, уплаченных иностранцами при приобретении патентов (п. 2 ст. 226, ст. 227.1 НК РФ).

За неудержание (неполное удержание) и (или) неперечисление (неполное перечисление) налога налоговые агенты несут ответственность по Налогового кодекса РФ. В некоторых случаях сотрудников организации могут привлечь к административной () и уголовной ответственности ().

По доходам, в отношении которых организация признается налоговым агентом, она не вправе возлагать на получателей доходов обязанность самостоятельно рассчитывать и платить НДФЛ. Такая возможность налоговым законодательством не предусмотрена (). Даже если подобное положение будет зафиксировано в трудовом (гражданско-правовом) договоре или дополнительном соглашении к нему, оно будет считаться ничтожным. Ответственность за своевременное и полное перечисление налога в бюджет в этом случае все равно возлагается на налогового агента. Аналогичные разъяснения содержатся в письмах Минфина России от 25 апреля 2011 г. , от 15 июня 2010 г. № 03-04-06/3-148.

Куда перечислять НДФЛ

Статья поможет узнать куда перечислять НДФЛ с доходов наемных работников ИП, применяющим УСН и ПСН и других налоговых режимов.

1. Организации перечисляют удержанный НДФЛ

по реквизитам той налоговой инспекции, в которой организация состоит на учете (). При этом для организаций, у которых есть обособленные подразделения, действует особый порядок уплаты НДФЛ.Платежные поручения на перечисление налога с положением Банка России от 19 июня 2012 г. № 383-П и Правилами, утвержденными приказом Минфина России от 12 ноября 2013 г. № 107н.

2. Предприниматели перечисляют налог в инспекцию

по месту своего жительства при общей системе налогообложения.ИП на ЕНВД или ПСН патентной системе налогообложения

согласно абзаца 1 и 4 пункта 7 статьи 226 НК РФ перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.ИП совмещает упрощенку УСН с ЕНВД

НДФЛ с зарплаты наемных сотрудников нужно перечислять в разные налоговые инспекции. С зарплаты сотрудников, занятых в деятельности на УСН, налог перечисляется по местожительству предпринимателя. А с доходов сотрудников, занятых в деятельности на ЕНВД, – по месту ведения деятельности.Если же сотрудник одновременно занят в обоих видах деятельности, налог с его зарплаты нужно распределить. Часть налога, которая относится к доходам от деятельности на УСН, перечисляется в инспекцию по местожительству предпринимателя. А налог с доходов в части деятельности на ЕНВД – в инспекцию по месту ведения деятельности. Такие разъяснения приводятся в письме ФНС России от 25 февраля 2016 г. .

Доля налога определяется пропорционально доле доходов по каждому виду деятельности в общем объеме доходов. Например, сумма НДФЛ, удержанного из зарплаты сотрудника за месяц, составила 26 000 руб. Доля доходов от деятельности на УСН за этот месяц составила 0,75. Сумма НДФЛ, которую нужно перечислить по местожительству предпринимателя, равна 19 500 руб. (26 000 руб. × 0,75). Сумма НДФЛ, которую нужно перечислить по месту ведения деятельности на ЕНВД, – 6500 руб. (26 000 руб. – 19 500 руб.).

ИП, применяющий УСН и ПСН

Налог на доходы физических лиц с доходов, выплачиваемых работникам, занятым в деятельности, в отношении которой применяется УСН - упрощенная система налогообложения, следует перечислять в бюджет по месту учета индивидуального предпринимателя в налоговом органе по месту жительства, а с доходов, выплачиваемых работникам, занятым в деятельности, в отношении которой применяется ПСН -патентная система налогообложения, - в бюджет по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности. Письмо Минфина РФ от 8 апреля 2016 г.

В поле (105

) платежного поручения указывается значение кода ОКТМО муниципального образования, на территории которого мобилизуются денежные средства (значение территориальной инспекции ФНС).

Куда платить НДФЛ, сдавать 2-НДФЛ, 6-НДФЛ

| № п/п | Кто и где и получает доходы | Куда платит, подавать формы | Основание |

|---|---|---|---|

| 1 | Сотрудники головного отделения получают доходы от головного отделения | В налоговую инспекцию по местонахождению головного отделения | |

| 2 | Сотрудники получают доходы от обособленных подразделений | В налоговые инспекции по местонахождению обособленных подразделений. Составляйте по каждому обособленному подразделению. Даже если эти подразделения состоят на учете в одной и той же налоговой инспекции | абз. 4 п. 2 ст. 230 НК РФ, письмо ФНС от 28 декабря 2015 г. |

| 3 | Сотрудники одновременно получают доходы и в головном отделении, и в обособленных подразделениях:

|

| письма Минфина России от 7 августа 2012 г. № 03-04-06/3-222, ФНС России от 30 мая 2012 г. № ЕД-4-3/8816 |

| 4 | Сотрудники обособленных подразделений получают доходы от обособленных подразделений, которые находятся в одном муниципальном образовании, но на территориях разных налоговых инспекций | В инспекцию по месту учета. Встать на учет можно в любой инспекции на территории муниципального образования. В эту инспекцию и подавайте справки по всем обособленным подразделениям, которые расположены на территории муниципального образования | абз. 3 , абз. 4 п. 2 ст. 230 НК РФ |

| 5 | Сотрудники, работающие у предпринимателей в деятельности на ЕНВД или патентной системе налогообложения | В инспекцию по месту ведения деятельности на ЕНВД или патентной системе налогообложения | абз. 6 п. 2 ст. 230 НК РФ |

ШТРАФ за несвоевременную уплату НДФЛ

При перечислении НДФЛ в бюджет налоговые агенты должны соблюдать сроки, установленные Налогового кодекса РФ. Положения статей 227 и 228 Налогового кодекса РФ, согласно которым НДФЛ можно платить по окончании года, на налоговых агентов не распространяются.

Согласно Налогового кодекса РФ Налоговая инспекция может взыскать с налогового агента штраф в размере 20

процентов

от суммы НДФЛ, подлежащей удержанию и (или) перечислению в бюджет:

- если в установленный срок налоговый агент не удержал (не полностью удержал) налог из денежных средств, выплаченных контрагенту;

- если в установленный срок налоговый агент не перечислил (не полностью перечислил) в бюджет удержанную сумму налога.

Применение штрафных санкций не освобождает налогового агента от обязанности перечислить в бюджет удержанную сумму налога (). Более того, налоговая инспекция может взыскать эти суммы в бесспорном порядке (п. 1 , п. 1 ст. 47 НК РФ).

Если НДФЛ перечислен в бюджет позже установленных сроков, то помимо штрафных санкций инспекция может начислить организации пени (). начислят в целом по организации с учетом даты получения дохода каждым сотрудником и фактических сроков удержания НДФЛ налоговым агентом (п. 2 письма ФНС России от 29 декабря 2012 г. № АС-4-2/22690).

Штрафа по статье 123 Налогового кодекса РФ можно избежать, если организация докажет, что у нее не было возможности удержать НДФЛ у сотрудника (п. 21 постановления Пленума ВАС РФ от 30 июля 2013 г. № 57). При этом перечислять в бюджет сумму неудержанного НДФЛ за счет собственных средств налоговый агент не обязан (п. 9 ст. 226 НК РФ). Если удержать НДФЛ невозможно, то организация обязана уведомить налоговую инспекцию по о неудержанной сумме налога не позднее 1 марта года, следующего за истекшим налоговым периодом (подп. 2 п. 3 и п. 5

| ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме |

-

Приведены сроки перечисления НДФЛ в бюджет с отпускных и других выплат. Приведены даты получения доходов для целей обложения НДФЛ.