Особенности учетной политики для налогов разных видов. Учетная политика для целей налогового учета

Действующим законодательством предусмотрено создание каждой организацией собственной учётной политики для целей налогового учёта.

В «налоговой» учётной политике определяется порядок организации учёта и документооборота по операциям, связанным с формированием величины налогооблагаемых баз, совокупность допускаемых способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учёта иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика.

Рассмотрим основные моменты, которые должны быть раскрыты при формировании учётной политики для целей налогового учёта. Давая рекомендации, мы будем использовать алгоритмы, предлагаемые программой , представляемой правовой системой «Консультант Плюс».

1. Организационные положения

Для целей формирования информации по налоговому учёту, организация раскрывает, в рамках указанного раздела, сведения, позволяющие более точно формировать необходимые сведения как в целом, так по каждому из налогов, плательщиком которых является организация.

Данные о том, является ли организация вновь созданной или нет, необходимы для того, чтобы установить - является ли учётная политика организации совершенно новой, представляет собой модификацию старой, либо принята совершенно новая учётная политика. Отмечаем, что учётная политика формируется не позднее 90 дней с момента учреждения организации и применяется последовательно из года в год.

Далее организации необходимо указать виды осуществляемой ею хозяйственной деятельности. Данная информация, помимо констатации факта, несёт в себе и дополнительную нагрузку. В зависимости от конкретного вида деятельности организация будет формировать особенности своей учётной налоговой политики (в первую очередь, в части налога на прибыль).

Для этих же целей - для характеристики особенностей деятельности организаций, учитываемых при формировании данных по налоговому учёту налога на прибыль - организация должна указать сведения о том, осуществляет ли она операции с ценными бумагами и несёт ли в процессе своей деятельности расходы на НИОКР.

Для целей формирования информации о порядке ведения учёта по налогу на имущество, организация должна указать, имеется ли у неё на балансе имущество, подлежащее налогообложению.

Для структурной характеристики организации, а также в качестве сведений, которые в дальнейшем будут учитываться при формировании информации о необходимости распределения налоговых платежей, организации необходимо указать в учётной политике на наличие (отсутствие) обособленных структурных подразделений, в том числе расположенных на территории одного субъекта федерации.

Далее следует блок вопросов, ответы на которые характеризуют порядок организации ведения налогового учёта. Организация может вести учёт данных как с привлечением сторонней организации или специально уполномоченного лица (в этом случае в тексте учётной политики следует указать их наименование), так и собственными силами. Если налоговый учёт ведётся собственными силами, то необходимо указать, кто именно этим занимается - отдельный работник или специализированная служба. В обоих случаях необходима конкретизация, то есть точное указание на должность работника согласно штатному расписанию либо на наименование подразделения в соответствии со структурой организации.

Существенным моментом является указание на способ ведения налогового учёта (автоматизированный или неавтоматизированный). При выборе автоматизированного метода необходимо дополнительно указать специализированную программу, с помощью которой ведётся налоговый учёт.

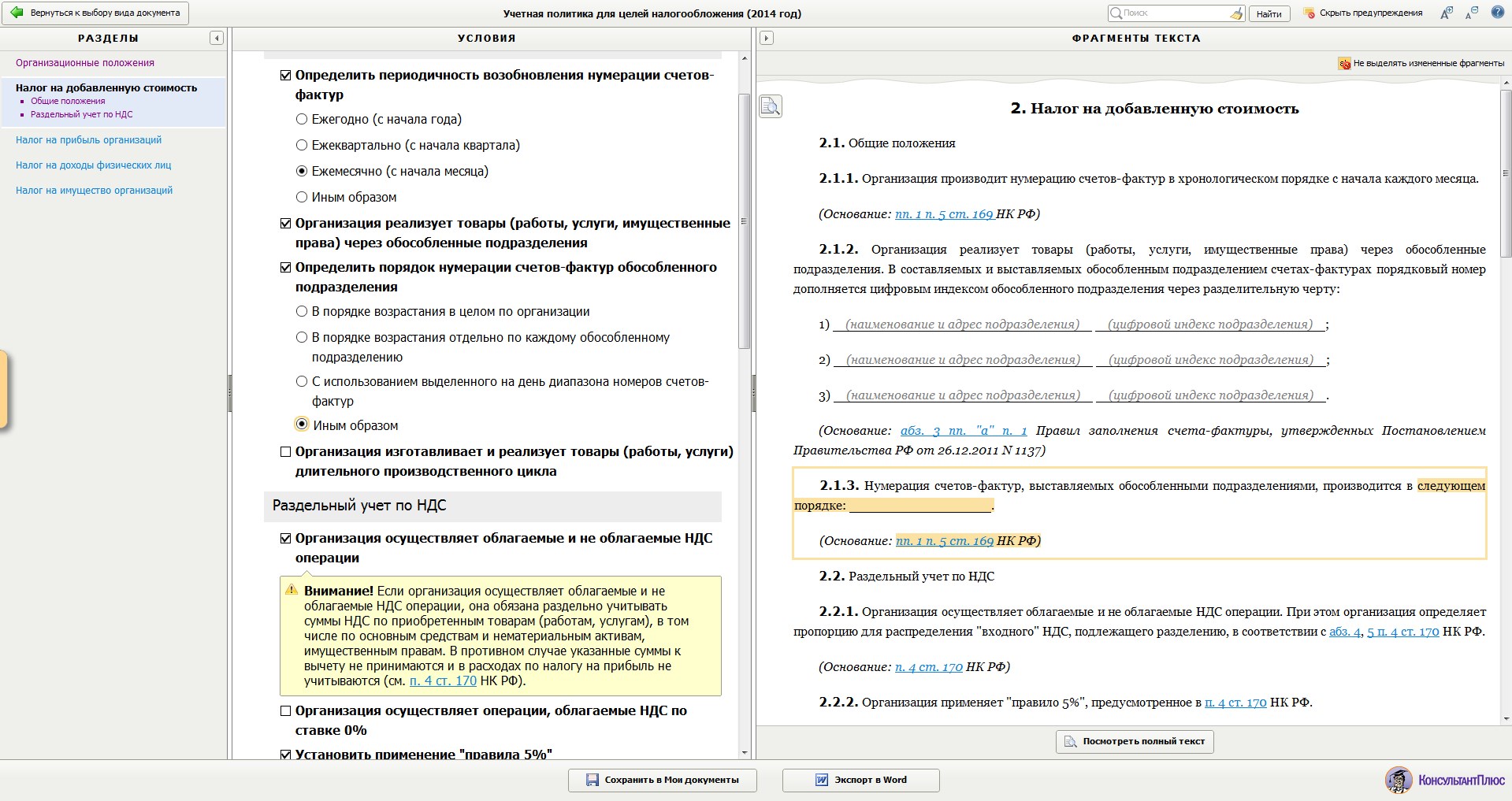

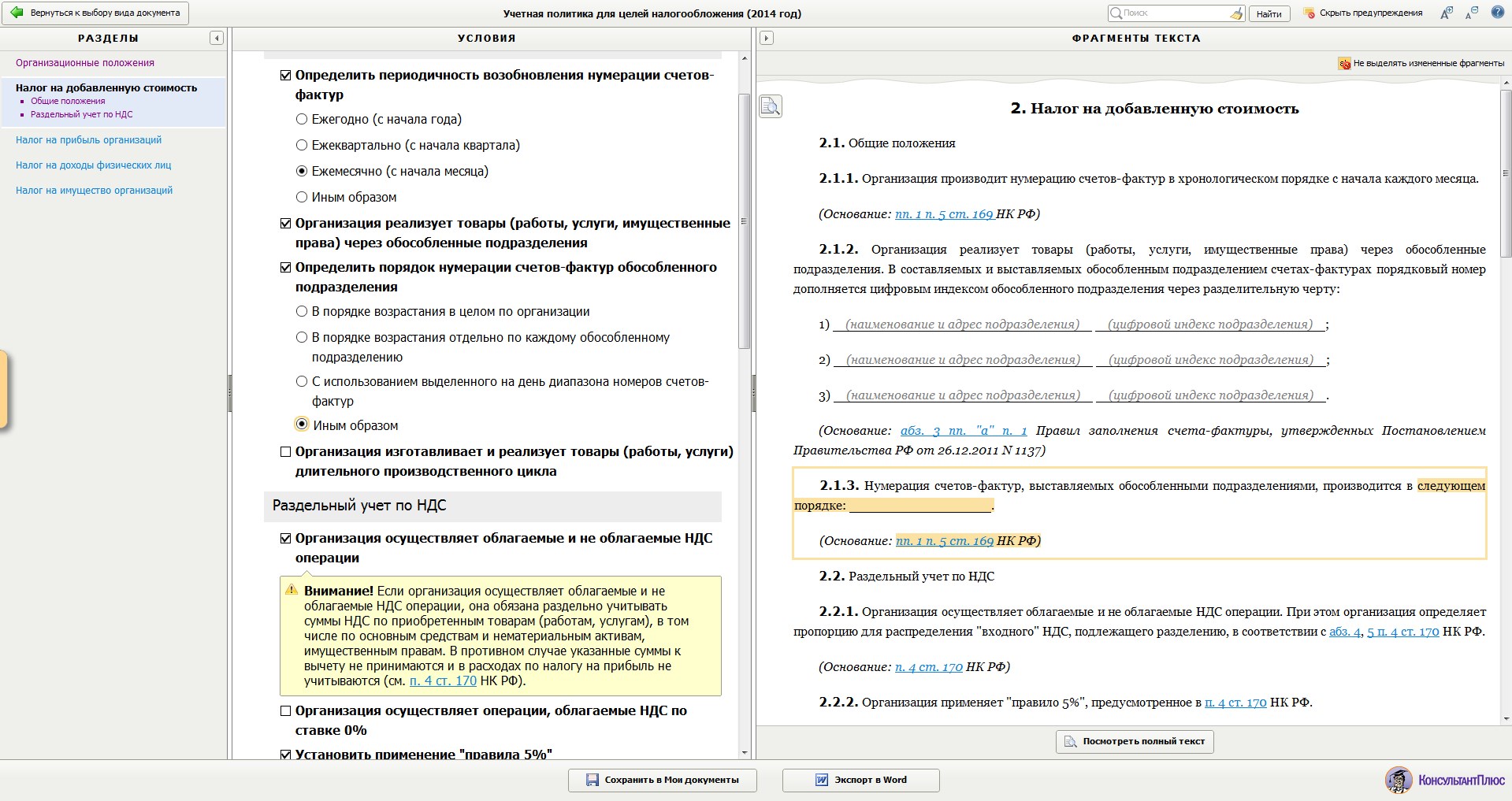

2. Налог на добавленную стоимость (НДС)

Данный раздел заполняют только организации, являющиеся плательщиками НДС. В рамках общих положений по порядку ведения налогового учёта НДС организация должна указать периодичность возобновления нумерации счетов-фактур. Жёсткого ограничения в нормативных и законодательных актах по данному вопросу нет, поэтому организация вправе указать любой из предлагаемых вариантов - ежемесячно, ежеквартально, ежегодно, с иной периодичностью.

Организации, занимающиеся изготовлением (производством) товаров, работ и услуг с длительным производственным циклом (более 6 месяцев, согласно перечню, утверждённому Правительством РФ), должны предусмотреть в учётной политике момент определения налоговой базы при получении предоплаты в счёт предстоящих поставок товаров (выполнения работ, оказания услуг). Этот момент может признаваться как общим по всем операциям, так и раздельным (индивидуальным). При выборе «общего» метода организация закрепляет в учётной политике одну из предлагаемых дат - либо на день отгрузки, либо на день получения оплаты (полной или частичной). Если организация предусматривает применение «раздельного» метода, она вправе использовать обе вышеуказанные даты для определения налоговой базы. При этом в тексте учётной политики необходимо указать, по каким операциям налоговая база определяется на дату отгрузки, а по каким - на дату оплаты.

Дальнейшие моменты, раскрываемые в учётной политике в части порядка ведения налогового учёта НДС, связаны с организацией раздельного учёта НДС у организаций, которые осуществляют операции, облагаемые и необлагаемые НДС, а также виды деятельности, по которым применяются различные ставки данного налога. Соответственно, раскрытие в учётной политике особенностей ведения налогового учёта в данном случае должны производить только организации, у которых в практике хозяйственной жизни встречаются вышеуказанные операции. Следовательно, первым пунктом в раскрытии в учётной политике информации о порядке ведения раздельного учёта по НДС должно быть указание на факт наличия у организации хозяйственных операций, не облагаемых НДС (при наличии облагаемого оборота), а также операций, облагаемых по ставке 0% (при наличии операций, облагаемых по иным ставкам, отличным от 0%).

Далее организации необходимо для себя решить, применяет ли она для целей раздельного учёта так называемое «правило 5%» (раздельный учёт «входного» НДС можно не вести в те налоговые периоды, в которых доля совокупных расходов на операции, не облагаемые НДС, меньше или равна 5% от общей величины совокупных расходов на производство). Соответственно, игнорирование данного правила означает, что раздельный учёт ведётся вне зависимости от доли соотношения между облагаемыми и необлагаемыми операциями. Чаще «правило 5%» применяют те организации, у которых доля необлагаемых НДС операций незначительна.

Если организация применяет «правило 5%», то в учётной политике ей необходимо раскрыть некоторую дополнительную информацию. Первый момент, связанный с этим, касается регистра учёта расходов в целях применения указанного правила. По выбору организации это может быть либо специальный субсчёт, выделенный в рабочем плане счетов, отдельный регистр учёта, либо иной, самостоятельно разработанный, способ. Выбор одного из вариантов зависит от общего порядка организации учётного процесса.Далее определяется база, пропорционально которой производится распределение общехозяйственных расходов. Данный показатель может определяться пропорционально доле выручки необлагаемых операций в общем объёме реализации, пропорционально доле прямых расходов в общей сумме расходов либо любым иным способом, принятым организацией. Выбор способа делается исключительно на основании профессионального суждения должностных лиц организации. Отмечаем, что при выборе в качестве базового показателя «доли расходов», организация может предусмотреть в учётной политике создание специальной формы (регистре налогового учёта).

Следующим моментом, связанным с ведением раздельного учёта по НДС, является определение периода для расчёта пропорции НДС, подлежащего вычету по основным средствам и нематериальным активам (НМА), принимаемым к учёту в первом или во втором месяце квартала. На выбор организации предлагается определить указанное соотношение между облагаемым и необлагаемым оборотом по НДС либо - на основании месячных данных, либо - по итогам квартала. Выбор варианта зависит от того, формирует ли организация данные о реализации товаров, работ, услуг ежемесячно или нет. Если нет, то следует выбирать вариант на основании «квартальной» пропорции.

Раздельный учёт «входного» НДС организация вправе вести либо на специальном субсчёте к балансовому счёту 19 «НДС по приобретённым ценностям», либо в отдельном регистре, либо в ином, самостоятельно определённом порядке. Выбор указанного порядка зависит от постановки в организации учётного процесса.

Порядок ведения раздельного учёта операций по реализации товаров, работ и услуг, облагаемых и необлагаемых НДС, также необходимо предусмотреть в учётной политике. По аналогии с вышеуказанным, такой учёт повыборно может вестись либо на специальном субсчёте, либо в отдельном регистре, либо любым иным способом. Выбор варианта даётся на усмотрение организации.

3. Налог на прибыль организаций

Данный раздел заполняют только организации, являющиеся плательщиками налога на прибыль.

Для начала организации необходимо указать, каким образом будет производиться формирование информации для целей исчисления облагаемой базы по налогу на прибыль. Это могут быть как специально разработанные регистры налогового учёта, так и регистры бухгалтерского учёта, дополненные, при необходимости, соответствующими реквизитами. Выбор одного из вариантов зависит от самой организации с учётом того, каким образом у неё организован порядок ведения учёта и построен документооборот.

Далее организация должна указать, какой отчётный период она применяет по налогу на прибыль - ежемесячный или ежеквартальный. Вариант выбора зависит исключительно от самой организации и её желания формировать показатели по налогу на прибыль тем или иным способом.

Организации необходимо указать в учётной политике тот факт, что она уплачивает по налогу на прибыль ежемесячные авансовые платежи. В данном вопросе у организации варианты выбора отсутствуют, так как те, кто освобождён от уплаты авансовых платежей по налогу на прибыль, напрямую поименованы в пункте 3 . Следовательно, данный момент носит чисто констатирующий характер.

Организации, имеющие обособленные структурные подразделения, расположенные на территории разных субъектов федерации, должны раскрыть в учётной политике информацию о базовом показателе, пропорционально которому (помимо остаточной стоимости амортизируемого имущества) производится распределение доли прибыли, приходящейся на обособленное подразделение. Организация может выбрать либо долю среднесписочной численности сотрудников подразделения, либо долю расходов на оплату их труда. Выбор одного из вариантов зависит исключительно от самой организации в зависимости от профессионального суждения её должностных лиц.

Далее следует большой блок вопросов, связанный с учётом доходов и расходов организации. Первый и самый существенный вопрос в этом блоке - метод признания доходов и расходов. Обращаем внимание на то, что свободный выбор одного из двух методов могут себе позволить только организации, у которых в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без учёта НДС не превысила 1 млн. рублей за каждый квартал. То есть те, которые могут применять кассовый метод, но хотят применять метод начисления. Остальные организации обязаны указать в своей учётной политике «метод начисления» на безальтернативной основе.

Следующий вопрос касается только организаций с длительным технологическим циклом (производство, сроки начала и окончания которого приходятся на разные налоговые периоды, независимо от количества дней осуществления производства), по которым не предусмотрена поэтапная сдача работ (услуг). Такие организации вправе заложить в учётной политике порядок признания доходов, путём их распределения между отчётными периодами, либо равными долями, исходя из количества периодов, либо пропорционально понесённым затратам, либо иным обоснованным способом. Выбор одного из вариантов зависит от принципов налогового планирования, определяемых организацией самостоятельно.

Далее раскрывается момент, связанный с порядком признания убытков от уступки права требования долга до наступления срока платежа. Показатель, исходя из которого рассчитывается нормирование суммы убытка, может рассчитываться по выбору организации либо исходя из максимальной ставки процентов, установленных по видам валют, либо - из ставок по долговым обязательствам, подтверждённым методами, предусмотренными пунктом 1 (методы, используемые при определении для целей налогообложения прибыли в сделках, сторонами которых являются взаимозависимые лица). При этом, если организация для указанных целей использует метод сопоставимых рыночных цен, то ей необходимо также установить критерии сопоставимости (например, одинаковая валюта, одинаковый срок, иной однотипный показатель на усмотрение организации).

В отношении расходов на НИОКР организации необходимо указать, каким образом данные расходы будут учитываться. Варианта может быть два - либо данные расходы будут формировать стоимость НМА (в этом случае включение в состав расходов будет производиться через амортизацию в течение определённого срока полезного использования), либо в составе прочих расходов (в этом случае включение в состав расходов будет производиться в течение двух лет).

К фактическим расходам на НИОКР, для целей их включения в состав расходов, уменьшающих облагаемую базу по налогу на прибыль, организация вправе применять коэффициент 1,5. О данном факте следует сделать соответствующее указание в учётной политике. При этом необходимо помнить, что, выбирая использование данного коэффициента, организации дополнительно вменяется обязанность представлять в налоговый орган по месту нахождения организации отчёт о выполненных НИОКР, расходы на которые признаются в размере фактических затрат с применением коэффициента 1,5. Указанный отчёт представляется в налоговый орган одновременно с налоговой декларацией по итогам налогового периода, в котором завершены соответствующие НИОКР. При этом отчёт о выполненных НИОКР представляется в отношении каждого НИОКР и должен соответствовать общим требованиям, установленным национальным стандартом к структуре оформления научных и технических отчётов.

Следующий вопрос касается порядка учёта доходов от аренды. По выбору организации они могут учитываться либо в составе доходов от реализации, либо в составе внереализационных доходов. Как правило, вариант выбора в данном случае зависит от того, каким образом указанные доходы признавались в бухгалтерском учёте.

Далее следует блок вопросов, касающихся особенностей учёта прямых и косвенных расходов. Для начала организации следует утвердить перечень прямых расходов, выбрав их из предлагаемого перечня. По желанию организации этот перечень может быть как максимально сокращён, так и максимально расширен. Обычно перечень прямых расходов для целей налогового учёта по налогу на прибыль соответствует аналогичному перечню, принимаемому для целей бухгалтерского учёта.

В отношении прямых расходов, связанных с оказанием услуг, организация вправе предусмотреть либо их распределение на остатки незавершённого производства (НЗП), либо в полном объёме учитывать в составе текущих расходов. Выбор одного из вариантов остаётся полностью на усмотрение самой организации исходя из имеющихся у неё принципов налогового планирования.

Также организации необходимо раскрыть в учётной политике принципы распределения прямых расходов на НЗП. В зависимости от особенностей производственного процесса, а также, на основании профессионального суждения должностных лиц, организация вправе выбрать любой из методов, предложенных в списке, либо утвердить свой собственный метод. При этом допускается применение разных методов распределения прямых расходов в зависимости от вида выпускаемой продукции.

Если организация имеет прямые расходы, которые невозможно однозначно отнести к выпуску конкретной продукции, об этом факте следует указать в учётной политике. При этом следует предусмотреть показатель, на основании которого такие расходы будут распределяться между видами продукции. Таким показателем может стать заработная плата сотрудников, занятых в основном производстве, материальные расходы, выручка, либо иной другой показатель, выбранный организацией на основании профессионального суждения её должностных лиц.

Переходим к блоку, в рамках которого рассматриваются вопросы, связанные с учётом товарно-материальных ценностей (ТМЦ). Для начала обратимся к учёту товаров.

В отношении покупных товаров организация вправе установить формирование их стоимости в налоговом учёте как без учёта дополнительных расходов по их приобретению, так и с учётом их. При этом организация может выбрать, все ли дополнительные расходы включаются в стоимость покупных товаров или только определённые их виды. Перечень дополнительных расходов, включаемых в стоимость приобретения товара, также нужно установить в учётной политике. Обычно выбор в пользу того или иного способа формирования стоимости товаров зависит от того, каким образом их стоимость формировалась в бухгалтерском учёте.

Следующий момент - указание на метод оценки товара при его реализации. Выбирается один из трёх методов - по себестоимости единицы, по средней стоимости, метод ФИФО. При этом допускается как применение единого метода по всем видам товаров, так и выбор индивидуального метода для каждой группы.

В отношении сырья и материалов организация также должна указать способ их оценки при списании. При этом предлагаются на выбор те же методы, что использовались для оценки товаров. Аналогично допускается применение различных методов оценки для различных групп сырья и материалов.

В отношении малоценного имущества (материальные ценности длительного пользования, не относящиеся к категории амортизируемого имущества) организация должна указать, каким образом его стоимость будет включаться в состав текущих расходов - единовременно (по аналогии с сырьём и материалами), либо равными долями в течение более чем одного отчётного перехода (исходя из срока полезного использования либо другого экономически обоснованного показателя).

Теперь обратимся к порядку учёта амортизируемого имущества (основных средств и НМА). Первый вопрос касается порядка формирования первоначальной стоимости основных средств. Организация вправе установить перечень расходов по созданию основных средств, не включаемых в их первоначальную стоимость. При этом отмечаем, что отказ от включения какого-либо вида расходов в первоначальную стоимость основных средств может привести к разногласиям с контролирующими органами. Так что раскрытие данной информации в учётной политике может быть сопряжено с дополнительными рисками.

Если организация осуществляет свою деятельность в области IT-технологий и соответствует критериям, установленным пунктом 6 , то она вправе выбрать вариант учёта в составе расходов стоимости электронно-вычислительной техники - либо в составе материальных расходов, либо в виде амортизации. При этом, если выбирается вариант учёта в составе материальных расходов, включение в состав текущих расходов может производиться повыборно либо единовременно, либо в определённых долях в течение более чем одного отчётного периода исходя из срока эксплуатации или иного экономически обоснованного показателя.

Если организация арендует или планирует брать в аренду основные средства, ей необходимо указать в учётной политике, каким образом она будет производить амортизацию невозмещаемых капитальных вложений в арендованные основные средства (неотделимые улучшения). Такая амортизация может производиться либо из срока полезного использования арендованного основного средства, либо из срока полезного использования самого неотделимого улучшения. Выбор одного из вариантов производится организацией самостоятельно.

Организация вправе предусмотреть пересмотр срока полезного использования объекта амортизируемого имущества по результатам его реконструкции, модернизации или технического перевооружения, равно как и не производить такой пересмотр.

В отношении основных средств, ранее эксплуатировавшихся у прежних собственников в том же качестве, организация может установить особый порядок определения срока полезного использования - с учётом срока эксплуатации у прежнего собственника. При этом указанный вариант не является обязательным, и по указанным объектам организация может устанавливать по ним общий порядок определения такого срока (то есть не учитывая срок прежней эксплуатации).

В следующем блоке рассмотрим информацию, которую необходимо раскрыть в части порядка начисления амортизации. Для начала выбирается один из двух методов - линейный (равномерное распределение в течение срока полезного использования) или нелинейный (ускоренное списание в первые годы эксплуатации). При этом необходимо помнить, что при нелинейном методе амортизация начисляется не индивидуально по каждому объекту основных средств, а по группам.

Соответственно, выбирая нелинейный метод, перед организацией возникает необходимость раскрытия дополнительной информации. В частности, она может предусмотреть ликвидацию амортизационной группы с суммарным балансом менее 20 тыс. рублей (с единовременным переносом недоамортизированного остатка в состав внереализационных расходов), либо не делать этого (в этом случае амортизация будет начислять до полного погашения стоимости). Выбор варианта полностью относится на усмотрение организации.

Организация вправе предусмотреть применение «амортизационной премии» (единовременное включение в состав расходов части стоимости амортизируемого имущества). Применение амортизационной премии (с учётом ограничений, налагаемых ) возможно как в отношении первоначальной стоимости, так и расходов на её увеличение. Возможно также применение амортизационной премии только по одному из двух указанных направлений.

В отношении амортизационной премии допускается как установление нижнего порога первоначальной стоимости основных средств и расходов на её увеличение, к которым она применяется, так и отказ от такого ограничения. В последнем случае амортизационная премия будет применяться в отношении всех основных средств (кроме тех, в отношении которых в существует прямой запрет на её применение).

Организации, у которых имеются основные средства, соответствующие критериям, приведённым в пунктах 1-3 , вправе применять к нормам амортизации соответствующие повышающие коэффициенты.

Если к основному средству могут применяться несколько повышающих коэффициентов по разным основаниям, организация должна выбрать только один. Это может быть максимальный, минимальный либо иной другой промежуточный коэффициент.

В отношении абсолютно любых основных амортизируемых основных средств организация может установить применение коэффициентов, понижающих норму амортизации. При этом в учётной политике следует указать перечень групп амортизируемого имущества, в отношении которых подобные коэффициенты применяются, а также ссылку на документ, в котором приведён данный перечень.

Следующий блок данного раздела касается вопросов формирования резервов расходов. Организация вправе формировать резервы, приведённые в перечне, либо не формировать их. При выборе в пользу «формировать» в учётной политике необходимо раскрыть дополнительную информацию.

Организации, формирующие резерв на ремонт основных средств, дополнительно должны указать, осуществляют ли они накопление средств для проведения особо сложного и дорогого ремонта основных средств в течение более одного отчётного периода или нет.

Организации, формирующие резерв на гарантийный ремонт и гарантийное обслуживание, обязаны указать период, в течение которого они осуществляли реализацию товаров (работ) с гарантийным сроком. Размер этого срока, в зависимости от особенностей организации, может составлять либо три и более лет, либо менее трёх лет. Данная информация необходима для расчёта предельного процента отчисления в резерв на гарантийный ремонт и гарантийное обслуживание.

Также в отношении резерва на гарантийный ремонт и гарантийное обслуживание необходимо указать направление использования неизрасходованной части резерва - то есть переносится ли его остаток на следующий год или нет. Вариант выбора в данном случае остаётся на усмотрение организации.

Организации, формирующие резерв на отпуска, должны раскрыть методику его формирования - формируется ли он единым порядком по всей организации или осуществляется индивидуально по каждому сотруднику. Возможен свободный выбор любого из предложенных вариантов, исходя из принятой в организации схемы организации ведения учётного процесса.

Организации, формирующие резерв на выплату вознаграждения за выслугу лет, должны предусмотреть критерий для уточнения его неизрасходованного остатка, переходящего на следующий отчётный год. Таким критерием может быть сумма вознаграждения, приходящаяся на одного работника, либо какой-то иной, обоснованный организацией, способ. Вариант выбора критерия остаётся на усмотрение организации.

На вопрос, касающийся критерия уточнения неизрасходованного остатка резерва, переходящего на следующий отчётный год, также должны ответить и организации, формирующие резерв на выплату вознаграждений по итогам работы за год. В качестве такого критерия могут выступать: сумма, приходящаяся на одного работника, процент от полученной прибыли либо иной другой экономически обоснованный показатель. Вариант выбора критерия в данном случае также остаётся на усмотрение организации.

Если операция с ценными бумагами соответствует критериям операции с финансовыми инструментами срочных сделок, то организация самостоятельно относит указанную операцию в целях налогообложения к операции с ценными бумагами либо к операции с финансовыми инструментами срочных сделок и делает соответствующую отметку об этом в учётной политике. Вариант выбора в данном случае основывается на основании профессионального суждения должностных лиц сотрудников организации.

В отношении ценных бумаг, необращающихся на организованном рынке ценных бумаг, организация должна указать в учётной политике способы определения их расчётных цен. Варианты выбора представлены в прилагаемом перечне. Организация вправе выбрать абсолютно любой вариант. При этом допускается применение разных способов определения расчётной цены в зависимости от вида ценных бумаг.

В отношении выбывающих ценных бумаг организация должна указать метод списания их стоимости - либо метод ФИФО, либо метод списания по стоимости единицы. Метод оценки по стоимости единицы целесообразно применять к неэмиссионным ценным бумагам, которые закрепляют за их обладателем индивидуальный объём прав (чек, вексель, коносамент и др.) К эмиссионным ценным бумагам (акциям, облигациям, опционам), наоборот, больше подходит метод ФИФО. Ведь такие ценные бумаги размещаются выпусками, внутри каждого выпуска все они имеют один номинал и предоставляют один и тот же набор прав. При этом метод ФИФО предпочтительно применять, когда предполагается снижение цен на реализуемые ценные бумаги.

Если организация осуществляет сделки по реализации ценных бумаг с открытием по ним коротких позиций (то есть реализация налогоплательщиком ценной бумаги при наличии обязательств по возврату ценных бумаг, полученных по первой части РЕПО), то организация должна указать последовательность закрытия этих позиций (приобретение ценных бумаг того же выпуска (дополнительного выпуска), по которым открыта короткая позиция). Закрытие коротких позиций делается либо методом ФИФО, либо по стоимости ценных бумаг по конкретной открытой короткой позиции. Вариант выбора в данном случае оставляется на усмотрение самой организации.

Если у организации имеются сделки с необращающимися ценными бумагами, по которым невозможно определить место заключения сделки, то она вправе заранее закрепить в учётной политике место заключения сделки. Это может быть территория РФ, место нахождения покупателя, продавца или иное другое оговоренное место. При этом необходимо помнить, что если всё-таки возможность определения места совершения сделки имеется, то право выбора организации не предоставляется.

4. Налог на доходы физических лиц (НДФЛ)

В отношении данного налога организации требуется в учётной политике только указать форму налогового регистра по учёту начислений и удержаний по доходам физического лица, в отношении которого организация выступает в качестве налогового агента. Данный момент необходим к раскрытию, так как унифицированные формы налоговых регистров по НДФЛ отсутствуют и организация должна утвердить их самостоятельно.

5. Налог на имущество организаций

Данный раздел заполняют только организации, плательщики налога на имущества, у которых имеется несколько категорий имущества, налоговая база по которым определяется отдельно. Речь идёт об имуществе, расположенном на территории разных субъектов федерации. В связи с этим по одному и тому типу имущества могут применяться разные налоговые ставки, установленные законами субъектов федерации.

Указанное имущество должно учитываться раздельно либо на отдельных субсчетах к балансовым счетам 01 «Основные средства» или 03 «Доходные вложения в материальные ценности», либо в специальном налоговом регистре, либо ещё каким-либо способом. О выборе соответствующего способа также нужно сделать отметку в учётной политике. Допустимо также комбинированное использование вышеприведённых методов.

Вот вы и составили учётную политику в целях налогового учёта!

Положения законодательства о налогах и сборах предусматривают необходимость отражения налогоплательщиками способов определения налоговой базы, порядка исчисления и уплаты налога в учетной политике «для целей налогообложения».

Учетная политика организации для целей налогообложения оформляется в виде документа, разрабатываемого самостоятельно организацией - налогоплательщиком, и в нем в соответствии с действующим законодательством о налогах и сборах закрепляются «внутренние» правила определения налоговой базы, исчисления и уплаты налогов в данной организации.

Налоговое законодательство не содержит четко закрепленного порядка организации и применения учетной политики для целей налогообложения. В соответствии со ст.11 НК РФ учетная политика для целей налогообложения определяется как выбранная налогоплательщиком совокупность допускаемых настоящим Кодексом способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика.

Требования к учетной политике для целей бухгалтерского учета и для целей налогообложения практически одинаковы. В целом при разработке учетной политики для целей налогообложения необходимо учитывать следующее:

1) учетная политика для целей налогового учета, так же как и для целей бухгалтерского учета, должна разрабатываться с учетом принципов, определенных налоговым законодательством;

2) учетная политика для целей налогообложения в обязательном порядке должна содержать элементы, вариантность выбора которых прямо предусмотрена законодательством о налогах и сборах, т. е. те элементы, на которые есть прямые ссылки в законе;

3) порядки утверждения и применения учетной политики для целей бухгалтерского налогового учета аналогичны. Организацией может быть принят единый акт, в котором найдут отражение как способы ведения бухгалтерского учета (учетная политика для целей бухгалтерского учета), так и методы определения налоговой базы, исчисления и уплаты налогов (учетная политика для целей налогообложения);

4) принятая учетная политика организации должна обеспечивать формирование достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиками в течение отчетного (налогового) периода, а также обеспечить информацией внутренних и внешних пользователей для контроля за правильностью, полнотой и своевременностью исчисления и уплаты налогов в бюджет.

Налоговый кодекс РФ предоставляет организациям вариабельность способов налогового учета объектов. В учетной политике для целей налогообложения рекомендуется закреплять только те элементы, которые нужны налогоплательщику для ведения хозяйственной деятельности.

Наиболее значимые элементы учетной политики для целей налогообложения приведены в таблице 5.4

Таблица 5.4

Положения учетной политики, которые существенно влияют на налогообложение

Контрольные вопросы:

1. Что понимается под учетной политикой организации?

2. Перечислите способы ведения бухгалтерского учета.

3. Кем формируется и утверждается учетная политика организации?

4. Назовите факторы оптимизации учетной политики.

5. В каких случаях может проводиться изменение учетной политики?

6. Дайте характеристику допущениям учетной политики.

7. Какие основные моменты должен содержать распорядительный документ по учетной политике?

8. Кто определяет состав и формы внутренней отчетности?

9. Каким требованиям должна удовлетворять учетная политика?

10. Охарактеризуйте методы оценки активов и обязательств.

Налоговый учет - это система обобщения информации для определения НБ на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК.

Цель налогового учета заключается в исчислении налоговой базы по налогу на прибыль.

Этапы учётного процесса

Система налогового учета организуется налогоплательщиком самостоятельно. Налогоплательщик вправе выбирать варианты ведения налогового учета, конечной целью которого является определение налоговой базы по налогу на прибыль: - на основании бухгалтерских регистров; - на основании данных первичных документов.

В задачи налогового учета входи сбор следующей информации:

о суммах доходов и расходов в текущем отчетном (налоговом) периоде;

о доле расходов, учитываемых для целей налогообложения в текущем отчетном (налоговом) периоде;

о сумме расходов будущих периодов, подлежащих отнесению на расходы в следующих отчетных (налоговых) периодах;

о создаваемых резервах;

о сумме задолженности по расчетам с бюджетом по налогу.

Одной из главных задач налогового учета является определение сумм платежей в бюджет и задолженности перед бюджетом по налогу на прибыль на определенную дату.

Все эти данные должны быть подтверждены первичными учетными документами, включая справку бухгалтера, аналитические регистры налогового учета, а так же расчетами налоговой базы.

Аналитические регистры налогового учета представляют собой сводные формы систематизации данных за отчетный или налоговый период без распределения по счетам бух. учета идолжны содержать: - наименование регистра; - период составления; - измерители операций (в денежном и натуральном выражении); - наименование хозяйственных операций; - подпись составляющего и ее расшифровку.

Учетная политика

У организаций возникла необходимость формировать учетную политику в целях налогообложения, в которой устанавливается порядок ведения налогового учета.

Учетная политика в целях налогообложения представляет собой совокупность правил и методов, позволяющих обобщать информацию для определения налоговой базы по налогу на прибыль.

Используются методы группировки оценки имущества организации и ее обязательств, правила погашения стоимости имущества, распределения доходов и расходов по отчетным (налоговым) периодам и др.

Решение о внесении изменений в учетную политику для целей налогообложения при изменении применяемых методов учета принимается с начала нового налогового периода. А при изменении законодательства о налогах и сборах - не ранее чем с момента вступления в силу изменений законодательства. Изменения и дополнения в учетную политику для целей налогообложения вводятся также при переходе организации на новые виды деятельности.

Порядок оформления учетной политики для целей налогообложения

Учетная политика организации для целей налогообложения утверждается соответствующим приказом (распоряжением) руководителя.

В приказе выделяются организационные и методические приемы и способы ведения налогового учета с обязательной ссылкой на статью НК РФ.

Порядок отражения новых видов деятельности в налоговом учете следует зафиксировать в приказе о внесении дополнений в учетную политику.

В приложениях к приказу об учетной политике следует привести:

Положение о документообороте;

Перечень и формы аналитических регистров налогового учета;

Перечень бухгалтерских регистров, применяемых для налогового учета;

Перечень объектов основных средств, по которым, при исчислении сумм амортизации, применяются специальные коэффициенты и др.

Норма, позволяющая применять вычет НДС не только в периоде, в котором возникло право на него, но в последующие периоды, распространяется не на все виды вычетов.

Учетная политика для целей налогового учета

Об учетной политике для целей бухгалтерского учета мы рассказывали в . А что такое налоговая учетная политика и для чего она нужна?

Для чего нужна налоговая учетная политика

Для расчета своих налоговых обязательств налогоплательщику, как правило, недостаточно данных бухгалтерского учета. Для правильного определения налоговой базы и суммы налога к уплате ведется налоговый учет. При этом мы отмечали в , что налоговый учет не ограничивается одним лишь налогом на прибыль. Учетная политика, содержащая правила ведения налогового учета, необходима всегда, когда действующим налоговым законодательством предусмотрена вариативность тех или иных методов учета или отдельные вопросы вообще не урегулированы. Поэтому при составлении Учетной политики для налогового учета наряду с налогом на прибыль, речь может идти об НДС, налоге на имущество и т.д.

На практике учетная политика для целей налогообложения формируется обычно именно плательщиками налогов в рамках ОСНО, поскольку для них бухгалтерский и налоговый учет характеризуется наибольшим количеством различий, а сам налоговый учет, к примеру, прибыли и НДС, - множественностью подходов.

Как оформить учетную политику для целей налогообложения

Налоговая учетная политика оформляется либо как отдельный документ, либо как приложение к бухгалтерской учетной политике и утверждается руководителем организации.

Учитывая, что ведение учета без использования специализированных бухгалтерских программ в настоящее время редкость, особенности налоговой учетной политике должны быть указаны и в применяемой бухгалтерской программе (к примеру, 1С). Ведь если не указаны параметры учетной политики налогового учета (о чем на экране компьютера может появляться соответствующее предупреждение), рассчитать в автоматическом режиме свои налоговые обязательства и в целом вести верно налоговый учет в программе не получится.

Так, при формировании учетной политики организации в целях расчета налога на прибыль надо, в частности, предусмотреть:

- метод определения доходов и расходов (начисления или кассовый);

- метод начисления амортизации (линейный или нелинейный) и факт применения амортизационной премии;

- методы списания материалов и товаров, а также порядок определения покупной стоимости товаров;

- метод оценки НЗП;

- факт создания налоговых резервов.

В части, НДС, например, в учетной политике могут быть предусмотрены вопросы ведения учета при наличии облагаемых и необлагаемых НДС операций, нумерации счетов-фактур при наличии обособленных подразделений и т.д.

Для учетной политики для целей налогового учета образец можно найти на , где, воспользовавшись Конструктором учетной политики, можно сформировать и распечатать Учетную политику с учетом особенностей деятельности.

Учетная политика для целей налогообложения - это обязательные для организации правила, в соответствии с которыми налогоплательщики обобщают информацию о своих хозяйственных операциях в течение отчетного (налогового) периода для определения налоговой базы по налогу. Эти правила закрепляются согласно предусмотренным Налоговым кодексом РФ случаям в приказе (распоряжении) руководителя.

Положение об учетной политике для целей налогообложения

I. Организационные аспекты

1. Организация налогового учета.

1.1. Ответственность за организацию налогового учета в организации и соблюдение налогового законодательства несет руководитель.

1.2. Обязанность ведения налогового учета в организации возлагается на бухгалтерскую службу, возглавляемую главным бухгалтером.

1.3. Налоговый учет в организации ведется на основе:

- данных первичных учетных документов (первичных документов, на основании которых ведется бухгалтерский учет, включая справку бухгалтера);

- аналитических регистров, расчетов, разработочных таблиц, ведомостей необходимых для создания регистров;

- расчета налоговой базы.

Для формирования регистров налогового учета используются данные регистров бухгалтерского учета.

Данные налогового учета за отчетный налоговый период учитываются в разработочных таблицах, ведомостях, группируются по объектам налогового учета. Систематизированная и накопленная информация обобщается в сводных регистрах (аналитические регистры налогового учета).

1.4. Организация применяет аналитические регистры, разработанные самостоятельно в электронном виде.

Для формирования полной и достоверной информации о порядке учета хозяйственных операций в целях налогообложения в бухгалтерском учете (по отличному порядку группировки объектов от требований налогового учета) в рабочем плане счетов могут открываться соответствующие аналитические счета.

II. Методические аспекты

2.1. Транспортный налог вводится в действие в соответствии с гл. 28 НК РФ. Ставка налога определяется в пределах, установленных НК РФ.

3. Налог на добавленную стоимость.

3.1. В соответствии со ст. 167 НК РФ дата возникновения обязанности по уплате налога на добавленную стоимость устанавливается по мере отгрузки и предъявления покупателю расчетных документов.

3.2. В случае осуществления операций, подлежащих налогообложению НДС, и не подлежащих налогообложению НДС, в организации ведется раздельный учет затрат для целей исчисления налога на добавленную стоимость с отражением на счетах бухгалтерского учета (использованием аналитического учета).

3.3. Перечень должностных лиц, имеющих право подписи счетов-фактур, утверждается дополнительно приказом руководителя организации.

3.4. Сумма НДС, исчисленная и подлежащая перечислению в бюджет, уплачивается централизованно (в случае создания обособленных подразделений) по месту нахождения организации.

4. Налог на прибыль.

Признание доходов и расходов

4.1. Методом признания доходов и расходов для целей налога на прибыль в организации признается метод начисления (ст. 272, 273 НК РФ).

4.2. По доходам от сдачи имущества в аренду, лицензионным платежам за пользование объектами интеллектуальной собственности, по доходам от купли-продажи иностранной валюты для целей налогового учета доходы признаются на дату предъявления налогоплательщиком документов в соответствии с условиями заключенных договоров.

4.3. Расходами для целей налогового учета в организации признаются обоснованные, документально подтвержденные и экономически оправданные затраты, связанные с производством и реализацией продукции (товаров, работ, услуг), управлением производством (ст. 252 НК РФ).

Расходы признаются в том отчетном периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и иной формы оплаты.

Для сумм комиссионных сборов, арендных (лизинговых) платежей за арендуемое имущество, для расходов по купле-продаже иностранной валюты датой осуществления расходов признается дата предъявления налогоплательщику документов.

Порядок уплаты налога на прибыль

4.4. Организация исчисляет сумму квартальных авансовых платежа по итогам каждого отчетного (налогового) периода, исходя из ставки налога и фактически полученной прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания первого квартала, полугодия, девяти месяцев и года. В течение отчетного периода организация уплачивает ежемесячные авансовые платежи равными долями в размере 1/З подлежащего уплате квартального авансового платежа за квартал, предшествующий кварталу, в котором производится уплата ежемесячных авансовых платежей. Уплата производится не позднее 28 числа каждого месяца этого отчетного периода.

4.5. Для расчета налога на прибыль, подлежащего уплате по месту нахождения обособленных подразделений (в случае создания обособленных подразделений), используется показатель среднесписочной численности работников.

5. Основные средства

5.1. К основным средствам в организации относится имущество со сроком полезного использования свыше 12 мес.

5.2. Первоначальная стоимость основных средств определяется как сумма расходов на их приобретение, сооружение, изготовление и доведение до состояния, в котором они пригодны для использования (за исключением сумм налогов, учитываемых в составе расходов) за минусом процентов по долговым обязательствам.

5.3. Основные средства организации распределяются по амортизационным группам в соответствии со сроком полезного использования. По каждому объекту основных средств организацией устанавливается срок полезного использования в соответствии с амортизационной группой, к которой относится основное средство по классификатору, утвержденному Постановлением Правительства РФ от 01 января 2002 г. № 1.

5.4. Для тех основных средств, которые не указаны в амортизационных группах, определенных классификатором, утвержденным Правительством РФ № 1, срок полезного использования устанавливается комиссией, утвержденной приказом руководителя организации.

5.5. Основные средства, права на которые подлежат государственной регистрации в соответствии с законодательством РФ, включаются в соответствующую амортизационную группу с момента документального подтверждения регистрации указанных прав.

5.6. Расходы, связанные с государственной регистрацией прав на недвижимое имущество включаются в их стоимость.

5.7. Для расчета амортизационных отчислений для целей налогового учета по всем амортизационным группам основных средств используется линейный метод.

Объекты основных средств, первоначальная стоимость которых составляет до 20 000 рублей, включительно, не относятся к амортизируемому имуществу и включаются в состав материальных расходов в полной сумме по мере ввода их в эксплуатацию.

5.8. Ускоряющие и понижающие коэффициенты амортизации к основной норме амортизации в организации не применяются.

5.9. По объектам основных средств, бывшим в употреблении, используется линейный метод начисления амортизации с учетом срока эксплуатации имущества предыдущими собственниками. В случае если невозможно определить срок эксплуатации, то норма амортизации определяется без учета срока эксплуатации имущества предыдущими собственниками.

5.10. Расходы на ремонт основных средств в организации признаются в том отчетном (налоговом) периоде, в котором они были осуществлены и включаются в состав прочих расходов.

Аналогичный порядок применяется в отношении расходов на ремонт по арендуемым основным средствам.

6. Нематериальные активы.

6.1. К нематериальным активам в организации относятся приобретенные или созданные объекты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производственных целях или для управленческих нужд предприятия (продолжительностью свыше 12 месяцев), при наличии надлежаще оформленных документов и исключительных прав на нематериальные активы.

6.2. Первоначальная стоимость амортизируемых нематериальных активов определяется как сумма расходов на их приобретение и доведение их до состояния, пригодного для использования, за исключением сумм налогов, учитываемых в составе расходов (за минусом процентов по долговым обязательствам).

6.3. Срок полезного использования объекта нематериальных активов определяется организацией, исходя из срока действия патента, свидетельства, а также исходя из срока полезного использования нематериальных активов, определенного соответствующим договором.

В соответствии со сроком полезного использования нематериальные активы распределяются в соответствующие амортизационные группы.

6.4. По объектам нематериальных активов, по которым срок полезного использования определить невозможно, норма амортизации устанавливается из расчета 10 лет (но не более срока деятельности организации).

6.5. Для расчета амортизационных отчислений по всем нематериальным активам используется линейный способ, исходя из срока полезного использования объекта нематериальных активов.

Объекты нематериальных активов, первоначальная стоимость которых составляет до 20 000 рублей, включительно, не относятся к амортизируемому имуществу и включаются в состав материальных расходов в полной сумме по мере ввода их в эксплуатацию.

6.6. Амортизация по нематериальному активу в виде исключительного права на товарный знак организации, не используемый при производстве и реализации товаров (работ, услуг), не начисляется.

7. Материально-производственные запасы.

7.1. Стоимость материальных ценностей в организации определяется, исходя из цены приобретения, включая комиссионные вознаграждение, уплачиваемые посредническим организациям, таможенные пошлины и сборы, расходы на транспортировку и хранение и иные расходы, связанные с приобретением материальных ценностей (за минусом процентов по долговым обязательствам).

В стоимость товаров не включаются транспортные расходы, если доставка по условиям договора не входит в цену приобретения товаров.

Стоимость возвратной тары, включенной в цену материальных ценностей, из общей суммы расходов на приобретение этих ценностей исключается по цене возможного использования или реализации. Стоимость невозвратной тары включается в сумму расходов на приобретение товарно-материальных ценностей.

7.2. Размер материальных расходов при списании сырья и материалов, используемых в производстве, определяется методом оценки по средней себестоимости.

7.3. Доход от реализации покупных товаров уменьшается на стоимость приобретения данных товаров, определяемой методом оценки по средней себестоимости.

8. Ценные бумаги.

8.1. К ценным бумагам в организации относятся акции других предприятий, облигации, векселя, складские свидетельства, государственные и муниципальные ценные бумаги.

8.2. Стоимость ценных бумаг определяется, исходя из цены приобретения и расходов, связанных с приобретением этих ценных бумаг.

Учет в целях налогообложения по ценным бумагам организуется по категориям, а также по группам:

- ценные бумаги, обращающиеся на организованном рынке;

- ценные бумаги, не обращающиеся на рынке ценных бумаг.

8.3. Стоимость ценных бумаг при реализации или ином выбытии определяется методом оценки по себестоимости.

9. Порядок оценки остатков незавершенного производства и остатков готовой продукции.

9.1. Оценка остатков незавершенного производства на конец месяца производится на основании данных налогового учета о сумме осуществленных в текущем месяце прямых расходов в соответствии со ст. 319 НК РФ.

9.2. Оценка остатков готовой продукции на складе на конец месяца производится на основании данных налогового учета о движении и остатках готовой продукции на складе и суммы осуществленных в текущем месяце прямых расходов, уменьшенных на сумму прямых расходов, распределенных на остатки незавершенного производства. Сумма прямых расходов распределяется на остатки готовой продукции пропорционально доле остатков готовой продукции в общем объеме выпущенной за текущий месяц продукции.

10. Расходы, связанные с производством и реализацией.

10.1. Для целей налогового учета группируются по следующим элементам:

- материальные расходы;

- расходы на оплату труда;

- амортизационные отчисления;

- прочие расходы.

Расходы на производство и реализацию, осуществляемые в течение отчетного периода, подразделяются на:

- прямые;

- косвенные.

К прямым расходам относятся:

- материальные расходы в части расходов на приобретение сырья и (или) материалов, используемых в производстве продукции;

- расходы на оплату труда;

- амортизационные отчисления по основным средствам, непосредственно используемым при производстве продукции.

К косвенным расходам относятся все иные расходы, осуществляемые в отчетном периоде.

Сумма косвенных расходов в полном объеме относятся на уменьшение доходов от производства и реализации отчетного налогового периода.

Сумма прямых расходов, осуществленных в отчетном периоде, уменьшает доходы от реализации отчетного периода, за исключением сумм прямых расходов, распределяемых на остатки незавершенного производства, готовой продукции на складе и отгруженной, но не реализованной в отчетном периоде продукции.

10.2. Все расходы и доходы, не относящиеся к производству продукции, признаются косвенными.

11. Расходы по торговым операциям.

11.1. По торговым операциям организация применяет следующий порядок формирования расходов на реализацию (издержек обращения).

Издержки обращения формируются в течение текущего месяца. В сумму издержек включаются транспортные расходы на доставку товаров (если они не включены в цену приобретения товара), складские расходы и другие расходы, связанные с приобретением и реализацией.

Расходы текущего месяца подразделяются на прямые и косвенные.

К прямым расходам относятся расходы на доставку покупных товаров до склада.

Прямые расходы, относящиеся к остаткам товаров на складе, определяются по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца.

Все остальные расходы текущего месяца признаются косвенными расходами и уменьшают доходы текущего месяца.

12. Резервы.

12.1. Резервы по сомнительным долгам в организации создаваться не будут.

12.2. Резерв по гарантийному ремонту и гарантийному обслуживанию в организации создаваться не будет.

13. Перенос убытка на будущее.

13.1. Организация может уменьшить налоговую базу текущего периода по налогу на прибыль на сумму полученного убытка за предыдущие налоговые периоды (п. 8 ст. 274 и ст. 283 НК РФ). При этом сумма переносимого убытка, ни в каком отчетном (налоговом) периоде не может превышать 30% налоговой базы. Перенос убытка, полученного по итогам конкретного налогового периода, осуществляется в течение последующих 10 лет. Документы, подтверждающие размер убытка хранятся в течение всего срока переноса убытка.