Розничные торговые сети и перспективы их развития. Розничная торговая сеть

Вопросы оптимизации работы в последний год были очень актуальными для розничных торговцев. В этой статье мы расскажем о методике анализа и оптимизации, которую мы разработали для розничных сетей и неоднократно применяли на практике. Эта методика оказалась очень эффективной в условиях кризиса и позволила торговым компаниям существенно улучшить финансовые показатели, выйти из критического положения, достичь стабильности и набрать ресурсы для дальнейшего развития.

Комплексный анализ в розничной сети

Для полноценной оптимизации прежде всего требуется провести комплексный анализ деятельности сети. Удобство и эффективность сравнительного анализа - это основное преимущество в сети, отличие от несетевых магазинов. Недаром розничные торговцы очень любят интересоваться средними цифрами по отрасли, показателями работы «соседей» и успешных конкурентов. В этом есть определенный смысл. Становится понятно, чего нельзя допускать, а к чему надо стремиться. Анализ в собственной сети помогает увидеть сильные и слабые места и наметить контрольные точки. Сравнительный анализ позволяет:

- Выбрать пути развития сети, определить наиболее перспективные направления ассортимента, тип, формат и размер торговой площади, перспективные места для размещения новых магазинов. Сейчас это одно из важнейших направлений работы. Кризис заставил многие розничные сети отказаться от сомнительных проектов и сократить избыточные площади. В то же время у розничных компаний остались значительные неиспользованные ресурсы для развития, и в городах России встречаются свободные или мало заполненные ниши, которые магазин (или сеть) может успешно заполнить. Рынок арендных помещений также претерпел существенные изменения: некоторые площади освободились и ждут арендаторов (например, площади в торговых центров и помещения бывших игровых залов), время от времени появляются хорошие площадки, и выбор у арендаторов стал больше. Но повысились и требования к помещениям. Нередко торговцы спрашивают: «Нам предлагают в аренду торговые площади по низкой ставке, стоит ли их брать?» Ответ на этот вопрос можно получить, во-первых, проводя исследование территории, а во-вторых - анализируя статистику по торговым площадкам.

- Оценить отдельные магазины - определить их роль в сети, сравнить показатели со средними значениями, с данными аналогичных магазинов и показателями наиболее успешных магазинов сети. Такая оценка может производиться, если, например, встает вопрос о ремонте или реконструкции, о закрытии магазинов, о продаже части магазинов или их помещений;

- Правильно распределить ресурсы (финансовые, материальные, трудовые) между магазинами сети. Нередко в сетях есть склонность подтягивать отстающего, поэтому иногда ресурсы направляют на «проблемный» магазин, в то время как больших результатов по прибыли можно было бы достичь, проведя изменения в перспективном магазине;

- Справедливо оценивать работу менеджеров центрального офиса и работников магазинов сети;

- Выделить основные направления снижения издержек при функционировании магазинов;

- Частично устранить негативный эффект от разделения операций, потерь информации;

- Быстро внедрять приемы передового опыта и устранять основные недостатки во всех магазинах сети;

- Эффективно устанавливать нормативы и плановые показатели (по товарообороту, прибыли, производительности труда) для магазинов сети.

Анализ в сети магазинов проводится с различными целями,

и объектом анализа может быть:

- Сеть в целом. В этом случае менеджерам важно получить целостную картину и понять, в каком положении находится сеть, какие процессы в ней происходят.

- Тип магазинов в сети. Магазины сети не могут быть одинаковыми, но они должны быть однотипными. Это важнейший сетевой принцип, который позволяет добиться снижения издержек за счет стандартизации. Проводя сравнительный анализ по типам магазинов, можно понять, является ли картина на какой-либо территории нормальной или нет, а также оценить работу персонала. Магазины сети могут различаться по условиям расположения, и в ходе сравнительного анализа важно выявить, что послужило причиной отклонений - плохая работа персонала магазина или недоработка менеджеров центрального офиса. Персонал магазина во многих случаях имеет привычку объяснять неудовлетворительные результаты особенностями расположения, покупателей на территории. Безусловно, это надо принимать во внимание, но менеджеры должны оценить, все ли возможное ими было сделано, прежде, чем списывать неудачи на особенности внешней среды.

- Отдельные магазины - передовые или отстающие.

- Товарные категории. Оцениваются показатели в каждой товарной категорииво всей сети. При этом кроме абсолютных показателей (товарооборот, прибыль, товародвижение) определяются особенности структуры товарооборота и значение товарной категории в магазинах каждого типа.

Все магазины сети необходимо разделить на типы, чтобы в дальнейшем сравнивать магазины, находящиеся в сходных условиях, и выделять какие-либо перспективные типы. Перечислим факторы, которые имеют значение при выделении типов:

- Размер торговой площади. Этот фактор имеет значение при оценке соотношения «товарооборот/прибыль с 1 м2 - арендная ставка». Также иногда в сетях ставится задача оценить привлекательность магазинов большой площади и, соответственно, спланировать ассортимент товаров и услуг для такого формата. Для сетей определенной специализации выделяются диапазоны торговой площади, значимые точки, переход через которые сопровождается изменениями в ассортиментной матрице и вообще, концепции магазинов. Несколько примеров типов магазинов по площади:

| Специализация магазинов | Возможное деление на типы по размеру торговой площади |

|---|---|

Продовольственные магазины «у дома» |

Тип 1 - площадь от 120 до 200 м2 (небольшой магазинчик, в котором можно купить необходимые продукты и напитки на ближайшее время) |

Монобрендовые магазины одежды, обуви |

Тип 1 - площадь от 50 до 100 м2 |

Книжные магазины |

Тип 1 - площадь от 50 до 150 м2 (небольшой магазин в «спальном» районе, деловом центре или на улице с интенсивным пешеходным движением. Основной ассортимент составляют новинки книжной продукции популярных жанров, «хиты» и бестселлеры. В такие магазины покупатели регулярно заглядывают, чтобы купить рекламируемую новинку, новую книгу популярного автора или выбрать что-то для чтения в ближайшее время). |

Магазины медиапродукции |

Тип 1 - площадь до 50 м2 (киоск или небольшой павильон, ориентированный, аналогично книжному, на продажи новинок и «хитов» аудио- и видеопродукции, компьютерных игр). |

Салоны связи и цифровой техники |

Тип 1 - площадь от 20 до 50 м2 (магазин концепции «экономия времени», ограниченный ассортимент мобильных телефонов. Присутствуют основные товары частого спроса и импульсные аксессуары, а цифровая техника представлена слабо либо вообще отсутствует). |

Магазины с небольшой торговой площадью относятся к типу «потоковых», а более крупные торговые точки уже способны притягивать посетителей. Это учитывается в дальнейшем при сравнительном анализе.

- Место расположения сетевого магазина. Место, в первую очередь, определяется типом района, и торговые точки подразделяются на расположенные в центре города, в спальных районах, в промышленных районах. Очень часто характер покупок, посещаемость по дням недели и по времени различается в зависимости от района, и структура товарооборота тоже может различаться. Как отдельный тип можно выделить магазины, расположенные в торговых центрах. Влияние на показатели работы магазина оказывает сам торговый центр: его привлекательность для покупателей и месторасположение сетевого магазина в нем. В специализированных непродовольственных сетях может применяться более подробное деление: современные ТЦ с широким ассортиментом товаров и услуг (торговые центры регионального, окружного, районного форматов с набором арендаторов согласно классификации ULI), ярмарки (крытые вещевые рынки, «клетушечные» ТЦ), специализированные торговые центры (например, обувной центр, центр бытовой техники и электроники). В сетях небольших непродовольственных магазинов и киосков могут выделяться отдельно расположенные торговые точки и точки, стоящие перед линейкой касс крупного и хорошо посещаемого магазина (продовольственного супермаркета, супермаркета товаров для дома, магазина DIY) и находящиеся на его потоке.

- Планировочные характеристики и конфигурация торговых залов. В основном, этот фактор используется для разработки стандартов планировки, торгового оборудования, мерчандайзинга. Для анализа он важен с точки зрения оценки «работы» торговых площадей и полочного пространства.

- Ассортимент, формат торговли, возможные направления специализации. Обычно этот фактор деления применяется в сетях, где некоторые магазины имеют специализацию, или какие-то товарные группы представлены в гораздо большем ассортименте. Он определяет характер и особенности покупок и имеет значение при сравнении показателей производительности труда, сравнении структуры товарооборота с другими типами магазинов.

- Показатели пешеходного трафика. Этот фактор является дополнительным и обычно используется в сетях магазинов, ориентированных на пешеходный поток, например, салонов связи, магазинов бижутерии и аксессуаров, обувных магазинов. По этому фактору магазины могут разделяться на расположенные в местах интенсивного, среднего и слабого потока пешеходов. В крупных городах пешеходный поток считается интенсивным, если мимо торговой точки проходит более 500 человек в час, средним - от 200 до 500 человек в час, слабым - менее 200 человек в час.

Каждый магазин относится к тому или иному типу один раз (при открытии или в момент, когда в сети внедряется стандартизация), и в дальнейшем типы используются как кодировка в базе данных. Менеджер, проводящий анализ, может формировать отчеты, используя эту кодировку и задавая поля фильтрации в базе. Например: «продажи на 1 м2 по всем магазинам с площадью от 50 до 100 м2, расположенных в составе торговых центров».

Распределение ресурсов в сети

Анализ деятельности сетевых магазинов очень часто проводится с целью составить план действий на перспективу и понять, в каком направлении необходимо развивать сеть. Для этого надо определить, какой формат и размер торговой площади является оптимальным сегодня, и какие изменения могут произойти в будущем. Когда встает вопрос об оптимизации работы и сокращении непродуктивных затрат, важно определить перспективные направления (тип магазина, тип района, торговые центры) и отстающие направления. Поэтому в ходе сравнительного анализа все магазины сети должны быть разделены на 3 группы:

- «Лидеры». Высокая доля в товарообороте сети, положительные показатели прибыли, самый динамичной рост в период розничного «просперити» и хорошая работа даже в период кризиса. Высокие абсолютные показатели товарооборота и прибыли с 1 м2, высокие значения посещаемости, количества покупок, коэффициента обслуживания и т.п.

- «Середняки». Стабильно работающие магазины с ровной положительной динамикой, более низкая доля в товарообороте сети, средние показатели продаж и прибыли.

- «Отстающие» или «Аутсайдеры». Магазины, которые имеют самые низкие значения в сети, значительное отрицательное отклонение от среднего значения по сети. Часть этих магазинов попадает в разряд кандидатов на закрытие - из-за общей плохой работы или из-за отдельного значимого показателя (например, если магазин платит высокую арендную ставку и не оправдывает ее).

Нередко владельцы и менеджеры сети тянут с принятием решения о закрытии сильно отстающих магазинов. Если магазин не убыточный, а хотя бы работает в ноль или с минимальной прибылью, закрывать жалко - вроде что-то приносит. И даже когда пошли убытки, все равно бывает жалко: столько сил затратили на ремонт помещения, оборудование, а вдруг скоро настанут прекрасные времена, и ситуация чудесным образом изменится? Стоит только подождать… Но ждать можно только в случае, если плохие продажи в магазине - явление, связанное с временно действующими факторами внешней среды. Были примеры, когда в Москве в течение года была закрыта на реконструкцию станция метрополитена «Семеновская», и поток пешеходов мимо магазинов уменьшился вдвое, а в Санкт-Петербурге тоже в течение года был закрыт для проезда автомобильного транспорта участок Пискаревского проспекта. Как только реконструкция закончилась, поток восстановился в прежнем объеме. А можно ли ожидать существенного улучшения в торговых центрах, где наблюдается плохая посещаемость? Даже если управляющий торгового центра искренне желает улучшить ситуацию и готов серьезно вложиться в реконструкцию, рекламу и раскрутку центра, многие вещи он изменить не в силах - например, насыщенную конкурентную среду, неудачную концепцию центра или плохое расположение. Торговый центр в этом плане похож на коралл, крепко держащийся за подводную скалу: он может видоизменяться, взаимодействовать с окружающей средой, но не может оторваться от нее и перенестись в другое место. А сетевому магазину вовсе не обязательно связывать свое будущее с конкретным центром и разделять его проблемы и невзгоды, он может легко изменить свое месторасположение.

Стремление подтягивать отстающих до сих пор глубоко заложено в тех сотрудниках, которые начинали работать в советское время. И сейчас, безусловно, необходимо поддерживать работу сети на определенном уровне и проводить оптимизацию в плохо работающих магазинах. Но спасать самые «проблемные» магазины нельзя. От них надо избавляться, это балласт для сети, который не дает ей свободы развития или даже тянет ее вниз. В условиях экономического спада самые плохие точки надо сбрасывать быстро и решительно. Такие магазины, во-первых, увеличивают расходы сети и ухудшают общие показатели, а во-вторых - отвлекают ресурсы от хороших магазинов, которые продолжают стабильно работать и приносить прибыль.

Деление магазинов на «лидеров», «середняков» и «аутсайдеров» очень помогает в управлении сетью: в разработке и внедрении сетевых стандартов, в уточнении системы мотивации и оплаты труда. Деление производится по итогам каждого отчетного периода (обычно по итогам квартала, в специализированных непродовольственных магазинах - также по итогам сезона), и магазины могут переходить из одной категории в другую.

Показатели и результаты анализа

Сравнительный анализ в розничной сети проводится по ряду показателей. Мы выделили основные показатели и расположили их в порядке приоритетности:

- АВС-анализ по доле в товарообороте и прибыли сети.

- Анализ динамики (роста или падения) товарооборота и прибыли.

- Анализ среднего товарооборота в месяц.

- Анализ посещаемости и количества покупок.

- Анализ доли затрат магазина от товарооборота.

- Анализ доли затрат на аренду и содержание помещений от товарооборота.

- Анализ работы торговой площади: товарооборота и прибыли на 1 м2 торговой площади в месяц.

- Анализ среднего чека (средний чек в сети, в каждом из выделенных типов магазинов, распределение магазинов сети по показателю среднего чека).

- Анализ процента обслуживания.

- Анализ производительности труда в магазинах.

Результат анализа по каждому показателю - это ответ на определенный вопрос. Отметим три важных момента в группировке данных и оценке полученных результатов:

- Можно сравнивать только аналогичные данные - за аналогичный период, в аналогичных единицах. Если какой-то магазин открылся в середине квартала, то очевидно, что он попадет в группу отстающих по продажам. Для того, чтобы увидеть, как заработал магазин с момента открытия, и какое положение в сети он может занять в будущем, можно сравнить его результаты с данными других магазинов за тот же период или с данными других магазинов за один месяц (последний месяц квартала, соответствующий полному месяцу работы нового магазина).

- Период, за который берутся данные, для различных показателей отличается. Период должен наилучшим образом характеризовать особенности продаж, быть достаточно длинным, чтобы увидеть достоверную картину в течение времени. Так, при АВС-анализе по товарообороту и прибыли лучше брать данные за квартал. Но по многим показателям традиционно анализируются данные за месяц: товарооборот и прибыль с 1 м2 торговой площади в месяц, средний чек в определенном месяце и т.п. Период должен быть выбран таким образом, чтобы можно было сравнивать данные. К примеру, прибыль с 1 квадратного метра соотносится с арендной ставкой, которая тоже исчисляется с метра в месяц. Для сравнения магазинов одной сети может использоваться показатель средней посещаемости в месяц, а для оценки магазина в торговом центре - средней посещаемости в будний и выходной день в прошедшем периоде.

- Необходимо использовать как абсолютные, так и относительные показатели (расчет на единицу торговой площади, единицу торгового персонала, отношение затрат к товарообороту). В условиях, когда магазины различаются по размеру торговой площади и расположению, относительные показатели помогают в сравнении. Например, магазин может показывать внушительный результат по абсолютному товарообороту (в рублях), но иметь очень низкие значения товарооборота на 1 квадратный метр торговой площади, что говорит о неэффективном использовании площади и существующем потенциале расширения ассортимента на этой площади. Арендная ставка может казаться очень высокой, если рассматривать ее отдельно или в сравнении с арендой в других торговых точках сети. Но если рассчитать такой показатель, как «доля арендной платы от товарооборота», сразу становится видно, оправданна ли такая высокая аренда или нет.

Рассмотрим показатели и цифры на условном примере сети магазинов одежды «Клевый прикид», которая состоит из 17 магазинов и работает в вымышленном городе Павлинограде (сети с таким названием не существует, и все показатели ее работы разработаны с методической целью. Цифры мы специально подобрали так, чтобы они были максимально близки к реальности, но совпадения с реально действующими сетями могут быть только случайными). Магазины сети имеют внутреннюю нумерацию от 1 до 17 по порядку открытия, и менеджеры называют их по районам города, в которых они расположены: Крутеево, Лютики, Кочки, Заборово, Ухватово, Лопуховка и т.п. Все магазины относятся к одному типу по размеру торговой площади и имеют площадь около 100 м2. Магазины сети располагаются в разных местах: больше половины магазинов находятся в стрит-ритейле (10 магазинов), остальные - в торговых центрах (7).

Начать следует с самого главного - с продаж и прибыли, поэтому в первый блок анализа входят показатели, характеризующие товарооборот и доходность сети и отдельных магазинов.

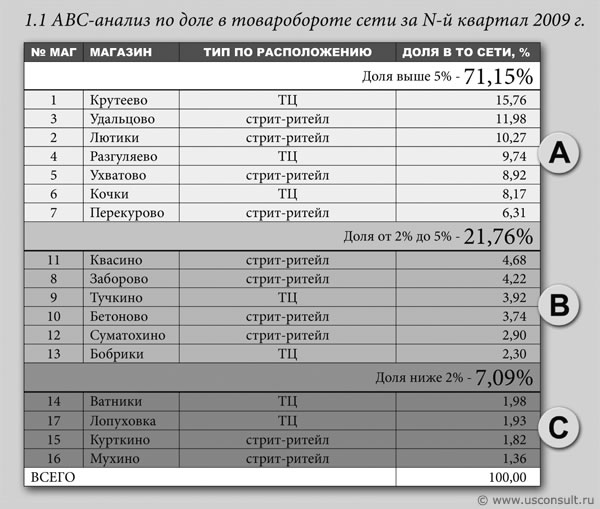

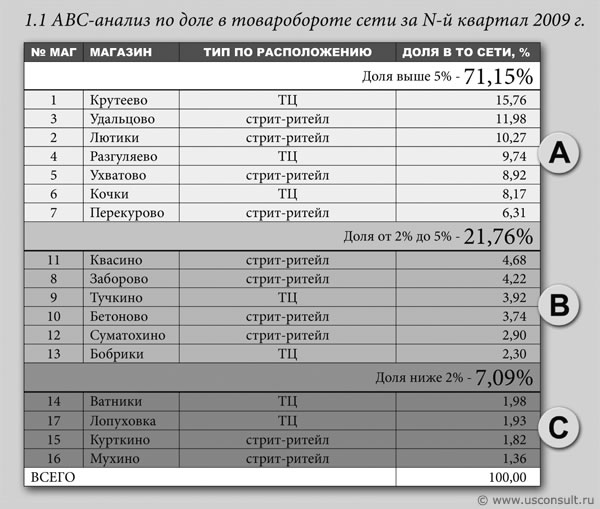

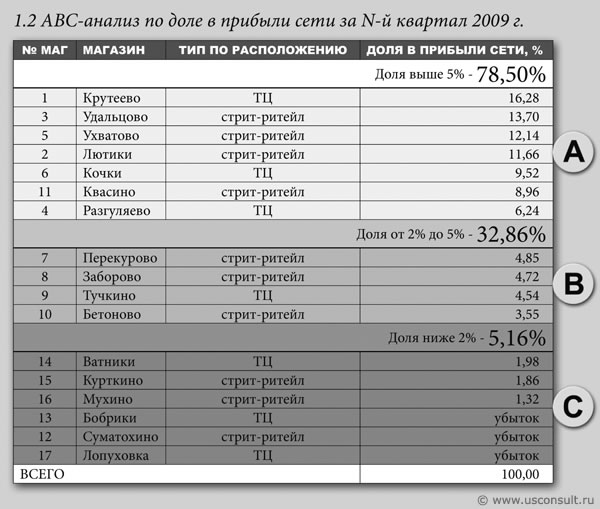

1) АВС-анализ по доле в товарообороте и прибыли сети.

Определяется значение магазинов для сети, их вклад в общую работу, то есть доли товарооборота и прибыли, которую приносит каждый магазин. Обычно данные для анализа берутся за прошедший квартал. Квартал - это достаточный срок для того, чтобы сделать выводы, также квартальный период учитывает праздники и сезонные колебания. Все торговые точки выстраиваются в порядке убывания доли в общем товарообороте сети. Группу «лидеров» составляют магазины, каждый из которых имеет долю свыше 5% от общего товарооборота сети, и вместе они приносят около 70-75% товарооборота. В группу «В» входят торговые точки с долей продаж от 2 до 5%, и к отстающим (группа «С») относятся магазины, имеющие долю менее 2% от общего товарооборота сети. Аналогичный анализ проводится по прибыли. Почему показатель товарооборота стоит первым? Товарооборот лучше характеризует популярность магазина среди покупателей и движение товара, его продажи. А прибыль учитывает также внутренние издержки, не связанные с внешней средой. Например, в каком-то из магазинов был проведен ремонт или обновление торгового оборудования, эти затраты были отнесены к расходам магазина, и по окончании периода прибыль магазина оказалась минимальной или вообще отрицательной. Но при этом магазин не стал аутсайдером, он продолжает прекрасно продавать и заслуженно занимает место в числе лидеров списка по товарообороту.

Посмотрим, какие результаты были получены в сети «Клевый прикид». В число лидеров по доле в общем товарообороте в N кв. 2009 года вошли 7 магазинов, которые вместе дают 71,15% товарооборота, и каждый из них имеет долю более 5%. При этом видны явные лидеры - это магазины в Крутеево и Удальцово, вместе они обеспечивают почти треть от общего товарооборота сети (27,74%). Из 17 магазинов сети 6 входят в группу «В» и 4 - в группу «С». В сети однотипных специализированных магазинов такая структура говорит о том, что есть явно плохо работающие магазины.

Анализ по прибыли наглядно подтверждает полученную картину: магазины в конце списка работают в минус. Если сравнить, в каком порядке магазины занимают места в группировках по доле товарооборота и прибыли, то можно увидеть несколько магазинов, у которых доля в прибыли существенно превышает долю в продажах сети (например, магазины в Ухватово и Квасино) или значительно ниже доли в товарообороте сети (Разгуляево). В дальнейшем на эти магазины мы обратим внимание при анализе расходной части и арендной ставки.

Результаты анализа по доле в товарообороте и прибыли в данном случае не позволяют сделать однозначного вывода о преимуществах расположения какого-либо типа. В числе лидеров и аутсайдеров есть магазины, работающие как в составе торговых центров, так и в стрит-ритейле.

2. Анализ динамики изменения товарооборота и прибыли

по сравнению с предыдущим периодом

В периоды, благоприятные для развития розничной торговли, в группу лидеров попадают магазины, демонстрирующие самый впечатляющий процент роста товарооборота по сравнению с предыдущими кварталами. К «середнякам» относятся стабильные магазины, где товарооборот растет средними темпами, а в группу отстающих попадают магазины, где рост товарооборота отсутствует или является очень незначительным. Эти магазины как бы остановились в своем развитии и не используют даже потенциал ближайшего окружения. А в период экономического спада приходится обращать внимание уже на темпы снижения показателей. Как правило, у «проблемных» магазинов падение происходит в большей степени, и обрушиваются сразу несколько показателей: товарооборот, посещаемость, средний чек. С начала кризиса, в 2008-2009 г. многие сети почувствовали проблемы торговых центров с неудачным расположением и концепцией, показатели магазинов в таких торговых центрах были довольно удручающими.

В примере сети «Клевый прикид» мы видим, что товарооборот в среднем снизился на 27%, но у передовых магазинов снижение товарооборота находилось в диапазоне 20-24%, у неудачников (Курткино, Мухино, Бобрики) снижение превышало 30%, а в самых отстающих магазинах (Суматохино и Лопуховка) падение продаж составило 41 и 46%! Похожим образом оценивается рост или падение посещаемости, этот показатель мы рассмотрим немного позже.

Таблица 2

3. Анализ среднего товарооборота в месяц

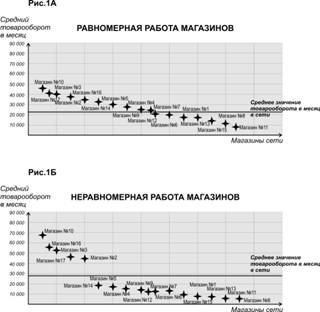

Распределение магазинов сети по показателю среднего товарооборота в месяц позволяет оценить равномерность работы сети. Когда значения наносятся на график, можно наглядно увидеть, какое количество магазинов показывает результат выше среднего значения по сети, и насколько цифры в этих магазинах превышают средний товарооборот в сети. На этом же графике можно увидеть количество аутсайдеров. На рисунке 1 показаны два графика, две разные ситуации в сети магазинов. Сеть, которая изображена на графике сверху (1А), является стабильной и равномерно работающей, значения среднего товарооборота достаточно равномерно распределяются вокруг среднего. Совершенно другую картину мы видим на нижнем графике: 12 торговых точек из 17 имеют товарооборот ниже среднего по сети. Для сетевых магазинов такая картина не является приемлемой, это говорит об очень большой неравномерности работы и проблемах в ряде магазинов.

Рис. 1

4. Анализ посещаемости и количества покупок

По посещаемости торговые точки сети можно разделить на несколько групп: с высоким, средним и низким количеством покупателей в день. Если во всех магазинах установлены счетчики потока, берется значение количества людей, входящих в магазин, то есть посетителей. Когда счетчиков нет, используются данные о количестве чеков - непосредственно покупателей. Пример показан в таблице ниже:

Таблица 3

Посмотрим, какая посещаемость наблюдается в магазинах сети «Клевый прикид»:

Таблица 4

И снова менеджеры сети горестно вздыхают. Группа аутсайдеров по показателю посещаемости многочисленна, отстающие магазины имеют очень низкие абсолютные показатели посещаемости, существенное отклонение в меньшую сторону от среднего значения и печальную динамику посещаемости. Хорошие магазины продолжают работать достаточно стабильно, а в самых «проблемных» посещаемость упала практически в два раза…

Приемлема ли арендная плата? Расчет показателей, которые помогут оценить перспективы торговли на конкретной арендной площади.

Следующая группа показателей анализа связана с эффективностью использования ресурсов магазинов и соотношения затрат на функционирование магазина с его результатами. Для распределения ресурсов в сети очень важными являются показатели доли расходов от товарооборота и доли арендных платежей от товарооборота. Например, магазины, расположенные в хороших местах с высокой арендной ставкой, могут иметь высокие абсолютные

показатели затратной части, но при этом также высокую проходимость и, соответственно, товарооборот. Поэтому держать магазины в таких местах выгодно. Порой менеджеры центрального офиса, хорошо знающие показатели, но плохо ориентирующиеся в ситуации «в полях», проводят непродуманное сокращение издержек и приводят их к заданному абсолютному показателю. Это может повысить прибыль в краткосрочной перспективе, но затем привести к резкому падению товарооборота и прибыли магазина.

5. Анализ доли затрат магазина от товарооборота.

Учитываются регулярные затраты, связанные с текущей работой магазина (заработная плата персонала, арендная плата, расходы на содержание помещений и оборудования, на охрану), а также расходы центрального офиса, пропорционально распределенные между магазинами (на рекламу, маркетинг, зарплату управленческого персонала, хранение и транспортировку товара, обучение персонала и т.п.) или отнесенные к конкретному магазину (например, ремонт помещения, закупка торгового оборудования). Задача - определить приемлемый уровень затрат для сети и, как обычно, выявить передовые магазины и понять, что именно позволяет им работать эффективно. В магазинах с самой высокой долей затрат от товарооборота необходимо, в свою очередь, выявить причины плохой работы, обратить внимание на структуру затрат и провести оптимизацию: сократить лишние издержки, уволить ленивых сотрудников и отловить нечистых на руку директоров и продавцов, регулярно увеличивающих личный доход за счет средств магазина.

Снова обратимся к результатам анализа сети «Клевый прикид». В 2008 году, в благоприятный период для розничной торговли, приемлемым значением считалась доля расходов в размере 30% от товарооборота. В 2009 году продажи упали, но и оптимизация тоже была проведена, насколько это было возможно. Поэтому в хорошо работающих магазинах доля по-прежнему находится в диапазоне 25-30%, у «середняков» - от 30 до 40%. В ходе анализа продаж и прибыли был получен первый сигнал тревоги, и 3 убыточных магазина (в районах Бобрики, Суматохино и Лопуховка) уже попали в список кандидатов на закрытие. Теперь стоит обратить внимание на те магазины, доля затрат в которых превышает 50% от товарооборота, и оценить их положение и перспективы (возможности увеличения продаж и одновременно дальнейшего сокращения издержек).

Таблица 5

- Анализ доли затрат на аренду и содержание помещений от товарооборота.

Если посмотреть структуру затрат в магазинах, часто можно увидеть, что основной статьей являются затраты на аренду. Высокая арендная ставка делает магазин очень чувствительным к колебаниям спроса и порой заставляет выбирать те методы повышения прибыли, которые дают быстрый эффект. Низкий уровень арендной платы или так называемая условная аренда (помещения находятся в собственности, и арендодателем является подразделение этой же компании) дает магазинам больше свободы - можно строить долгосрочные отношения с покупателями и персоналом, не гонясь за краткосрочной прибылью, спокойно проводить в магазинах изменения и эксперименты. Это один из аргументов в пользу строительства магазинов собственными силами или покупки площадей. Но бывает, что нахождение магазинов в собственности расслабляет персонал. Магазины оказываются неспособными работать на современный лад, а их руководители не видят особой необходимости совершенствовать технологии - над ними не висит дамоклов меч аренды, площади как будто достаются даром, и поэтому не надо особо «париться».

В сети «Клевый прикид» в 2009 году доля аренды и коммунальных платежей в объеме продаж немного повысилась, но даже у магазинов-«середняков» она по-прежнему не превышает 30%. Это говорит о том, что арендная плата адекватна продажам

даже в условиях снижения спроса. Показатели 4-х аутсайдеров в списке весьма тревожные: у магазина в Тучкино доля аренды составляет почти 50%, в Бобриках и Суматохино - приближается к 60%, а в Лопуховке - выше 75% от товарооборота. Получается, что магазин в Лопуховке, по сути, работает на то, чтобы едва покрывать арендную плату! Выделим диапазоны арендной ставки:

Таблица 6

Дальше сопоставим данные доли аренды от товарооборота с абсолютными показателями арендной ставки, которую платят магазины сети. Для наглядности в этой же таблице отметим, к какой группе относится тот или иной магазин по показателям товарооборота и посещаемости:

Таблица 7

Из таблицы видно значение фактора месторасположения магазина. Например, магазины в Крутеево, Лютиках и Разгуляево принадлежат к группе с самыми высокими ставками в сети, но при этом доля аренды от объема продаж относится к группе самых низких значений в сети. А некоторые магазины, которые являются аутсайдерами по продажам (Курткино и Мухино), в принципе, могут продолжать работать, поскольку арендная ставка у них низкая и не превышает 30% от продаж. Ранее, по результатам анализа прибыли мы обратили внимание на магазины в Ухватово и Квасино. Сейчас можно увидеть, что именно низкая арендная ставка позволяет этим магазинам получать хорошие результаты. Снижение арендной ставки порой не спасает положения магазинов-аутсайдеров. Например, в Лопуховке и Бобриках арендодатели пошли навстречу арендаторам и опустили ставку на 45%, но даже снижение арендной ставки вдвое не позволяет магазинам нормально функционировать в составе неудачного, плохо посещаемого торгового центра. Арендную плату можно снижать, но до определенного предела, и даже самый «добрый» собственник должен задуматься о кардинальных методах улучшения положения центра. Если перспектив в ТЦ «Лопуховка» и «Бобрики» нет, магазины в них надо закрывать как можно быстрее.

- Анализ «работы» торговой площади: товарооборота и прибыли на 1 м2 торговой площади в месяц.

Самым значимым ресурсом, пожалуй, являются квадратные метры торговой площади и погонные метры полочного пространства. Группы лидеров, середняков и аутсайдеров в сети по этому показателю формируются аналогично предыдущим пунктам: выделяются диапазоны высоких, средних и низких значений, и список магазинов выстраивается по убыванию. Поскольку в нашем примере мы отметили, что магазины сети «Клевый прикид» имеют примерно одинаковую торговую площадь, магазины выстроятся в списке практически в том же порядке, что и в таблице с показателем товарооборота.

Как оценить качество работы магазина: ассортимент, мерчандайзинг и работу торгового персонала.

Для этого служит группа показателей, характеризующих внутреннюю среду и усилия сотрудников магазина. Так, средний чек во многом зависит от стимулирования комплексной покупки и импульсных покупок, то есть комбинации «грамотный ассортимент + ценовая политика + правильное расположение товарных групп + применение специальных приемов в выкладке + реклама внутри магазина».

При анализе среднего чека рассчитывается показатель среднего значения в сети и в каждом из выделенных типов магазинов, а также оценивается равномерность распределения магазинов сети по показателю среднего чека. Еще один важный показатель - процент обслуживания, доля людей, совершивших покупки, от общего количества людей, переступивших порог магазина (иногда этот показатель называют «коэффициентом конвертации», но мы советуем использовать более простой, русскоязычный термин. Тем более, что сотрудники магазинов с завидным постоянством путают «конвертацию» с «конверсией» и даже «конвергенцией»…). Показатели, характеризующие качество работы магазина, лучше оценивать в комплексе и для наглядности располагать результаты анализа в одной таблице, как показано ниже. Низкое значение процента обслуживания в местах с низкой или средней проходимостью говорят о плохой работе продавцов. В местах с высокой проходимостью - о большом количестве случайных, нецелевых посетителей и о неумении магазина соблазнить их представленными товарами, ценами и специальными предложениями.

Таблица 8

Оценка целесообразности закрытия магазинов

Сравнительный анализ позволяет выделить «проблемные» магазины - те, которые оказываются внизу списка по показателям продаж и прибыли, посещаемости и доли затрат от товарооборота, - и поднять вопрос об их закрытии. Образно говоря, поставить точку в предложении «казнить нельзя помиловать». С закрытием стоит повременить, если менеджеры явно видят ошибки и недоработки персонала магазина и могут оценить, сколько недобирает магазин из-за этих ошибок. К примеру, у магазина очень низкий коэффициент использования трафика и процент обслуживания. Приговор ли это? Нет, это явный потенциал для роста, ведь условия внешней среды благоприятные, пешеходный-то поток интенсивный. Можно даже сказать, что чем ниже значения этих показателей, тем больше потенциал. Так может быть, если совершены грубые ошибки в оформлении фасада (фасад магазина, предлагающего товары импульсного спроса для массового покупателя, закрыт черным зеркальным стеклом, вывеска очень мелкая и невнятная), а продавцы работают из рук вон плохо и своим видом дают понять покупателям, что они в магазине лишние. Гораздо хуже, если в «проблемном» магазине значения показателей качества работы высокие. Это означает, что магазин максимально использует все возможности внешней среды, руководство и продавцы стараются изо всех сил и делают все, что находится в пределах их компетенции. Но изменить ситуацию в лучшую сторону не получается - как говорится, месторасположение, месторасположение и еще раз месторасположение… Кардинально решить вопрос способны руководители сети, например, поменять ассортимент и специализацию магазина на более подходящую к данной территории. Или своевременно отказаться от данной торговой площадки.

Довольно часто менеджеры розничной сети считают своей головной болью одиночные удаленные магазины, расположенные достаточно далеко от основной зоны действия сети. Прибыль вроде приносят, а возни с ними много. Стоит ли овчинка выделки? Иногда менеджеры центрального офиса не относят к затратам конкретного магазина транспортные издержки (по доставке товаров, на регулярные поездки менеджеров для осуществления контроля), а распределяют их пропорционально торговым точкам сети. Это не совсем правильно. Если выделить эти затраты, можно увидеть, что на самом деле удаленный магазин зарабатывает гораздо меньше, чем казалось вначале, и балансирует на грани доходности. Содержание такого магазина может быть оправданно, если готовится масштабный выход на рынок этого города. Пока магазин одинок и печален, но потом он может стать опорной точкой или испытательным полигоном для новых магазинов. Его роль в сети изменится, и показатели улучшатся.

Магазины, которые приносят совсем незначительную прибыль и не имеют внутренних резервов ее повышения, можно закрыть, а можно и оставить. Например, в следующих случаях:

- Если в среднесрочной перспективе намечаются положительные изменения внешней среды (строительство новых дорог или жилых микрорайонов на территории, создание новых рабочих мест и повышение уровня дохода покупателей и т.п.);

- Если торговая площадка занимает значимое место в городе, и ее ни в коем случае нельзя отдавать конкурентам;

- Если закрытие магазина в каком-либо месте (в центре города или в значимом населенном пункте) нанесет существенный ущерб имиджу сети или производителя товаров в случае фирменных магазинов;

- Если закрытие магазина явно ухудшит снабжение жителей территории, в результате могут испортиться отношения с местными властями, и недовольство покупателей обернется «черным PR» для сети.

По магазинам, которые были закрыты, полезно вести отдельную статистику, чтобы не повторять прошлых ошибок и вовремя диагностировать потенциально опасную ситуацию,

Определение оптимального размера торговой площади.

Выбор оптимального размера торговой площади сетевого магазина - сложная задача, требующая глубокого анализа и дополнительных маркетинговых исследований. Действующие торговые точки сети группируются по ряду критериев, выявляются особенности и отличительные черты каждого типа (по площади, по расположению). Дальше необходимо проанализировать показатели различных по площади магазинов и определить наличие зависимости от площади следующих показателей:

- Товарооборот и прибыль магазинов различных типов - суммарный товарооборот магазинов одного типа и его доля в продажах сети, среднее значение товарооборота и прибыли по типам.

- Продажи и прибыль на 1 м2 торговой площади. Очень часто самым доходным является тип с небольшой площадью. В непродовольственных сетях это магазины с площадью до 50-60 м2, в продовольственных - магазины «у дома» и мини-маркеты. Эти магазины показывают самые высокие значения продаж и прибыли с квадратного метра, и стратегия развития небольших магазинов хорошо работает на стадии, когда сети требуется снизить риски и получать быструю и гарантированную отдачу при низких вложениях. Так, затраты на открытие магазина «у дома» или книжного киоска окупаются уже через несколько месяцев, в лучших случаях - вообще за месяц-два. Но очевидно, что общий доход маленького магазина будет ниже, чем крупноформатного. Проекты же крупных магазинов относятся к категории «высокие риски - высокий доход в случае успеха», и, делая ставку на крупные форматы, сеть должна иметь достаточно средств, запас прочности в случае неудачи проекта и быть очень уверенной в эффективности собственных технологий, квалификации своих сотрудников, надежности поставщиков и системы логистики. Мы наблюдали ситуации, когда при открытии крупного формата использовался «подход игрока», ставящего на кон последние средства в надежде сорвать крупный выигрыш и спасти свою сеть. В 90% подобных случаев новый большой магазин не исправлял положения, а наоборот, ускорял печальный конец сети, поскольку ошибки, допущенные в крупном формате, увеличивались соответственно масштабу магазина. Низкие показатели эффективности использования площади в крупных магазинах чаще всего связаны с неумелой работой с ассортиментом - растягиванием его по площади без добавления новых товарных групп и услуг, без изменения концепции магазина. И, конечно же, в крупном магазине возрастают требования к планировке, дизайну и торговому оборудованию.

- Количество посетителей. При анализе посещаемости используются значения количества посетителей магазина, а также коэффициент использования проходящего трафика, доля людей, зашедших в магазин, от общего потока мимо торговой точки. Большая площадь (и соответственно, более широкий и глубокий ассортимент, который на ней размещается) может выступать в качестве самостоятельного фактора притяжения для покупателей. Прямая связь размера площади с количеством посетителей, то есть пропорциональный рост посещаемости с увеличением торговой площади, наблюдается крайне редко, и лично мы с такими примерами в сетях не сталкивались. Но в непродовольственных сетях можно увидеть значимые точки - такой размер торговой площади, который привлекает покупателей, заставляет их приходить специально, а не просто заглядывать по дороге. Обычно такая картина наблюдается в магазинах, где присутствуют товары предварительного выбора и специального спроса, например, в магазинах компьютерной техники, супермаркетах товаров для интерьера, книжных магазинах. В магазинах, где значительную долю составляют товары импульсного спроса (одежда, обувь, аксессуары, медиапродукция) связь площади и количества посетителей может отсутствовать, и даже самые крупные магазины сети все равно остаются «потоковыми», ориентированными на проходящий пешеходный трафик, а не на притяжение.

- Средний чек и количество наименований в чеке. Средний чек тоже обычно не растет пропорционально увеличению торговой площади, но почти всегда наблюдается определенная зависимость величины среднего чека от размера магазина. Самый высокий средний чек - в крупных магазинах, а наименьшие чеки - в маленьких по площади магазинах. Скачок на графике зависимости среднего чека от размера площади обычно виден только тогда, когда вместе с увеличением площади изменяется формат магазина. Магазины с большой площадью переходят в другой формат, и покупатели посещают их с другой мотивацией, нежели маленькие магазины. Например, в продуктовый магазин «у дома» заглядывают по пути купить продукты, которые понадобились срочно, и покупают за один раз немного. А в районный супермаркет отправляются, чтобы закупить продукты на неделю, и некоторые покупатели «затариваются» основательно по составленному дома списку. Поэтому средний чек и количество наименований в чеке могут различаться в разы.

В результате проведенного анализа определяется наиболее перспективный тип магазина, для этого типа уточняется концепция торговой точки, ее ассортимент и перечень дополнительных услуг. Затем выбирается несколько магазинов для «пилотного» проекта, и в них проводятся изменения. Часто, если показатели работы магазинов других типов явно уступают самому эффективному типу, эти магазины закрывают, и менеджеры сети приступают к поиску новых торговых площадок.

Кира & Рубен Канаян,

Ведущие консультанты компании «Юнион-Стандарт Консалтинг», г. Москва,

авторы книги «Торговая недвижимость: вызовы времени и перспективы

»,

книги « »

и книги « »

Понятие, функции, виды, структура, специализация, типизация, показатели качества, методы размещения, торговый центр, факторы, влияющие на размещение розничной сети, МТБ магазинов, виды зданий магазинов, требования, предъявляемые к торговым зданиям, технико-экономические показатели зданий магазинов, пропускная способность магазина, расчет потребности в рабочих местах кассиров, пропускная способность кассового места, рабочее место в магазине, виды помещений (площадей) магазина, технологическая планировка магазина, виды технологических планировок торгового зала, требования, предъявляемые к планировке магазина, дизайн магазина, виды торгово-технологического оборудования.

Розничная торговая сеть - это совокупность розничных торговых предприятий и других торговых единиц, размещенных на определенной территории с целью продажи товаров и обслуживания покупателей.

Функции розничной торговой сети: закупка товаров; продажа товаров; транспортировка; хранение; принятие риска; финансовая деятельность; информирование рынка, получение информации о рынке; подсортировка, подработка, приведение к товарному виду.

Торговая сеть обеспечивает возможность быстро, удобно с минимальной затратой сил и времени, приобретать нужные товары и услуги, в условиях свободного выбора из широкого и глубокого ассортимента, недалеко от места работы и жилья, в удобном количестве.

Виды розничной торговой сети - характеризуются по двум признакам: стационарности и товарно-ассортиментному профилю.

По первому признаку различают 3 вида сети: стационарную (магазины); полустационарную (павильоны, палатки, ларьки, киоски); передвижную (развозная и разносная).

По второму признаку различают: смешанную (торгующую продовольственными и непродовольственными товарами на одном рабочем месте продавца); специализированную (торгующую товарами одной или двух-трех групп или комплексов); узкоспециализированную (торгующую отдельными подгруппами и видами товаров); универсальную (торгующую всеми группами или продовольственных, или непродовольственных товаров).

Структура розничной сети - это соотношение различных типов предприятий:

1) Соотношение предприятий по торговле продовольственными и непродовольственными товарами.

2) Удельный вес специализированных магазинов в общем количестве торговых предприятий.

3) Используемые формы продажи и методы обслуживания.

4) Соотношение торговых площадей, используемых для реализации отдельных групп товаров.

5) Продолжительность использования торговой площади в течение дня (режим работы).

6) Соотношение торговой площади предприятий, расположенных в отдельно стоящих и встроенных зданиях.

7) Удельный вес магазинов, обеспеченных холодильным оборудованием, в т.ч. предприятий, торгующих скоропортящимися товарами.

8) Средний размер торговой площади одного магазина.

Специализация торговой сети - это ограничение деятельности отдельных предприятий по торговле отдельными группами товаров.

Типизация - система мероприятий, направленных на отбор технически совершенных и экономически эффективных типов магазинов.

Типизация торговых предприятий включает наличие следующих показателей: торговая площадь, товарный ассортимент, форма продажи товаров.

Типизация магазинов позволяет сократить затраты на строительство, упорядочить ассортимент, обеспечить уровень обслуживания.

Показатели, характеризующие качество розничной торговой сети:

1. Плотность торговой сети - количество торговых единиц, приходящихся на 10000 жителей.

2. Обеспеченность населения розничной торговой сетью - торговая площадь, приходящаяся на 1000 жителей.

3. Доля полустационарной сети в общем количестве розничной торговой сети.

4. Уровень специализации розничной торговой сети - отношение количества специализированных предприятий торговли к общему количеству предприятий торговли к общему количеству предприятий торговли.

5. Общая численность торговых предприятий.

6. Средняя торговая площадь магазина.

7. Соотношение торговой и неторговой площади магазина.

Методы размещения розничной торговой сети:

1. Равномерный - с целью максимального приближения к населению.

2. Концентрический или ступенчатый - выделяется общегородской тип, тип жилых районов.

3. Групповой - предполагает создание торговых улиц, торговых центров.

Торговый центр - это комплекс функционально и пространственно связанных предприятий торговли, массового питания, бытового и

других видов обслуживания, который обеспечивает населению широкий выбор товаров и услуг в одном месте и экономию времени.

Факторы, влияющие на размещение розничной сети:

1. Градостроительные - величина города, функциональное зонирование территории, плотность населения, размещение мест приложения труда, административных, культурных и спортивных центров;

2. Транспортные - направление и интенсивность основных потоков движения общественного и индивидуального транспорта.

3. Социальные - возможность снижения затрат времени на посещение предприятий розничной торговли, достижения высокого уровня обслуживания.

4. Экономические - эффективность капитальных вложений, оптимальный уровень их доходности.

Материально-техническая база (МТБ) магазинов включает здания, сооружения (навесы, площадки), подъездные пути, кабельные линии, техническое оборудование (водопровод, канализация, отопление, освещение, вентиляция), технологическое и торговое оборудование, инструменты и прочий инвентарь.

Виды зданий магазинов:

1. Встроенные (в первых этажах и подвалах жилых домов и учреждений);

2. Встроенно-пристроенные:

3. Кооперированного пользования, где подвальное помещение и первый этаж занимает магазин, а второй - предприятия бытового обслуживания;

4. Отдельно стоящие.

Требования, предъявляемые к торговым зданиям: технологические, архитектурно-строительные, технические, эстетические, экономические.

Технологические требования - наличие специальных помещений для организации торгового процесса и рационального движения покупательских, товарных потоков; условия для механизации трудоемких операций, обслуживания покупателей с минимальными затратами труда и средств.

Архитектурно-строительные требования - использование современных индустриальных методов строительства отдельных помещений; возможность реконструкции и расширения отдельных помещений, наличие удобных подходов и подъездов к магазину.

Технические требования - обеспечение соответствующей оптимальности качества воздуха, освещения.

Эстетические требования - оформление и отделка помещений в соответствии с их назначением.

Экономические требования - эффективность торгового процесса, выбор условий, обеспечивающих наименьшие затраты на проектирование, строительство, эксплуатацию.

Рабочее место в магазине - это зона работы одного или группы людей, ограниченная определенной площадью и оснащенная оборудованием, предназначенным для совершения различных операций, связанных с обслуживанием покупателей (рабочее место продавца, кассира-контролера, продавца-консультанта и др.).

Требования, предъявляемые к организации и обслуживанию рабочих мест:

1. Высокий уровень технического оснащения.

2. Соответствие оборудования требованиям эргономики (психофизиологическим и антропометрическим возможностям человека в процессе труда).

3. Размещение оборудования, инструментов, товаров, упаковочных материалов в удобном для работы порядке.

4. Обеспечение безопасности труда и удобной рабочей позы.

5. Бесперебойное пополнение запасов товаров, упаковочных материалов.

6. Своевременный ремонт оборудования и инвентаря.

Виды помещений (площадей) магазина: торговые и неторговые.

В группу торговых помещений и площадей магазина включаются: торговые залы, залы кафетериев, места для продажи соков, игровых автоматов.

Неторговые помещения составляют 5 групп по признаку их назначения. Первую группу неторговых помещений составляют помещения и площади для приемки, хранения и подготовки товаров к продаже. Ко второй группе относятся помещения хозяйственного обслуживания оперативных процессов: хранения тары и упаковочных материалов, запасного оборудования, инструментов, прочего инвентаря, спецодежды, мастерские для ремонта тары и оборудования, ремонтно-декорационная мастерская, камера для мусора и др.).

Третья группа - административно-бытовые помещения. Четвертая группа - технологические помещения. Пятую группу составляют коридоры для перемещения товаров и движения работников магазина.

Технологическая планировка магазина - это совокупность всех помещений магазина в определенной взаимосвязи, позволяющей обеспечить рациональную организацию оперативных процессов. Планировка формирует пути, траектории движения людей и товаров.

Несмотря на сложное положение, в котором находится сейчас российская экономика, потребительский рынок процветает и вниманием привередливых зарубежных инвесторов не обделён. Например, сумма зарубежных инвестиций, вложенных в строительство и реконструкцию предприятий потребительского рынка и услуг, исчисляется миллиардами евро. Только в прошлом году в столице, не без помощи иностранцев, открыто более 1300 новых магазинов, кафе, ресторанов, предприятий службы быта. Сейчас товарооборот города составляет более 26% от всего российского, а бюджет Москвы почти на 22% пополняется за счёт доходов от торговли.

Как считают московские власти, одна из перспектив совершенствования потребительского рынка - развитие крупных торговых сетей, создание до 2020 года торговых центров, где будут представлены десятки тысяч наименований различных товаров. Это, несомненно, поможет зарубежным торговым компаниям прочно обосноваться на российской земле, опутав её обширными торговыми сетями.

Уже сегодня львиная доля сетевой торговли Москвы - в руках зарубежных торговых компаний. Впрочем, они преобладают и в других российских регионах. Расширяется сеть магазинов "Рамстор" турецкой компании "Раменка". Шведская торговая фирма "Икеа" готова строить в России гипермаркеты. Крупнейшая в Европе немецкая торговая компания "Метро" ("METRO cash & carry"), намерена стать лидером в российской мелкооптовой торговле. От неё не хочет отставать баварская "Маркткауф", французская "Ашан". Им наступают на пятки торговые сети "Бенетон", "Патэрсон".

В чём причина того, что зарубежные компании, столь горячо возлюбили российский потребительский рынок? Налоговые льготы? Снижение таможенных пошлин? Выгодные условия покупки и аренды земли? И то и другое и третье.

Зарубежные бизнесмены не скрывают своего тесного сотрудничества с администрациями российских регионов. С их помощью они намерены осесть на российской земле, чтобы потом подмять под себя существующие отечественные торговые сети, такие как "Пятёрочка", "Седьмой континент", "Перекрёсток", которым тягаться с "Метро" "Ашаном", "Рамстором" ещё не под силу. Учитывая высокие эксплуатационные издержки российских сетевых магазинов, несовершенство снабжения товарами, можно предполагать, что отечественные магазины вряд ли смогут конкурировать с крупными зарубежными торговыми компаниями. Просьбы отечественных предпринимателей, особенно занимающихся малым бизнесом, помочь материально надоели государству. Иностранцы же приятны для властей во всех отношениях, так как не просят финансовых льгот, бюджетных кредитов, а наоборот, готовы вложить в создание торговых сетей немалые деньги. Ведь одна только немецкая компания "Метро" намерена инвестировать в строительство своих магазинов 180 млн. евро. Инвестиции турецкой компании "Раменка", владеющей магазинами "Рамстор", составили 150 млн. евро. Планируемые финансовые вложения торговой компании "Патэрсон" - около 85 млн. евро.

К зарубежным торговым компаниям российские чиновники относятся весьма благосклонно. Например, "Икеа" получила таможенные льготы на ввоз импортных товаров, которыми она торгует.

Власть не считают бедой, что иностранцы прибирают к рукам самые доходные отрасли отечественной экономики (например, торговлю), главное - они щедро вознаграждают чиновников за своё пребывание на российской земле.

Рассчитывать на солидную прибыль при весьма низкой покупательной способности большинства жителей России, мягко говоря, опрометчиво. Вряд ли они поменяют рынки на сетевые супермаркеты. По последним данным свыше 40% жителей российских городов делают свои покупки только на рынках, где цены на товары повседневного спроса на 20-35% ниже, чем в любом магазине. Даже в благополучной для торговли Москве 31% покупателей обходят супермаркеты стороной.

Другое дело, что некоторые российские города по числу жителей превосходят отдельные европейские страны. Даже если десятая часть населения таких городов не ущемлена в средствах, то сразу появляются миллионы относительно богатых покупателей, которые могут делать покупки в супермаркетах, не обращая внимания на высокие цены товаров. Именно на это и рассчитывают иностранцы, создавая свои торговые сети. Например, владельцы магазинов "Маркткауф" полагают, что число их потенциальных покупателей в России может превысить численность всего населения Австрии или Финляндии.

Один из аргументов, которые приводят руководители региональных администраций в пользу размещения зарубежных торговых сетей на российской земле, - создание иностранцами множества рабочих мест и высокий уровень подготовки персонала для работы в супермаркетах, о чём, например, говорят владельцы магазинов "Рамстор". По их мнению, уровень подготовки российских граждан, работающих в "Рамсторах" соответствует европейским стандартам, а высокое качество обслуживания покупателей - одна из главных составляющих работы этих магазинов. Поэтому их руководители проводят тщательный отбор и обучение персонала, готовят его к плодотворной работе с российскими покупателями.

Ежегодные темпы роста розничной торговли в России составляют 8-10%. Это гораздо более привлекательные цифры, чем в странах Центрально и Восточной Европы.

За последние четыре года ситуация на российском рынке розничной торговли полностью изменилась: было открыто множество супермаркетов по всей стране, в том числе регионах. Отечественные и иностранные компании стараются позиционироваться именно в этом формате. В настоящее время супермаркеты не только потеряли свой эксклюзивный статус. Сегодня на российском рынке действует более 50 сетей розничной торговли, среди которых есть магазины как с высоким уровнем цен («Седьмой континент»), так и с низким (дискаунтеры). Наряду с этим открытие магазинов «Метро» и «Лента» положило начало развитию сегмента Кеш-энд-Керри. Таким образом, в России началось развитие сетей розничной торговли.

Несмотря на схожесть общих тенденций развития сетей, каждый регион отличается своей спецификой. Если рассматривать Москву и Снкт-Петербург как самые развитые регионы России, то мы наблюдаем следующую картину. В Москве, где действуют более 20 операторов, рыночная доля розничных сетей возросла более, чем в два раза. В Санкт-Петербурге (позиционируется не более 10 ритейлеров) этот сегмент развивается более медленным темпами, занимая вторую по величине рыночную долю, уступая первенство небольшим магазинам розничной торговли.

Предпочтения граждан, несколько изменившиеся в результате кризиса, в большинстве своем остаются прежними: опережающими темпами развивается торговля продовольственными товарами, в основном более низкого ценового сегмента. Около 10-15% покупателей, ранее делавших покупки в супермаркетах, теперь отдают предпочтение дискаунтерам.

Существенны различия между большими городами и регионами: если рынок мегаполисов уже насыщен крупными сетями, то регионы только начали их развертывать. Серьезные коррективы внес кризис - отдельные проекты заморожены. Наряду с этим сегмент розничной торговли имеет одну из самых высоких долговых нагрузок в стране.

Главным же фактором, способствующим ухудшению финансового состояния, а также уходу ряда предпринимателей с рынка, стал усложнившийся доступ к финансированию и возникший в результате этого дефицит оборотных средств. Невозможность произведения расчетов за поставки привела к появлению пустых полок в магазинах, резкому падению выручки и вызвала цепную реакцию в виде снижения кредитных лимитов и ужесточения условий оплаты со стороны поставщиков. В этой ситуации одни компании прекратили свое существование, а другие резко сократили объемы бизнеса. (Елена Хромова, партнер BDO в России и Елена Матросова, директор центра макроэкономических исследований BDO в России.)

Одна из особенностей современной российской розницы - слабая консолидация рынка. Пять крупнейших федеральных сетей контролировали в 2008 году не более 11% рынка продовольствия. В связи с этим, несмотря на последствия экономического кризиса, российские сети увеличивают свою долю в общем торговом обороте страны.

Второй квартал 2010 г. ознаменовался оживлением в экономике, ростом потребительского спроса и, как следствие, улучшением финансовых показателей ритейлеров. Прежде всего, следует отметить, что кризис имел не только негативные последствия. Он оказал и положительное влияние, в частности остудил рынок торговой недвижимости. Это помогло решить проблему отсутствия современных торговых площадей по приемлемым ставкам - одну из самых острых в рознице.

Тем не менее, тяжелые времена не помешали лидерам рынка набирать обороты и уже к 2011 году «Магнит», открывший 646 новых магазинов и осуществивший успешное размещение в России и Лондоне, стал лидером. Хорошие результаты также продемонстрировали Х5, Ашан, Metro Cash & Carry и др. Конечно темпы роста (особенно в сопоставимых продажах) замедлились по сравнению с предыдущими периодами.

О планах дальнейшего расширения заявляют не только российские сети, но и крупные мировые ритейлеры, причем последние готовы выходить на рынок не через дистрибьюторов, а самостоятельно. Wal-Mart, появления, которого ждут и боятся в России уже в течение многих лет, пока продолжает консервативно приглядываться к нашему рынку и не спешит с экспансией. Сохраняется и характерная для предыдущих лет тенденция разнонаправленного движения: расти собирается как сегмент дискаунтеров, так и премиум-кластер.

На текущий момент рынок сетевой торговли продовольственными товарами перешел в стадию консолидации, для которой характерны следующие параметры:

Замедление роста покупательского спроса и обострение конкуренции;

Повышение уровня потребительских запросов и требований к обслуживанию и качеству товаров;

Снижение прибыльности отрасли;

Увеличение доли непродовольственных товаров в совокупном объеме продаж;

Усиливающийся дефицит торговых площадей;

Структурная оптимизация крупных торговых сетей;

Увеличение объема сделок M&A;

Увеличение доли организованной торговли в общем обороте розничной торговли продовольствием;

Неравномерное региональное развитие ритейла.

Российский рынок продовольственного ритейла пока далек от насыщения, поскольку российские регионы находятся на разных стадиях развития сетевой торговли, кроме того, доходы населения и благосостояние регионов заметно разнятся. Сетевая розничная торговля по-прежнему демонстрирует высокие темпы роста, оставаясь одной из самых быстрорастущих отраслей отечественной экономики.

Стратегии участников рынка в существующих условиях включали в себя следующие аспекты:

Активизация сделок M&A;

Оптимизация ассортимента;

Концентрация внимания на снижении издержек;

Совершенствование технологий;

Повышение лояльности существующих покупателей за счет внедрения соответствующих программ;

Развитие франчайзинга;

Оптимизация логистики;

Диверсификация бизнеса.

Именно эти стратегии будут определять развитие крупных ритейлеров в среднесрочной перспективе. При этом необходимо учитывать, что в России сложилась уникальная ситуация, связанная с разным уровнем экономического развития регионов. Как уже говорилось выше, в разных регионах наблюдается различный уровень развития рынка. Это вынуждает компании, с одной стороны, вести сложную конкурентную борьбу на развитых рынках, с другой - работать в развивающихся регионах. Дополнительные преимущества в этом случае получают большие компании, которые имеют опыт работы как в конкурентной среде, так и в неосвоенных регионах. В результате чаще всего компании и регионы, находящиеся в начальной стадии развития, не могут ничего противопоставить современным компаниям, за исключением административного ресурса.

В среднесрочной перспективе можно ожидать увеличения темпа освоения регионов федеральными и иностранными игроками. Это будет происходить как за счет поглощения локальных и региональных компаний, так и за счет органического роста. Таким образом, в ближайшие несколько лет сохранится высокий темп роста доли современных форматов.

В экономике России ускоренно развивается ряд процессов и тенденций, которые оказывают сильное воздействие на розничную торговлю. За очень короткий период изменилась система ценностей и образ жизни потребителей, акценты переместились с функциональных свойств материальных продуктов на качество предоставляемых услуг.

Прообразом розничных сетей принято считать торговые лавки Германии XV-XVI веков, объединенные одним названием и ассортиментом. Их открывали разбогатевшие мясники и хлебопеки, расширяя свою торговлю. С тех пор торговые сети оформились как один из основных секторов ритейла и завоевали мировой рынок. В Россию сети пришли всего несколько лет назад, но именно они наиболее ярко характеризуют состояние отечественной розницы, отражая ее взлеты и падения.

Классификация

Современное понятие «торговая сеть» включает совокупность торговых предприятий, расположенных в пределах конкретной территории и/или находящихся под общим управлением. Розничная торговая часть может состоять из магазинов, салонов, секций в торговых центрах и т.д. В зависимости от характера продаваемых товаров торговые сети разделяются на продовольственные (food), непродовольственные (non-food) и смешанные.Основные игроки современного российского рынка розничных торговых сетей классифицируются по типу (глобальные, федеральные, локальные), по виду реализуемого ассортимента (универсальные, специализированные и комбинированные магазины), по формату торговли, по количеству торговых марок в ассортименте (монобрэндовая/мультибрэндовая) и по уровню цен.

Типы сетей, работающих в России

Основными критериями для определения типа сети являются географическое распределение торговых точек сети и ее оборот. С этой точки зрения аналитики выделяют три основных типа торговых сетей, осуществляющих свою деятельность в России: глобальные, федеральные (национальные или общероссийские), локальные (региональные или местные.В 2008 году Россия по-прежнему входила в пятерку наиболее привлекательных стран для развития глобальных розничных сетей (хотя, по данным аналитиков, в последние годы темпы роста глобальных ритейлеров, работающих на российском рынке, замедлились). Кроме Москвы и Санкт-Петербурга, которые остаются наиболее привлекательными для глобальных компаний городами, продолжается экспансия западного ритейла в города «второго уровня» (с численностью населения 500-1000 тысяч человек) и в промышленные регионы. При этом аналитики «РБК» подчеркивают, что в последнее время большую активность проявляли операторы непродовольственных сетей.

Для развития федеральных российских сетей в последние годы были характерны такие черты, как снижение прибыльности, увеличение долговой нагрузки за счет их бурного роста и увеличение сделок M&A. В то же время повышалась прозрачность бизнеса российского продуктового ритейла, оптимизировалась структура крупных компаний, развивалась логистическая составляющая бизнеса.

Соответственно, главная тенденция отечественной розничной сетевой торговли - укрупнение и объединение игроков розничного рынка и активная экспансия на региональные рынки. Дело в том, что в России еще есть регионы, в которых доля сетевой торговли не достигла 10% в совокупном обороте розничной торговли, что позволяет сделать вывод о неравномерной обеспеченности граждан РФ современными торговыми форматами.

Специализированная или смешанная

Анализ состояния розничной торговой сети в России показывает, что в настоящее время большую долю рынка составляют смешанные магазины. Это связано со стремлением людей покупать товары «под одной крышей».Специализированных магазинов в России намного меньше. Не выдержав конкуренции с другими магазинами, они в какой-то момент стали расширять свой ассортимент, что отрицательно сказалось на общей культуре организации в них торговли.

В свою очередь специализированные магазины имеют ряд преимуществ перед универсальными и смешанными. Они серьезно работают с одной товарной группой, что сокращает количество персонала и упрощает процесс оформления бумажной документации, тесно взаимодействуют с поставщиками, обеспечивая скидки на товары. Особенно популярны магазины, специализирующиеся на редком эксклюзивном товаре: модная одежда, деликатесы, изысканное вино.

Форматное разнообразие сетей

По данным аналитического исследования «Розничные торговые сети по продаже продуктов питания (FMCG) в России» РИА «РБК», основу оборота отечественного продуктового ритейла составляют три основных формата: гипермаркеты, дискаунтеры, супермаркеты. В 2007 году на долю мягких дискаунтеров пришлось около 43% оборота российских продовольственных сетей, на долю супермаркетов - 30%, гипермаркетов (включая cash&carry) – 27%. Особенно популярны гипермаркеты - на них приходится 22% товарооборота года.На фоне кризиса высокую актуальность на рынке показали такие форматы, как гипермаркет, дискаунтер и магазины шаговой доступности («у дома»).

В сегменте не продуктового ритейла сохраняет популярность недавно сформировавшийся формат – casekit (каскет), ориентированный на продажу модной одежды, обуви и аксессуаров для среднего класса. А вот бутики в сложившейся экономической ситуации вынуждены постепенно сворачивать свои сетевые проекты. Так, по последним данным маркетингового исследования компании Astera, в наступившем 2009 году сети, торгующие недорогими товарами (в сегменте одежда, обувь, аксессуары), переносят кризис легче, нежели магазины премиум-класса. Наибольшие трудности испытывают магазины товаров высшей ценовой категории. Из репрезентативной выборки в 120 сетей (СПб), 72% заявили о том, что не планируют развитие на ближайший год, при этом некоторые точки уже закрываются.

Зато активизировал свою деятельность такой формат сетевой розницы, как drogerie (дрогери) – сетевые торговые предприятия, ориентированные на продажу непродовольственных товаров первой необходимости (парфюмерия, косметика, бытовая химия, товары для дома, бижутерия). Специалисты предрекают этому практически неосвоенному формату в России большие перспективы.

Отдельного внимания (особенно в период кризиса) заслуживает уникальный для России формат One Price Shop (все по одной цене), реализующий все товары ассортимента по единой фиксированной (невысокой) цене (например, 30 рублей).

Наиболее оправданная стратегия для развития розничного бизнеса в России в последнее время - мультформатность. Хотя в непродуктовом ритейле в большей степени актуальны монобрэндовые магазины.

Важной особенностью развития многих российских розничных сетей является тот факт, что они не всегда имеют четко дифференцированные форматы. Например, некоторые эксперты относят к двойному формату (гипермаркет/дискаунтер) такие сети, как «Auchan», «Лента», «Metro Cash&Carry».

Картина дня

Согласно данным исследований PBK «Розничные торговые сети по продаже продуктов питания и сопутствующих товаров (FMCG) в России» (2007 г.), в России осуществляет деятельность оболе 110 торговых сетей данной специализации. А в новом выпуске (сентябрь 2008 года) бизнес-справочника «Торговые сети России» указано 830 продовольственных сетей, действующих на территории России и 400 непродовольственных сетей («Торговые сети: одежда и обувь»), специализирующихся на реализации одежды, обуви и аксессуаров.Несмотря на кризис, сетевая розничная торговля по-прежнему демонстрирует высокие темпы роста, оставаясь одной из быстрорастущих отраслей отечественной экономики. По оценкам экспертов, в течение I полугодия 2008 года оборот розничной торговли увеличился во всех федеральных округах и практически во всех субъектах России. Наибольший прирост был отмечен в Южном федеральном округе - 20%. Второе и третье места по темпу роста занимали Приволжский и Уральский ФО - 18% и 17% соответственно. Региональная структура оборота розничной торговли России в указанный период отличалась существенной неравномерностью: почти половина оборота розничной торговли приходилась на 10 субъектов России. По данным ФСГС РФ, темп роста розничных продаж по продовольственным товарам был значительно ниже 2007 года. Оборот непродовольственных товаров за 2007 год увеличился на 17,6%, тогда как продовольственных товаров - лишь на 12,3%.

На данный момент современные форматы розничной торговли продовольственными товарами развиваются намного быстрее, чем продовольственная розница в целом.

Лидерами в России по критерию «выручка» среди ведущих торговых сетей являются следующие ритейлеры: X5 Retail Group N.V («Пятерочка», «Перекресток», «Карусель»), «Метро» (METRO С&C), «Тандер» («Магнит»), «Ашан-Россия» (Auchan). Прирост выручки этих компаний обусловлен реализацией масштабных инвестиционных программ и заключениям сделок слияния и поглощения.

Стоит подчеркнуть, что розничные сети первыми приняли на себя удар мирового кризиса. И по прогнозам экспертов, если у сетей первого десятка найдутся средства, они поглотят банкротов по бросовым ценам. Некоторые сети отказываются от Москвы, выставляя на продажу объекты в столице и в области.

По предварительным прогнозам аналитиков, после 2010 года в продовольственном секторе останутся 5-6 глобальных, 4-5 национальных операторов и несколько десятков региональных компаний. При этом российские сети сохранят около половины рынка. В то же время в секторе бытовой техники и электроники останутся 2-3 глобальных и 3-4 национальных оператора. А российские сети сохранят не менее двух третей рынка.

Классификация и стратегия торговых сетей, работающих в России