Доходов и расходов за отчетный. Бухгалтерский учет прочих доходов и расходов

Каждого нормально функционирующего предприятия складывается из доходной и расходной составляющих бюджета. Учет прочих доходов и расходов - это один из наиболее актуальных аспектов деятельности хозяйствующей структуры. Поступление и расходование средств - это те финансовые операции, которые находят свое отражение в бухгалтерских, юридических и прочих документах.

К категории "прочие доходы и расходы" относят приход или выбытие средств, связанных с предоставлением за отдельную плату на временное использование имущества, находящегося в собственности предприятия. Эта составляющая принимается во внимание в случае ее отсутствия в учете доходов и расходов, которые связаны с обычными видами деятельности. К категории "учет прочих доходов и расходов" причисляются движения средств, связанные с платной уступкой прав на патенты, с реализацией имущества предприятия, соответственно, относимого в раздел "прочее", а также различные пени и за не ыполнение договорных обязательств.

Расходование средств, с юридической стороны, это есть их выбытие, которое связано с наличием обязательств перед предприятием у дебиторов. Учет прочих доходов и расходов имеет свое отражение в организации. На каждом предприятии могут использоваться различные методики учета, адаптированные под конкретную хозяйственную деятельность. Бухгалтерский подход к определению доходных и расходных составляющих баланса имеет основную цель - раскрыть способы их отражения в самом учете и продемонстрировать статистическую информацию о них в отчетности бухгалтерии предприятия.

Прочие приходы и расходования в своем учете бухгалтерия связывает со счетом 91 (прочие доходы и расходы), к которому обычно открываются такие субсчета как:

- 1 - прочие доходы,

- 2 - прочие расходы,

- 9 - сальдо касательно движения по прочим поступлениям и выбытиям.

Первый субсчет предназначен для учета поступивших активов, которые признаются "прочими". Соответственно, второй субсчет связан с расходами из категории "прочих". Субсчет 91-9 призван отражать операции в части прочих доходов и расходований за установленный Информация по двум первым субсчетам собирается на протяжении всего подотчетного времени.

Учет прочих доходов и расходов представляет собой синтез юридических и экономических нюансов этой части баланса. Правила их учетной политики в современной экономической среде организаций принято определять двумя основными документами нормативного характера:

- ПБУ9/99 - доходы предприятия,

- ПБУ10/99 - расходы предпрития.

Следуя пункту 2 первого документа, доходами стоит считать прирост экономической выгоды, связанный с прибытием активов (денежные ресурсы) и ликвидацией имеющихся обязательств. Все это приводит к увеличению капитала предприятия. Второй документ трактует расход ресурсов организации как снижение экономической выгоды предприятия, которое происходит ввиду выбытия активов и возникновения в связи с этим обязательств, что влечет за собой сокращение капитала предприятия. В обоих случаях, независимо от характера движения материальных активов, поступление это или выбытие, не следует принимать во внимание вклады собственников имущества.

Прочие доходы с окончанием отчетного периода закрываются бухгалтерией организации путем внутренних записей на субсчет 91-9. направленности применимо к производится по каждой разновидности прочих поступлений и расходов. Как правило, под учетом доходов подразумевают бухгалтерскую оценку финансовых операций, которые ведут к изменению показателей наличия активов со знаком плюс. Учет расходов являет собой отражение операций, характеризующих отток финансовых ресурсов организации.

Учет доходов и расходов, которые не относятся к основному виду деятельности, осуществляется на операционном счете 91 «Прочие доходы и расходы». По дебету счета находят отражение доходы организации, не связанные с обычной ее производственной деятельностью, в корреспонденции со счетами учета денежных средств, финансовых вложений, расчетов и др. По кредиту счета отражают все прочие суммы, связанные с поступлением и формированием прочих доходов.

К счету 91 могут быть открыты субсчета:

1 «Прочие доходы»;

2 «Прочие расходы;

9 «Сальдо прочих доходов и расходов».

На субсчете 91–1 «Прочие доходы» учитываются поступления активов, признаваемые прочими доходами. На субсчете 91–2 «Прочие расходы» учитываются прочие расходы. Субсчет 91–9 «Сальдо прочих доходов и расходов» предназначен для выявления сальдо прочих доходов и расходов за отчетный месяц.

Записи по субсчетам 91–1 и 91–2 производятся накопительно в течение отчетного года. Ежемесячно (ежеквартально) сопоставлением дебетового оборота по субсчету 91–2 и кредитового оборота по субсчету 91–1 определяют сальдо прочих доходов и расходов за отчетный месяц (квартал).

Сальдированный результат счета 91 в виде прибыли или убытка ежемесячно (заключительными оборотами) списывают, как и сальдо счета 90, на итоговый накопительный счет финансовых результатов 99 «Прибыли и убытки». Таким образом, синтетический счет 91 «Прочие доходы и расходы» сальдо на отчетную дату не имеет.

По окончании отчетного года все субсчета, открытые к счету 91 (кроме субсчета 91–9), закрывают внутренними записями на субсчет 91–9.

Аналитический учет по счету 91 ведется по каждому виду прочих доходов и расходов. При этом построение аналитического учета по прочим доходам и расходам, относящимся к одной и той же финансовой, хозяйственной операции, должно обеспечивать возможность выявления финансового результата по каждой операции.

Аналитические счета по прочим доходам и расходам в сельскохозяйственных и других организациях АПК могут быть сгруппированы по субсчетам, построенным в двух вариантах (вариант выбирается организацией самостоятельно в ее учетной политике).

2.4.Понятие финансовых результатов и порядок их отражения в учете.

Финансовый результат является оценочным показателем и выражает экономическую эффективность деятельности сельскохозяйственного предприятия. Этот показатель определяется показателем прибыли или убытка, формируемым в течение календарного (хозяйственного) года.

Финансовые результаты хозяйственной деятельности коммерческой организации определяют на счетах бухгалтерского учета путем сопоставления доходов и расходов. Величина, получаемая вычитанием из доходов, или выручки, себестоимости реализованной продукции, прочих расходов и убытков, и представляет собой прибыль предприятия (см. рис.).

Рис. Схема формирования прибыли предприятия.

Комитет по международным стандартам – FASB определяет прибыль следующим образом: «Полная прибыль – это изменение собственного капитала (чистых активов) хозяйствующего субъекта за отчетный период, являющееся результатом хозяйственных операций и событий, не связанных с личным капиталом собственников фирмы. Она включает все изменения собственного капитала, произошедшие за период, за исключением тех, что являются следствием вкладов собственников и выплат собственникам».

Как экономическая категория, характеризующая финансовый результат предпринимательской деятельности предприятия, прибыль наиболее полно отражает эффективность производства, объем и качество изготовленной продукции, состояние производительности труда, уровень себестоимости.

Финансовый результат деятельности предприятия выражается прежде всего в абсолютном финансовом показателе, который может быть величиной как положительной, так и отрицательной. В первом случае речь идет о показателе прибыли, во втором – можно говорить об убытках, полученных в ходе хозяйственной деятельности.

Конечный финансовый результат (чистая прибыль или чистый убыток) слагается из финансового результата от обычных видов деятельности, а также прочих доходов и расходов, включая чрезвычайные.

При составлении отчета о прибылях и убытках используют многоступенчатый способ, широко распространенный в международной учетной практике, согласно которому расчет балансового показателя нераспределенной (чистой) прибыли (убытка) проводят с исчислением промежуточных показателей финансового результата.

Первый шаг – определение прибыли (убытка) от продаж как разницы между доходами в виде выручки и расходами в виде себестоимости продаж. Информация об этих показателях формируется на счете 90 «Продажи».

Второй шаг – определение прибыли (убытка) от обычной финансовой деятельности путем сложения результата от продаж с прочим результатом, раскрытым на бухгалтерском счете 91 «Прочие доходы и расходы». Размер именно этой бухгалтерской прибыли корректируется для целей налогообложения.

Третий шаг – определение нераспределенной (чистой) прибыли или непокрытого убытка от обычной хозяйственно–финансовой деятельности путем вычета из предыдущего показателя суммы начисленных платежей по налогу на прибыль и штрафных налоговых и приравненных к ним санкций, информация о которых содержится на итоговом счете 99 «Прибыли и убытки».

Четвертый шаг – определение нераспределенной прибыли или непокрытого убытка от обычной хозяйственно–финансовой деятельности на основе информации, также содержащейся на счете 99 «Прибыли и убытки».

Счет 99 «Прибыли и убытки» предназначен для обобщения информации о формировании конечного финансового результата деятельности организации в отчетном году. По дебету счета 99 отражаются убытки (потери, расходы), а по кредиту – прибыли (доходы) организации. Сопоставление дебетового и кредитового оборотов за отчетный период показывает конечный финансовый результат.

На счете 99 в течение отчетного года отражаются:

Прибыль или убыток от обычных видов деятельности – в корреспонденции со счетом 90;

Сальдо прочих доходов и расходов за отчетный месяц – в корреспонденции со счетом 91;

Начисленные платежи налога на прибыль и платежи по перерасчетам по этому налогу из фактической прибыли, а также суммы причитающихся налоговых санкций – в корреспонденции со счетом 68 «Расчеты по налогам и сборам».

По окончании отчетного года при составлении годовой бухгалтерской отчетности счет 99 закрывается. При этом заключительной записью декабря сумму чистой прибыли (убытка) отчетного года списывают со счета 99 в кредит (дебет) счета 84 «Нераспределенная прибыль (непокрытый убыток)».

Аналитический учет прибылей и убытков в сельском хозяйстве ведется в ведомости аналитического учета № 76–АПК, синтетический учет – в журнале–ордере № 15–АПК. Ведомость № 76–АПК открывают на календарный год. В ней по каждой позиции аналитического учета по счету 99 выделяют предусмотренные действующей системой учета и отчетности данные. Итоговые данные ведомости № 76–АПК используют для заполнения квартальной и годовой отчетности по форме № 2 «Отчет о прибылях и убытках». В конце отчетного периода кредитовые обороты по счету 99 переносят в Главную книгу.

Заключение.

Розничная торговля – одна из важнейших сфер обеспечения населения. Она является посредником осуществления рыночного соглашения товарного предложения и покупательского спроса. Являясь источником поступления денежных средств, торговля тем самым формирует основы финансовой стабильности государства.

За период рыночных преобразований она претерпела коренные изменения. В частности, широкое распространение получила такая форма розничной торговли как сетевые розничные магазины. В связи с этим целью данной работы является анализ деятельности предприятий розничной торговли на примере магазина «Ника».

В заключение можно сделать следующие выводы:

1. Магазин «Ника» предлагает товары повседневного и массового спроса, тем самым, привлекая клиентов. Именно на продукты население тратит солидную часть своих доходов.

2. В магазине «Ника» имеется налаженная культура обслуживания покупателей, своя технология продаж, большой ассортимент продукции.

3. Данный магазин ориентирован в основном на постоянных потребителей, т. к. он располагается в спальном районе, именно поэтому ассортиментная политика обычно строится исходя из вкусов и потребностей постоянного покупателя. Здесь представлено большое количество товарных категорий.

Список литературы.

Положение по бухгалтерскому учету 9/99 Доходы организации, утвержденное приказом Министерства финансов № 32н.

Положение по бухгалтерскому учету 10/99 Расходы организации, утвержденное приказом Министерства финансов № 33н

План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденный приказом Министерства финансов № 94н от 31.10.2000

Богатырева Е.И. Отражение финансовых результатов в отчетности.

Ширкина Е.А. Учет прочих доходов и расходов

Бычкова С.В. Бухгалтерский учет

Введение

1. Теоретические основы учета прочих доходов и расходов организации

1.1 Понятие доходов и расходов организации и их классификация

1.2 Состав прочих доходов и расходов

1.3 Синтетический и аналитический учет прочих доходов и расходов

1.4 Отражение прочих доходов и расходов в бухгалтерской отчетности

2. Практическая часть

Заключение

Список использованной литературы

Введение

В современной, быстро меняющейся обстановке перехода к рынку, управлению предприятия постоянно необходимо проводить анализ деятельности фирмы для принятия управленческих решений. Для анализа и принятия решений необходима оперативная и достоверная информация о доходах и расходах организации.

Основной целью деятельности коммерческой организации является извлечение прибыли, которой признаются полученные доходы, уменьшенные на величину произведенных расходов. Форма № 2 «Отчет о прибылях и убытках содержит информацию о доходах и расходах организации, которые формируют конечный финансовый результат деятельности предприятия (прибыль или убыток). Информация, содержащаяся в этом отчете необходима для принятия важных управленческих решений таки как дальнейшее инвестирование денежных средств в деятельность предприятия, определения платежеспособности предприятия, прогнозирования дальнейшего развития деятельности предприятия.

В основном организация получает прибыль от продажи готовой продукции, но одновременно организация может получать доход от сдачи имущества в аренду, продажи излишков материалов, доходы от участия в уставном капитале других организаций. Такие доходы относятся к прочим доходам организации, которые также принимают участие в формировании прибыли организации.

Отчет о прибылях и убытках состоит из 5 разделов, одним из которых является раздел «Прочие доходы и расходы организации», в котором организация отражает сумму прочих доходов и расходов, полученных в отчетном периоде. Каждая организация одновременно с доходами и расходами по обычным видам деятельности совершает операции, которые относятся к прочим доходам и расходам. Поэтому бухгалтеру в своей работе довольно часто приходится отражать данный вид доходов и расходов. От того, как правильно и своевременной будут, отражены в бухгалтерском учете прочие доходы, и расходы зависит правильность формирования финансового результата деятельности предприятия. Следовательно, актуальность темы учета прочих доходов и расходов заключается в том, что прочие доходы и расходы влияют на достоверное формирование финансовых результатов деятельности предприятия.

Целью данной курсовой работы является изучить методику отражения в бухгалтерском и бухгалтерской отчетности учете прочих доходов и расходов организации. Для выполнения поставленной цели курсовой работы необходимо рассмотреть следующие задачи:

Изучить, состав доходов и расходов организации;

Изучить методы признания доходов и расходов;

Изучить порядок отражения в бухгалтерском учете прочих доходов и расходов;

Изучить порядок отражения в бухгалтерской отчетности прочих доходов и расходов.

Для решения поставленных задач использовался преимущественно следующий метод исследования: теоретический анализ литературы по проблеме исследования. В работе были использованы положения российского законодательства, нормативно-правовые акты Российской Федерации, определяющие порядок ведения бухгалтерского учета и составления бухгалтерской отчетности в части учета прочих доходов и расходов организации.

1. Теоретические основы учет прочих доходов и расходов организации

1.1 Понятие доходов и расходов организации

Доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашение обязательств, приводящее к увеличению капитала этой организации, за исключением вклада участников.

Приведенное определение доходов организации содержится в пункте 2 Положения по бухгалтерскому учету 9/99 "Доходы организации", утвержденного Приказом Минфина России от 06.05.1999 N 32н. Данное Положение устанавливает правила формирования в бухгалтерском учете информации о доходах коммерческих организаций, являющихся юридическими лицами по законодательству Российской Федерации, за исключением кредитных и страховых организаций.

Не признаются доходами организации поступления от других юридических и физических лиц:

1) Сумм налога на добавленную стоимость, акцизов, экспортных пошлин и иных аналогичных обязательных платежей. Суммы НДС, в частности, не могут быть признаны доходом организации, поскольку суммы поступившего налога, после вычета сумм НДС, уплаченных поставщикам при приобретении продукции, товаров, работ и услуг, подлежат уплате в бюджет.

2) По договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и тому подобного.

3)В порядке предварительной оплаты продукции, товаров, работ, услуг, а также суммы авансов в счет оплаты продукции, товаров, работ, услуг. Суммы, полученные в порядке предварительной оплаты и суммы авансов, не включаются в доходы до момента отгрузки продукции, товаров, выполнения работ и оказания услуг. Данные суммы отражаются на отдельном субсчете к счету, предназначенному для учета расчетов с покупателями и заказчиками.

4) Задатка, так как согласно статьи 329 Гражданского Кодекса Российской Федерации он является одним из видов исполнения обязательств.

5) Залога, если договором предусмотрена передача заложенного имущества залогодержателю

6) Погашение кредита, займа, предоставленного заемщику.

В зависимости от характера, условий получения и направлений деятельности организации в соответствии все доходы организации подразделяются на доходы от обычных видов деятельности и прочие доходы. Доходами от обычных видов деятельности является выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг. Доходы от обычных видов деятельности отражают на счете 90 «Продажи». Доходы, не относящиеся к доходам от обычных видов деятельности, являются прочими доходами. Прочие доходы отражаются на счете 91 «прочие доходы и расходы». Положение по бухгалтерскому учету 9/99 "Доходы организации" предоставляет организации право самостоятельно относить те или иные виды поступлений к доходам от обычных видов деятельности или к прочим доходам в зависимости от характера деятельности организации, вида доходов и условий их получения.

В соответствии с пунктом 12 положения по бухгалтерскому учету 9/99 выручка признается в бухгалтерском учете при следующих условиях:

1) организация имеет право на получение этой выручки, вытекающее из конкретного договора или подтвержденное иным соответствующим образом;

2) сумма выручки может быть определена;

3) имеется уверенность в увеличении экономических выгод в результате конкретной операции;

4) право собственности (владения, пользования, распоряжения) на продукцию (товар) перешло к покупателю или работа принята заказчиком (услуга оказана);

5) расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

Если в отношении денежных средств или иных активов, полученных организацией в оплату, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете признается не выручка, а кредиторская задолженность.

Прочие поступления признаются в бухгалтерском учете в следующем порядке:

Штрафы, пени, неустойки - в отчетном периоде, в котором судом вынесено решение об их взыскании или они признаны должником;

Суммы кредиторской и депонентской задолженности, по которой истек срок исковой давности, - в отчетном периоде, в котором истек срок исковой давности;

Суммы дооценки активов - в отчетном периоде, к которому относится дата переоценки;

Иные поступления - по мере образования (выявления).

Расходами организации признается уменьшение экономических выгод в результате выбытия активов и (или) возникновение обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества).

Приведенное определение расходов организации содержится в пункте 2 Положения по бухгалтерскому учету 10/99 "Расходы организации", утвержденного Приказом Минфина России от 06.05.1999 N 33н. Данное Положение устанавливает правила формирования в бухгалтерском учете информации о расходах коммерческих организаций, являющихся юридическими лицами по законодательству Российской Федерации, за исключением кредитных и страховых организаций.

Не признается расходами организации выбытие активов:

1) в связи с приобретением (созданием) внеоборотных активов (основных средств, незавершенного строительства, нематериальных активов);

2) вклады в уставные (складочные) капиталы других организаций, приобретение акций акционерных обществ и иных ценных бумаг не с целью перепродажи (продажи);

3) по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала;

4) в порядке предварительной оплаты материально-производственных запасов и иных ценностей, работ, услуг;

5) в виде авансов, задатка в счет оплаты материально-производственных запасов и иных ценностей, работ, услуг;

6) в погашение кредита, займа, полученных организацией.

В соответствии с Положением по бухгалтерскому учету 10/99 расходы признаются в бухгалтерском учете при наличии следующих условий:

1) расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

2) сумма расходов может быть определена;

3) имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации (т.е. когда организация передала актив либо отсутствует неопределенность в отношении передачи активов).

Если в отношении любых расходов организации не исполнено хотя бы одно из указанных условий, то в учете эти расходы признаются дебиторской задолженностью. В соответствии с допущением временной определенности фактов хозяйственной деятельности расходы признаются в том отчетном периоде, в котором совершены, независимо от времени фактической выплаты денежных средств и иной формы осуществления. В соответствии с Налоговым кодексом РФ расходами признаются обоснованные и документально подтвержденные затраты и убытки, осуществленные (понесенные) налогоплательщиками.

Расходы организации в зависимости от их характера, условий осуществления и направления деятельности организации подразделяются на расходы по обычным видам деятельности и прочие расходы. Расходы по обычным видам деятельности - это расходы, связанные с изготовлением и продажей продукции, выполнением работ и оказанием услуг, а также приобретением и продажей товаров. Они учитываются на счете 90 «Продажи». Прочими расходами являются расходы не связанные с производством и продажей продукции такие как:

1) расходы, связанные с предоставлением за плату во временное пользование активов организации;

2) расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты);

3) проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

4) расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

5) штрафы, пени, неустойки за нарушение условий договоров;

6) суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания и другие.

Таким образом, доходы организации подразделяются на доходы по обычным видам деятельности (выручка от продажи продукции, товаров, услуг, работ) и прочие доходы (выручка от продажи основных средств, материалов, нематериальных активов, от сдачи в аренду основных средств, нематериальных активов). Расходы организации подразделяются на расходы по обычным видам деятельности (расходы, связанные с изготовлением и продажей продукции) и прочие расходы (расходы, связанные с продажей основных средств, материалов, нематериальных активов, списание просроченной дебиторской задолженности, отрицательная курсовая разница, услуги банка). Бухгалтеру необходимо правильно уметь классифицировать данные виды доходы и расходов, так как бухгалтерский учет доходов и расходов по обычным видам деятельности и прочих доходов расходов ведется на разных счетах бухгалтерского учета.

1.2 Состав прочих доходов и расходов

Прочие доходы организации учитываются на счете 91.1 «Прочие доходы». Положение по бухгалтерскому учету 9/99 «Доходы организации» устанавливает перечень доходов относящихся к прочим доходам:

Поступления, связанные с предоставлением за плату во временное пользование активов организации (арендная плата за предоставление в аренду основных средств). В соответствии со статьей 606 Гражданского кодекса РФ по договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование. Предметом договора аренды могут быть земельные участки и другие обособленные природные объекты, предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другие вещи, которые не теряют своих натуральных свойств в процессе их использования. Согласно положению по бухгалтерскому учету 9/99, если предоставление за плату во временное пользование активов организации не является предметом деятельности, то арендная плата признается в бухгалтерском учете прочим доходом исходя из допущения временной определенности фактов хозяйственной деятельности и условий соответствующего договора.

Поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности (арендная плата за предоставление прав на пользование объектами нематериальных активов).

Поступления, связанные с участием в уставных капиталах других организаций (дивиденды).

Прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества). Совместная деятельность организаций регламентируется Гражданским кодексом Российской Федерации. По договору простого товарищества (договору о совместной деятельности) двое или несколько лиц (товарищей) обязуются соединить свои вклады и совместно действовать без образования юридического лица для извлечения прибыли или достижения иной не противоречащей закону цели. Имущество юридических лиц, объединенное участниками договора для совместной деятельности, учитывается на отдельном балансе у того товарища, которому в соответствии с договором поручено ведение общих дел участников договора.

Поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты).

Проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке. Временно свободные денежные средства организации могут быть предоставлены в пользование другой организации или физическому лицу на основании договора займа. Согласно статьи 807 Гражданского кодекса Российской Федерации по договору займа одна сторона (займодавец) передает в собственность другой стороне (Заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Как видно из приведенной нормы ГК РФ предметом договора займа могут быть как денежные средства, так и различные виды имущества. Вместе с тем данный вид прочих доходов включает только проценты, полученные за предоставление денежных средств организации.

Штрафы, пени, неустойки за нарушение условий договоров.

Активы, полученные безвозмездно, в том числе по договору дарения.

Поступления в возмещение причиненных организации убытков.

Прибыль прошлых лет, выявленная в отчетном году.

Суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности.

Курсовые разницы (положительные).

Сумма дооценки активов.

Поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.): стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов.

Для целей бухгалтерского учета величина прочих поступлений определяется в следующем порядке:

Величину поступлений от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров, а также суммы процентов, полученных за предоставление в пользование денежных средств организации, и доходы от участия в уставных капиталах других организаций (когда это не является предметом деятельности организации) определяют в порядке, аналогичном предусмотренному пунктом 6 настоящего Положения.

Штрафы, пени, неустойки за нарушения условий договоров, а также возмещения причиненных организации убытков принимаются к бухгалтерскому учету в суммах, присужденных судом или признанных должником.

Активы, полученные безвозмездно, принимаются к бухгалтерскому учету по рыночной стоимости. Рыночная стоимость полученных безвозмездно активов определяется организацией на основе действующих на дату их принятия к бухгалтерскому учету цен на данный или аналогичный вид активов. Данные о ценах, действующих на дату принятия к бухгалтерскому учету, должны быть подтверждены документально или путем проведения экспертизы.

Кредиторская задолженность, по которой срок исковой давности истек, включается в доход организации в сумме, в которой эта задолженность была отражена в бухгалтерском учете организации.

Иные поступления принимаются к бухгалтерскому учету в фактических суммах.

Прочие расходы учитываются на счете 91.2 «Прочие расходы». В соответствии с положением по бухгалтерскому учету 10/99 «Расходы организации» к прочим расходам относят:

Расходы, связанные с предоставлением за плату во временное пользование активов организации. Согласно общему правилу, предусмотренному в статьи 616 Гражданского Кодекса Российской Федерации, арендодатель обязан производить за свой счет капитальный ремонт переданного в аренду имущества, если иное не предусмотрено законом, иными правовыми актами или договором аренды. Аренда транспортных средств имеет свои особенности и осуществляется на основании договоров двух видов: с экипажем и без экипажа. По объектам основных средств, сданным в аренду, начисление амортизации производится арендодателем (за исключением амортизационных отчислений, производимых арендатором по имуществу по договору аренды предприятия, и в случаях, предусмотренных в договоре финансовой аренды). При передаче активов организации во временное пользование (временное владение и пользование) сданные в аренду объекты учитываются у арендодателя обособлено на счетах бухгалтерского учета, в связи с чем у арендатора учет арендованного имущества ведется на забалансовом счете. Если сдача имущества в аренду в организации признается операционным доходом, то расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации являются прочими. И, следовательно, отражаются по субсчету 91-2 “Прочие расходы”.

Расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности. Отражение в бухгалтерском учете организации операций, связанных с предоставлением права на использование объектов интеллектуальной собственности, осуществляется на основании заключенных между правообладателем и пользователем лицензионных договоров (исключительная, неисключительная, открытая лицензия), авторский договоров (о передаче исключительных, неисключительных прав на использование произведений науки, литературы, искусства), договоров коммерческой концессии и других аналогичных договоров, заключенных в соответствии с установленным законодательством РФ порядком. Начисление амортизации по нематериальным активам, предоставленным в пользование, производится организацией – правообладателем. Если поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, признаются организацией прочим доходом, то расходы, связанные с получением указанных доходов являются прочими расходами. Данные расходы отражаются по субсчету 91-2 “Прочие расходы” в корреспонденции со счетами учета затрат.

Расходы, связанные с участием в уставных капиталах других организаций.

Расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты). К расходам, связанным с продажей, выбытием и прочим списание основных средств относятся списание балансовой (остаточной стоимости), затраты организаций по разборке, демонтажу объекта основных средств.

Проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов). Величина процентов, уплачиваемых организацией, определяется условиями договора и для целей бухгалтерского учета не ограничивается предельными размерами.

Расходы, связанные с оплатой услуг, оказываемых кредитными организациями.

Штрафы, пени, неустойки за нарушение условий договоров. В качестве мер ответственности за нарушение договорных обязательств договором может быть предусмотрена уплата неустойки (штрафа, пени) и возмещение причиненных организацией убытков. Штрафы, пени, неустойки за нарушение условий договоров, а также возмещение причиненных организацией убытков принимаются к бухгалтерскому учету как прочие расходы в суммах, присужденных судом или признанных организацией. До получения штрафных санкций или сумм возмещения убытков данные суммы отражаются в бухгалтерском балансе получателя и плательщика по статьям дебиторов кредиторов. Признанные штрафы, пени, неустойки, а также расходы по возмещению причиненных организацией убытков отражаются по дебету счета 91-2 “Прочие расходы”.

Возмещение причиненных организацией убытков.

Убытки прошлых лет, признанные в отчетном году. К убыткам по операция прошлых лет, выявленным в отчетном году, относятся расходы, принадлежность которых к предшествующим годам подтверждается документально (дополнительные расходы по заказам, расчеты по которым закончены в прошлых годах, возврат сумм по расчетам с покупателями за продукцию, оплаченную в прошлых годах, и прочие подобные суммы).

Суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания. Дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, включаются в расходы организации в сумме, в которой задолженность была отражена в бухгалтерском учете организации. Согласно сватьи 196 Гражданского кодекса Российской Федерации общий срок исковой давности устанавливается в три года. При исчислении срока исковой давности следует иметь ввиду, что определение срока исковой давности производится от срока, определенного в договоре, если обязательство предусматривает или позволяет определить день его исполнения или период времени, в течение которого оно должно быть исполнено или по истечении семидневного срока со дня предъявления кредитором требования о его исполнении, если в договоре отсутствует срок оплаты или он определен моментом востребования.

Курсовые разницы (отрицательные).

Перечисление средств, связанных с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха, развлечений.

Прочими расходами также являются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации имущества).

Прочие доходы и расходы должны быть экономически обоснованы, подтверждены первичными учетными документами. В бухгалтерском учете прочие доходы и расходы должны отражаться в том отчетном периоде, в котором они произошли.

1.3 Синтетический и аналитический учет прочих доходов и расходов

Учет прочих доходов и расходов ведется на счете 91 "Прочие доходы и расходы". Он предназначен для обобщения информации о прочих доходах и расходах отчетного периода.

К счету 91 "Прочие доходы и расходы" для отражения в течение отчетного периода доходов и расходов организации открываться следующие субсчета:

91.1 "Прочие доходы";

91.2 "Прочие расходы";

91.9 "Сальдо прочих доходов и расходов".

На субсчете 91.1 "Прочие доходы" учитываются поступления активов, признаваемые прочими доходами (по кредиту счета). На субсчете 91.2 "Прочие расходы" учитываются прочие расходы (по дебету). На субсчете 91.9 "Сальдо прочих доходов и расходов" выявляется сальдо по каждому виду прочих доходов и расходов за отчетный месяц.

Записи по субсчетам 91.1 "Прочие доходы" и 91.2 "Прочие расходы производятся накопительно в течение отчетного года. Ежемесячно сопоставлением дебетового оборота по субсчетам 91.2 "Прочие расходы" и кредитового оборота по субсчету 91.1 "Прочие доходы" определяется сальдо прочих доходов и расходов за отчетный месяц.

Сальдо ежемесячно (заключительными оборотами) списывается с субсчета 91.9 "Сальдо прочих доходов и расходов" на счет 99 "Прибыли и убытки".

Синтетический счет 91 "Прочие доходы и расходы" сальдо на отчетную дату не имеет. По окончании отчетного года все субсчета, открытые к счету 91 "Прочие доходы и расходы" (кроме субсчета 91.9 "Сальдо прочих доходов и расходов"), закрываются внутренними записями на субсчет 91.9 "Сальдо прочих доходов и расходов".

Аналитический учет по счету 91 "Прочие доходы и расходы" ведется по каждому виду доходов и расходов, обеспечивая возможность выявления финансового результата по каждой операции. Рассмотрим порядок учета прочих доходов и расходов на примере 1.

Таблица 2.

Таблица 3

Отражение в учете операций по учету прочих доходов и расходов организации за декабрь 2008 года

| 1. Начислена арендная плата за сданное в аренду основное средство | |||

| 2. Начислена амортизация по сданному в аренду основному средству | |||

| 3.Начислены к получению доход от участия в уставном капитале другой организации | |||

| 4. Реализованы излишки материалов | |||

| 5. Начислен НДС 18% | |||

| 6.Списана учетная стоимость реализованных материалов | |||

| 7. Начислены проценты к получению по предоставленным займам | |||

| Продолжение таблицы |

|||

| 8. Начислены штрафы, пени, неустойки к получению за нарушение условий договора | |||

| 9. Получены безвозмездно по договору дарения основные средства | |||

| 10. Основные средства введены в эксплуатацию | |||

| 11. Начислена амортизация по основным средствам | |||

| 12. Отражен доход от безвозмездного получение основного средства | |||

| 13.Списана кредиторская задолженность пред поставщиками и депонентская задолженность по выдачи заработной платы по которым истек срок исковой давности | |||

| 14. Зачислен на расчетный счет краткосрочный кредит 100$ (курс 1 $=30 руб.) | |||

| 15. Погашен краткосрочный кредит 100$ (курс 1 $=29,5 руб.) | |||

| 16. Отражена положительная курсовая разница | |||

| 17. Начислены проценты за пользование кредитом | |||

| 18. Зачислена страховая премия (страховой случай-пожар) на расчетный счет | |||

| 19. Списаны материалы, испорченные в результате пожара | |||

| 20. Начислены к уплате штрафу, пени, неустойки за нарушение договора | |||

| 21. Отражены убытки прошлых лет, выявленные в отчетном периоде | |||

| 22. Списана дебиторская задолженность, по которой истек срок исковой давности | |||

| 23. Перечисленные денежные средства на благотворительность | |||

| 24. Выявлен финансовый результат от прочих доходов и расходов | |||

| | | |

|

| А) закрыт субсчет 91.1 «Прочие доходы» | |||

| Б) закрыт субсчет 91.2 «Прочие расходы» | |||

Рассмотрим, порядок отражения на схемах счетов бухгалтерского учета закрытие субсчетов 91.1 «Прочие доходы», 91.2 «Прочие расходы», 91.9 «Сальдо прочих доходов и расходов». Синтетический счет 91 « Прочие доходы и расходы» на начало месяца сальдо не имеет. Сальдо на начало месяца имеют субсчета открытые к счету 91 «Прочие доходы и расходы».

Д 91.1 «Прочие доходы» К Д 91.2 «Прочие расходы» К

Таким образом, синтетический счет 91 «Прочие доходы и расходы» закрывается ежемесячно с перенесением оборотов на счет 99 «Прибыли и убытки» и на конец месяца сальдо не имеет. Субсчета открытые к счету 91 «Прочие доходы и расходы» закрываются только в конце года с путем перенесением оборотов на субсчет 91.9 «Сальдо прочих доходов и расходов».

1.4 Отражение прочих доходов и расходов в бухгалтерской отчетности

Форма № 2 «Отчет о прибылях и убытках» содержит информацию о всех доходах и расходах организации, сгруппированных в соответствии с Положениями по бухгалтерскому учету 9/99 "Доходы организации" и 10/99 "Расходы организации". Доходы и расходы в Отчете группируются как доходы и расходы по обычным видам деятельности и прочие доходы и расходы. Рассмотрим порядок заполнения раздела «Прочие доходы и расходы» формы № 2 «Отчет о прибылях и убытках».

Таблица 2

Порядок заполнения раздела «Прочие доходы и расходы» формы № 2 «Отчет о прибылях и убытках»

| Строка отчета о прибылях и убытках | Код строки | Как сформировать показатели для отчета о прибылях и убытках |

| Проценты к получению | Кредитовые обороты счета 91.1 субсчета «Проценты к получению» |

|

| Проценты к уплате | Дебетовые обороты счета 91.2 субсчета «Проценты к уплате» |

|

| Доходы от участия в других организациях | Кредитовые обороты счета 91.1 субсчета «доходы от долевого участия в других организациях» |

|

| Прочие доходы | Кредитовые обороты счета 91.1 субсчета «Прочие доходы» минус сумма НДС |

|

| Прочие расходы | Дебетовые обороты счета 91.2 субсчета «Прочие расходы» |

Проценты к получению (строка 060) по этой строке организация приводит проценты, которые им причитаются (проценты по государственным облигациям и ценным бумагам, банковским депозитам и вкладам, а также по предоставленным займам).

Проценты к уплате (строка 070) по этой строке записывают проценты, которые предприятие должно уплатить по облигациям, акциям, кредитам и займам.

Доходы от участия в других организациях (строка 080) по этой строке показывают доходы от участия в уставных капиталах других организаций (например, дивиденды по акциям и т.д.). По этой строке приводятся суммы дивидендов причитающихся организации по итогам 2007 года. Ведь их начисляют в 2008 году, после того как, общее собрание акционеров фирмы, в которой участвует данная организация, утвердит годовую отчетность и размер вашего дохода. Впрочем, законодательство предоставляет право выплачивать дивиденды не только раз в году, но и по итогам 1 квартала, полугодия и 9 месяцев. Поэтому, если данной организации были начислены дивиденды по итогам отчетных периодов, то их сумму также надо показать по строке 080.

Прочие доходы (строка 090) по этой строке приводят прочие доходы, которые не были представлены в предыдущих строках отчета о прибылях и убытках (доходы от сдачи имущества в аренду (если такие доходы фирма получает не регулярно), продажа основных средств, НМА, материалов и др., прибыль, которую организация получила в рамках договора простого товарищества). Не надо забывать, что выручка от продажи основных средств показывается без НДС.

Прочие расходы (строка 100) по этой строке необходимо указать прочие расходы, которые не вошли в предыдущие расходные статьи отчета о прибылях и убытках (остаточная стоимость проданных основных средств, суммы, уплаченные банку (за расчетно-кассовое обслуживание, купля-продажа валюты), начисленный налог на имущество).

Таким образом, прочие доходы и расходы отражаются в форме № 2 «Отчет о прибылях и убытках». Он содержит информацию о всех доходах и расходах организации, сгруппированных в соответствии с положениями по бухгалтерскому учету 9/99 "Доходы организации" и 10/99 "Расходы организации". В форме №2 среди прочих доходов и расходов отдельно выделяют суммы процентов к получению и оплате, доходы от участия в других организациях. В Отчете о прибылях и убытках представлены данные о доходах и расходах организации за два отчетных периода. Форма № 2 входит в состав годовой и промежуточной бухгалтерской отчетности. На основании данных о финансовом положении предприятия отраженных в «Отчете о прибылях и убытках» принимаются управленческие и инвестиционные решения.

2. Практическая часть

Задание 1

В счет вклада в уставный капитала получен токарный станок по согласованной стоимости 72000 рублей. Станок введен в эксплуатацию. Передан фрезерный станок в качестве вклада в уставный капитал по согласованной цене 15000 рублей. Первоначальная стоимость 23000 рублей, амортизация на день передачи 8000 рублей.

Журнал регистрации хозяйственных операций

| Сумма, руб. | |||||

| В счет вклада в уставный капитала получен токарный станок (не требующий монтажа) | Товарно-транспортная накладная, учредительные документы; |

||||

| Станок введен в эксплуатацию. | акт о приеме- передаче объектов ОС, кроме зданий и сооружений, форма № ОС-1; |

||||

| | Передан фрезерный станок в качестве вклада в уставный капитал. | | | | акт о приеме- передаче объектов ОС; |

| Списана первоначальная стоимость ОС. | 01/ субсчет «выбытие ОС» | | | акт о приеме- передаче объектов ОС |

|

| Списана амортизация ОС | 01/ субсчет «выбытие ОС» | | |

| |

||

| Оборот-15000,00 | ||

| С-до к.м.- 15000,00 | |

|

| |

||

| Оборот-72000,00 | Оборот-72000,00 |

|

| |

||

Д "Вложения во внеоборотные активы" К Д «Финансовые вложения» К

Задание 2

Отпуск материалов в производство осуществляется методом ФИФО.

Приняты к учету материалы:

Блок А ед/изм кол/во цена Итого НДС Всего

10.10.08 штуки 5 10 50 9 59

20.10.08 штуки 9 12 108 19.44 127.44

Отпущено на изготовление продукции

22.10.08 штуки 11

Отгружены материалы на сторону Продажная цена НДС к цене

24.10.08 штуки 3 15 18%

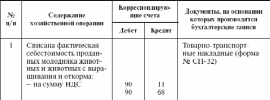

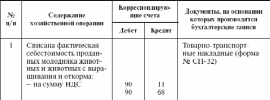

| Сумма, руб. | Основание (первичный документ, расчет) |

||||

| Приняты к учету материалы (блок А) 10.10.08: - стоимость без НДС 20.10.08: - стоимость без НДС | Товарно-транспортная накладная, расчетно-платежные документы счет-фактура расчетно-платежные документы счет-фактура |

||||

| Принят НДС к вычету по оприходованным материалам: 9+19,44=28,44 | книга покупок |

||||

| Отгружены со склада материалы на изготовление продукции Расчет себестоимости израсходованных материалов методом ФИФО: 22.10.08: 5 шт.*10=50,00; 6 шт.*12=72,00 Итого: 122,00 | требование, накладная, заборная карта |

||||

| Отгружены материалы на сторону а) признана выручка от продажи материалов (с НДС): 3*15=45,00 НДС: 45,00*18%= 8,10 Итого с НДС: 45,00+8,10=53,10; б) начислен НДС в бюджет в) списана себестоимость проданных материалов: 3*12=36,00 г) рассчитан и списан финансовый результат от продажи материалов | | | | счет-фактура, накладная; книга продаж; накладная на отпуск материалов на сторону, бухгалтерская справка |

Д 10 «Материалы» К Д 91 «Прочие доходы и расходы» К

| |

|

| Оборот 158,00 | Оборот 158,00 |

| |

| Промеж. оборот 44,10 | Промеж. оборот 53,10 |

| Оборот 53,10 | Оборот 53,10 |

Задание 3

Начислить заработную плату, определить налог на доходы физических лиц и сумму к выдаче за март месяц главному бухгалтеру: оклад 11000 рублей. Январь, февраль, март месяцы отработаны полностью. Справочно: 1 ребенок 8 лет.

Расчет НДФЛ.

| стандартные налоговые вычеты | ||||||||||

| зарп лата | итого доходы | необлагаемые | облагаемые | на работника | на ребенка | с начала года | ||||

| с нач. года | ||||||||||

| с нач. года | ||||||||||

| с нач. года | ||||||||||

Журнал регистрации хозяйственных операций.

Д 70 «Расчеты с персоналом по оплате труда» К

| Оборот 1248,00 | Оборот 11000,00 |

| | С-до к.м. – 9752,00 |

Задание 4

Начислена заработная плата: рабочим за изготовление изделий 10000 рублей, служащим завода 2000 рублей. Начислен единый социальный налог от зарплаты работающих. Начислена амортизация здания завода 2000 рублей. Определены и списаны косвенные расходы.

Журнал регистрации хозяйственных операций.

| Сумма, руб. | Основание (первичный документ, расчет) |

||||

| Начислена зарплата рабочим за изготовление изделий | Табель учета рабочего времени и расчета зарплаты, приказ, журнал-ордер; |

||||

| Начислена зарплата служащим завода | расчетно-платежная ведомость, лицевой счет |

||||

| Начислен ЕСН от зарплаты работающих: 10000,00*26%=2600,00 | | | | бухгалтерская справка или расчет, ведомость учета затрат; |

|

| Начислена амортизация здания завода | ведомость учета амортизации |

||||

| Определены и списаны косвенные расходы | бухгалтерская справка; |

Д 20 «Основное производство» К Д 26 «Общехозяйственные расходы»

| |

||

| Оборот - 17120,00 | ||

| С-до к.м.-17120,00 | |

|

| |

||

| Оборот 4520,00 | Оборот 4520,00 |

|

Задание 5

Выпущена из производства готовая продукция (50 шт. изделий А). Незавершенное производство на начало месяца 2000 рублей, на конец месяца 3000 рублей, затраты за месяц 36000 рублей. Отгружено покупателям 40 изделий А. Продажная цена 800 рублей за одно изделие, кроме того НДС 18%.

На расчетный счет поступил платеж от покупателя за отгруженные изделия А: 9440 рублей, в том числе НДС 1440 рублей.

Журнал регистрации хозяйственных операций.

| Сумма, руб. | Основание (первичный документ, расчет) |

||||

| Выпущена из производства готовая продукция (50 шт. изделия А) Фактическая себестоимость выпущенной продукции: 2000,00+36000,00- 3000,00=35000,00 | Накладная на передачу готовой продукции; |

||||

| Отгружено покупателям 40 изделий А: а) признана выручка от продажи (с НДС): Без НДС 800,00* 40 =32000,00 НДС: 32000,00*18% = 5760,00 Всего: 37760,00 б) начислен НДС в бюджет в) списана фактическая себестоимость проданной готовой продукции: 35000,00/50*40=28000,00 г) рассчитан и списан финансовый результат | | | | счет-фактура; книга продаж; отгрузочные документы (товарно-транспортная накладная и т.п.); бухгалтерская справка; |

|

| Поступил платеж от покупателя | выписка банка, платежное поручение. |

Д 43 «Готовая продукция» К Д 62 «Расчеты с покупателями и заказчиками» К

Задание 6

Получен убыток от продажи продукции 8000 рублей. Списана кредиторская задолженность по расчетам с поставщиками в размере 6500 рублей. Начислена плата за расчетно-кассовое обслуживание 1500 рублей. Списано по назначению сальдо прочих доходов и расходов. Начислен налог на прибыль 1200 рублей.

Журнал регистрации хозяйственных операций.

| Сумма, руб. | Основание (первичный документ, расчет) |

||||

| Выявлен убыток от продажи продукции | Расчет бухгалтера; |

||||

| Списана кредиторская задолженность по расчетам с поставщиками | ведомость аналитического учета с поставщиками и подрядчиками; бухгалтерская справка; |

||||

| Начислена плата за расчетно-кассовое обслуживание | | договор на расчетно-кассовое обслуживание, выписка банка |

|||

| Списано по назначению сальдо прочих доходов и расходов | ведомость учета прочих доходов и расходов, бухгалтерская справка; |

||||

| Начислен налог на прибыль | расчет бухгалтера. |

Д 91 «Прочие доходы и расходы» К Д 99 «Прибыли убытки» К

| Промеж.оборот -1500,00 | Промеж.оборот - 6500,00 |

| |

|

| Оборот - 6500,00 | Оборот - 6500,00 |

| |

|

| Оборот - 9200,00 | Оборот - 5000,00 |

| С-до к.м.- 4200,00 | |

Задание 7

Объявлен уставный капитал ОАО "Металл" 100 акций по цене 30 руб. Акции проданы по номиналу 40 шт. по 30 рублей за штуку (денежные средства поступили на расчетный счет). Акции проданы сверх номинала 60 шт. по 34 рублей за штуку (денежные средства поступили на расчетный счет).

Журнал регистрации хозяйственных операций.

| Сумма, руб. | Основание (первичный документ, расчет) |

||||

| Объявлен уставный капитал ОАО «Металл»: 100*30=3000 | Устав, учредительный договор, бухгалтерская справка |

||||

| Проданы акции: а) по номиналу 40*30,00=1200,00 б) сверх номинала 60*34,00=2040,00 Итого: 1200,00+2040,00=3240,00 | | | | платежное поручение, выписка банка, бухгалтерская справка |

|

| Отражена сумма эмиссионного дохода, полученного от реализации акций по цене, превышающей их номинальную стоимость: 3240,00-3000,00=240,00 | устав, учредительный договор, бухгалтерская справка |

Д 75 «Расчеты с учредителями» К Д 80 «Уставный капитал» К

| С-до н.м. – | |

| Оборот -3240,00 | Оборот - 3240,00 |

| С-до к.м. - 3000,00 | |

| | |

| Оборот -3000,00 |

|

| | С-до к.м.-3000,00 |

Заключение

Доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашение обязательств, приводящее к увеличению капитала этой организации, за исключением вклада участников. В зависимости от характера, условий получения и направлений деятельности организации в соответствии все доходы организации подразделяются на доходы от обычных видов деятельности и прочие доходы. Положение по бухгалтерскому учету 9/99 «Доходы организации» устанавливает перечень доходов относящихся к прочим доходам (доходы от сдачи имущества в аренду, от участи в уставном капитале других организации, списание просроченной кредиторской задолженности, безвозмездное получение имущества и другие).

Расходами организации признается уменьшение экономических выгод в результате выбытия активов и возникновение обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества). Расходы организации в зависимости от их характера, условий осуществления и направления деятельности организации подразделяются на расходы по обычным видам деятельности и прочие расходы. Положение по бухгалтерскому учету 10/99 «Расходы организации» устанавливает перечень расходов относящихся к прочим (расходы, связанные со сдачей во временное пользование имущества, штрафы, пени признанные к уплате за нарушение условий договоров, проценты по кредитам, просроченная дебиторская задолженность, чрезвычайные расходы, отрицательны курсовые разницы и другие).

Учет прочих доходов и расходов ведется на счете 91 «Прочие доходы и расходы». К нему открывают субсчета: 91.1 «Прочие доходы» учитываются поступления активов, признаваемые прочими доходами (по кредиту счета), 91.2 «Прочие расходы» учитываются прочие расходы (по дебету) и 91.9 «Сальдо прочих доходов и расходов" выявляется сальдо по каждому виду прочих доходов и расходов за отчетный месяц. Синтетический счет 91 «Прочие доходы и расходы» закрывается ежемесячно с перенесением оборотов на счет 99 «Прибыли и убытки» и на конец месяца сальдо не имеет. Субсчета открытые к счету 91 «Прочие доходы и расходы» закрываются только в конце года с путем перенесением оборотов на субсчет 91.9 «Сальдо прочих доходов и расходов». Аналитический учет по счету 91 "Прочие доходы и расходы" ведется по каждому виду доходов и расходов, обеспечивая возможность выявления финансового результата по каждой операции.

Прочие доходы и расходы отражаются в форме № 2 «Отчет о прибылях и убытках». Он содержит информацию о всех доходах и расходах организации, сгруппированных в соответствии с положениями по бухгалтерскому учету 9/99 "Доходы организации" и 10/99 "Расходы организации". В Отчете о прибылях и убытках представлены данные о доходах и расходах организации за два отчетных периода. Форма № 2 входит в состав годовой и промежуточной бухгалтерской отчетности. На основании данных о финансовом положении предприятия отраженных в «Отчете о прибылях и убытках» принимаются управленческие и инвестиционные решения.

Список использованной литературы

1. Гражданский кодекс Российской Федерации, часть 1 и 2

2. Налоговый Кодекс Российской Федерации (Части первая и вторая).

3. Трудовой кодекс Российской Федерации от 30.12.2001г. № 197-ФЗ (ред. от 28.02.2008 г.).оР

4. Федеральный закон “О бухгалтерском учете” от 21 ноября 1996 г. № 129-ФЗ (в ред. от 03.11.2006 г.).

5. Постановление Правительства Российской Федерации от 08.07.1997 г. № 835 «О первичных учетных документах».

6. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации: Приказ Минфина России от 29.07.1998 N 34н (в ред. Приказа МФ РФ от 18.09.2006 N 116н).

7. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению. Приказ МФ РФ от 31.10.2000г. №94-н (с изм. и доп.).

8. Положение по бухгалтерскому учёту «Доходы организации» ПБУ 9/99 (утверждено приказом Минфина России от 06.05.1999 №32н)

9. Положение по бухгалтерскому учёту «Расходы организации» ПБУ 10/99 (утверждено приказом Минфина России от 06.05.1999 №33н)

10. Положение по бухгалтерскому учету "Учетная политика организации" ПБУ 1/2008 (утверждено приказом Минфина России от 06.10.2008г. № 106н).

11. Приказ Минфина России от 22.07.2003 г. № 67н «О формах бухгалтерской отчетности организации».

12. Бухгалтерский финансовый учет/ под ред.проф. Ю.А.Бабаева- 2-е изд., перераб. и доп.- М.: Вузовский учебник, 2008.- 648 с.

13. Белова Л.М. Бухгалтерский учёт: учебное пособие для вузов / Л.М Белова. – Чебоксары: ЧКИ РУК, 2006. – 132 с.

14. Болтунова Е.М, Наварсадян А.А. Бухгалтерское дело: Учебник. – М.: Юстицинфарм, 2006. – 208 с.

15. Букина О.А. Азбука бухгалтера: от аванса до баланса / О.А. Букина. – Изд. 12-е. – Ростов н/Д: Феникс, 2007. – 317 с.

16. Бухгалтерский учёт: финансовый и управленческий: учебник / под ред. Проф. Н.Т. Лабынцева. – М.: Финансы и статистика, 2008. – 800с.

Заказ работы

Наши специалисты помогут написать работу с обязательной проверкой на уникальность в системе «Антиплагиат»

Отправь заявку

с требованиями прямо сейчас, чтобы узнать стоимость и возможность написания.

Из этой статьи Вы узнаете:

Как правильно отразить в отчетности задолженность в расчетах?

В каком случае показатели нельзя отразить в отчетности в «свернутом» виде?

Об отражении в отчетности прочих доходов и расходов

1. Отражение в финансовой отчетности расчетов

Нередко в практике хозяйствующих субъектов возникают ситуации, когда образуется взаимная задолженность в расчетах между двумя организациями.

Например, один контрагент осуществляет отгрузку товаров, а другой - оказывает услуги, или в рамках расчетов с контрагентом имеется по одному договору дебиторская задолженность за реализованные товары (работы, услуги), а по другому договору - кредиторская задолженность в размере полученных авансов под предстоящие поставки товаров (работ, услуг).

В случаях, если расчеты между организациями в таких условиях осуществляются в денежном эквиваленте, зачастую данные о дебиторской и кредиторской задолженностях отражаются в финансовой отчетности так называемым свернутым показателем на меньшую из двух сумм. Ситуация более усугубляется, если сроки исполнения взаимных обязательств различны.

В соответствии с п. 34 ПБУ 4/99 «Бухгалтерская отчетность организации» и п. 40 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, не допускается в бухгалтерской отчетности зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими положениями по бухгалтерскому учету. Иначе говоря, взаимозачет дебиторской и кредиторской задолженностей при условии, что дебитор и кредитор одно лицо, возможен только на основании соответствующего положения по бухгалтерскому учету . Однако в настоящее время нет отдельного ПБУ, посвященного учету дебиторской и кредиторской задолженностей, в других нормативных актах по бухгалтерскому учету порядок отражения в финансовой отчетности дебиторской и кредиторской задолженностей также не определен.

Придерживаясь формального подхода, необходимо учитывать другие требования, предъявляемые законодательством к бухгалтерской отчетности. Так, в соответствии с п. 11 ПБУ 4/99 «Бухгалтерская отчетность организации» показатели об отдельных видах активов и обязательств могут приводиться в бухгалтерском балансе общей суммой с раскрытием в пояснениях к бухгалтерскому балансу, если каждый из этих показателей в отдельности несущественен для оценки заинтересованными пользователями финансового положения организации или финансовых результатов ее деятельности.

Поскольку взаимные обязательства по договорам расчетов осуществляются в денежном эквиваленте, то возникают основания считать встречные задолженности однородными, к которым применимы положения ГК РФ о зачете встречных однородных требований. Статья 410 ГК РФ предписывает, что обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования. В соответствии с п. 5 Информационного письма Президиума ВАС РФ от 29.12.2001 № 65 поставка товара сама по себе не приводит к прекращению возникшего из другого основания денежного обязательства поставщика перед получателем упомянутого товара по правилам статьи 410 ГК РФ. Для прекращения встречного однородного требования зачетом необходимо заявление хотя бы одной из сторон. Таким образом, в случае отсутствия заявления о зачете денежного требования взаимные обязательства сторон не могут быть прекращены по основаниям, предусмотренным статьей 410 ГК РФ и, соответственно, не подлежат «свернутому» отражению в финансовой отчетности.

Аналогичная ситуация связана с недопустимостью сворачивания в отчетности сальдо кредиторской задолженности по авансам и частичной оплате, полученным в счет предстоящих поставок товаров, выполнения работ, оказания услуг на суммы начисленного при их получении НДС. В рассматриваемой ситуации необходимо учитывать следующее.

Согласно п. 73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ расчеты с дебиторами и кредиторами отражаются каждой стороной в своей бухгалтерской отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными. Операция по начислению НДС на суммы авансов и частичных оплат, полученных в счет предстоящих поставок товаров, работ, услуг, отражается в бухгалтерском учете как возникновение кредиторской задолженности перед бюджетом по НДС в корреспонденции со специальным, выделенным для этих целей, субсчетом к счету 62 или 76 (Дт 62(76) Кт 68). Одновременно происходит возникновение дебиторской задолженности, по сути аналогичной активу «Налог на добавленную стоимость по приобретенным ценностям», поскольку сумма данного начисленного к уплате в настоящем периоде налога подлежит отнесению в установленном порядке на основании п. 8 в следующих отчетных периодах в уменьшение кредиторской задолженности перед бюджетом (Дт 68 Кт 62 (76)). Таким образом, при начислении НДС на суммы полученных авансов и частичных оплат, исходя из сути операции и из бухгалтерских записей, для целей отражения данных в бухгалтерской отчетности возникает как пассив (строка 624 «Задолженность по налогам и сборам»), так и актив (строка 240 «Дебиторская задолженность).

Кроме того, при отражении в бухгалтерской отчетности данных о состоянии расчетов с контрагентами необходимо учитывать принцип «зеркальности». То есть, если кредитор, выплативший организации аванс за товары (работы, услуги), отражает его по состоянию на отчетную дату как дебиторскую задолженность в полной сумме (с учетом уплаченного НДС), то и организация не имеет оснований отражать в своей финансовой отчетности уменьшенную на сумму НДС кредиторскую задолженность.

2. Отражение в финансовой отчетности прочих доходов и расходов

В соответствии с пп. 18.2 ПБУ 9/99 «Доходы организации» и 21.2 ПБУ 10/99 «Расходы организации» прочие доходы/расходы могут не показываться в отчете о прибылях и убытках развернуто по отношению к соответствующим расходам/доходам, когда:

- соответствующие правила бухгалтерского учета предусматривают или не запрещают такое отражение;

- расходы и связанные с ними доходы, возникшие в результате одного и того же или аналогичного по характеру факта хозяйственной деятельности (например, предоставление во временное пользование своих активов), не являются существенными для характеристики финансового положения организации.

В первую очередь следует отметить, что согласно п. 34 ПБУ 4/99 «Бухгалтерская отчетность организации» и п. 40 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ в бухгалтерской отчетности не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими положениями по бухгалтерскому учету. То есть законодательство запрещает свернутое отражение прибылей и убытков, а не свернутое отражение прочих доходов/расходов.

Таким образом, в отчете о прибылях и убытках запрещено отражать прибыли за вычетом убытков (например, сальдировать прибыль от одних операций по продаже основных средств и убытки от продажи других активов). В противном случае, если сумма искажения составляет больше уровня существенности по отчетности, аудитор может модифицировать заключение.

В то же время законодательство по бухгалтерскому учету не запрещает отражения прочих доходов/расходов за вычетом соответствующих расходов/доходов.

Таким образом, в общем случае, отражение прочих доходов/расходов за вычетом соответствующих расходов/доходов допустимо. Это относится ко всем прочим доходам/расходам: к операциям по купле-продаже валюты, продаже основных средств, материалов, сдаче имущества во временное пользование и т.п. Итак, решение (свернутое или развернутое представление в отчетности прочих доходов/расходов) может приниматься организацией самостоятельно, а аудитору следует только убедиться в том, что принятое решение применяется организацией последовательно

,т.е.:

- из года в год (либо с реклассификацией сравнительных данных в отчетности);

- единообразно по отношению к аналогичным операциям в каждом отчетном периоде.

Вместе с тем, учитывая необходимость формирования прозрачной финансовой отчетности, а также международную практику учета, признано более предпочтительным свернутое отражение всех прочих доходов/расходов. Если прочие доходы/расходы отражаются развернуто, то это может снизить прозрачность финансовой отчетности. Так, в частности, у пользователя отчетности может создаться впечатление о повышенной деловой активности организации в сфере, не относящейся к обычным видам деятельности. Кроме того, пользователь отчетности может испытывать потребность в уточнении содержания этих сумм доходов/расходов, посчитав их существенными для характеристики деятельности организации (тогда как на самом деле они существенными не являются).

Представляется, что развернутое отражение прочих доходов/расходов может существенно нарушить представление финансовой отчетности, если развернуто представляются следующие «технические» доходы/расходы:

- операции по продаже иностранной валюты;

- операции по выбытию ценных бумаг, не являющихся финансовыми вложениями, в качестве средства платежа;

- продление векселя векселедателем путем выпуска нового;

- другие ситуации, когда аудитор считает развернутое представление доходов/расходов некорректным.

Если развернутое отражение прочих доходов/расходов существенно искажает представление финансовой отчетности, то аудитору следует предложить аудируемому лицу свернуть в отчете о прибылях и убытках такие доходы/расходы либо потребовать согласно п. 11 ПБУ 4/99 «Бухгалтерская отчетность организации» раскрыть информацию об их содержании в пояснительной записке .

Пользователям отчетности, как правило, важна информация о составе существенных доходов/расходов. Особенно серьезным этот вопрос стал, начиная с отчетности за 2006 год, когда все виды внереализационных, операционных и чрезвычайных расходов были объединены в одной статье «прочие».

Согласно п. 18.1 ПБУ 9/99 «Доходы организации» выручка, прочие доходы, составляющие пятьи более процентов от общей суммы доходов организации за отчетный период, показываются по каждому виду в отдельности. Аналогично, следует раскрыть и соответствующую этим доходам сумму расходов (ПБУ 10/99 (п. 21.1)).