Учет доходов ип на енвд

В отличие от режима УСН, который предприниматель выбирает добровольно, режим ЕНВД является обязательным для тех видов деятельности, которые попали в перечень работающих по ЕНВД. Это — розничная торговля (торговая площадь: менее 150 кв.м), бытовые услуги населению, ветеринарные услуги, автотранспортные услуги и т. д. (Полный перечень видов деятельности) Режим по ЕНВД самый простой налоговый режим как по учету, так и по отчетности.

Величина налога зависит от физического показателя (торговой площади или численности работников и пр.).

Сумма налога уменьшается на величину фактически перечисленных взносов в ПФ за предпринимателя и за наемных работников за отчетный период, но не более 50% от рассчитанного налога.

Заработная плата.

В связи с тем, что наше законодательство практически по всем показателям уравняло ИП с организацией (ООО, ЗАО), учет ИП должен вести в таком же объеме, как ведет учет бухгалтер в организации. Это значит:

1. По наемным работникам необходимо вести кадровый учет.

Предприниматель имеет право делать запись в Трудовую книжку работника, при увольнении запись в Трудовой книжке заверяется подписью руководителя и кадрового работника и ставится печать. Поэтому предпринимателю следует иметь печать.

При приеме на работу первого наемного работника предприниматель должен встать на учет в Фонде социального страхования (ФСС) и получить два свидетельства (одно — с регистрационным номером, второе — с указанием коэффициента по травматизму).

Организация в отличие от ИП встает на учет сразу после регистрации ООО и ЗАО.

2. Заработная плата наемным работникам начисляется так же, как и в организации, единственным исключением является то, что в расчетно-платежную ведомость предприниматель не включает себя.

На каждого работника заводится налоговая карточка, в которой указываются все начисления по заработной плате и по взносам в ПФ (страховая и накопительная части) и НДФЛ.

При расчете НДФЛ можно использовать налоговые вычеты (стандартные, социальные, имущественные) на основании заявления работника и других документов.

Стандартный вычет на работника в размере 400 руб. используется до достижения размера заработной платы 40,0 тыс. руб. с начала года, стандартный вычет на одного ребенка в размере 1000 руб. (до 2009 г. было 600 руб.) используется до достижения размера заработной платы 280,0 тыс. руб. с начала года.

Сумма взносов в ПФ зависит от года рождения работника.

Начиная с 2008 г. для работников, которые родились в 1967 г. и позже, на страховую часть пенсии начисляется 8%, а на накопительную часть пенсии — 6%.

Для работников, родившихся до 1966 г., начисляются взносы только на страховую часть пенсии в размере 14%.

Наемные работники ИП теперь социально защищены государством и имеют равные права по социальным выплатам, как и работники организации. При заболевании работника ему оплачивается больничный лист, сведения по больничному листу подаются в ФСС, и фонд возмещает расходы, перечислив оплату за больничный на расчетный счет предпринимателя.

Поэтому предпринимателю следует также иметь расчетный счет в банке.

3. По итогу года необходимо подать сведения в Пенсионный фонд и МИФНС по выплатам наемным работникам предпринимателя, так же как и по работникам в организации.

Банк. Касса.

При работе с банком на предпринимателя в отличие от организации не распространяется кассовая дисциплина, т.е. использовать наличные средства он может более свободно, кассовые проверки пока не грозят предпринимателю. Однако не надо забывать, что при наличных расчетах с организацией существует предел, равный 100,0 тыс. руб., который должен соблюдать и предприниматель.

Покупки. Продажи.

Так как величина налога ЕНВД не зависит от выручки, то документы по покупкам и продажам предприниматель ведет для себя, просто подшивая их в папки.

При работе по ЕНВД предприниматель должен сдавать отчеты:

- за себя (предпринимателя);

- за организацию;

- за наемных работников (при их наличии).

Сроки сдачи отчетов в МИФНС и фонды установлены законодательством. В таблице указаны последние дни сдачи отчетов (зеленым цветом выделены отчеты для предпринимателя, работающего без наемных работников).

| Месяц | День | Отчеты | Период | Место сдачи | Примечание |

|---|---|---|---|---|---|

| Январь | 15 | ФСС | ГОДОВОЙ | ФСС | |

| 20 | ЕНВД за 4-й кв. | МИФНС | декларация | ||

| Февраль | 28 | Индивид. свед. | ПФ | На дискете | |

| 28 | Сведения по ИП | ПФ | |||

| Март | 30 | ОПС | МИФНС и ПФ | Декларация | |

| 30 | Сведения о дох. | МИФНС | |||

| Апрель | 15 | ФСС | 1-й квартал | ФСС | |

| 20 | ЕНВД за 1-й кв. | МИФНС | Декларация | ||

| 20 | ОПС | МИФНС и ПФ | Авансовый | ||

| Июль | 15 | ФСС | 2-й квартал | ФСС | |

| 20 | ЕНВД за 2-й кв. | МИФНС | Декларация | ||

| 20 | ОПС | МИФНС и ПФ | Авансовый | ||

| Октябрь | 15 | ФСС | 3-й квартал | ФСС | |

| 20 | ЕНВД за 3-й кв. | МИФНС | Декларация | ||

| 20 | ОПС | МИФНС и ПФ | Авансовый |

Отчеты могут предоставляться в МИФНС и фонды:

- лично;

- по почте;

- по электронной почте.

У меня ИД на ЕНВД.

Подскажите какие документы необходимо вести для учета?

Сколько лет их хранить?

Если придет проверка, что могут проверить?

Спасибо

26 Mar 2013

спасибо1. От Вас требуется соблюдение кассовой дисциплины (оформление ПКО, РКО, кассовой книги) - читайте Положение №373-П от 12.10.11г.

2. В последнее время налоговики при проверке у вмененщиков требуют Журнал регистрации выданных товарных чеков. Законодательство не обязывает вести подобный Журнал. Это чисто инициатива налоговых на местах. Поэтому в своей налоговой уточняете данный момент и если Ваша налоговая требует подобный Журнал, решаете для себя: будете спорить с налоговиками, либо молча вести данный регистр. Утвержденной формы Журнала нет (разрабатываете самостоятельно).

3. Складской учёт (сколько товара закуплено, сколько продано, сколько на "складе"). Особых требований к ИП по складскому учету нет. Хотите в Экселе табличку сделайте, хотите обычную тетрадь разлинуйте и там отражайте движение товара.

Что касаемо хранения документов: пп.8 п.1 Ст 23 НК РФ "в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов".

Кассовые документы хранятся 5 лет.

30 Mar 2013

Ирина, подскажите, пожалуйста.1. От Вас требуется соблюдение кассовой дисциплины (оформление ПКО, РКО, кассовой книги) - читайте Положение №373-П от 12.10.11г.

2. В последнее время налоговики при проверке у вмененщиков требуют Журнал регистрации выданных товарных чеков. Законодательство не обязывает вести подобный Журнал. Это чисто инициатива налоговых на местах. Поэтому в своей налоговой уточняете данный момент и если Ваша налоговая требует подобный Журнал, решаете для себя: будете спорить с налоговиками, либо молча вести данный регистр. Утвержденной формы Журнала нет (разрабатываете самостоятельно).

3. Складской учёт (сколько товара закуплено, сколько продано, сколько на "складе"). Особых требований к ИП по складскому учету нет. Хотите в Экселе табличку сделайте, хотите обычную тетрадь разлинуйте и там отражайте движение товара.

Что касаемо хранения документов: пп.8 п.1 Ст 23 НК РФ "в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов".

Кассовые документы хранятся 5 лет.

А где и как хранить квитанции от приходных ордеров?

11 Jan 2014

Нужно ли вести бухгалтерский учет при применении ЕНВД?

Индивидуальный предприниматель осуществляет деятельность только в рамках системы налогообложения в виде ЕНВД. Получено требование налогового органа, проводящего налоговую проверку контрагентов индивидуального предпринимателя, представить документы, относящиеся к деятельности этих контрагентов: договоры, акты выполненных работ, счетафактуры и т.п.

Существует ли обязанность ведения бухгалтерского учета у предпринимателя, применяющего ЕНВД?

В соответствии с п. 1 ст. 93.1 НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у контрагента или у иных лиц, располагающих документами (информацией), касающимися деятельности проверяемого налогоплательщика (плательщика сбора, налогового агента), эти документы (информацию). Указанные документы (информация) могут также истребоваться при назначении дополнительных мероприятий налогового контроля в отношении проверяемого налогоплательщика (плательщика сбора, налогового агента).

Эту норму необходимо рассматривать во взаимосвязи с положением подп. 8 п. 1 ст. 23 НК РФ, согласно которому налогоплательщики обязаны в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учетов и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов.

Непредставление в установленный срок налогоплательщиком (плательщиком сбора, налоговым агентом) в налоговые органы документов и (или) иных сведений, предусмотренных НК РФ и иными актами законодательства о налогах и сборах, если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 119 и 129.4 НК РФ, влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

Отметим, что Федеральный закон от 21.11.1996 № 129-ФЗ «О бухгалтерском учете» не возлагает на индивидуальных предпринимателей (далее также – предприниматели) обязанность по ведению бухгалтерского учета (смотрите в связи с этим письма Минфина России от 13.08.2012 № 03-11-11/239, от 17.07.2012 № 03-11-10/29). Согласно п. 2 ст. 4 этого Федерального закона граждане, осуществляющие предпринимательскую деятельность без образования юридического лица, ведут учет доходов и расходов в порядке, установленном налоговым законодательством РФ.

Положения главы 26.3 НК РФ не обязывают предпринимателей, применяющих систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее – ЕНВД), вести учет доходов и расходов при осуществлении предпринимательской деятельности. Как следует из п. 6 ст. 346.26, п. 2, 9 ст. 346.29 НК РФ, плательщик ЕНВД обязан вести учет показателей, необходимых для исчисления этого налога, относящихся к видам деятельности, подпадающим под систему налогообложения в виде ЕНВД. Отсюда следует, что при проведении налоговой проверки налоговым органом могут быть запрошены документы, подтверждающие обоснованность применения системы налогообложения в виде ЕНВД и правильность исчисления налога (смотрите также определение Санкт-Петербургского городского суда от 03.04.2012 № 33-4724/2012). Такими документами могут быть, например, планы помещений, в которых ведется розничная торговля, а также договоры аренды (документы, подтверждающие право собственности на помещение) и иные документы, в которых указан метраж данных помещений.

Однако документы, подтверждающие размер полученного предпринимателем дохода и понесенных им расходов при осуществлении деятельности, облагаемой ЕНВД, к документам, предусмотренным подп. 8 п. 1 ст. 23 НК РФ, отношения не имеют, так как не являются необходимыми для исчисления и уплаты этого налога. В частности, к таким документам не относятся договоры (если их содержание непосредственно не связано с учетом показателей, необходимых для исчисления налога), акты выполненных работ (оказанных услуг), товарные накладные. Поэтому предоставлять такие документы по требованию налогового органа предприниматель не обязан. Этот вывод можно подтвердить и судебной практикой (решение Арбитражного суда Оренбургской области от 20.05.2005 № А47-3484/2005АК-31).

Вместе с тем следует отметить, что плательщики ЕНВД обязаны соблюдать порядок ведения расчетных и кассовых операции (п. 5 ст. 346.26 НК РФ). Это требование распространяется и на предпринимателей (п. 1.1 Положения Банка России от 12.10.2011 № 373-П «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации»). Следовательно, предприниматели, в том числе плательщики ЕНВД, обязаны хранить в течение установленных сроков документы, относящиеся к расчетным и кассовым операциям (в частности, кассовые книги) (ч. 1 ст. 17 Федерального закона от 22.10.2004 № 125-ФЗ «Об архивном деле в Российской Федерации», п. 4.1 Перечня типовых управленческих архивных документов, образующихся в процессе деятельности государственных органов, органов местного самоуправления и организаций, с указанием сроков хранения, утвержденного приказом Минкультуры России от 25.08.2010 № 558).

Кроме того, предприниматели обязаны обеспечивать в течение четырех лет сохранность документов, необходимых для исчисления, удержания и перечисления налогов, при исполнении ими обязанностей налоговых агентов (подп. 5 п. 3 ст. 24 НК РФ).

Добавим, что суды рассматривают правомерность привлечения налогоплательщиков (плательщиков сборов, налоговых агентов) к ответственности по п. 1 ст. 126 НК РФ с точки зрения обязанности этих лиц в соответствии с требованиями законодательства хранить соответствующие документы и предоставлять их по запросу налогового органа. Наличие такой обязанности при возникновении спора должен доказать налоговый орган (см. постановления ФАС СевероЗападного округа от 17.07.2008 № А56-5570/2007, ФАС Уральского округа от 13.09.2007 № Ф09-7439/07-С3).

Сообщение отредактировал volgakonst: 11 January 2014 - 13:45

ИП не ведут бух.учет, поэтому кор.счета не проставляют.

- Кто является плательщиком

- Виды предпринимательской деятельности, облагающиеся ЕНВД

- Постановка на налоговый учет

- Налоги, уплачиваемые при ЕНВД

- Учет при ЕНВД

- Расчет ЕНВД

- Подведение итогов

Как вести ИП ЕНВД — казалось бы, вопрос, ответ на который требует большого опыта и обширных знаний. Но так ли все сложно на самом деле? Индивидуальное предпринимательство привлекательно для начинающего предпринимателя рядом особенностей: несложная регистрация, государственные льготы, особая схема организации , а также наличие и регламентированная возможность применения ЕНВД. Последний и рассмотрим подробнее, постараемся расставить все точки над «и» в ведении ИП на ЕНВД.

Единый налог на вмененный доход — особая система специального налогообложения, используемая для определенных видов установленной предпринимательской активности. Отличается ЕНВД от прочих систем налогового учета тем, что данный налог взимается с неких вмененных доходов, то есть с тех, которые определяются законодателями. Стоит отметить, что с 1.01.13 данный налог определяется как добровольный. Юридическое регулирование осуществляется ст. 26.3 НК РФ.

Кто является плательщиком

ЕНВД имеют полное право использовать ИП, подпадающие под эту налоговую систему и добровольно желающие ее применять, за исключением таких категорий, как:

- крупнейшие налогоплательщики;

- компании, работающие в области услуг общепита в организациях, связанных с образованием и социальным обеспечением;

- ИП, общее число работников в которых за прошедший год было больше 100 человек;

- индивидуальные предприниматели, сдающие в аренду автозаправки.

Вернуться к оглавлению

Виды предпринимательской деятельности, облагающиеся ЕНВД

Общий перечень определяется п. 2 ст. 346.26 НК, однако на местах решение о возможности применения ЕНВД остается за муниципальным образованием. Так, почти полностью невозможно использование ЕНВД в Москве, а в Санкт-Петербурге есть ограничения использования в сфере общественного питания. Так что первым делом следует проанализировать налоговую политику по этому вопросу в конкретном регионе, где вы планируете вести бизнес.

Общий перечень определяется п. 2 ст. 346.26 НК, однако на местах решение о возможности применения ЕНВД остается за муниципальным образованием. Так, почти полностью невозможно использование ЕНВД в Москве, а в Санкт-Петербурге есть ограничения использования в сфере общественного питания. Так что первым делом следует проанализировать налоговую политику по этому вопросу в конкретном регионе, где вы планируете вести бизнес.

Вернуться к оглавлению

Постановка на налоговый учет

Прежде всего, необходимо вести бизнес, подпадающий под систему ЕНВД согласно законодательству вашего региона, и подать заявление о постановке на учет. Уход же с ЕНВД возможно осуществить как с начала, так и с середины календарного года, подав соответствующее заявление. Или же, как вариант, видоизменив свой бизнес таким образом, чтобы он не подпадал под требования п. 2 ст. 346.26 НК. Здесь речь может идти об увеличении эксплуатируемых площадей, расширении автопарка, если вы работаете в сфере транспортных услуг, и прочих возможных трансформациях бизнеса. Принцип действий тот же — подача соответствующего заявления.

Вернуться к оглавлению

Налоги, уплачиваемые при ЕНВД

Естественно, сам ЕНВД. Выплачивается до 25-го числа 1-го месяца следующего налогового периода. Данный налог считается не по вашим фактическим доходам, а по вмененным вам законодателями. Главным же фактором, определяющим значение этого показателя, является некий физический показатель деятельности, то есть площади, количество работников и автомашин и прочее, определяемое ст. 346.29 конкретно для вашей деятельности.

Таким же образом уплачиваются взносы на обязательное пенсионное страхование, медицинское страхование, страховку от несчастных случаев и разного рода пособия, а также НДФЛ с заработной платы работников.

Остальные же налоги, уплачиваемые при ЕНВД, указываются в п. 4 ст. 346.26: это налог на прибыль, имущество, НДС. В случае если ИП произвел операцию, не подпадающую под регламент ЕНВД, то соответствующие налоги с нее уплачиваются уже по подходящей регламентированной системе налогообложения.

Вернуться к оглавлению

Учет при ЕНВД

Рассмотрим подробнее, как вести учет ИП ЕНВД. Следует уделить внимание физическим показателям. Загвоздка в том, что НК не регламентирует, в каком именно виде этот учет должен производиться, поэтому так называемые книги по ЕНВД, упорно продвигаемые большим числом налоговых управлений, не являются законными. Но каким-то образом осуществлять ведение бухгалтерии все равно придется, поэтому, возможно, отказываться от такой книги и не нужно, если она навязывается в вашем конкретном городе или районе. Тем более что стоимость ее невелика и сравнима с суммой штрафа за полное отсутствие соответствующего документа в принципе (ст. 15.6 КоАП). Главное, помните, что вы обязаны отражать в такой книге только физические показатели.

В принципе, за исключением учета физических показателей, ИП имеет право никакого другого учета и не вести, разве что для собственных нужд. Однако понимать, как вести бухгалтерский учет ИП на ЕНВД и хранить соответствующие документы, способные подтвердить законность вашего бизнеса, все же рекомендуется, хотя бы для случаев проверок со стороны органов контроля, которых могут заинтересовать показатели качества или место происхождения реализуемого вами товара. Кроме того, с 1.01.13 ИП обязываются вести кассовую книгу, а с 1.06.14 имеют право не соблюдать кассовую дисциплину.

Вернуться к оглавлению

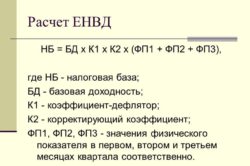

Расчет ЕНВД

Первое, что нужно сделать, — определить базовую доходность вашего бизнеса, она прописана в ст. 346.29 НК. Перемножаем с вашим физическим показателем (при условии, что не было изменений в течение календарного года, в п. 9 прописано, как именно это учесть) и с коэффициентом-дефлятором, ежегодно определяемым правительством нашей страны. В итоге получаем ту самую величину вмененного дохода, назначаемую вам законодателями.

Первое, что нужно сделать, — определить базовую доходность вашего бизнеса, она прописана в ст. 346.29 НК. Перемножаем с вашим физическим показателем (при условии, что не было изменений в течение календарного года, в п. 9 прописано, как именно это учесть) и с коэффициентом-дефлятором, ежегодно определяемым правительством нашей страны. В итоге получаем ту самую величину вмененного дохода, назначаемую вам законодателями.

Далее сверяемся с местным актом, регламентирующим ЕНВД: если в вашем городе или районе действуют соответствующие льготы, здесь будет прописан размер корректирующего коэффициента К2 для конкретно вашего бизнеса. По п. 6 ст. 346.29 НК РФ данный коэффициент является произведением показателей, отражающих воздействие на бизнес разных факторов внешней среды. Округлить К2 необходимо до тысячных.

Соответственно, умножаем ваш предполагаемый доход на К2, в итоге он сохранится или уменьшится, так как К2 больше единицы. Берем от этой суммы процент в размере налоговой ставки региона, от 7,5% до 15%, в итоге получим месячную сумму налога. Поквартально сможем высчитать, просто умножив получившуюся сумму на 3, в том случае, если не было изменений в финансовом показателе.

Если у вас не один вид бизнеса или не один объект, налог по конкретному пункту рассчитывается отдельно, далее полученные значения складываются. Кроме того, необходимо будет заполнить несколько определенных разделов 2 налоговой декларации, а если вы ведете бизнес не только в одном регионе, расчет и уплата налога будет производиться по каждому ОКАТО отдельно.

Обычно уплатить приходится сумму все же меньше рассчитанной. Это связано с тем, что по ст. 346.32 из налога вычитаются взносы по пенсионному страхованию, страхованию от несчастных случаев на рабочем месте, взносы по договорам добровольного личного страхования и суммы выплаченных пособий по нетрудоспособности.

Также следует помнить:

Также следует помнить:

- учитываются взносы, уплаченные только в рассматриваемом налоговом периоде;

- учитываются только выплаты по тем больничным листам, что делались за счет вашей организации;

- сократить налог разрешается не более, чем на 50%, уменьшить налог до полных 100% могут только ИП, не имеющие работников.

В итоге получаем следующую формулу для расчета квартального ЕНВД:

(базовая доходность) × (физический показатель) × К1 × К2 × (3 месяца) × (налоговая ставка 7,5…15%) = ЕНВД за квартал.

Кроме того, с 1.01.13 при использовании единого налога на вмененный доход ИП, не имеющим в распоряжении наемных работников, разрешается сократить ЕНВД на величину страховых взносов, уплаченных за себя без ограничения в 50%.